作者:天风宏观宋雪涛团队

核心观点:

美元指数在最近创下今年以来的新高99+,与相对偏空的经济预期、连续降息的货币政策和大幅下行的美债利率等大相径庭。

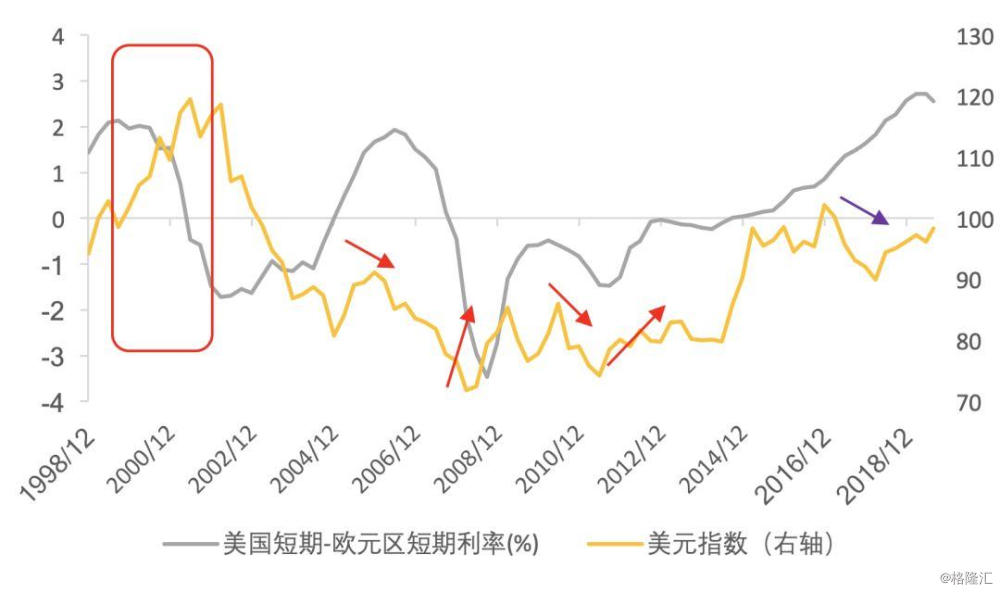

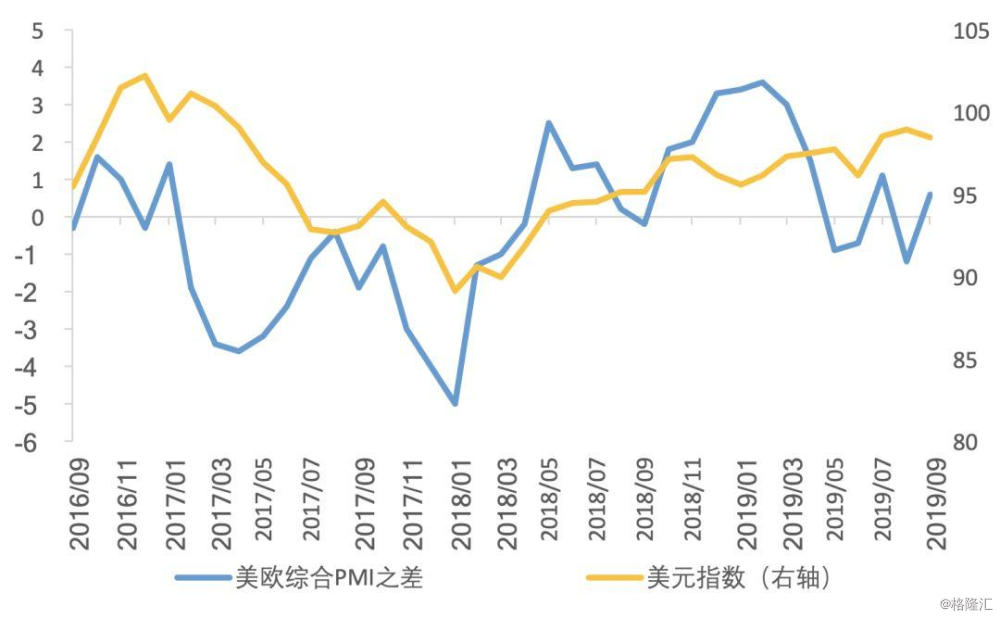

观点1:美元指数是一个相对指标,其计算了美元兑一揽子货币的汇率,反映了美国相对其他国家的综合经济情况,包括相对的经济增长、财政赤字、通货膨胀、货币政策等。美元兑欧元在美元指数中的权重最大,因此影响美元指数的因素中,主要的中长期因素是:1)美欧经济相对相位差;2)美欧货币政策相对宽松程度;3)美欧资产(主要是债券和股票)的相对回报。主要的短期因素是:1)美元流动性溢价和避险需求。总体而言,美欧经济的预期相位差主导了大部分时间的美元指数的走势,经济相位差带来的货币政策时差和资产相对回报反应较为滞后。

观点2:今年以来,美元指数的强势表现与美欧经济基本面、股票市场、货币政策的相对表现基本吻合:1)美欧经济基本面落差没有明显缩窄,美元权益资产相对回报仍然偏强势;美联储货币宽松周期落后于欧日央行。2)国债标售结算、企业缴税和海外美元回流导致短期美元流动性溢价上升。但是,美元走强与美欧利差收窄明显背离,原因是:1)去年美联储过于乐观的经济预期导致今年美债收益率冲高回落的幅度超出了基本面变化;2)欧元区负利率债规模扩大加速了息差套利。

观点3:未来在趋势上,美元温和走弱的概率较高,中长期因素整体利空美元指数,如美国PMI进一步回落并接近至欧元区水平或美联储确认重启QE,可能是确立美元趋势转弱的时点。但是在过程上,可能出现强势美元的反复,比如美国经济的超预期下行、美股暴跌、贸易战等触发避险模式开启、美元流动性收紧。

一、美欧经济基本面的相位差没有收窄,甚至还有扩大

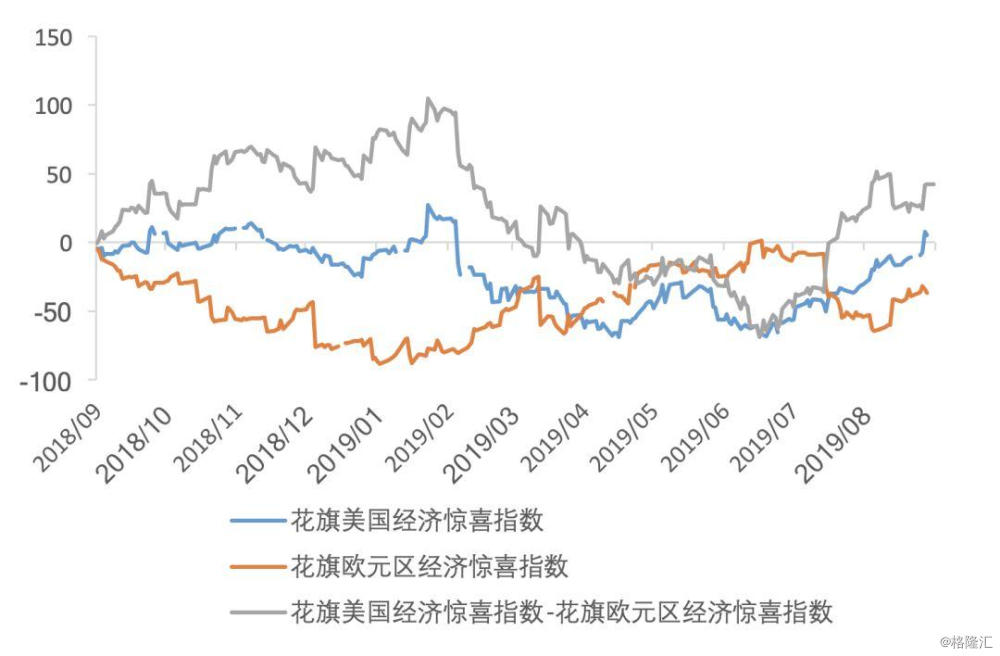

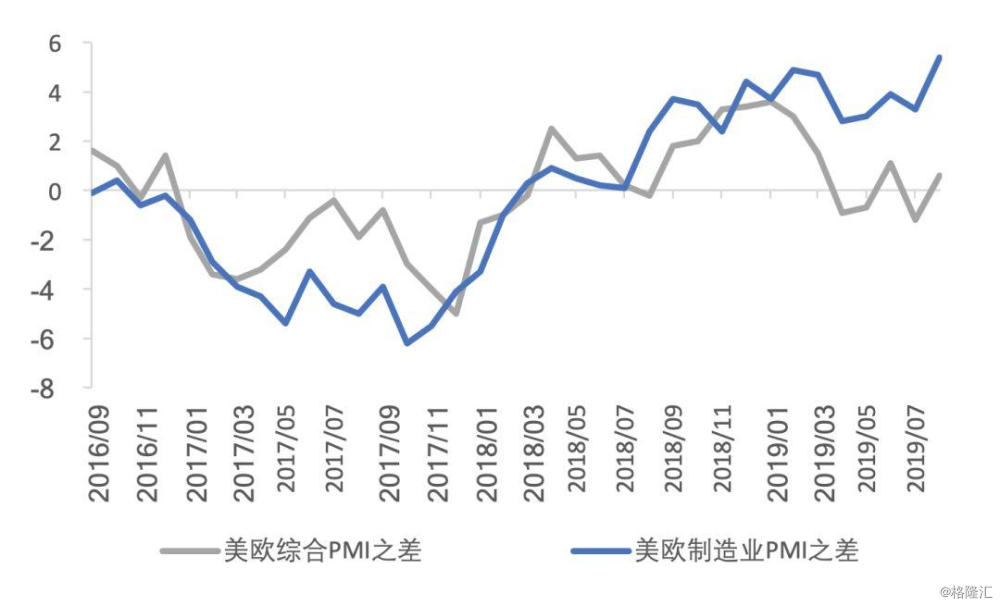

从年初到二季度,花旗经济惊喜指数显示美欧经济预期差回落,但在7月之后明显反弹;美欧的制造业PMI之差仍位于高位。欧元区的超预期疲弱主要是由工业拖累,制造业PMI从年初的51.4回到至9月的45.6,工业信心指数则从2.3跌落至8月的-5.9。

尽管欧元区经济经历了去年的转弱,但今年的下行幅度仍超预期,贸易摩擦的不对称性影响和英国退欧加深了欧元区的需求疲软和信心低迷。而美国在去年经济周期处于高位时推行了积极财政(减税、基建),Markit制造业PMI虽然从年初的54.4回落到9月的51,但相对而言,美国经济表现仍优于欧洲。

图1:花旗经济惊喜指数美国 VS 欧元区

资料来源:Bloomberg, 天风证券研究所

图2:欧元区 PMI vs 美国PMI

资料来源:WIND, 天风证券研究所

二、美欧金融资产的相对回报分化:债券利差收窄,股票仍然偏强

经济预期差通过金融资产的相对回报率引导全球配置资金和跨境资本的流动方向。经济预期差没有大幅度的缩窄,美欧金融资产的相对回报有一定分歧:债券回报反映出投资者对美国经济更加悲观的预期,但股票回报却表现出相对强势的经济基本面。

债券市场:美欧利差收窄不支持美元强势

从债券市场来看,过去一年,美欧收益率之差经历了先扩张后收缩两个阶段:

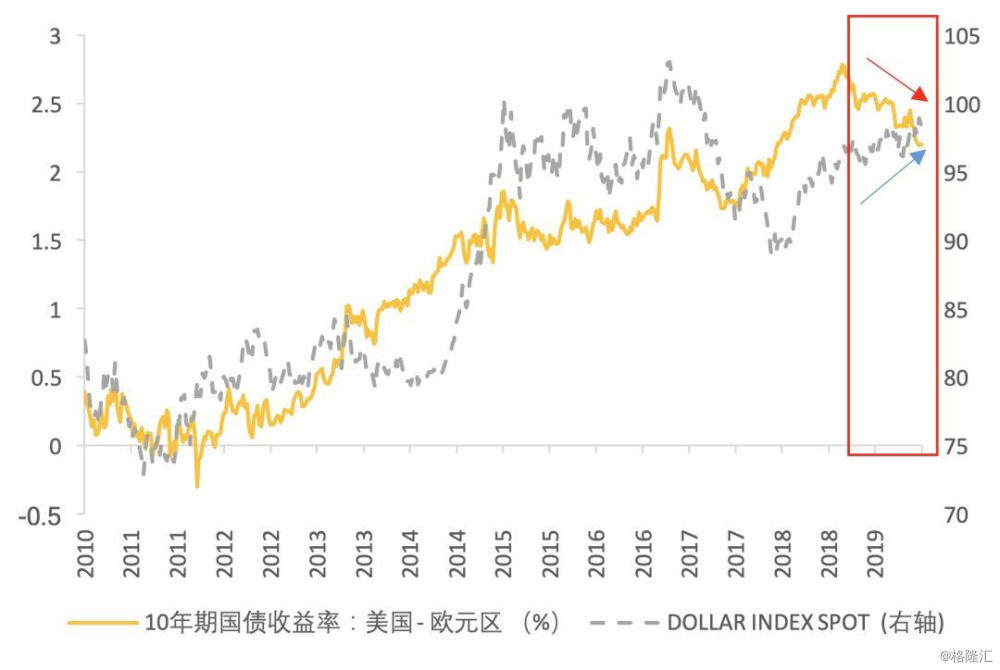

1)2018年美国经济周期顶部,美联储年内四次加息并持续缩表,10年期国债从18年年初的~2.4%升至11月的~3.2%。而欧元区经济则自2018年初开始回落,制造业PMI从60回落至年末的51,但受美债拉升影响,年内收益率在11月前几乎没有下行。该阶段美债拉动欧债,美欧收益率之差扩张约70bp。

2)随后,美联储意识到加息过度,在今年初态度开始转向,3月表达了暂停加息的意图,6月暗示降息,并在7月、9月两次降息,8月正式停止缩表。美债收益率也从年初的2.7%一度回落至9月初的~1.5%。而在今年制造业进入收缩区间后,欧债收益率自年初的~0.2%一路回落到9月初的~-0.7%。此阶段美欧收益率之差收缩约30bp。

今年以来美欧利差的收窄不支持美元指数的强势,为什么两者会出现背离呢?

一方面,去年美联储对经济预期过度乐观,导致美债利率定价过高,去年11月美债创下3.2%的高点,计入了今年加息3次的预期,美欧利差相比美欧经济基本面相位差的偏离过大。因此,虽然今年美国经济仍然强于欧洲,但联储预期已经明显下调,联储降息两次之后市场预期年内还要再降一次。美债收益率的大幅回落,导致美欧利差出现修复性收窄,这是美欧利差和美元指数背离的主要原因。

图3:美欧十年期国债收益率利差vs 美元指数

资料来源:Bloomberg,天风证券研究所

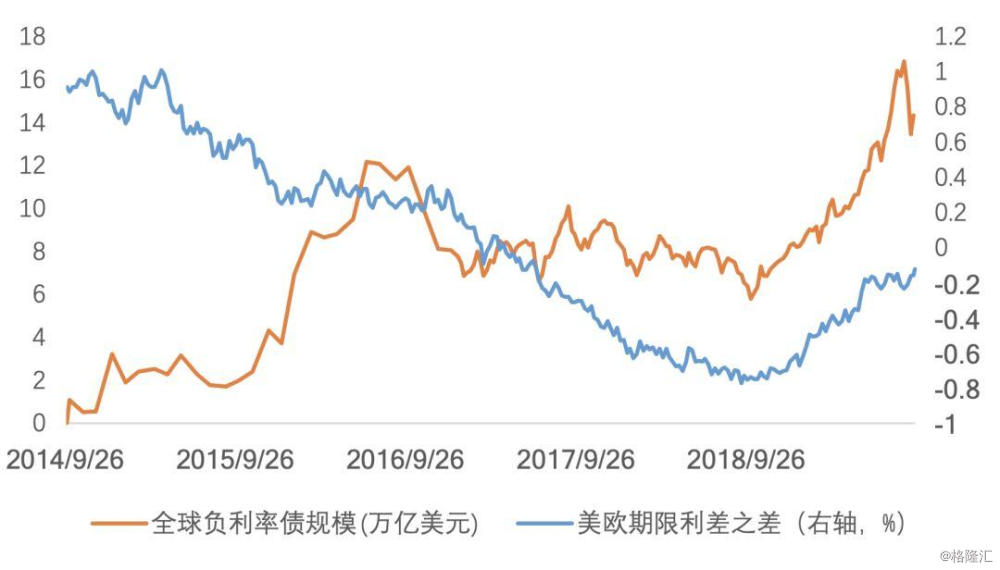

另一方面,美欧利差收窄的30bp中,还有一部分因素是超越了美欧经济基本面和货币政策的解释范围,和全球负利率债规模扩大后的套利有关,体现在美欧国债的期限溢价之差出现明显收缩。

本次长期美债收益率120bp的下滑,反映市场基本面预期的通胀补偿仅下滑了16bp,而期限溢价贡献了72bp,突破了历史新低。这一方面反映了联储7月提前停止缩表和欧央行9月预期扩表对流动性边际的利好,另一方面也反映了资金强烈的避险需求。特别是在全球负利率债规模攀升的背景下,对高息债的套利主导了当前期限溢价的快速下行。

图4:美欧期限溢价之差因为负利率债规模扩大而收窄

资料来源:Bloomberg,天风证券研究所

权益市场:仍然反映美国经济的相对强势

权益市场来看,美股相对表现仍显强势。经历了去年底的大跌,今年美股三大指数反弹创了历史新高,而英股欧股日股市场都没有回到去年的高点。欧股走弱和美国主动挑起贸易争端对经济带来的不对称性影响有关,英股还受到了英国脱欧的负面影响。

企业盈利方面,美股每股盈利增长虽然同比几乎没有增长,但相比受能源价格大跌和汽车工业衰退影响转负的欧股还是要好很多。另外,美国企业积极的杠杆回购部分缓解了美股EPS增速的回落。估值方面,受累于英国脱欧、意大利议会选举等问题,欧洲股市估值修复乏力。

图5:美元指数 VS 美股(MSCI US)相对其他权益(MSCI ex-US)累计收益(%)

资料来源:Bloomberg, 天风证券研究所

总结来看,美欧资产(股票和国债)的相对回报和美元指数都有一定相关性,比如两者同向时的2005年-2007年和2014年下半年-2015年,美元指数的走势比较确定。但是,金融资产的相对回报无法完全解释美元指数的走势。例如,2011年-2014上半年,美元资产(股债)的相对回报均跑赢欧元资产,但美元指数持续横盘。1999年-2001年,美元资产(股债)的相对回报均跑输欧元资产,但美元指数维持强势。这些背离需要更多其他原因解释。

从严格意义上讲,金融资产的相对回报并不是美元指数的决定因素,而是美元的供求关系在资产价格上的体现,和美元指数是相关性关系,而不是因果关系。决定美元指数的根本因素,还是基本面和货币政策的相对预期,以及美元流动性溢价。

图6:国债利差 VS 权益市场相对收益 VS 美元指数

资料来源:Bloomberg, 天风证券研究所

三、美联储货币政策周期仍落后于欧央行

G4央行资产负债表相对于美联储扩表

从货币的长期供给来看,央行资产负债表的相对变化解释了2011年-2014年间的美元指数的走势。2008年金融危机后,美联储开启了三轮QE,直到2014年10月退出QE之前,美联储扩表快于其他央行。2015年后,欧日央行继续扩表,而美联储选择在2017年10月开启缩表,G4央行与美联储资产负债表规模相对值上升。

由于本轮经济周期美国晚于欧日经济体出现拐点,美国的货币政策周期也相对滞后于两者。虽然美联储8月已经提前结束缩表,但欧央行(9月)在今年9月的议息会议上不仅下调关键存款利率10bp,并略超市场预期地重启了量化宽松;日央行预计10月加码宽松政策,因此美元供给相比其他货币偏紧。

图7:美元指数 VS G4规模/美联储资本负债表规模

资料来源:Bloomberg,天风证券研究所

欧央行、美联储的政策利率几乎同步下调

当前欧央行在今年9月的议息会议上下调关键存款利率10个bp,而美联储在7月、9月共降息50bp,货币政策利率调整几乎同步。

从美欧央行的利率决策看,美元指数一般领先美欧短期利差拐点,体现了货币政策预期对美元指数的影响。特别是2017年初,由于欧洲经济的复苏,市场预期欧央行会上调货币政策利率,虽然该预期一直没能兑现,但却主导了美元指数从2016年末至2018年初的贬值。

唯一无法解释的是1999年-2001年,美欧短端利差保持平稳随后持续收窄,前文提到美元资产跑输了欧元资产,这期间美元指数的强势可能与其他因素有关。

图8:美元指数拐点往往领先美欧短期利率差拐点

资料来源:Bloomberg,天风证券研究所

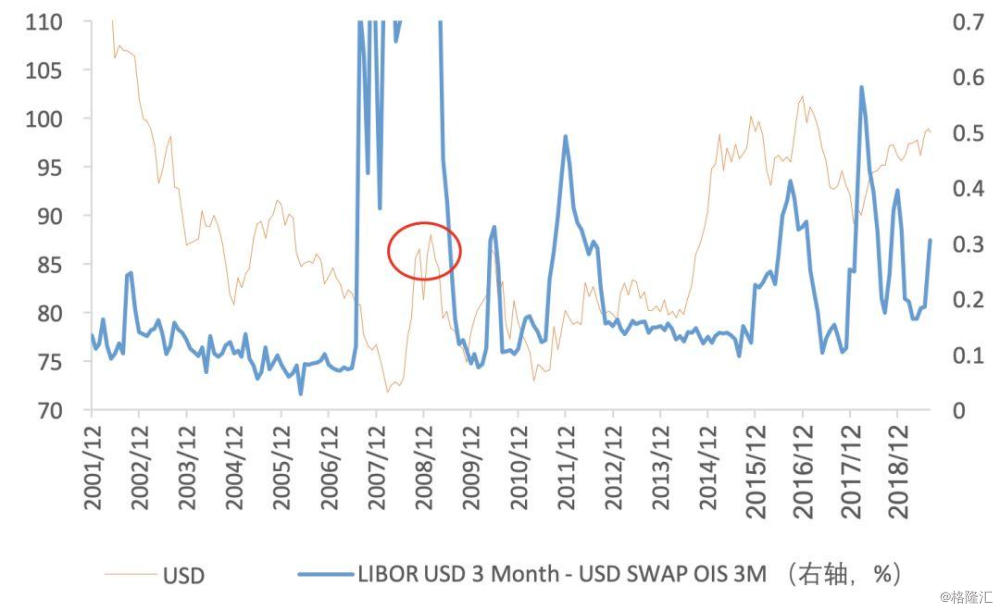

四、美元流动性溢价出现短期上行

LIBOR-OIS利差衡量了离岸市场的美元流动性情况,最近十年利差出现过几次大幅上行:2008年金融危机和2012年欧债危机时,恐慌情绪加剧导致离岸市场流动性收紧;2016年,美国货币基金改革导致美元流动性收缩;2018年以来,美联储加息缩表、美元升值,跨国公司海外利润减税带来美元回流,利差两次上行。

正常情况下,流动性溢价上升或下降时,美元指数未必跟随。虽然美元流动性和美元指数之间并不是强相关性,但是当美国股市动荡或全球经济面临衰退风险时,美元就会成为绕不开的避险资产,流动性溢价大幅上升,美元指数出现脱离基本面的强势。短期的美元流动性收紧,是美元指数与经济基本面、货币政策、资产相对回报出现明显背离的最可能原因。

最近一次发生在2019年8月:美债10年期利率快速下行~60bp,美欧10年期利差下行~20bp,但是美元指数依然强势维持在98+,与这段时间美元流动性的收紧有关,为解决美元流动性不足的问题,美联储不得不执行10年来首次隔夜回购操作。

图9:短期美元流动性收紧明显时,美元指数往往偏强

资料来源:Bloomberg, 天风证券研究所

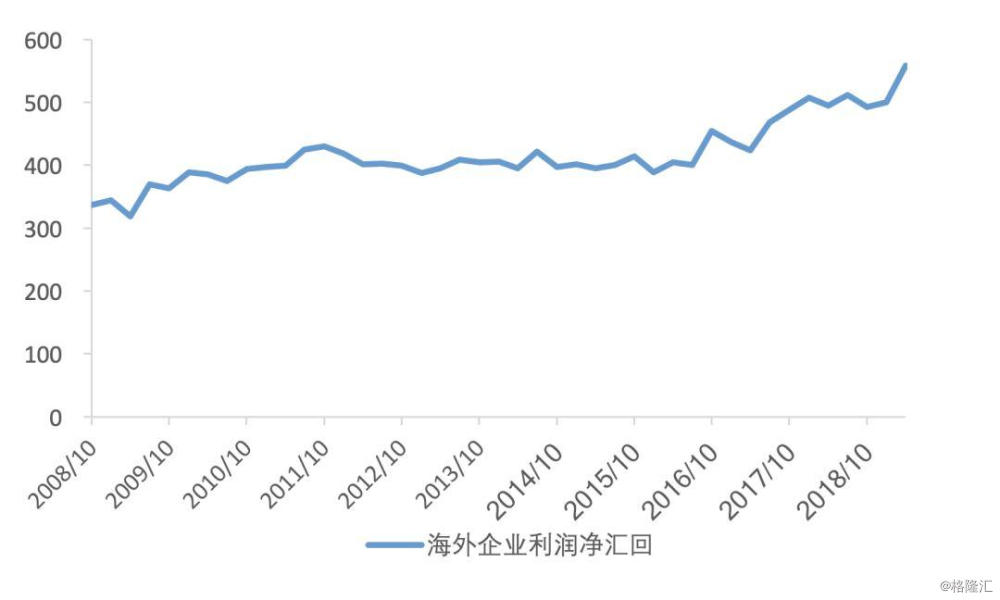

一系列因素促使了这次美元流动性的收紧:1)3季度美国财政部大幅提高了美债发行量,大量的美国国债“虹吸”着货币市场中的美元流动性,这使得交易商应接不暇。根据纽约联储的数据显示,2018年以来一级交易商国债持仓净增加了2000亿美元;2)税改与特朗普贸易政策引起资金汇回,加剧美国以外地区的美元流动性紧张。2019年前两个季度甚至比2018年同期汇回规模高5.5%;3)目前正值企业的纳税季。

图10:美国企业季度净汇回利润在2019年持续上扬(单位:十亿美元)

资料来源:BEA,天风证券研究所

五、美元指数转弱的可能性和时点

从经济基本面来看,美欧的经济增速差会在未来缩小。从2018年初见顶以来,欧元区经济在经历漫长的下滑后,制造业PMI已经处于较低水平(~45),非制造业PMI已有企稳的迹象。而美国制造业和非制造业PMI正处在快速下行阶段,且经济刚进入主动去库阶段不久,从库存周期角度考虑,主动去库存将至少持续到今年末-明年初。详见《美国经济衰退的最后一张多米诺骨牌》《这次美国经济能否躲过衰退》

从货币政策来看,近期美联储官员“将评估准备金的适当水平,以及恢复美联储资产负债表自然增长的时机”(威廉姆斯,9月23日),美联储最早可能在今年11月确认QE,届时美元指数转弱可能性较大。

图11:经济基本面相对走向决定美元指数未来走势

资料来源:Bloomberg,天风证券研究所

图12:库销比处于高位,美国企业刚进入去库阶段

资料来源:Bloomberg, 天风证券研究所

在资产的相对回报上,美股对两次降息都反应钝化,对估值的利多因素已经比较充分计价之后,对企业盈利增速下滑的利空逐渐敏感,美国经济进入加速去库周期后,美欧利差收窄的趋势仍能维持。

但是,美国财政赤字持续扩张导致的美债发行放量,可能继续压迫美元流动性。如果美股暴跌引发全球避险模式开启,美元流动性可能愈发收紧。

因此,在趋势上,中长期因素整体利空美元指数,美国PMI进一步回落并接近至欧元区水平、或者美联储再次确认重启再QE时,或将确立美元指数的转弱趋势。但在过程上,一旦发生如美国经济超预期下行、美股暴跌、贸易战等触发全球避险模式开启的因素,可能带来强势美元的反复。

风险提示

海外经济超预期回升;美联储超预期紧缩

报告来源:天风证券股份有限公司

报告发布时间:2019年9月27日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员