作者:李迅雷

来源:李迅雷金融与投资

近日接受雪球采访,采访的话题为是否可以“做多中国”?

说实话,下半年及今后中国经济依然存在增速下行压力,而且,结构性问题依然存在。但反观全球,不仅发达经济体呈现衰退迹象,而且被西方国家所看好的印度也出现了经济减速,而中国经济却反而在减速过程中反而领先全球了。

过去,我提得比较多的是存量经济主导下的结构性机会。如今,在全球负利率蔓延,经济增速放缓的大趋势下,投资中国相对机会也出现了。2018年四季度以来的A股市场,增量资金的主力是外资,这是前所未有的。不少国家在减持美债,增持黄金,这又说明了什么?

二战后至今,没有在经历大的战争,总体处在和平的环境下,没有毁灭性的突变,也就没有了重建的机会,全球经济没有出现新的领跑者。我们正在经历人类历史上从未有过的老龄化、经济集中度的提升、贫富差距急剧扩大......这些景象,都需要我们用新的视角去思考。

以下是雪球与李迅雷的访谈实录:

问:2019年全球掀起了降息潮,经济出现下行压力,不过近日您提到,仍然对中国经济增速能够拔得头筹有信心,请谈谈您的具体理解?在中国经济新常态的当下,您认为国内经济增长的新动能主要来自哪几个方面?

李迅雷:我觉得用数据说话更具说服力,中国经济今年上半年增长6.3%,这个增速在世界主要经济体中位居第一。现在经济增速比较快的大都是些发展中国家,如印度、越南等,中国在这些发展中国家里面仍然是领先的。此外,中国GDP增长速度大约是全球整体水平的两倍。

如今年上半年,印度经济增速大幅下行,尽管已经三次降息,但效果依然不明显,外资也从印度股市撤离。

当然,单纯看增速的话,中国经济确实是下行的,但中国经济的增量对全球GDP增长的贡献仍然超过30%,中国经济增速下降也对全球经济造成一定的影响,在全球经济增速下行这样一个大环境下,就是比谁还能跑得相对更快,所以用数据一对比就能看出,中国经济仍然是能够拔得头筹的。

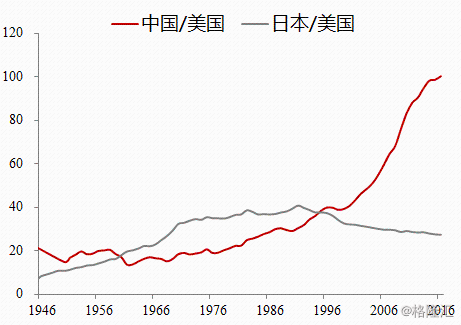

中国和日本相对美国GDP的比例变化(%)

数据来源:Wind,中泰证券研究所

当下国内经济增长的新动能应当主要会来自科技进步,如信息技术产业,人工智能、航空航天、生物技术、光电芯片、新能源、新材料等新兴产业,当然从另一个角度来说,消费对国内经济增长的贡献相比较投资和出口会更大一些。投资、出口、消费“三驾马车”的增速其实也都在下行,但是消费增速下行相对更慢,这也使得消费在GDP中的贡献比重相对提升了,消费对GDP的贡献由原来的50%多上升到接近60%,因此,仍然是看好大消费。

从资产配置的角度看,大消费中更看好高端消费的逻辑是高收入组的收入增长更快;看好创新药的逻辑是医改,以及人口老龄化带来的心血管和癌症发病率的上升。

问:近期央行降准已经落地实施,您认为本次降准为何选在这个时间节点,释放了什么信号?您对之后的货币政策方面还有哪些预期?

李迅雷:降准反映了实体经济整体上存在增速下行压力,主要目的也是为了降低融资成本,保持合理和充裕的流动性,使得经济能够保持平稳运行。但整个社会信用环境仍然偏紧,如果要放松信用环境,除了要降低利率成本,还要让大家看到有钱可赚的机会。个人认为,接下来仍有降准的空间,今年降息的可能性还是比较大的。从全球环境来看,不管是美国、欧盟、澳大利亚等发达国家,还是印度等发展中国家,都掀起了降息潮,中国同样也有降息的可能性,但幅度有限。

但是需要说明的是,降息不像过去那样是降低存贷款基准利率,现在很少用这个工具。现在主要通过央行公开市场操作的方式,比如MLF等工具来降低LPR(贷款基础利率)。

不过,目前无论是降准还是降息,对实体经济的刺激作用有限,只是信号意义更突出些。因为货币政策如绳子,勒紧经济效果明显,推动经济效果有限。如目前宽货币的话,依然难以消除信用紧的局面,或许应该让财政政策更加积极。

不过,还有一点是值得我们深入分析的,就是全球负利率在蔓延,目前负利率政府债券已经超过17万亿美元,约占世界GDP的20%。这样一来,对于汇率相对稳定、收益率相对高的人民币资产价格则相对有利。如截至今年8月末,中国债市总规模已超过95万亿元,而境外投资者连续9个月增持中国债券,持债规模突破2万亿元。在如此庞大的体量下,外资占境内债券市场托管总额的比例却仅为2.5%,未来的增长空间不言而喻。

问:您从事证券市场研究多年,请结合您自身经验谈谈国内证券市场在制度改革、投资者结构以及投资理念方面有哪些改变与进步?

李迅雷:A股市场的进步还是非常巨大的。首先,从市场结构来看,过去我们A股主要是散户市场,现在机构占比越来越大;尤其是2017年后,外资持股规模已经超过国内公募基金中股票型基金资产总规模,并且还在快速增长。这归因于近几年国内市场的金融开放政策,A股被纳入MSCI,股市的国际化程度在逐步提高。

第二个方面就是资本市场的制度建设方面,目前科创板实行注册制,并且配合严格的退市机制,这就是制度改革的重要体现,当然,资本市场制度的创新步伐将继续加快。

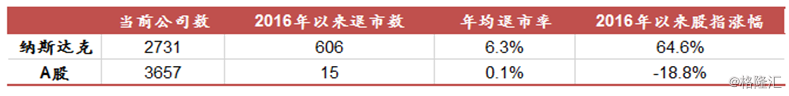

过去,我国资本市场虽然有改革,但维稳成本过高,如2016年至今,纳斯达克股票退市率达到6.3%,A股只有0.1%,相差甚远。股票发行节奏屈从于市场走势,影响了直接融资比重的上升。

2016年以来中美股股票换手率比较

来源:证监会,上交所,中泰证券研究所

第三个方面,资本市场的基础设施建设将进一步完善,如法律法规方面,证券法修改也在逐步推进,另外包括深港通、沪港通、沪伦通等开通,多层次的资本市场体系也越来越完善。

第四个方面,市场参与者的投资理念方面,主要体现在估值体系上。过去,A股市场给绩差公司的估值更高,市盈率更高,而现在那些市值小、业绩差的中小股票估值水平明显在调整下行,现在的估值体系正在由过去的扭曲中修复。

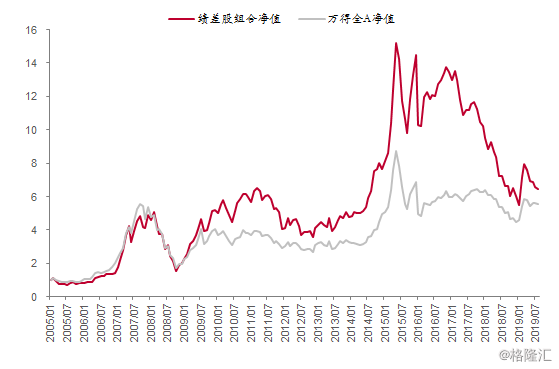

从下面这张图中可以发现,2016年末以后,绩差股组合的净值开始回落,2018年开始呈现加速回落趋势。

我们将A股各行业中,每年ROE最差的10%的公司挑选出来,滚动构成绩差组合,代表市场中业绩最差的公司的股价表现。

数据来源:Wind,中泰证券研究所

另外一点,过去A股投机性比较强,换手率太高,但是现在换手率也是在逐渐下行,市场波动性在缩小,从数据上来看,2017年以来,代表大盘绩优股的沪深300的波动性和换手率水平已经逐渐向美股靠拢,当前沪深300月收益率波动性仅为6%;换手率水平更是呈现出明显的长期下行趋势,早在2013年,沪深300换手率曾高达逾3%,而当前仅为0.32%。

展望未来,A股市场的换手率还将进一步下降,尤其是小市值股票。如2018年我国市值排名后50%股票的成交量仍占全市场成交量的23.2%,仍远高于全球主要市场2.5%的平均值。

问:最近国内金融开放再出大招,外汇局取消QFII和RQFII额度限制,加上A股在国际指数中的权重不断提高,您认为在外资持续加大流入会给A股市场带来哪些变化?

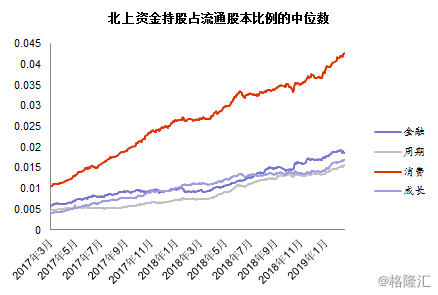

李迅雷:目前来看,外资已成为A股市场重要的增量资金。外资金融机构的进入首先可以带来坚持长期投资的价值投资理念,看他们的投资配置可以看到也是大消费类和科技类配置居多,这对市场投资也是一个好的引导和示范作用,同时外资金融机构的投资行为、对合规的要求等也促进A股市场的监管制度的改革和完善。

数据来源:Wind,中泰证券研究所

而对于QFII和RQFII的政策,需要注意的是,放开额度管理并不能意味着外资会大量流入,从便利性看,外资的流入主要还是通过沪股通和深股通,这样的流入和流出才是对等和便捷的,而QFII和RQFII对于外资来说实际上存在进来容易出去难的问题。

问:今年5月份,您提到A股“慢牛”正在形成,那么现在看来您是否坚持这个观点?

李迅雷:首先,我一直提“结构性牛市”,首先,从宏观层面看,中国经济步入存量主导时代,存量经济的特征是结构性的,即此消彼长;其次,从资本市场发展阶段看,作为新兴市场的A股,估值体系存在扭曲,大市值股票总体被低估,中小市值股票整体被高估。由于大市值股票权重大,又整体被低估,故拉动指数作用更明显,则未来指数缓慢上行的趋势大概不会变。

当然,6月份之后,由于外部环境比预期差,市场走势也比预期还是会偏弱一些,主要还是因为外需下降,如中美贸易摩擦加剧等问题。另外像美国,欧盟,日本等全球经济增速也都比预期慢。中国经济仍然处于比较漫长的结构调整和经济转型过程中。

总体来说,A股市场向上的趋势是确定的,经济增速下行过程中,不会有大牛市。但投资者不能因为短期市场调整就失去信心。在今后漫长的过程当中,我觉得股市更多的还是会体现结构性机会。这对于那些业绩好的,经营规范的头部企业,应该值得重视。

展开说一个细节,关于前一段时间出现的白马股暴雷的问题,我认为这应该是个好事情。因为这些所谓暴雷的公司,本身肯定是存在一些问题的,经营不规范,并且信息披露不充分,所以其暴雷本身就是潮水褪去看到了那些裸泳的公司,这些有问题的公司暴的越多越好,随着这样一个净化过程,投资者的风险也会越来越小。例如,从2016年至今,上市公司家数少于A股的美国纳斯达克,居然有606家上市公司退市,A股只有15家。

对于所谓的白马股的定义,个人认为,从基本层面解释,白马的意思就是信息披露充分的,大家对其了解很客观的,否则那不应该叫白马股,更应该叫“黑马股”。

问:您提到结构性机会,对于细分行业方面,您更看好哪些细分的一些领域?

李迅雷:整体还是看好大消费板块,我讲的消费从来都不是单纯指食品饮料,所谓的大消费是指,像家电、汽车、生物医药、食品饮料,像文化娱乐休闲等。更进一步说,如家电行业实际上社会需求是有限的,但该行业的集中度在提高,对家电业本身不是太乐观,但这些行业龙头依然是看好的。汽车业也是如此,汽车龙头也是看好的,结构而言,新能源汽车的发展会更快。

对于传统产业中周期股来说,我觉得如果估值偏低了的话还是可以配置的,因为中国的基础设施与发达国家比,还是相对落后,需要更多投资。当前经济处在一个调整期,需要有增长动能。目前国家对房地产进行了严格的控制,那么这样的话在三大投资领域:制造业投资、房地产投资和基建投资,如果房地产投资下行幅度过大,国家肯定会拉动基建投资,所以这样对基建投资又带来了一定的机会。另外,长期趋势来讲,中国基建投资不可能到出现非常低迷的走势。

房地产方面,这次的政策应该是比较坚决的,对房住不炒的态度非常坚决,国家希望房地产业能够平稳发展,不希望房价大起大落,故不要把房地产看得特别悲观,政策出台的目的就是要将杠杆水平能够稳住,不要再提升了。希望房地产在中国经济当中的占比下去,现在看的话,房地产在中国经济当中的占比过高,约占三分之一,如果能将这个比重降低,那么金融风险会下降。

问:之前也是看您的演讲,提到目前无论是这个行业还是公司都有一个分化的表现,尤其是在选公司方面,您提到抓大放小的理念,您觉得从一般性的投资来看,什么样的类型的公司会有确定性的机会?

李迅雷:还是和上述一样的观点,大公司的机会就比较大,确切的说应该是行业头部企业而不是仅限于行业龙头。从宏观方面看,中国经济正在进入一个以“存量经济”为主导的时代,经济结构性特征会越来越明显,这也将使得市场份额向头部企业集中、经济总量向都市圈集中、新旧动能转换导致出现行业和企业的结构分化等现象。过去是增量经济,小公司机会更多,现在是分化时代,确定性机会更多来自头部企业。

问:对于普通的个人投资者来说,您在投资工具和理念上有没有一些建议,怎样才能避免被割韭菜?

李迅雷:第一,就是抓大放小,而“韭菜”们则大多热衷于炒作一些小市值公司,在股票投资中,我们应该去关注市值前50%市值的公司,按市值将A股公司排名,要配置权益资产,最简单的办法就买前50%的。

第二,不要频繁交易,所以把散户称之为“韭菜”,这个称呼并不准确,我觉得,对于那些缺乏研究能力和投资水平的个人频繁交易者,更确切应该叫“飞蛾”。韭菜它是不动的,你不去追涨杀跌,就不会被别人割,但是在A股市场中,有很多投资者赚不到钱,主要还是因为频繁地换股,一次次去追涨杀跌、刀口舔血,飞蛾扑火、交易过于频繁是有大风险的。

第三,作为股票投资者,不应该总想着去赚买卖的差价,买股票作为股东,应该带着对分红的期待去投资,应该更多的考量公司的股息率,这样才是理性的。

第四,那么对于普通的一些投资者来说,如果专业的投资知识水平不够的话,去买一些ETF也是一种好的投资策略,比如说你看好消费,那就去买消费ETF。和个股相比,投资ETF能起到分散风险的作用,交易成本也比较低、流动性比较好。此外一个简单的方法就是关注MSCI指数与A股相关的产品及其成分股。

问:大类资产配置方面,您有一个经典观点,“多年以前大家是买自己买不起的东西,现在要投资自己买不到的东西”,那么除了股票市场,您认为现阶段还应该买哪些资产?

李迅雷:大类资产方面,现阶段一个是我前面讲的利率有下行的空间,可以配置利率债;另外,面对经济下行压力,全球经济处于低增长高波动的状态,投资者可以选择避险工具的配置,比如黄金。但对于投资性房产,我还是坚持减持的观点。

问:请结合全球资产价值走势,谈谈您对“做多中国”的理解?您认为当前是不是做多中国的最佳时机?

李迅雷:中国经济的竞争优势方面,第一,还是最开始提到的,数据比来比去,中国经济是跑得最快的,虽然大家都慢下来了,中国也比以前慢下来了,但是横向比较,中国的速度仍然是最领先的。

第二,中国经济的稳定性更好。举个例子,机构投资者买股票一般不像个人投资者盯着股票的涨跌看,机构一般会看股票的波动性大不大。而对于中国经济来说,像美国欧洲日本印度那些国家经济波动是相对更大的,过去20年,几乎那些国家都出现过经济负增长,但是中国经济增速还没有跌破过5%。所以中国经济的波动性是比较小,这也是一个值得投资的理由。

第三点,中国经济的抗风险能力更强。因为我们有制度优势,经济调控能力比较强,其实在全球经济高增长的背景下,这个优势并不明显,但在经济下行的时候优势会很明显,经济下行时更需要有形之手。那么,为什么我们国家的有形之手能够发挥作用?因为我们政府的资产规模大,体现了集中优势,包括土地、自然资源、国企等,政府的资产负债表比较好,这样的话它的调控能力越强,这是一个很重要的原因。

第四点,中国经济中文化传承优势明显,为何全球前三大经济中,两大在东亚?为何二战之后经济成功转型的唯一两个国家——日本和韩国,都在东亚?说明儒家文化对于经济发展是有明显比较优势的。比如中国人更加勤劳,更爱财,更能吃苦,所以我认为这些优势能够帮助中国克服各种困难。

至于说当前是不是做多中国的好时机,我认为这个是相对的,没有绝对的答案,只能说现在某些蓝筹股的估值水平相对来说还比较低,但不敢说现在是千载难逢的好机,因为毕竟A股还曾经跌破2500点,所以机会永远是一个相对概念。另外,我认为也不要普遍做多中国的各类资产,还是要认清结构性机会。中小市值股票的调整未来还将继续,而且调整力度有可能将超出大家预期,一些业绩差经营不规范的公司未来是有可能惨不忍睹的。所以做多中国并不是简单粗暴无脑买入,还是要明辨结构调整带来的投资机会。

统计了总资产最高的10家美国开放式股票基金的行业偏好,发现美国基金偏好互联网、软件、半导体等科技行业,即使是投资于A股市场的美国股票型基金,互联网行业持仓也占20%。A股投资风格理念与国际接轨有望加速,科技新兴行业将存在长期机会。

来源:Bloomberg,中泰证券研究所

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员