作者:李少君

来源:谈股问君(lishaojunPhD)

导读

消费升级和技术创新对盈利周期的影响渐取代工业需求周期,且消费与科技股戴维斯双击更显著,导致A股盈利与市场走势背离,行业集中度提升也增强全A盈利韧性。

摘要

A股盈利周期与宏观经济有显著关系,且盈利对市场走势有明显影响。2000年以来A股共经历4轮盈利周期,每轮盈利周期长度约3年。从市场整体看,盈利周期与A股走势正相关,但也有明显的背离。而从单个行业看,盈利与行业的超额收益、估值均有明显的正相关性。从微观层面看,上市公司的经营现金流和预收账款是盈利的先行指标。

工业品需求是A股盈利周期的决定性因素,A股的盈利周期主要由周期板块主导。周期板块净利润约占全A非金融石油石化上市公司的27%,周期板块盈利对全A的影响显著高于其他板块。A股的盈利周期与工业企业盈利周期高度吻合,也与工业增加值、工业品库存、PPI、PMI、中长期信贷、固定资产投资、进出口等指标均有很强相关性,表明A股的盈利周期由工业品需求驱动。

不同板块的盈利驱动逻辑不同,导致市场走势与盈利周期出现背离。从工业产出、工业品价格、工业景气周期等角度看,周期、消费、科技和防御板块分别为宏观经济的强周期、顺周期、弱周期和抗周期板块。不同板块的盈利周期驱动因素有很大差异,周期板块的盈利驱动因素为工业品需求,消费板块的盈利主要由消费需求驱动,科技板块需求主要由技术周期引导的半导体和消费电子行业周期驱动。

周期板块估值弹性、市值占比低使得市场的盈利驱动减弱。由于周期股估值较低,且市值占比持续下降,盈利周期对A股影响力逐渐减弱,消费升级、技术创新对A股的影响逐渐增强。此外,周期板块市盈率的变化明显与盈利的变化方向相反,而科技、消费、防御板块估值与盈利呈戴维斯双击或双杀特征,进一步导致市场走势背离周期板块主导的盈利周期。

GDP增速下行,行业集中度提升等结构性因素支撑全A ROE稳定。尽管GDP增速持续下行,但全A非金融石油石化上市公司ROE和盈利增速具有较强的稳定性。销售净利率和额杠杆率的稳定支撑ROE,费用率和毛利率的持续提升表明A股行业结构不断变化。行业集中度的提升导致头部企业盈利能力提高,优秀公司的管理能力也持续创造价值。从规模上看,大中型企业的盈利能力更强,且在经济下行时盈利更具韧性。

目录

1. A股盈利周期与宏观经济有显著关系.

2. 工业品需求是A股盈利周期的决定性因素.

2.1. 周期性行业对A股盈利周期有决定性影响.

2.2. A股盈利周期即工业品需求的周期.

3. 不同板块盈利驱动逻辑不同,导致市场与盈利背离.

3.1. 周期、消费、科技、防御板块对宏观变量敏感度依次减弱.

3.2. 周期、消费、科技板块盈利均由下游需求驱动.

3.3. 周期板块市值占比与估值弹性导致市场走势与盈利背离

4. GDP增速下行,结构性因素支撑全A ROE稳定.

4.1. 销售净利率与杠杆率稳健支撑全A ROE

4.2. 头部企业受益行业集中度提升,盈利能力持续提高

4.3. 大中型公司盈利韧性显著高于整体市场

正文

1. A股盈利周期与宏观经济有显著关系

A股盈利周期与宏观经济有显著关系,且盈利对市场走势有明显影响。2000年以来A股共经历4轮盈利周期,每轮盈利周期长度约3年。从市场整体看,盈利周期与A股走势正相关,但也有明显的背离。而从单个行业看,盈利与行业的超额收益、估值均有明显的正相关性。从微观层面看,上市公司的经营现金流和预收账款是盈利的先行指标。

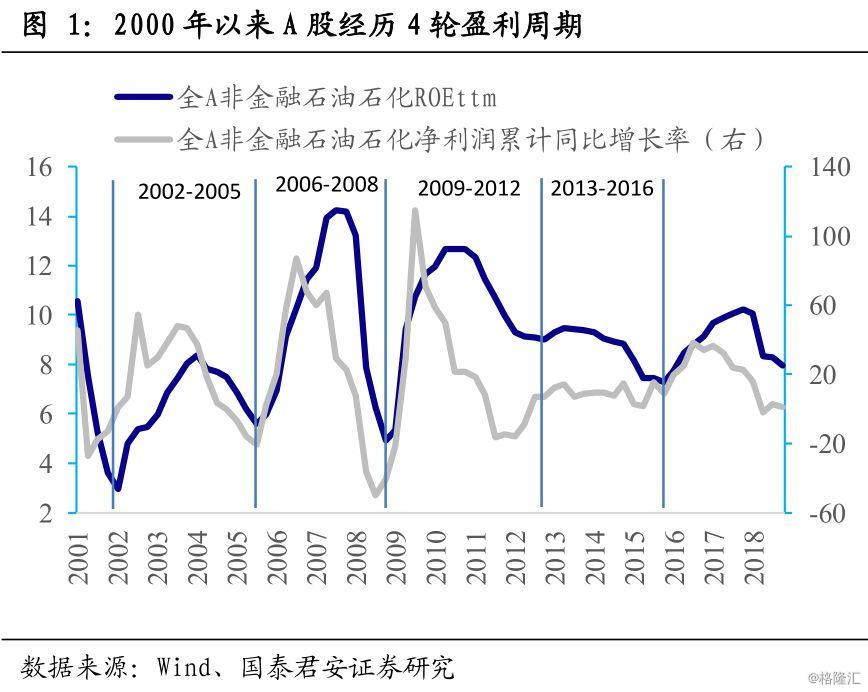

2000年以来A股共经历4轮盈利周期,盈利周期长度约3年。2002-2005年、2006-2008年、2009-2012年、2013-2016年A股市场经历过4次完整的盈利周期,每次盈利周期约3年。伴随着经济增速的下降,盈利周期的幅度也呈收窄趋势。

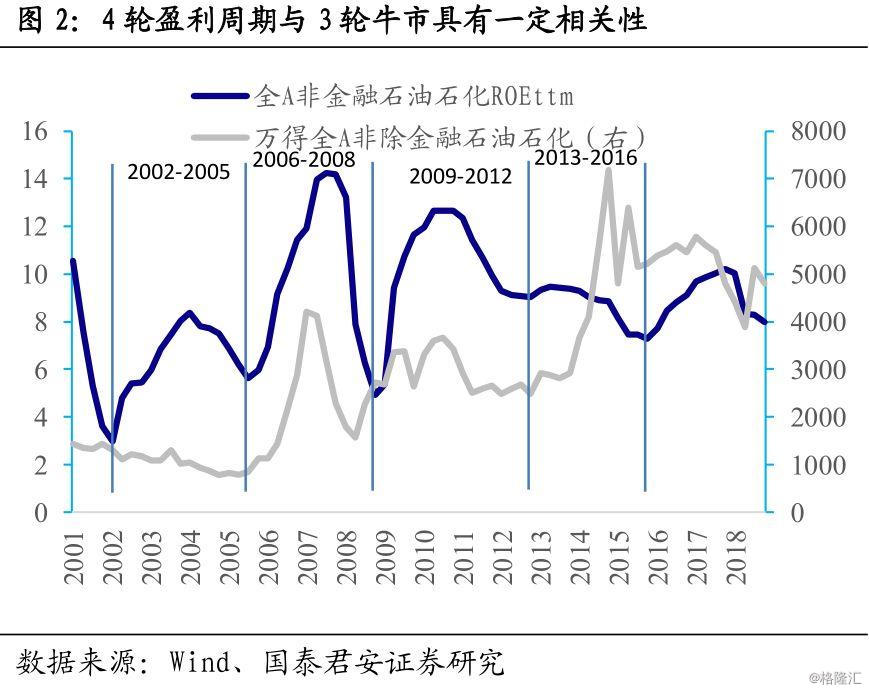

从盈利周期与市场整体涨跌的关系看,总体呈正相关,但也有明显的背离。在2002-2005年的盈利周期中,市场呈单边下跌,仅2003年有结构性的“五朵金花”行情,股权分置问题悬而未决为市场主要拖累因素;2006-2008年的盈利周期中A股出现较大幅度上涨,流动性泛滥为重要因素;2009-2012年的经济周期中,A股也曾大幅上涨,强力的经济刺激政策和宽松的流动性是当时的环境背景;2013-2016年盈利周期尽管盈利增速回升较弱,但市场涨幅巨大,与杠杆资金入市有关。因此盈利周期对A股大势有重要影响,但市场同样受到资金面、政策面等因素作用。

尽管全A盈利周期与市场表现存在一定背离,单个行业的超额收益、估值均与其盈利周期密切相关,表明盈利与股价存在紧密联系,全A的背离应有结构性因素。我们发现,以食品饮料行业和计算机行业为例,单个行业的超额收益率与其自身盈利周期有很强的相关性,单个行业的估值也与盈利能力的波动密切相关。因此整个市场层面盈利周期与大势的一定程度背离,应与盈利周期中,不同类股票的结构性分化有关。

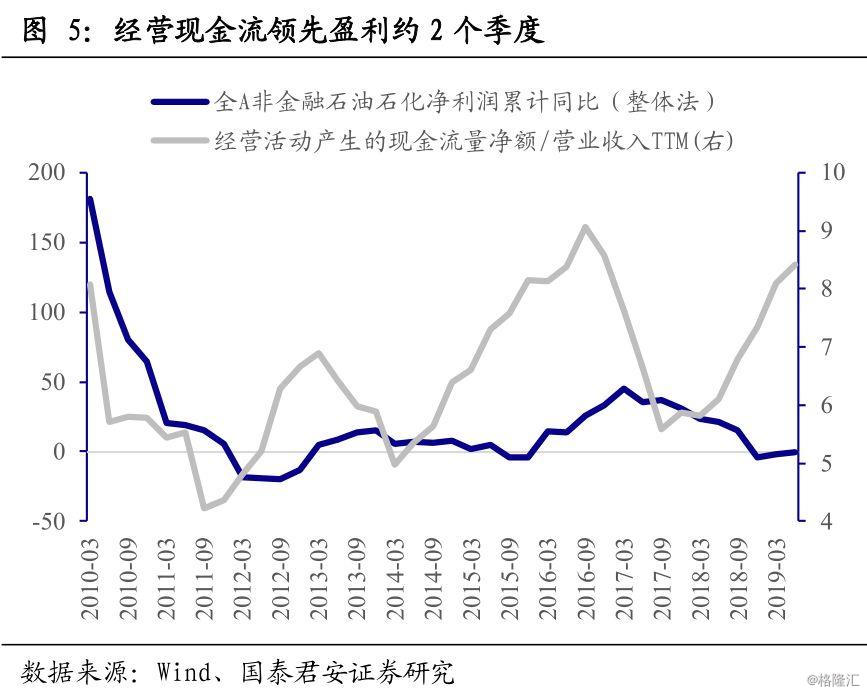

自下而上的角度看,A股上市公司的经营现金流、预收账款均为盈利的先行指标。2010年以来,全A非金融石油石化上市公司经营性现金净流量领先净利润增速约2个季度,预收账款占总资产比重领先ROE趋势约3个季度,而ROE领先盈利增速约2个季度。经营性现金流、预收账款的持续增长预示上市公司盈利能力将迎来向上拐点。

2. 工业品需求是A股盈利周期的决定性因素

工业品需求是A股盈利周期的决定性因素,A股的盈利周期主要由周期板块主导。周期板块净利润约占全A非金融石油石化上市公司的27%,周期板块盈利对全A的影响显著高于其他板块。A股的盈利周期与工业企业盈利周期高度吻合,也与工业增加值、工业品库存、PPI、PMI、中长期信贷、固定资产投资、进出口等指标均有很强相关性,表明A股的盈利周期由工业品需求驱动。

2.1. 周期性行业对A股盈利周期有决定性影响

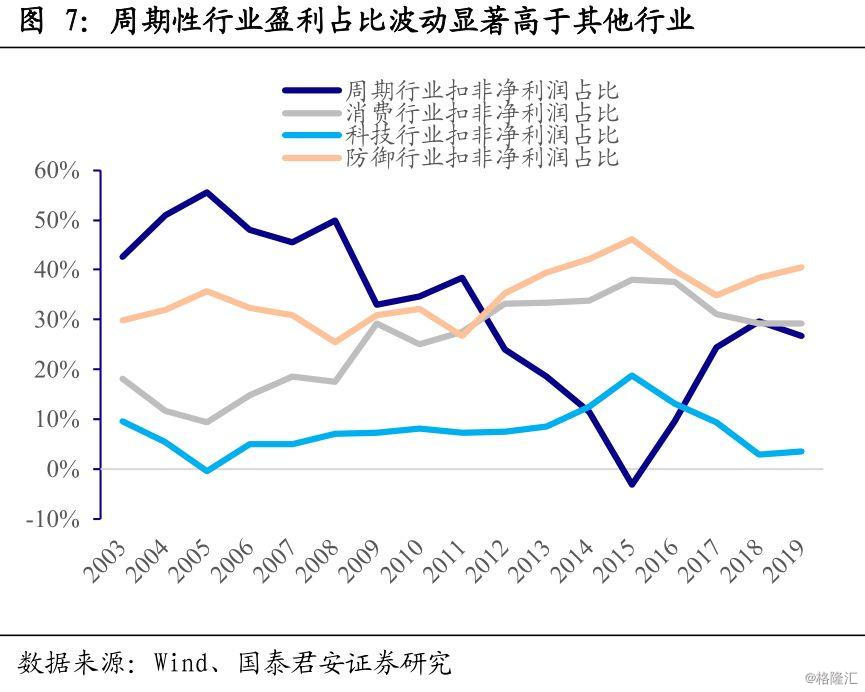

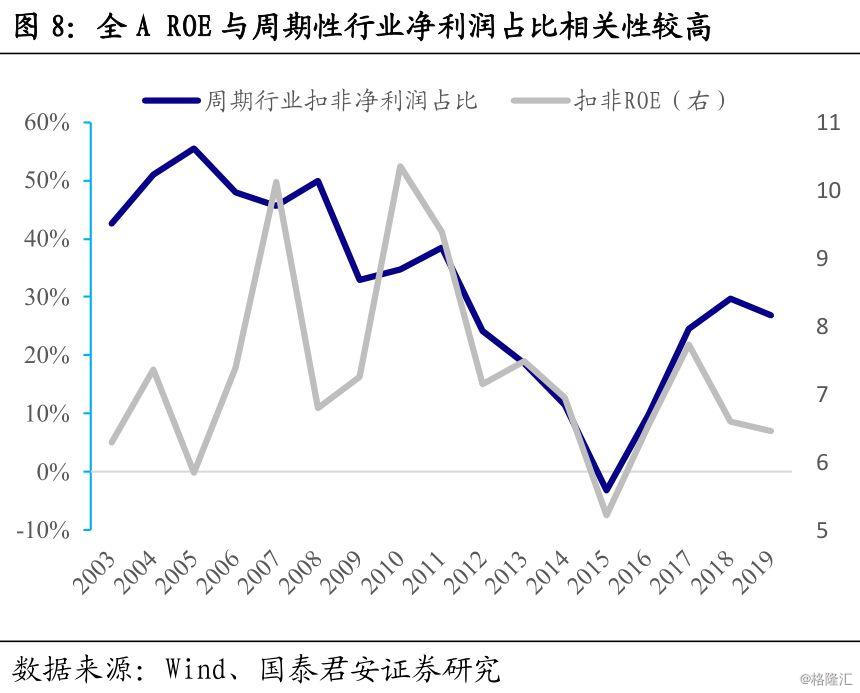

周期性行业对A股盈利有决定性影响。我们把除金融、石油石化以外的行业划分为周期、消费、科技和防御板块。周期板块板块钢铁、煤炭、化工、建材、有色金属、机械;消费板块板块食品饮料、家电、汽车、农业、轻工制造、纺织服装、商贸零售、餐饮旅游、医药;科技板块包括电子、通信、计算机、传媒、电力设备、国防军工;防御板块包括房地产、建筑、交通运输、公用事业。2019年上半年末,以TTM计算扣非净利润占比,则周期、消费、科技和防御板块盈利占比分别为26.8%、29.2%、3.5%和40.6%。2003年以来,周期板块在全A非金融石油石化上市公司的扣非净利润占比波动性显著高于消费、科技、防御板块。且2009年以来全A非金融石油石化上市公司扣非ROE波动与周期性行业的扣非净利润占比有较强的相关性。可见周期性行业盈利情况是A股盈利周期的决定性因素。

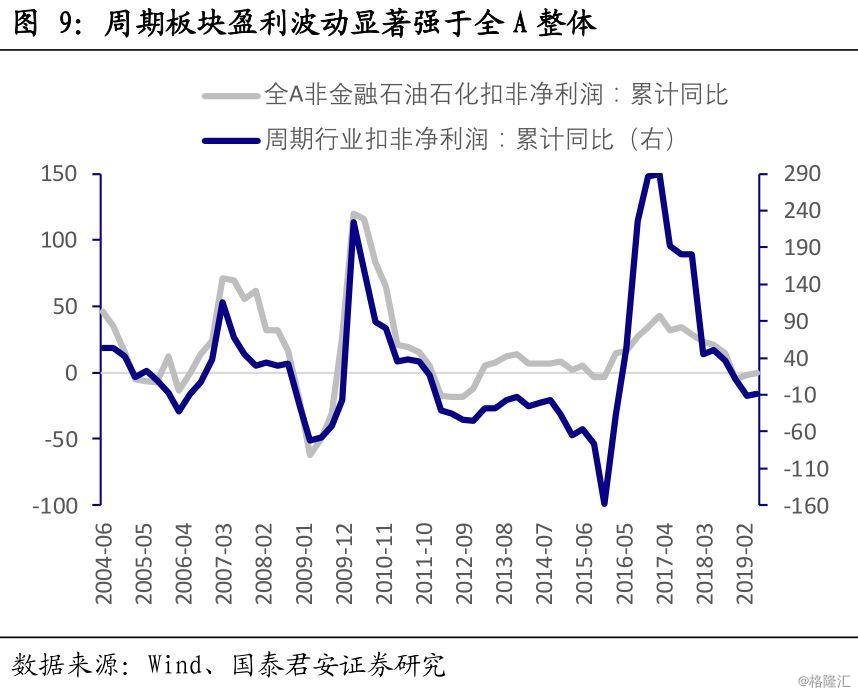

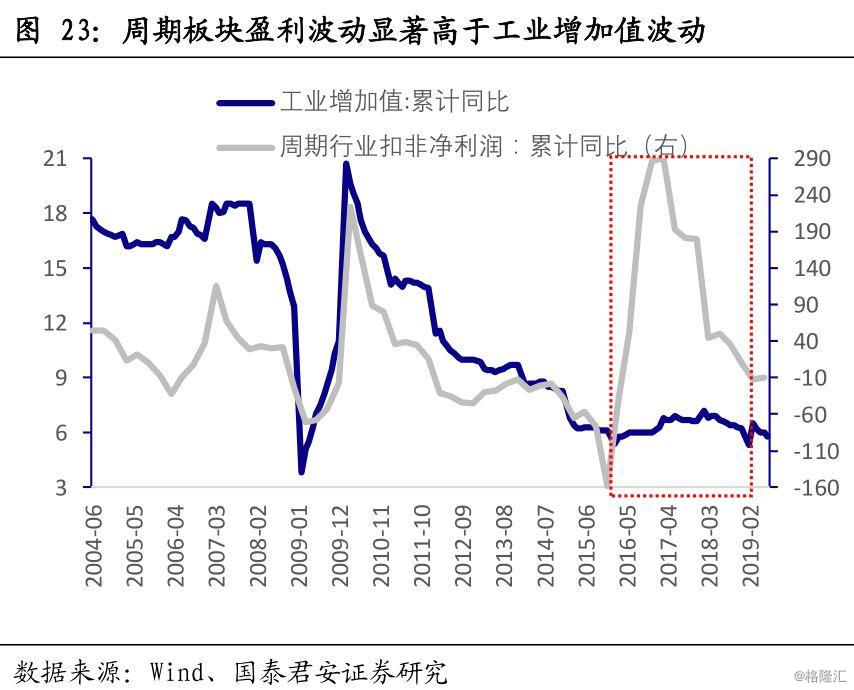

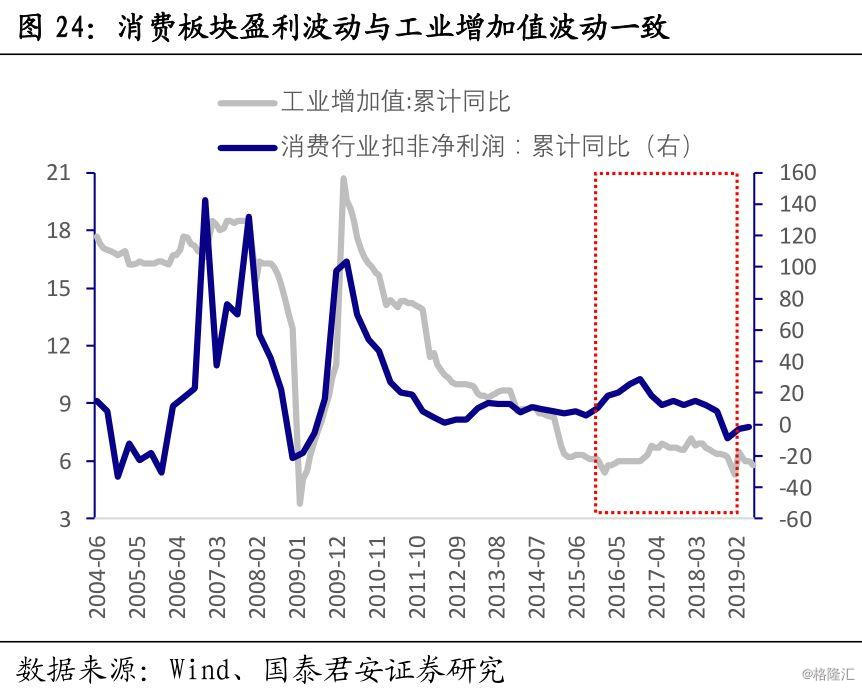

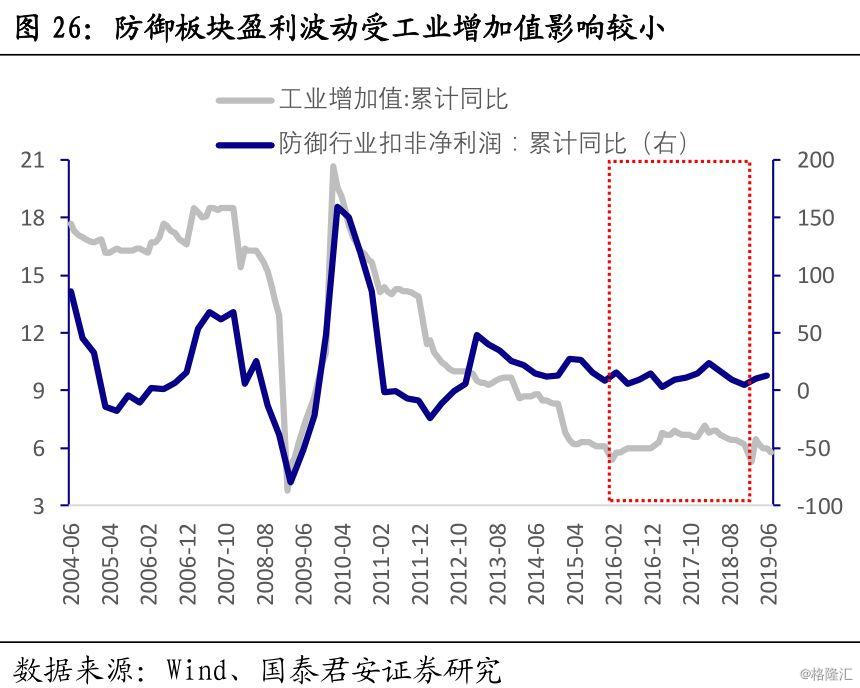

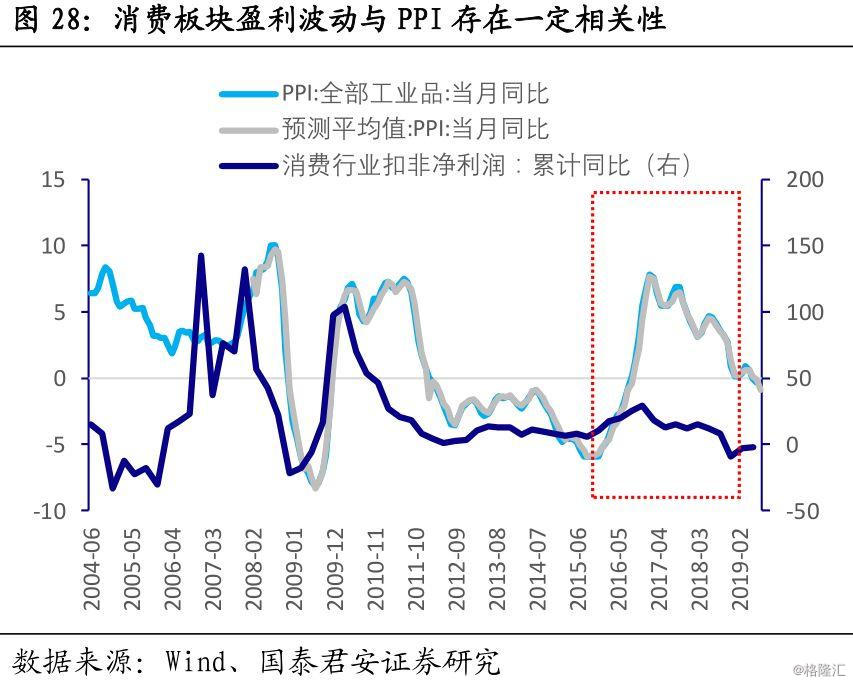

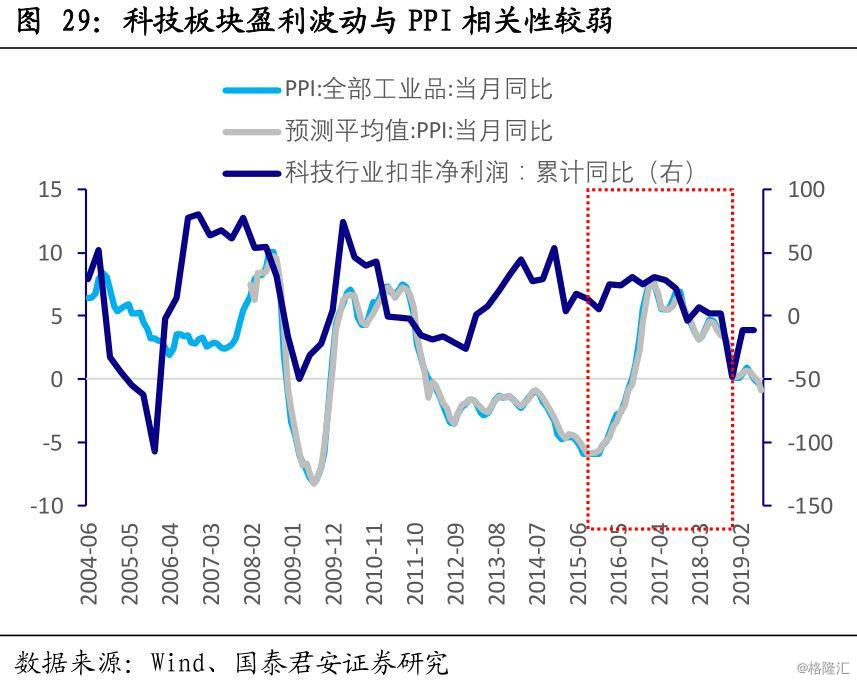

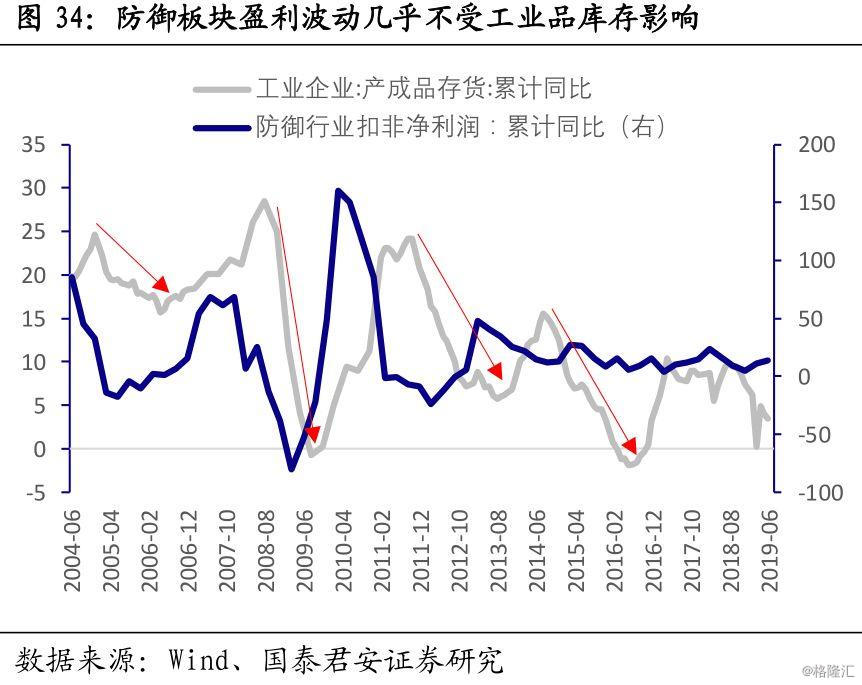

周期、消费、科技与防御板块的盈利对全A整体盈利的影响依次减弱。周期板块的盈利波动与全A非金融石油石化盈利波动趋势一致,且2013年以来周期板块盈利波动明显较市场整体更剧烈;消费板块盈利波动趋势同样与市场整体一致,但其波动幅度也与市场整体类似;科技板块盈利与市场的相关性弱于周期与消费板块,且2013年以来科技板块盈利波动与市场存在一定背离;防御板块2013年以来盈利增速波动明显减弱,与市场盈利周期相比呈现明显独立性。

2.2. A股盈利周期即工业品需求的周期

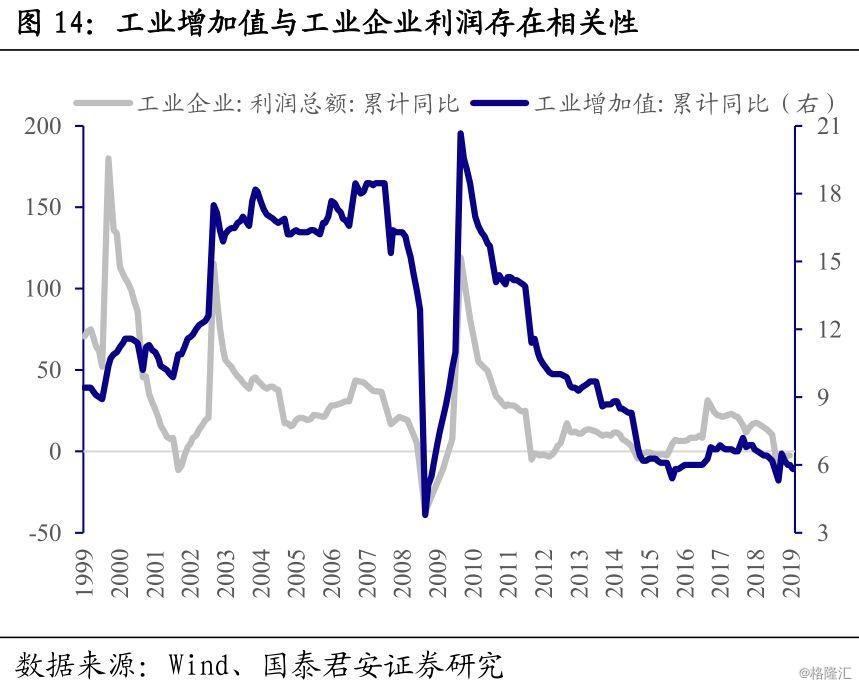

A股的盈利周期与工业企业的盈利周期高度吻合,而工业企业盈利与工业增加值相关性很高,因此,工业品需求是A股盈利的驱动因素。2002年以来,A股的季度盈利增速与月度的规模以上工业企业利润总额同比增长率相关性很高,且最近10年二者的相关性表现得更明显。而工业企业盈利增速与工业增加值的累计同比增速相关性较强,因此A股盈利周期即工业企业的盈利周期。由于工业企业盈利数据与A股盈利数据拟合程度高,且频率更高,我们主要以工业企业利润总额增速与宏观变量的关系讨论盈利周期的宏观关联性。

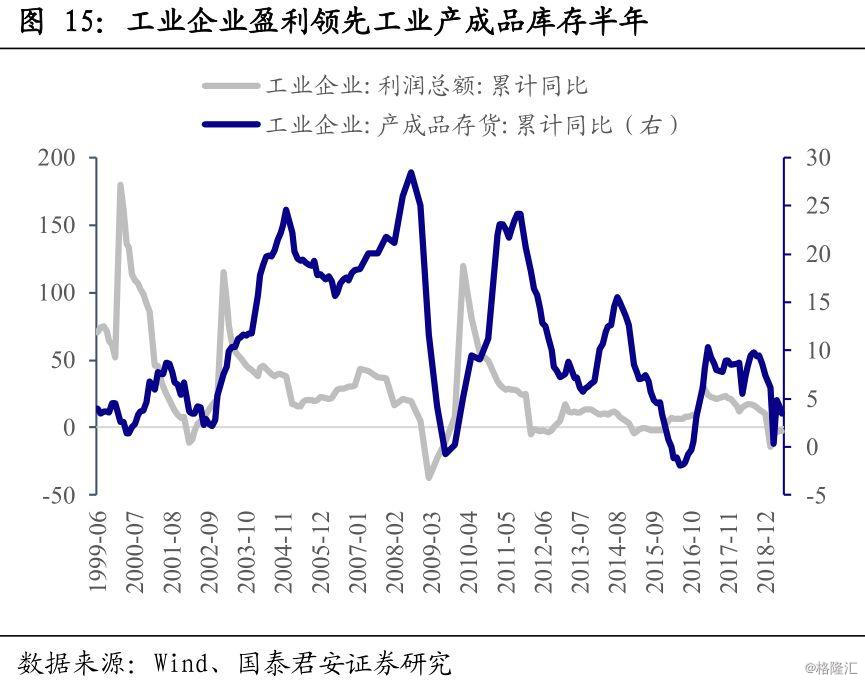

工业品的需求量及其价格均与盈利周期密切相关。工业企业盈利周期与工业产成品库存、工业品价格、制造业投资均有较强相关性,盈利周期领先库存周期和制造业投资约半年,PPI与工业企业盈利增速相关性较强。工业企业产成品库存的同比增长率领先工业企业盈利增速半年左右,去库存周期一般约2年,在去库存后期,库存加速去化时盈利见底。PPI同样与工业企业盈利周期具有较强的相关性。而工业企业利润增速领先于制造业投资,企业盈利提升是制造业提高投资意愿的先决条件。

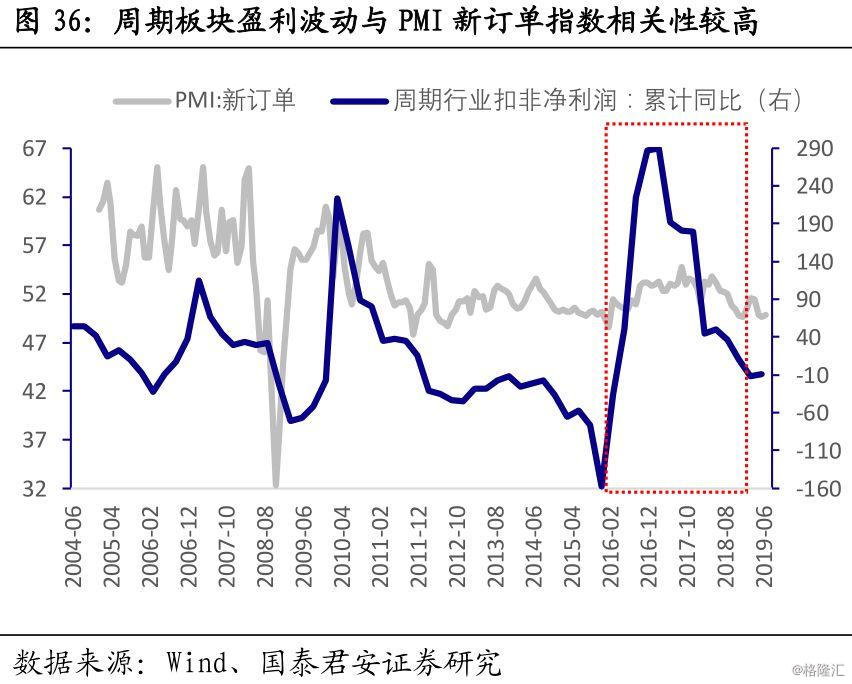

制造业PMI与盈利周期有较强相关性,其中新订单指数领先盈利周期约半年,可见制造业需求是盈利周期的驱动力。PMI指数,尤其是其中具有前瞻性的新订单指数、新出口订单指数与工业企业盈利增速相关性较强,且订单类指数领先盈利周期约半年。订单数据对盈利的领先,与上市公司预收账款对盈利的领先逻辑类似,订单的回暖将体现在半年后的财务数据中。

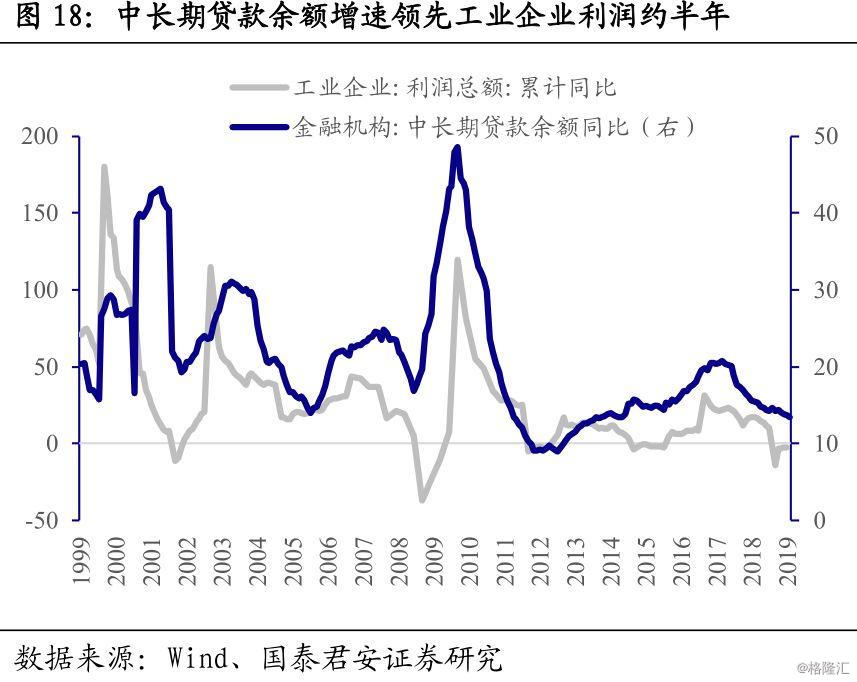

金融数据领先盈利周期约半年,金融数据改善预示企业需求改善。M1同比增速,中长期贷款余额增速均与工业企业利润总额增速有较强的相关性,且2个金融数据均领先盈利周期半年。可见宏观流动性和企业信贷的改善预示需求回暖,是盈利改善的先行指标。

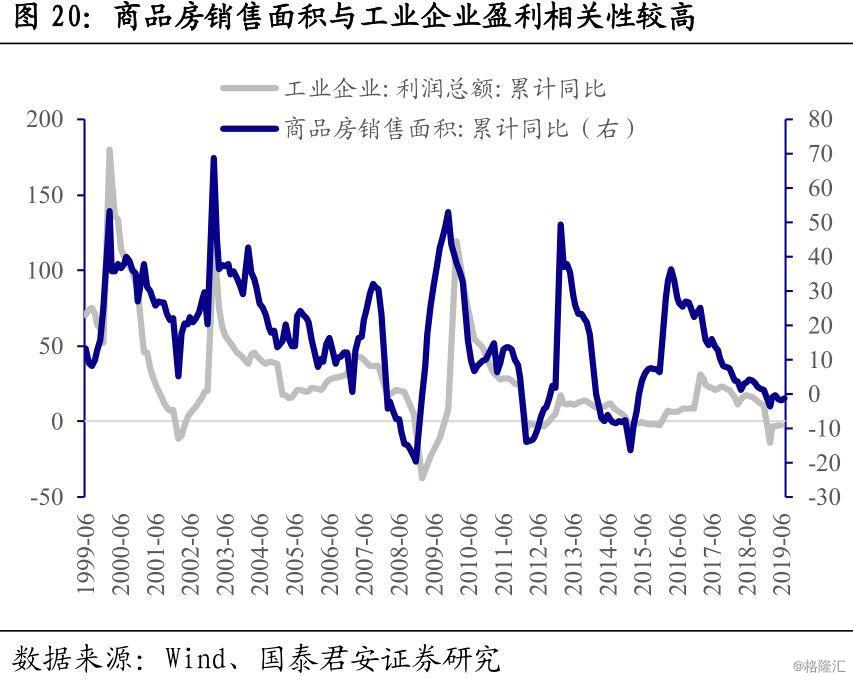

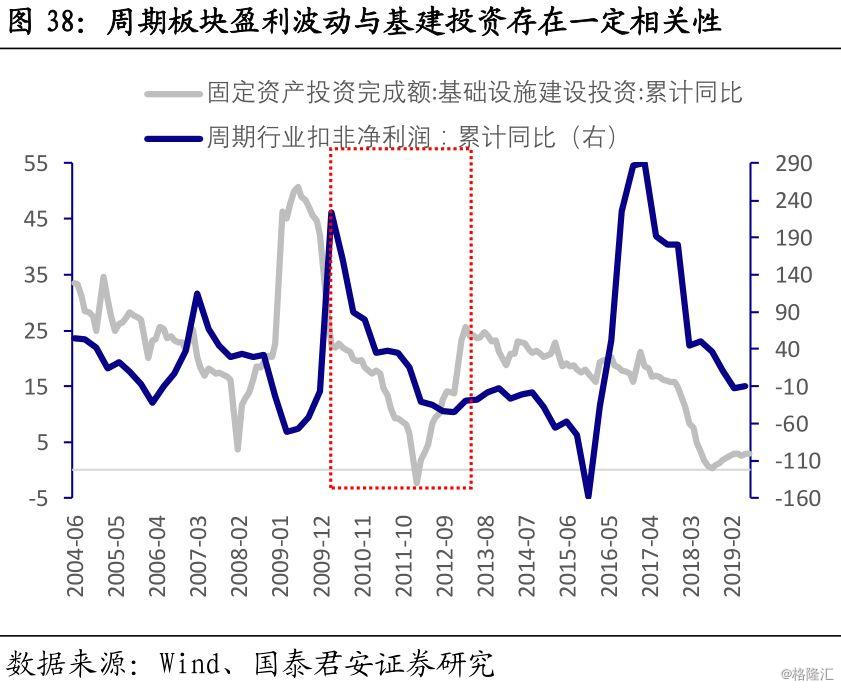

从需求的结构上看,基建与房地产与工业企业盈利相关性较强。基建投资增速领先于工业企业盈利周期约半年。在经济景气度较低的时候,政府会推出逆周期政策,基建改善领先于上市公司盈利,而基建改善也提振建材等产品需求,直接改善上市公司盈利。而房地产可以拉动多个产业链,房地产销售与企业盈利周期相关性较强。房地产销售改善既可以拉动家电、家居等房地产后周期品需求,也将使新开工面积改善,拉动建筑、建材行业需求。

汽车销售与工业企业盈利增速相关性较强。2003年以来,汽车销售增速与工业企业盈利相关性较高。一方面汽车作为逆周期调控的抓手,在财政支持下,2009-2011年汽车出现较强的景气周期,2015年小批量汽车优惠政策同样导致汽车行业温和复苏。另一方面,作为重要的可选消费品,汽车销量也反映了宏观经济景气度。

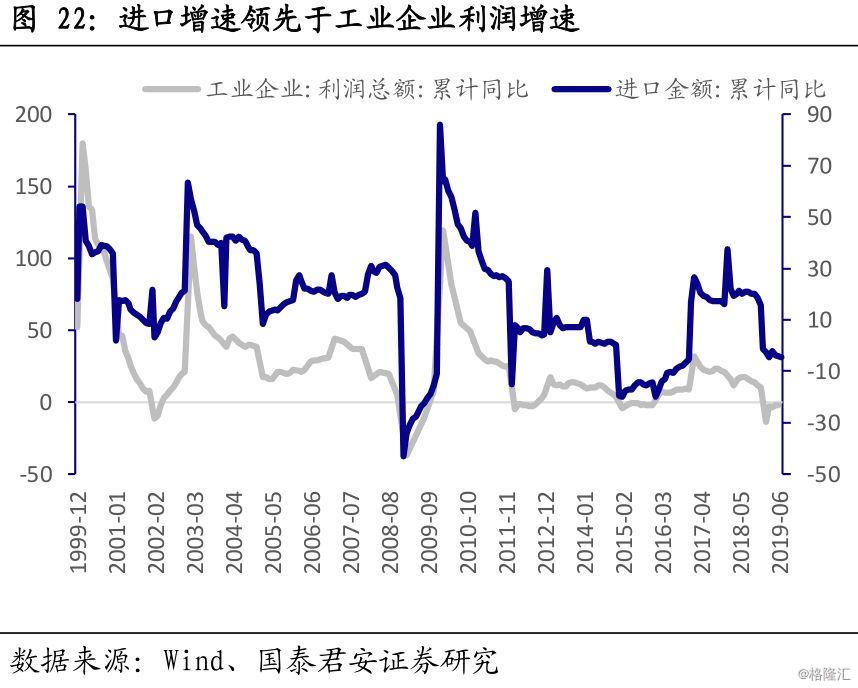

进出口增速与工业企业盈利增速相关性较强。我国的进口、出口增速均与工业企业盈利增速相关性较强。作为世界工厂,全球的需求对我国经济影响较大。而我国的进口作为需求的先行指标,也领先于工业企业盈利增速。

3.不同板块盈利驱动逻辑不同,导致市场与盈利背离

不同板块的盈利驱动逻辑不同,导致市场走势与盈利周期出现背离。从工业产出、工业品价格、工业景气周期等角度看,周期、消费、科技和防御板块分别为宏观经济的强周期、顺周期、弱周期和抗周期板块。不同板块的盈利周期驱动因素有很大差异,周期板块的盈利驱动因素为工业品需求,消费板块的盈利主要由消费需求驱动,科技板块需求主要由技术周期引导的半导体和消费电子行业周期驱动。由于周期股估值较低,且市值占比持续下降,盈利周期对A股影响力逐渐减弱,消费升级、技术创新对A股的影响逐渐增强。此外,周期板块市盈率的变化明显与盈利的变化方向相反,而科技、消费、防御板块估值与盈利呈戴维斯双击或双杀特征,进一步导致市场走势背离周期板块主导的盈利周期。

3.1. 周期、消费、科技、防御板块对宏观变量敏感度依次减弱

从工业产出、工业品价格、工业景气周期角度看,周期、消费、科技和防御板块受经济景气度影响依次减弱,分别为强周期、顺周期、弱周期和抗周期板块。

以工业增加值增速衡量工业产出的增长水平,则周期、消费、科技和防御板块盈利对工业产出的敏感程度依次降低。周期行业盈利波动显著强于工业增加值波动,消费行业盈利波动与工业增加值同步,科技行业盈利与工业增加值出现一定背离,防御行业盈利受工业增加值影响较小。

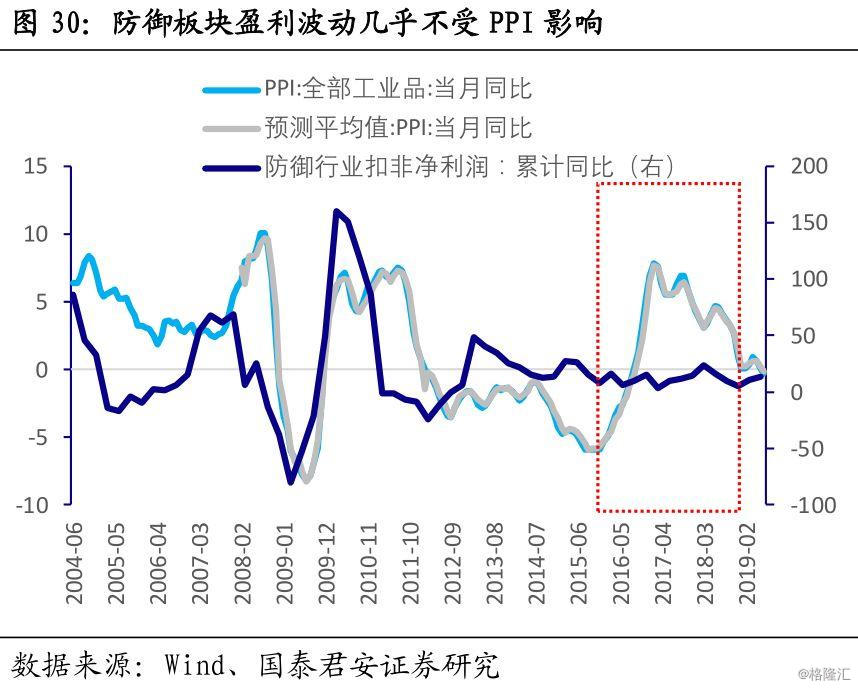

以PPI增速衡量工业品价格,则周期、消费、科技和防御板块盈利对工业品价格的敏感程度依次降低。周期行业盈利波动与PPI相关性很强,消费行业盈利波动与PPI方向一致,科技行业盈利与PPI相关性较弱,防御行业盈利受PPI影响较小。

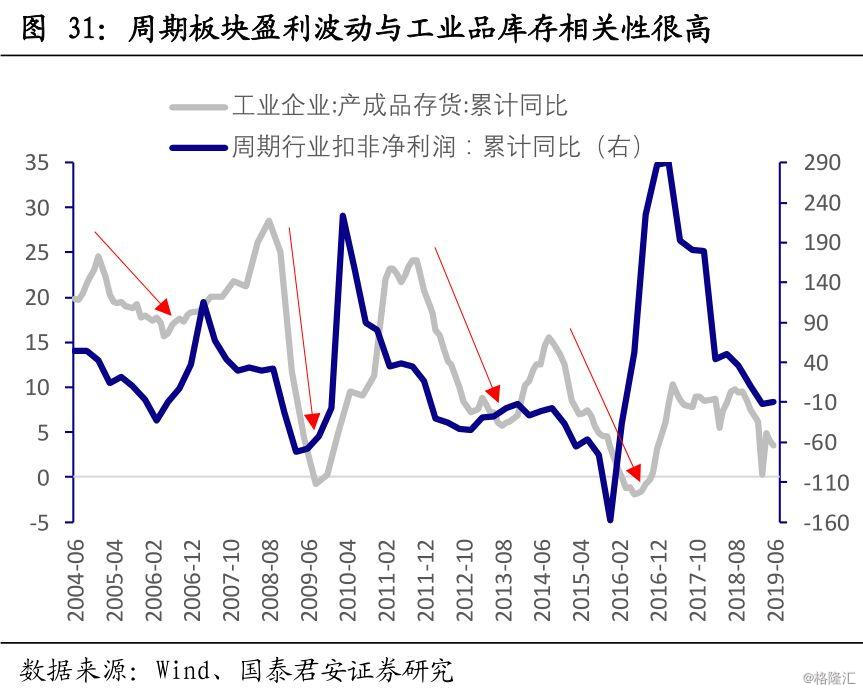

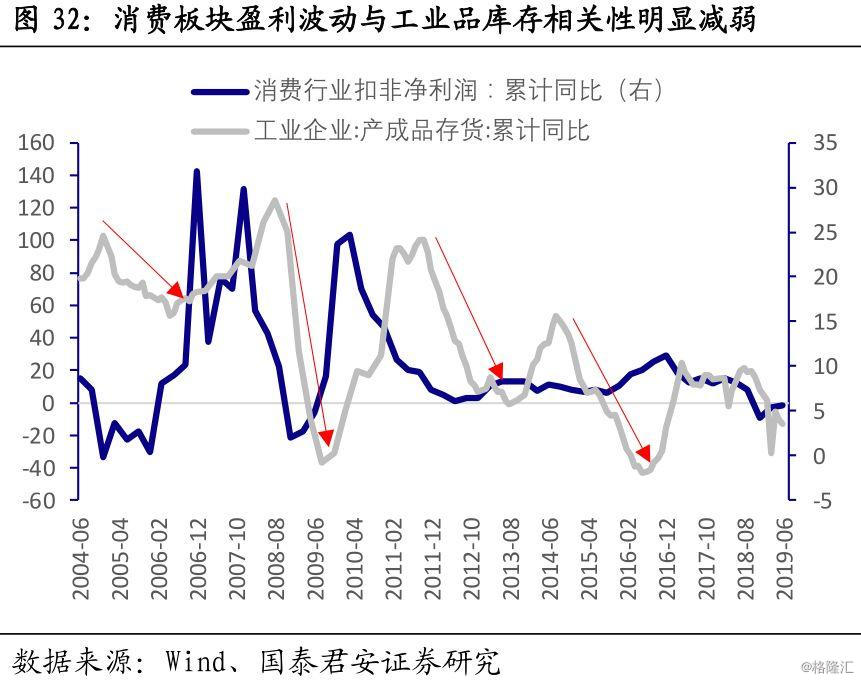

以工业产成品库存增速衡量工业景气周期,则周期、消费、科技和防御板块盈利对工业景气周期的敏感程度依次降低。周期行业盈利波动与工业品库存相关性很强,且盈利领先于工业品库存;消费行业盈利波动与库存的关系逐渐减弱,2014年以后科技行业盈利与工业品库存相关性较弱,防御行业盈利受库存周期影响较小。

3.2. 周期、消费、科技板块盈利均由下游需求驱动

周期板块盈利的驱动因素是工业品需求。从总量上看,中长期信贷余额增速、PMI新订单增速均领先周期板块盈利增速。中长期信贷改善反映了企业投资需求改善,PMI新订单改善反映产品需求改善,二者均带来工业品需求改善。

固定资产投资需求与周期板块盈利相关性较高,投资拉动工业品需求提升是周期板块盈利的驱动力。从需求结构上看,房地产开发投资增速、基建投资增速均与周期板块盈利增速相关性较高。受逆周期调节影响,基建投资增速领先于周期板块盈利。可见投资对工业产品需求提升是周期板块盈利的驱动因素。而制造业投资也与周期板块盈利增速相关,但盈利改善是制造业投资意愿提高的基础,因此盈利滞后于制造业投资。

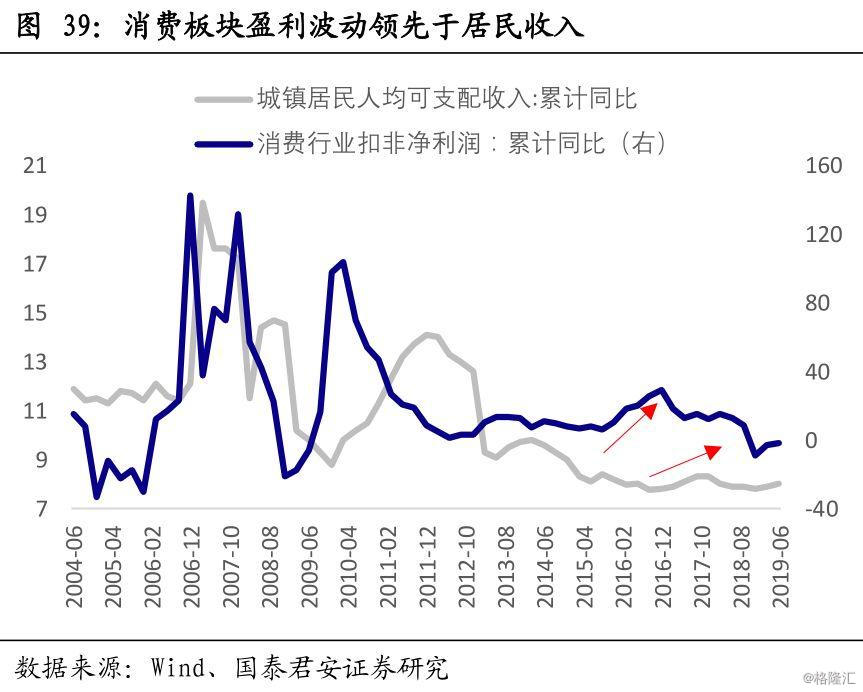

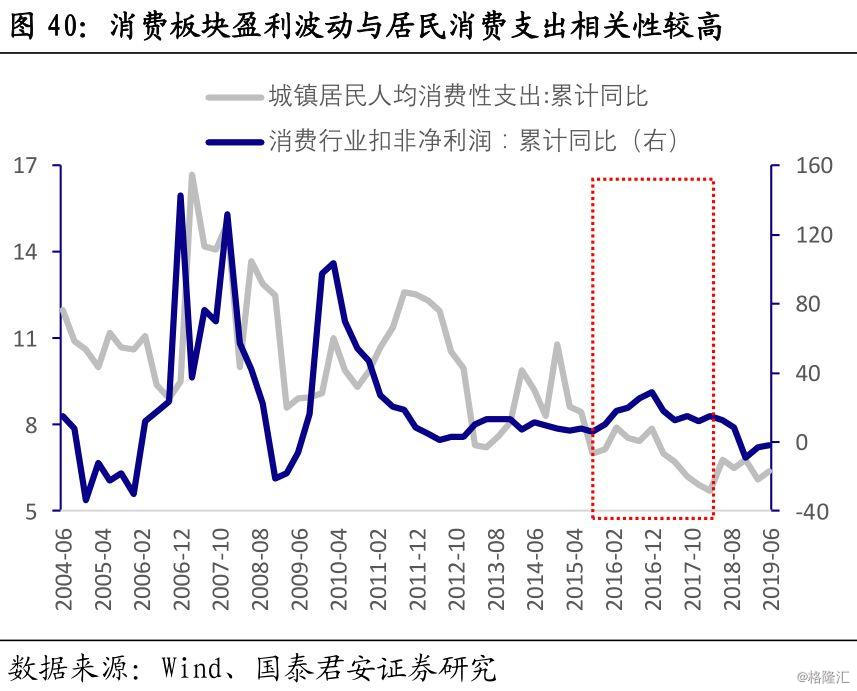

居民消费升级是消费板块盈利的主要驱动力。消费板块的盈利增速与城镇居民人均消费支出有较高的相关性,表明消费支出的增长是拉动消费板块盈利的核心驱动力。而居民收入同样与消费板块盈利存在相关性,但居民收入滞后于盈利,企业盈利情况的改善是居民提高收入的前提,而非结果。

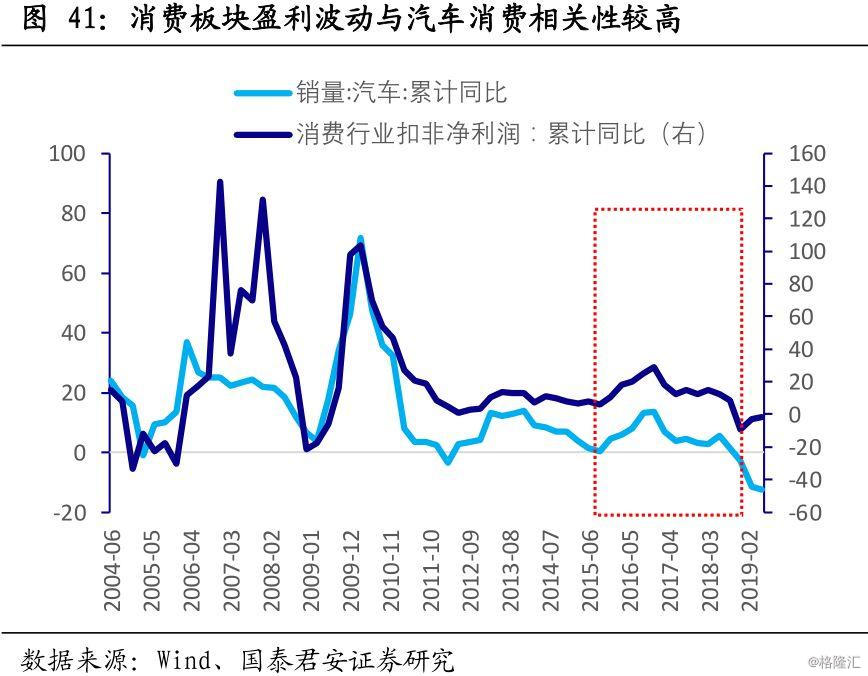

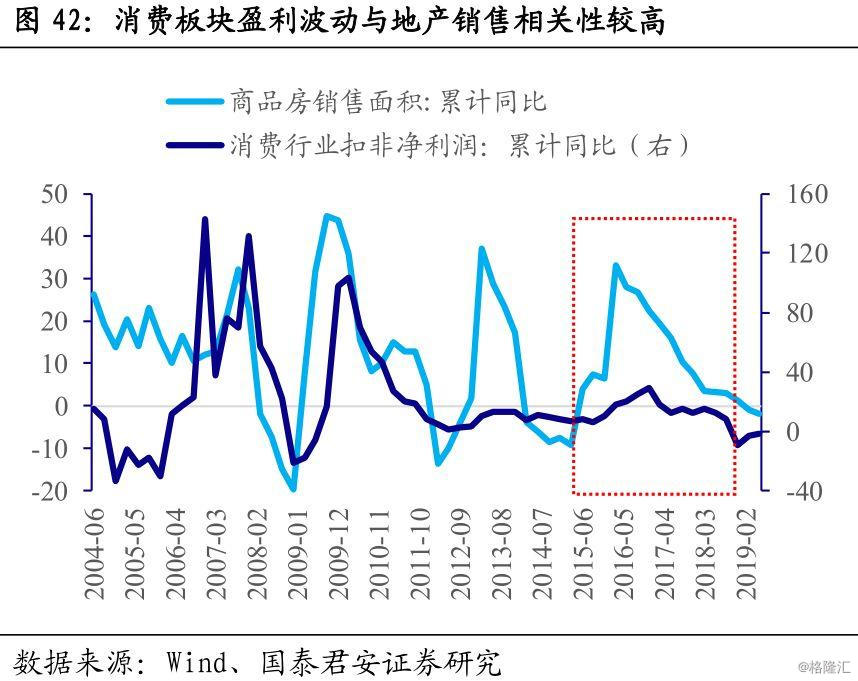

从结构上看,汽车与房地产消费是拉动消费板块盈利的核心驱动力。消费板块的盈利增速与汽车销量增速、房地产销售增速均有很强的相关性,表明占居民消费比重较大的汽车和房产相关消费是拉动消费板块盈利的核心驱动力。尤其是房地产的销售增长将拉动房地产后周期的家电、家居等产品的销售,因此房地产销售对消费板块盈利有较大影响。

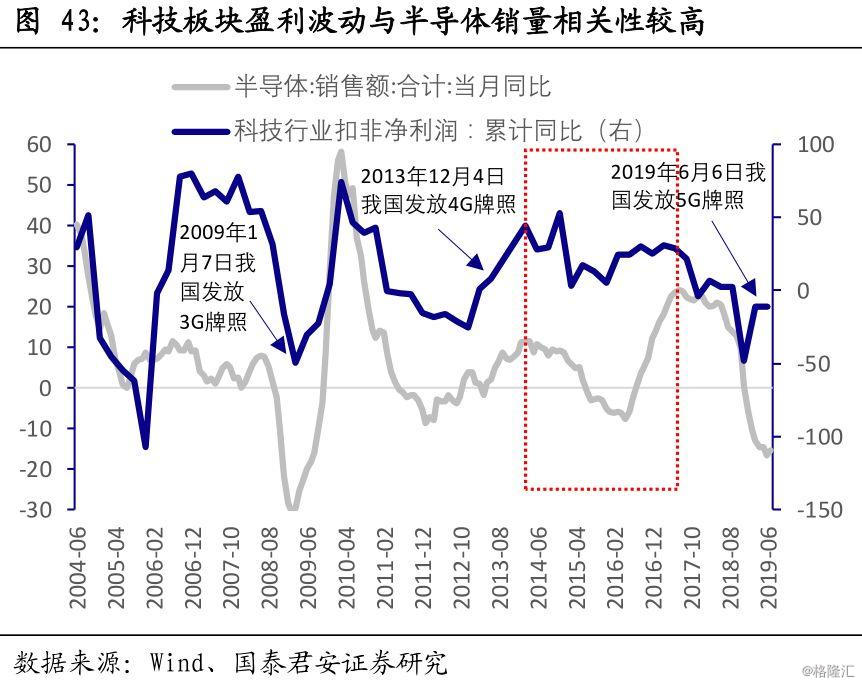

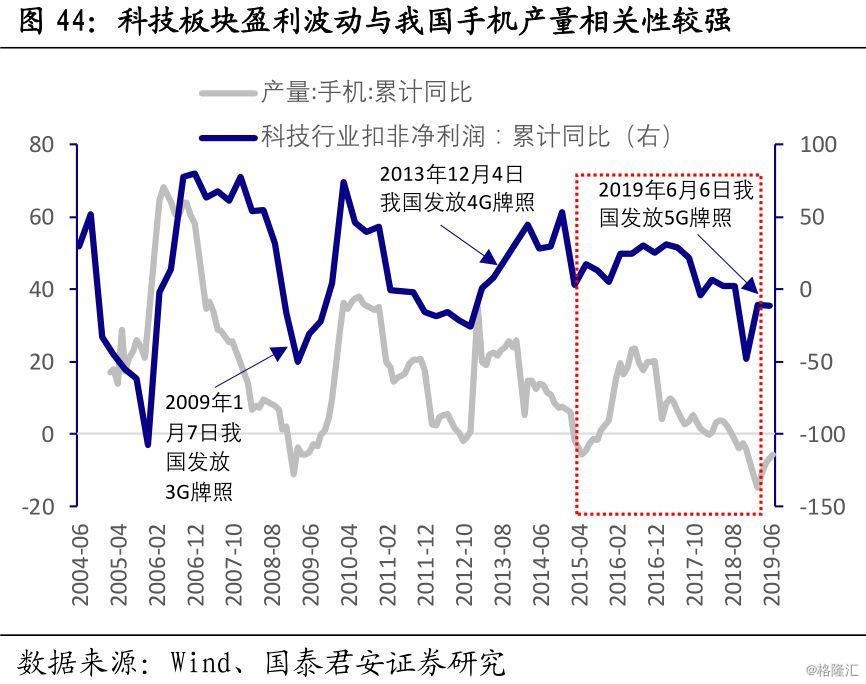

科技板块的盈利主要受技术周期引导的半导体和消费电子需求周期驱动。科技板块的盈利增速与全球半导体销量增速、我国手机产量增速均有很强的相关性。我国TMT行业(电子、通信、计算机、传媒合计)全球化程度较高,海外业务收入占比高达25%,且半导体作为信息产业上游,半导体行业销量反映了全球IT需求,因此全球半导体行业景气度对我国科技行业影响较大。同样消费电子产业链占我国科技行业盈利比重较大,我国也是消费电子大国,手机销量同样对科技行业需求有很大影响。

3.3. 周期板块市值占比与估值弹性导致市场走势与盈利背离

A股的盈利周期主要由工业品需求决定,而周期板块对A股盈利周期的 影响显著高于其他板块,但由于周期股市值占比持续走低,市场走势与盈利周期出现背离趋势。从估值上看,不同板块差异较大,周期与防御板块市盈率TTM仅分别为16和13倍,科技和消费板块则分别为36与25倍。周期板块总市值占全A非金融石油石化上市公司的比重仅为19%,较2007年超过40%的水平显著下降。因此周期板块的盈利对市场影响逐渐减弱。科技板块、消费板块的盈利驱动力与周期板块有显著差异,因此,技术创新、消费升级等逻辑对市场的影响逐渐增强,而周期板块引导的盈利周期对市场影响逐渐减弱。

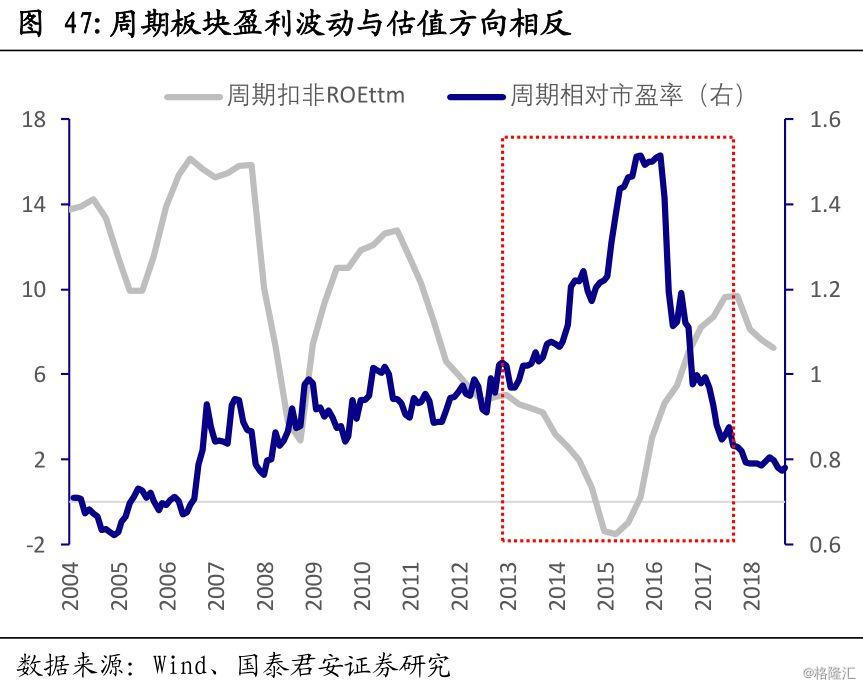

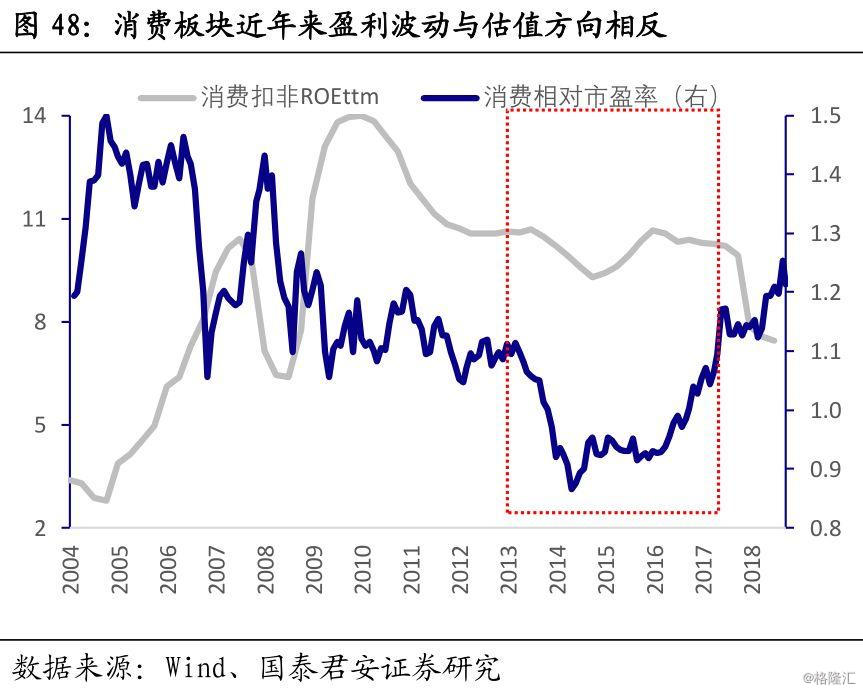

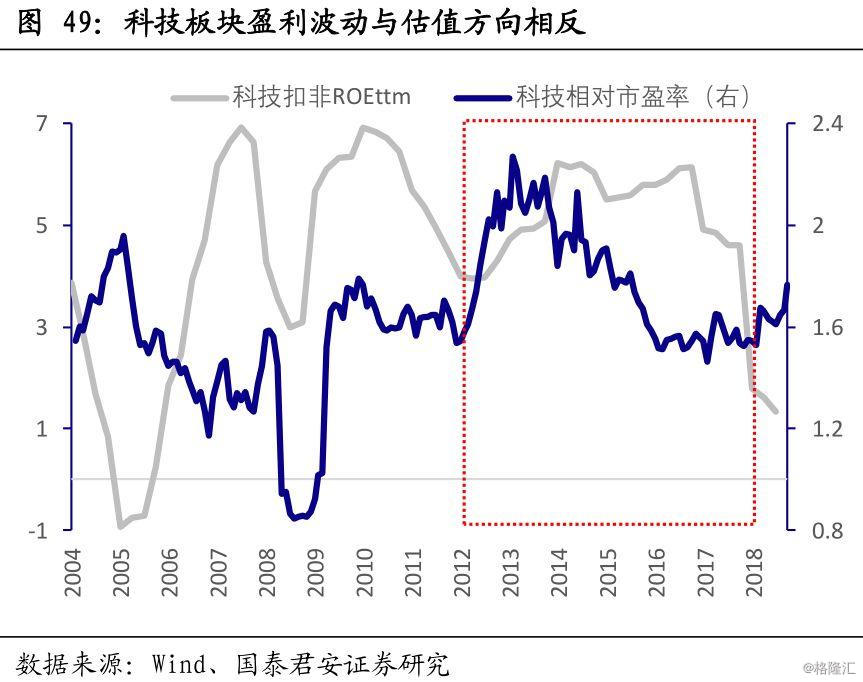

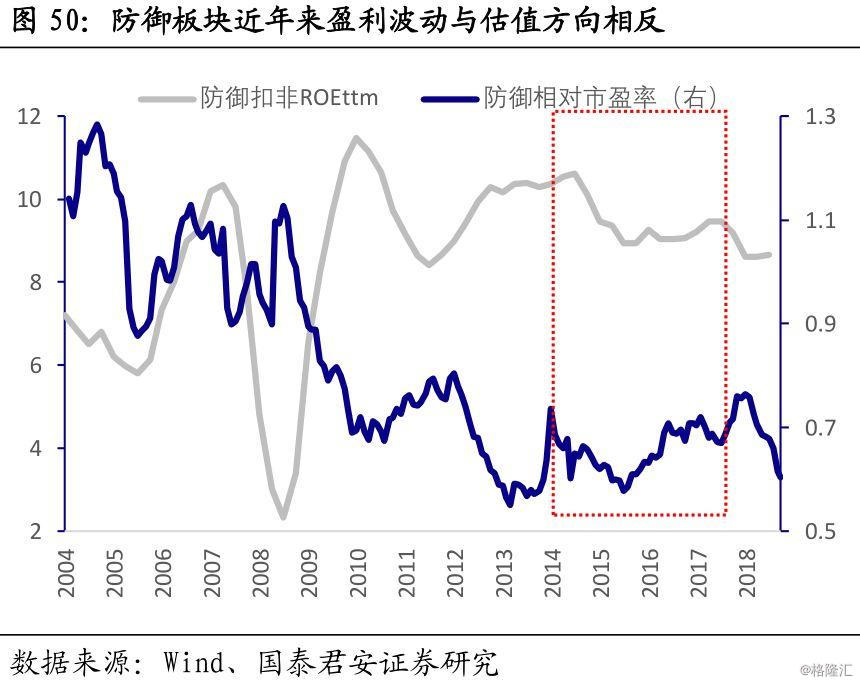

周期板块市盈率的变化明显与盈利的变化方向相反,而科技、消费、防御板块估值与盈利呈戴维斯双击或双杀特征,因此估值的变化抵消周期板块的盈利弹性,而科技和消费板块兼具盈利弹性与估值弹性,导致市场走势背离周期板块主导的盈利周期。由于市场预期周期板块盈利持续性差,周期板块扣非市盈率TTM相对于全A非金融是石油石化的比值与周期板块的扣非ROEttm呈明显反向关系。而市场对科技、消费板块则有明显的盈利外推倾向,导致科技和消费板块相对估值与ROE呈同方向变化。防御板块近年来也变为估值与盈利同向波动。因此估值与盈利的关系进一步抵消周期板块带动的盈利周期对市场走势的影响,消费升级和技术创新周期通过消费板块、科技板块的戴维斯双击效应对A股市场的影响增强。

我们对盈利周期向市场走势传导模型进行归纳:从盈利波动强度看周期股主导A股盈利周期,但综合考虑盈利弹性、估值弹性和市值弹性,消费升级和技术创新通过消费和科技板块对A股有越来越强的影响力。弹性角度:从盈利周期弹性看,从强到弱依次为周期、消费、科技和防御板块;从估值弹性看,周期板块估值与盈利方向相反,防御估值弹性较弱,消费和科技有较强的戴维斯双击效应。规模角度:从2016-2018年平均的盈利占比看,从高到低依次为防御、消费、周期、科技;从2018年以来市盈率看,从高到底为科技、消费、周期、防御;从市值占比看,从高到低依次为消费、科技、周期和防御。

4. GDP增速下行,结构性因素支撑全A ROE稳定

GDP增速下行,行业集中度提升等结构性因素支撑全A ROE稳定。尽管GDP增速持续下行,但全A非金融石油石化上市公司ROE和盈利增速具有较强的稳定性。销售净利率和额杠杆率的稳定支撑ROE,费用率和毛利率的持续提升表明A股行业结构不断变化。行业集中度的提升导致头部企业盈利能力提高,优秀公司的管理能力也持续创造价值。从规模上看,大中型企业的盈利能力更强,且在经济下行时盈利更具韧性。

4.1. 销售净利率与杠杆率稳健支撑全A ROE

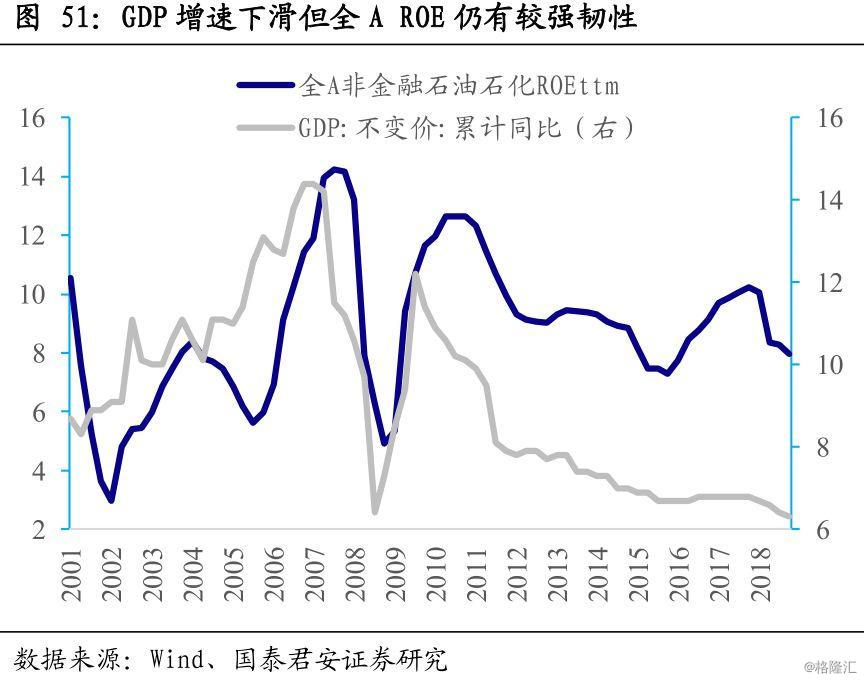

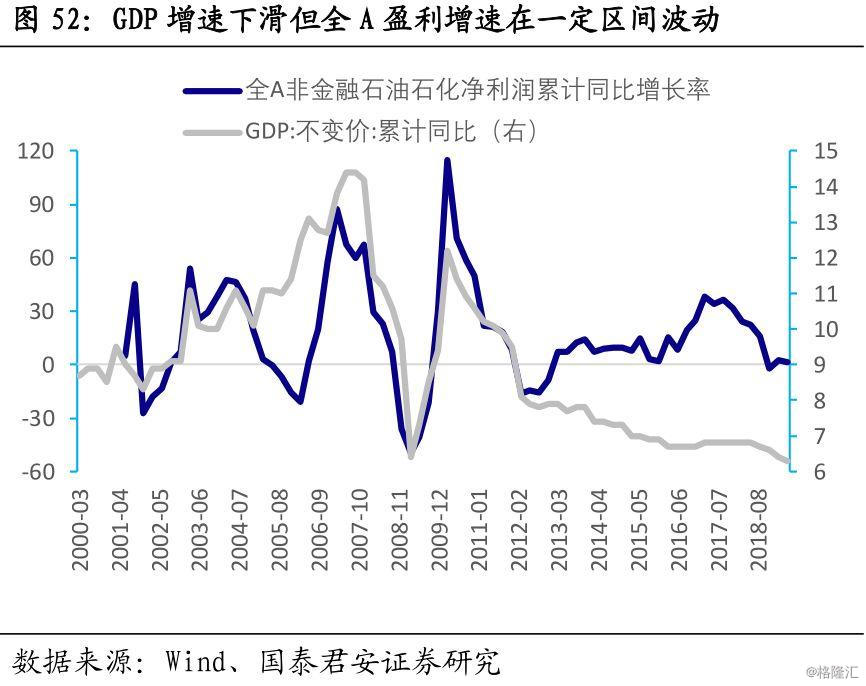

GDP增速下滑但A股上市公司盈利韧性较强。尽管2011年以来我国GDP增速呈明显下行趋势,但全A非金融石油石化行业上市公司的盈利增速、ROE波动都基本维持在一定区间,未有显著下行趋势。

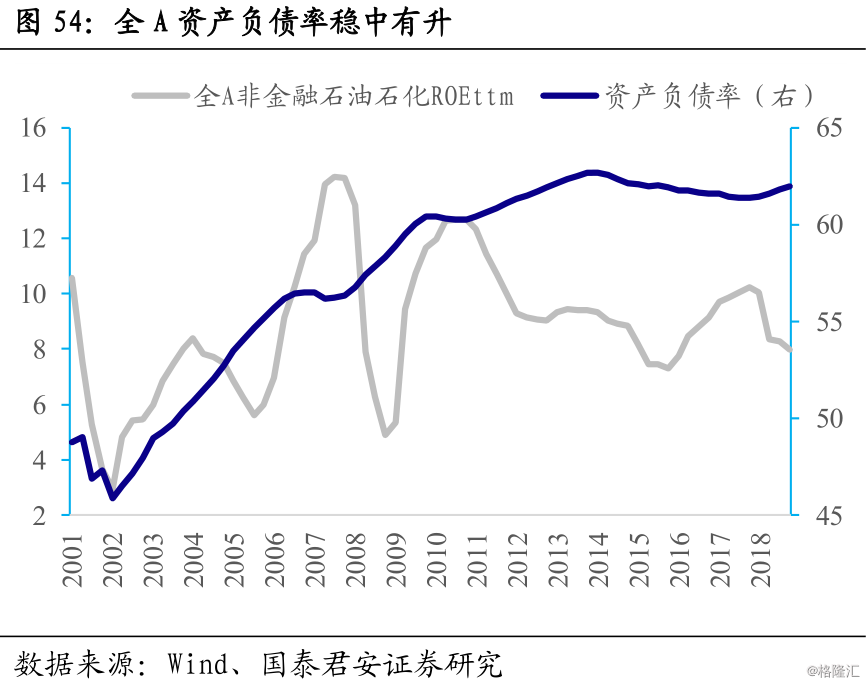

销售净利率稳定和杠杆率提升是支撑全A ROE的因素。从杜邦分析角度看,2012年上半年末至2019年上半年末,全A非金融石油石化ROEttm从9.96%下降至7.97%。同期总资产周转率下降约20%,销售净利率下降1.3%,权益乘数增长2.3%,销售净利率稳定及杠杆率提升是ROE保持韧性的原因。

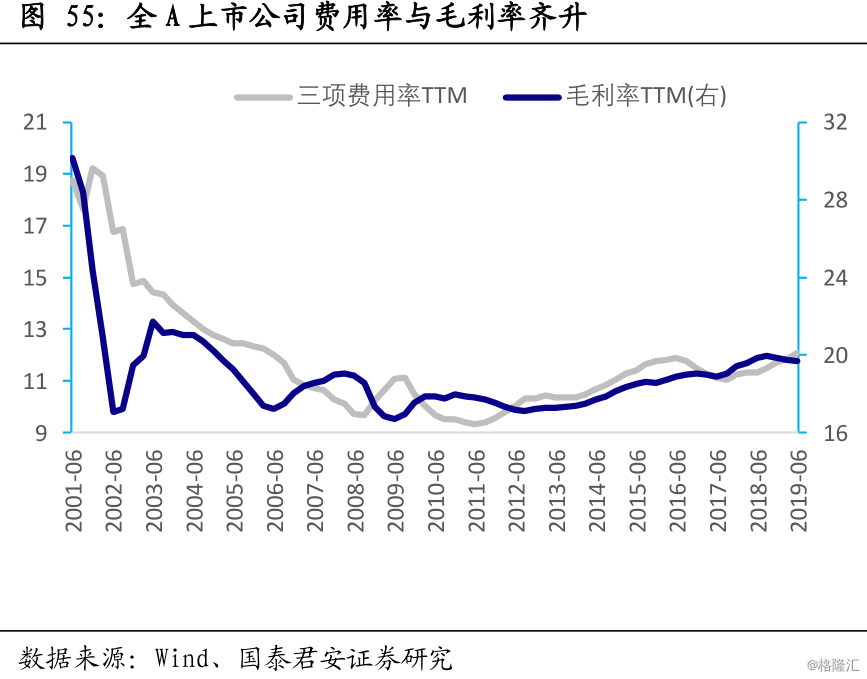

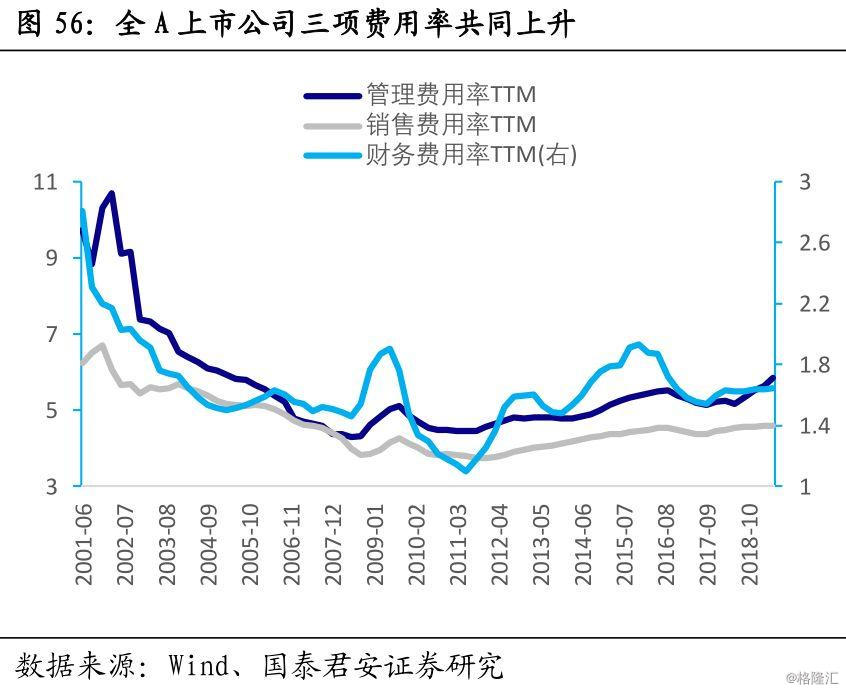

全A上市公司费用率和毛利率同步上市,反映上市公司行业结构发生变化。从2012年上半年末至2019年上半年末,全A非金融石油石化毛利率TTM从17.19%升至19.72%,三项费用率从10.05%升至12.08%,其中管理费用率、销售费用率和财务费用率均上升。上市公司毛利率、费用率的提升表明从业务结构上看,上市公司存在结构性升级,更多高科技、服务型公司上市,传统低端制造业上市公司比例下降。

4.2. 头部企业受益行业集中度提升,盈利能力持续提高

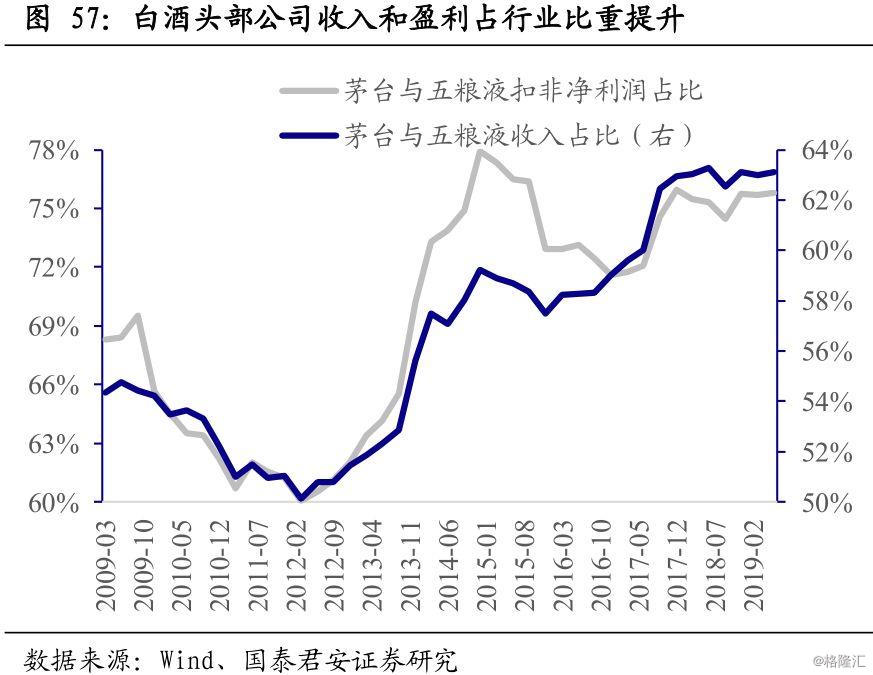

行业集中度提升导致头部公司盈利能力持续提升,拉高全A上市公司盈利能力。以食品饮料行业为例,自从2012年行业陷入低谷后,头部公司贵州茅台和五粮液的收入和盈利占行业的比重持续上升,表明在行业陷入低谷时头部公司逆势扩张,市场份额和盈利占比提升,行业集中度快速提高。而同样的情况发生在乳制品行业,随着双寡头形势的形成,伊利股份净利润率从2009年的2.7%上升至2018年的8.1%。营收复合增速14.1%,净利润复合增速高达29.1%,头部公司盈利能力显著提升。可见随着各行业竞争格局优化,头部公司盈利能力提升导致A股上市公司盈利能力彰显韧性。

ROE高的细分行业均有较高的行业集中度且头部公司盈利能力突出。申万三级行业中,ROE排名前十的行业ROE均超过10%,上述行业中的大市值公司均为在行业集中度很高的子行业中具有领导地位的企业,且均有很高的ROE水平。

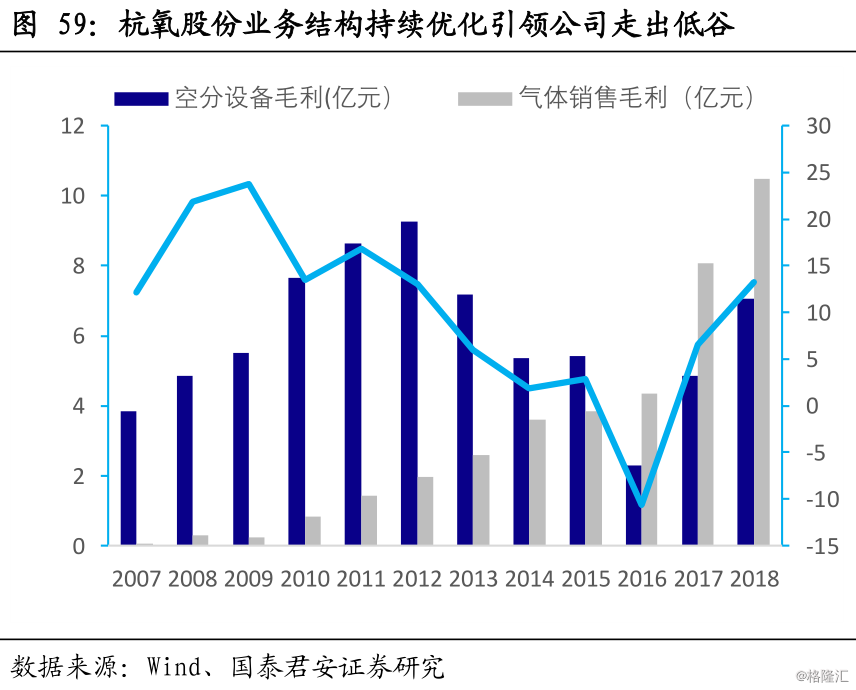

优秀公司的管理能力创造价值,提升公司盈利能力。从较长的周期看,优秀的公司通过管理战略的调整,不断提升资源配置效率,可以提升盈利能力。空分设备龙头杭氧股份因下游重化工也需求不景气,ROE在2010-2016年持续下行。公司将业务从设备销售延伸到盈利持续性更好的气体销售,气体业务增长带动公司盈利能力提升,也提振了设备销售。招商银行消费者业务增速持续高于企业业务,消费者业务占比从2007年的25%提升至2018年的61%,客户结构的优化使公司盈利增速持续高于行业。

4.3. 大中型公司盈利韧性显著高于整体市场

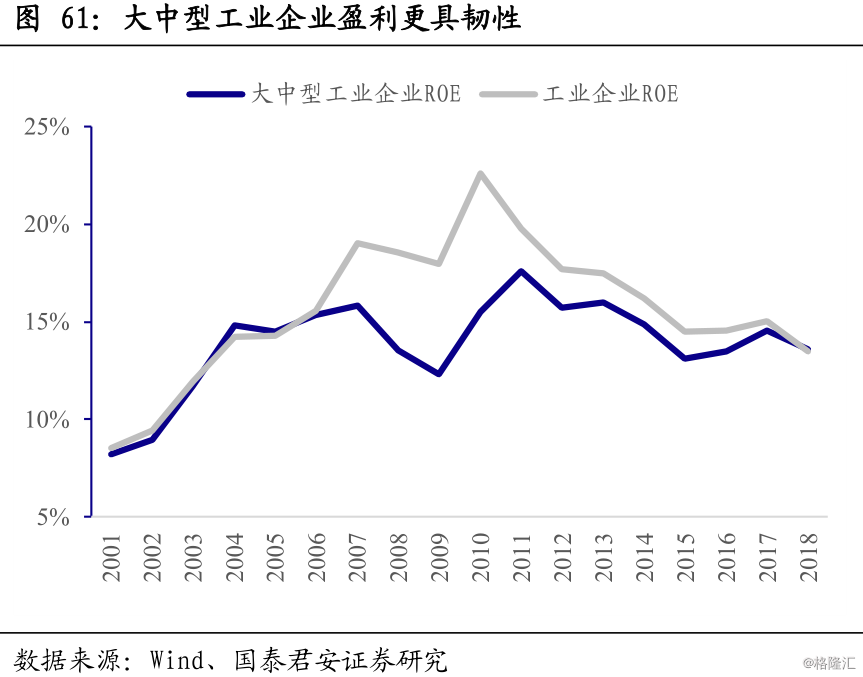

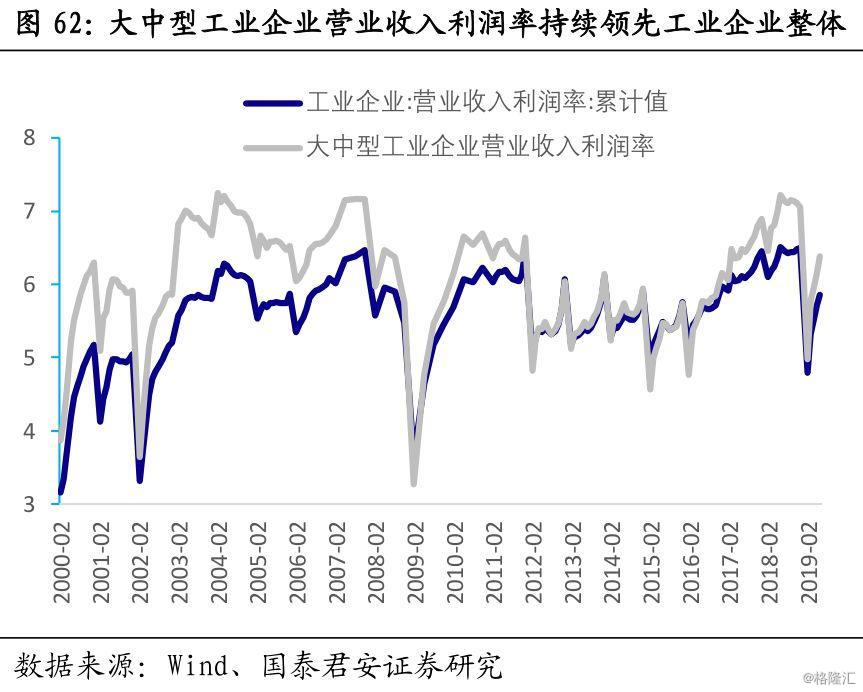

从规模以上工业企业盈利数据看,大中型企业盈利能力更具韧性。2010年以来,整体规模以上工业企业ROE持续下降,而大中型工业企业ROE降幅明显更小,2018年大中型企业ROE已经反超工业企业整体ROE。而从盈利能力上看,大中型工业企业的营业收入利润率持续高于工业企业整体。

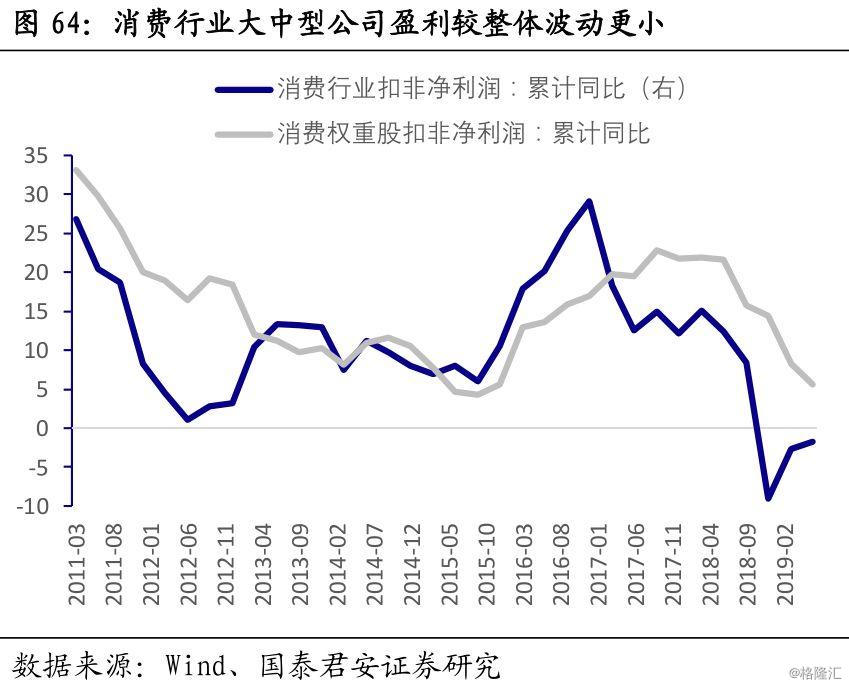

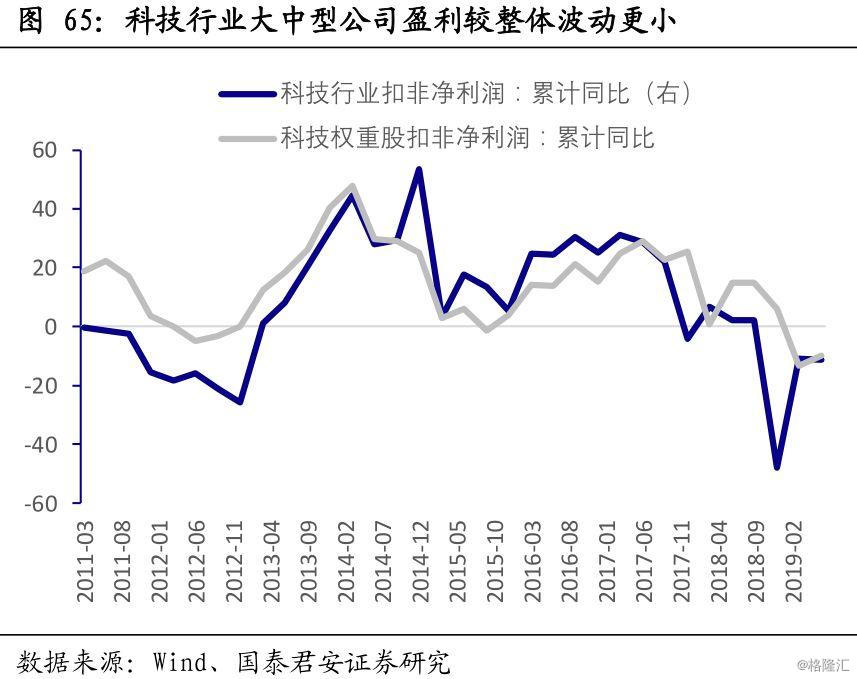

大中型公司盈利韧性显著高于整体市场。在周期、消费、科技和防御板块中,我们在每个板块分别选择100个市值较大、毛利规模较大、2011年以前上市或完成重大资产重组的公司作为大中型公司样本,计算了样本公司2011年以来的扣非净利润增速。与各个板块整体盈利增速相比,大中型样本公司在盈利周期底部时的盈利增速均更高,且整体盈利波动空间更窄。表明大中型公司盈利增速更稳健,在经济不景气时盈利韧性更强。

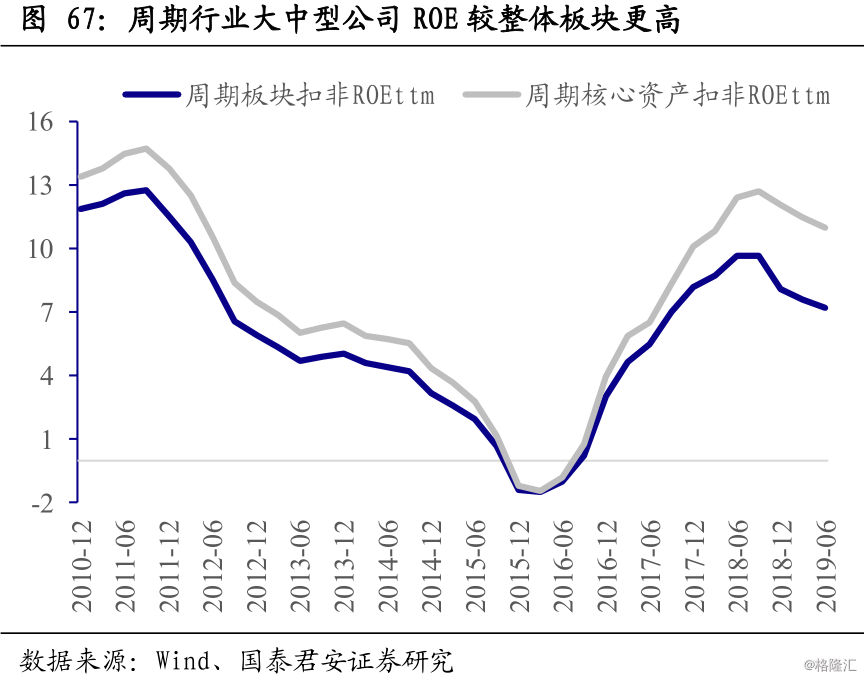

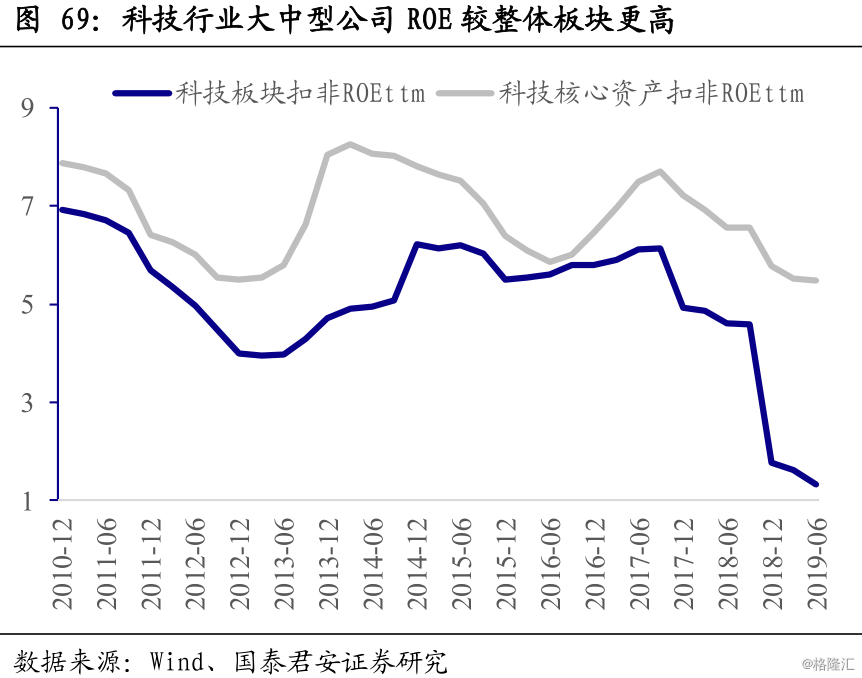

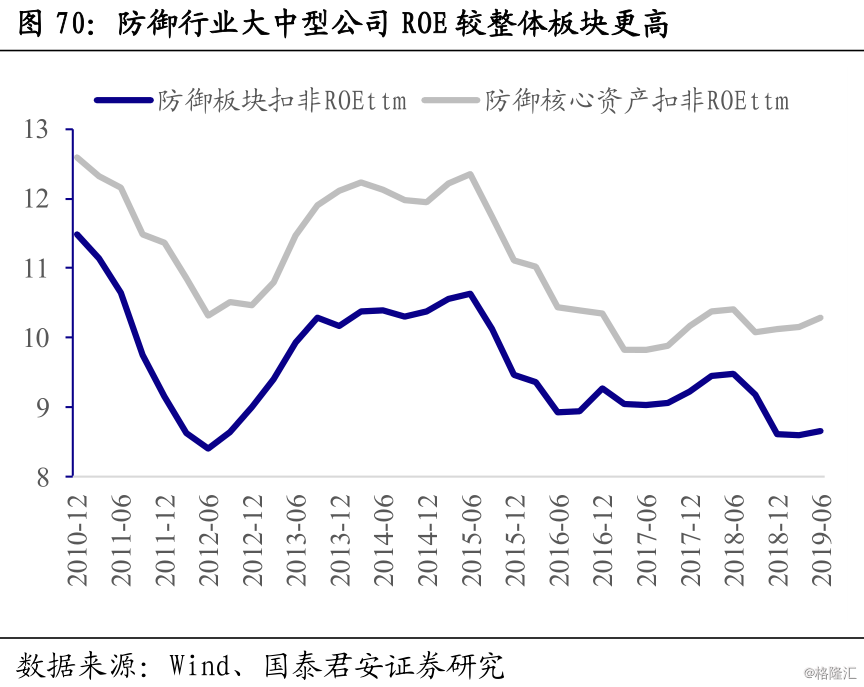

大中型公司盈利能力显著高于整体市场。我们比较了周期、消费、科技和防御板块的大中型样本公司和板块整体的扣非ROE ttm。与各个板块整体的ROE相比,大中型样本公司的ROE明显更高,且在盈利周期底部时ROE也高于板块整体水平。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员