机构:长江证券

报告要点

盈利改善的确定性较强,关注低基数下同比弹性

可比口径下35家上市券商1-8月累计实现营业收入和净利润分别为1667.19和641.16亿元,同比分别+38.8%和+58.1%。从半年度收入结构来看,经纪、投行、资管、信用和投资分别同比+22.1%、+22.0%、-8.3%、+103.1%和+110.0%。中小券商收费类业务弹性较优叠加头部券商减值压力下行业收入和利润CR5环比-1.2和-6.7个pct至42.1%和45.5%,其中资金类CR5维持43.2%,收费类CR5则-1.6pct至41.3%。考虑去年下半年低基数,市场平稳下盈利有望修复。

资产配置结构逐步调整,风控和投资策略是关键

券商资产配置结构有所调整,信用资产收缩且扩容投资资产,信用业务更加重视风控,投资业务更加注重策略。上半年两融日均余额同比减少13%至8708亿致使两融利息收缩,但两融和转融通制度创新有望为下半年贡献增量;股质业务趋于谨慎,质押规模收缩且利率上行,信用风险缓释,下半年减值压力修复将带来成本降低空间。投资资产和投资收益均有大幅增加,34家上市券商合计股票和债券资产分别增长23%和13%;新会计准则下债券计量方式较为灵活,投资策略或逐步丰富;头部券商通过衍生品和科创板跟投丰富权益投资策略。

市场向好收费业务复苏,竞争激烈转型迫在眉睫

市场向好、科创板推出背景下收费业务迎来复苏,但竞争依然激烈,业务模式转型逐步推进。交投活跃经纪率先修复,权益市场向好下零售客户导向型券商收入弹性较大,竞争激烈佣金率仍有下行压力,财富管理转型路径各有侧重。上半年投行股弱债强,全能型券商受制于股权融资节奏有所承压,而以债承为主的中小券商收入同比回暖,下半年头部券商投行项目储备丰富,科创板将推动投行更加注重专业能力。资管规模仍处下行通道,转型主动管理已有一定成效,部分券商集合资管修复推动收入增加,大集合整改下预计将进一步修复。

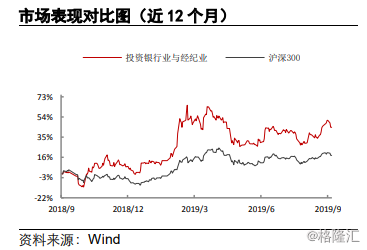

资本市场改革由点及面,重视证券行业配置价值

自去年10月证券行业迈入新一轮监管周期,在科创板、融资融券、衍生品、对外开放等领域均有一定程度的放松和创新,资本市场改革逐步由点及面。证监会进一步明确全面深化资本市场改革的重点任务,未来券商业务创新和改革可期,有望推动行业盈利能力中枢逐步抬升。展望下半年,在科创板增量、高市场活跃度、低基数效应下,券商全年业绩增长无虞,重视证券行业配置价值。个股推荐海通证券和国泰君安,长期配置推荐中信证券、中金公司、华泰证券。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员