9月19日,光刻胶概念成为了A股市场中的香饽饽。

7月以来,日韩贸易战持续升级,9月3日,韩国再度打出“反击牌”,彼时A股光刻胶板块全面爆发。而就在昨日(9月18日),韩国产业通商资源部正式将日本移出享有贸易优惠待遇的“白名单”。日韩贸易关系的拉锯战的再度升级,从而带动了今日A股光刻胶板块全线上涨。

今日,光刻胶板块中,截至收盘,江化微(603078.SH)、容大感光(300576.SZ)及晶瑞股份(300655.SZ)封涨停,南大光电、广信材料、飞凯材料等个股纷纷跟涨。

另一边,氢氟酸板块亦是表现不俗,中欣氟材涨停,三妹股份、多氟多、光华科技、新宙邦等均有不同程度的上涨。

自7月4日起,日本将限制向韩国出口电视、智能手机中OLED显示器部件所使用的“氟聚酰亚胺”、 半导体制造过程中必须使用的“光刻胶”和“高纯度氟化氢”3种材料。另据韩国贸易协会报告显示,韩国半导体和显示器行业在氟聚酰亚胺、光刻胶及高纯度氟化氢对日本依赖度分别为91.9%、43.9%及93.7%。在这个前提下,韩国寻求材料替代势在必行。

此前,韩国半导体与显示技术协会负责人Park Jea-gun表示,三星电子和SK海力士正在寻求从中国购买更多材料。他补充说,还包括会去日本之外的国家寻找库存多余的企业,向它们采购。

光刻胶前景如何?

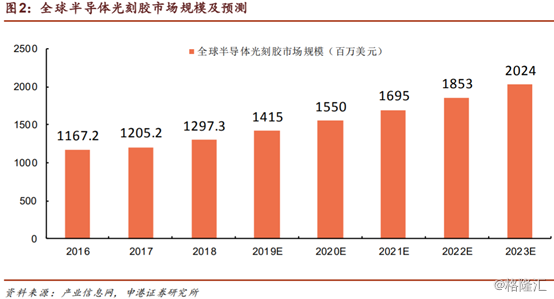

随着光刻胶市场需求逐年增加,2018年全球半导体光刻胶销售额12.97亿美元。随着下游应用功率半导体、传感器、存储器等需求扩大,未来光刻胶市场将持续扩大。

(图源:申港证券)

光刻技术是芯片制造中重要的工艺,而光刻胶则是光刻技术实现的关键材料,是涂覆在半导体基板上的感光剂,占芯片制造成本约为7%。日企在该领域占据了全球80%以上的市场。

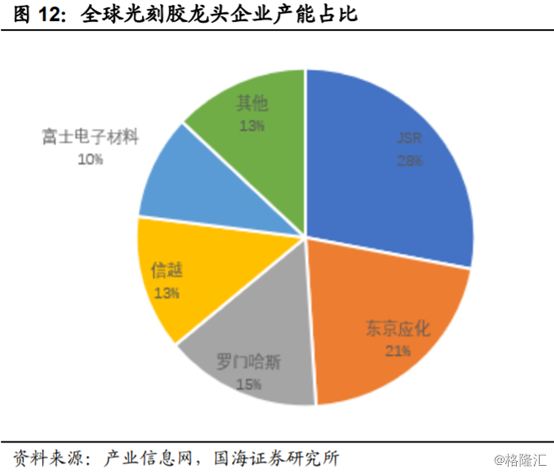

由于技术壁垒高企,光刻胶具有纯度要求高、生产工艺复杂、生产及检测等设备投资大、技术积累期长等特征,属于资本技术双密集型产业。因此,目前的光刻胶产量主要被日本、欧美公司垄断。前五大厂商占据了全球光刻胶市场87%的份额。而日本的JSR、东京应化、日本信越与富士电子材料四家公司的市占率总和就达到72%。

(图源:国海证券)

数据显示,目前,我国的光刻胶市场规模约60亿元,本土光刻胶增长快速。2017年中国光刻胶行业产量达到7.56万吨,较2016年增加0.29万吨,其中,中国本土光刻胶产量为4.41万吨,与7.99万吨的需求量差异较大,说明我国供给能力还需提升。得益于我国平面显示和半导体产业的发展,预计我国光刻胶市场需求在2022年可能突破27.2万吨。

时至如今,日韩拉锯战仍然在持续升级,韩国在大力扶持发展电子材料产业过程中,有利于促进我国的光刻胶国产替代进程加速,与韩国企业合作的国内相关公司有望受益。

光刻胶产业相关公司

国元证券研报显示,虽然面临技术挑战,但是同样意味着进口替代的空间很大,伴随着全球集成电路制造产能快速向大陆转移,上游电子化学品未来需求将呈现快速增长的态势。

在新国际形势下,自主可控的需求将带动一批国产厂商的崛起,随着产业政策和基金的扶持,势必加快国内在上游材料端的发展步伐,有了充裕产业资金将有利于吸引高端人才和引进先进设备,材料端的国产化也将加速,目前IC级光刻胶已经有一定的突破,对于高端光刻胶还需要很长的路要走,推荐关注已实现量产和下游导入的光刻胶类电子化学品公司,重点关注业绩稳定可持续的企业。

从应用领域看,光刻胶可分为半导体光刻胶、面板光刻胶和PCB光刻胶。国内光刻胶生产商主要生产PCB光刻胶,面板光刻胶和半导体光刻胶生产规模相对较小。

鉴于光刻胶是半导体材料中技术壁垒最高的材料之一,目前我国仅有五家企业进行半导体光刻胶的生产与研发,分别为晶瑞股份、北京科华微电子、南大光电、容大感光与上海新阳。

申港证券从技术水平方面给出以下投资建议:

PCB光刻胶:国产替代进度最快,关注飞凯材料(已在高端的湿膜光刻胶领域通过下游厂商验证);

面板光刻胶:进度相对较快,关注永太科技(CF光刻胶已经通过华星光电验证);

半导体光刻胶:技术较国外先进技术差距较大,仅在G线与I线有产品进入下游供应链,关注:北京科华(目前KrF(248nm)光刻胶目前已经通过中芯国际认证,ArF(193nm)光刻胶正在积极研发中)。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员