机构:国信证券

评级:增持

目标价:18.36港元

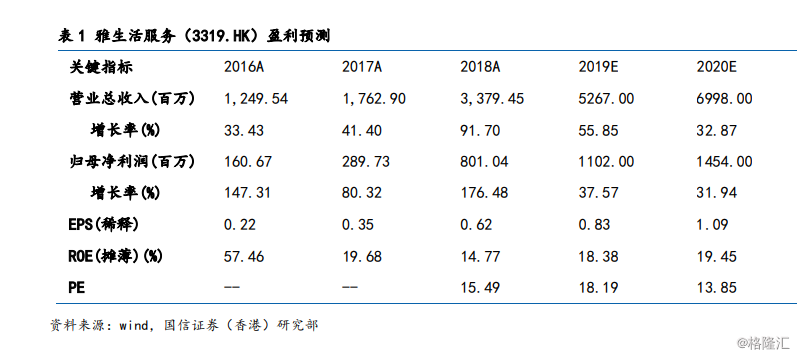

公司2019年上半年公司完成对青岛华仁、哈尔滨景阳、广州粤华、兰州城关的收购,推动收入、毛利及净利润同比均实现了快速增长,同比增长率分别达到59.4%、62.6%、62.9%。公司三条业务线均增长迅速,其中社区增值服务同比增长157.9%,占收入9.2%,取得显著的增长,但外延增值服务毛利占比48%,仍为公司毛利占比最大的业务板块,或将拉低公司估值水平。我们预计公司2019——2020年归母净利润将实现37.57%、31.94%的增长至11.02亿元、14.54亿元,对应EPS分别为0.83元、1.09元。给予公司2019年PE20X,对应目标价18.36港元。鉴于公司股价自我们3月19日的报告已实现34.6%的涨幅,下调公司投资评级至“增持”。

业绩高速增长2019年上半年实现收入22.4亿元,同比上升59.4%;毛利8.3亿元,同比增长62.6%;归母净利润5.4亿元,同比增长62.9%;毛利率小幅提升0.7个百分点至37.0%,净利润率为25.4%,同比提升1.5个百分点。在公司的三条业务线中,物业管理服务收入较去年同期增长63.6%至12.27亿元,总收占比为54.8%,毛利率较去年同期下滑2.4个百分点至26.6%,该部分毛利率下滑主要是由于公司前期收并购企业在今年上半年第二季度陆续进行并表,项目前期投入拉低整体毛利率。外延增值服务收入较去年同期增长40.3%至8.08亿元,毛利率较去年同期提升4.9个百分点至49%;社区增值服务收入较去年同期增长157.9%至2.06亿元,毛利率较去年同期提升4.5个百分点至51.4%。

收并购推动公司在管面积、合约面积大幅增长

截至 2019年6月30日,公司在管面积增加7307万平方米达2.11亿平方米,同比增长52.9%。新增在管面积中来自第三方(包括收并购)、雅居乐集团、绿地控股分别为6766、231、310万平方米。在管面积中,雅居乐集团贡献占比23.9%,绿地集团占比3.7%,而第三方开发商占比高达72.4%。截至2019年6月30日,公司合约面积增加9479万平方米达3.25亿平方米,同比增长41.2%,其中来自第三方、雅居乐集团、绿地控股的新增合约面积分别为7988、280、1211万平方米。

2019年上半年公司完成对青岛华仁、哈尔滨景阳、广州粤华、兰州城关的收购新增了6469万平方米的在管面积,占总新增在管面积7307万平方米的88%,占总新增合约面积的68%,收并购成为公司对在管面积、合约面积增长贡献最大的来源,推动公司业绩大幅增长。

社区增值服务显著增长,但外延增值服务仍为公司毛利占比最大的业务板块截至2019年6月30日,公司社区增值服务收入2.1亿元,较2018年同期的7990万元同比增长157.9%,占收入9.2%,取得显著的增长。毛利率同比提升4.5个百分点至51.4%。毛利率的提升主要由于公司深挖小区资源潜力,通过停车场智能改造及会所、广告资源的集约化利用,以及在管面积快速增长带来的规模效应,都提升资源利用率。

公司2019年上半年外延增值服务收入占比36%,较2018年末的43.3%下降7.3个百分点,但毛利3.98亿元毛利占比由2018年末54.1%下降6.1个百分点至48%。外延增值服务仍为公司毛利占比最大的业务板块。由于外延增值服务与房地产市场销售景气度密切相关,在近期商品房销售增速持续回落的背景下,未来该部分收入维持持续高速增长或存在一定不确定性。

收并购战略持续推进

截至2019年6月30日,公司帐面现金及现金等价物45.9亿元,处于净现金状态,公司有充沛的现金可用于收并购,进一步扩大公司业务规模及地区覆盖范围。自上市以来公司收购战略持续稳步推进,先后收购了南京紫竹物业、京基物业、青岛华仁物业、哈尔滨景阳物业、广州粤华等区域性龙头物业管理企业,业务版图扩展至山东、东北、西北地区,助力公司迅速进入当地市场,弥补区域的业务空白,同时丰富管理业态,提升了公司在全国的市场影响力及竞争力。通过持续的收并购,雅生活成为近年来在收并购上投入最大,将收并购作为规模扩张的重要战略的上市物业企业之一。近期公司公告正与中民未来物业磋商,欲收购中民投旗下的中民未来物业,若此次收购成功,或将成为行业最大单笔并购案。

投资建议

2019年上半年公司完成对青岛华仁、哈尔滨景阳、广州粤华、兰州城关的收购,推动收入、毛利及净利润同比均实现了快速增长,同比增长率分别达到59.4%、62.6%、62.9%。三条业务线均增长迅速,其中社区增值服务同比增长157.9%,占收入9.2%,取得显著的增长,但外延增值服务毛利占比48%,仍为公司毛利占比最大的业务板块,或将拉低公司估值水平。我们预计公司2019——2020年营业收入将分别实现55.85%、32.87%的增长至52.67亿元、69.98亿元,归母净利润实现37.57%、31.94%的增长至11.02亿元、14.54亿元,对应EPS分别为0.83元、1.09元。给予公司2019年PE20X,对应目标价18.36港元。鉴于公司股价自我们3月19日的报告已实现34.6%的涨幅。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员