机构:国金证券

评级:买入

规模增长放缓背景下转向利润考量。2Q19美团首次转亏为盈,源于

1)成本端骑手费用受益于二季度天气良好,补贴降低,且规模优势下配送效率提升;

2)新业务大幅减亏;

3)二季度销售、管理、研发费用率降至近三年最低值。整体经营效率提升的背后是总交易规模增速的进一步放缓。我们认为美团完成本地生活服务综合平台的基础搭建后,开始加速商业化变现,由规模增长转向利润考量。

到家业务:防御性战略下规模优势渐成。美团以防御性战略避开饿了么在三四线城市的直面竞争,且通过寻求规模优势,不断提升配送效率,盈利改善好于预期。目前来看,阿里携饿了么+口碑对美团正面狙击的效果有限,且根据国金最新的跟踪数据,7-8月补贴比例开始回落。美团初战告捷,但同时我们也认为未来在外卖业务盈利持续改善的同时,美团依然会重回三四线,因为来自三四线的外卖需求对提升整体规模具有着非常重要的意义。

到店业务:交叉导流下业务不断延伸,变现能力加速。平台导流优势下,美团到店核心业务正以低成本的方式不断扩张,利润中心继续巩固。此外,结合平台优势,美团一方面加强营销内容的输出,另一方面本地业务延伸至健身、医美、生活服务等,变现能力加速。

创新业务:减亏目标下多以轻模式探索。短期以减亏为主要目标,多以轻模式推广,重投入的业务则有所缩窄。以出行为例,打车聚合模式目前已推广至42个城市,且从国金跟踪的MAU数据来看,已快速上升至滴滴打车的1/3。而重投入的共享单车则降低投放量,提高单次收费积极减亏。

估值与投资建议

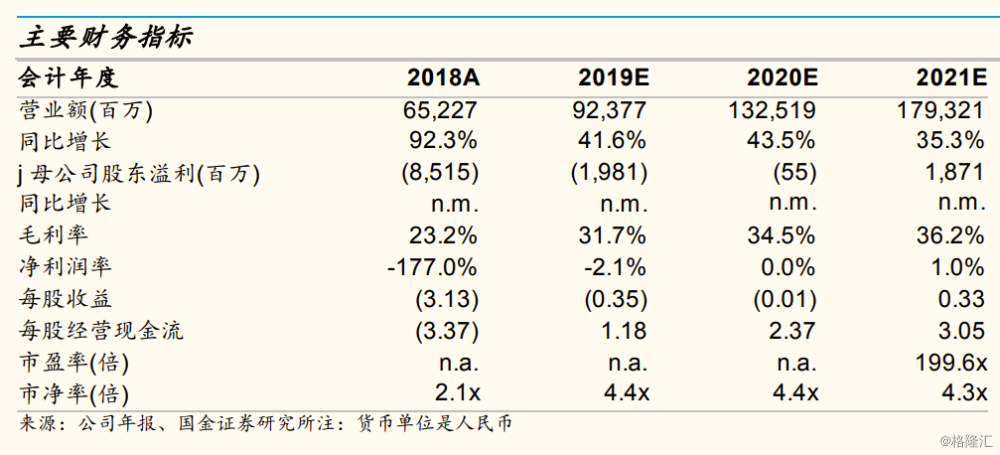

基于公司最新指引以及二季度数据好于预期,我们调整了19-21年的营收预测以及费用率假设,19-21年EPS分别由-2.16/-2.42/-3.11元上调至-0.35/-0.01/0.33元。采用DCF方法估值(WACC:11.6%/永续增长率:1%),12个月目标价升至港币85.49元,投资评级由“中性”上调至“买入”。

风险提示

1)商户产品质量和服务口碑的波动;2)新业务拓展不达预期影响估值;3)限售股解禁风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员