作者:恒大研究院 任泽平 罗志恒 孙婉莹 华炎雪

来源:泽平宏观

事件

8月工业增加值同比增4.4%,预期5.4%,前值4.8%。

1-8月城镇固定资产投资同比增5.5%,预期5.6%,前值5.7%。

1-8月房地产开发投资同比增长10.5%,前值10.6%。

8月社会消费品零售总额同比增7.5%,预期7.9%,前值7.6%。

8月社会融资规模1.98万亿元,前值10100亿元。

8月货币供应量M2同比增长8.2%,前值8.1%。

解读

一、核心观点:经济数据全面回落,该降息了

(一)三驾马车均放缓,需求全面回落,经济再下台阶

我们近期对经济形势和货币政策进行了前瞻性分析,并被一一验证。

6月份数据出来以后,市场一片“经济企稳”“企稳回升”“超预期”的声音,我们发布震撼全市场的报告《充分估计当前经济金融形势的严峻性——全面解读6月经济金融数据》(7月21日):近期的先行指标纷纷下滑,比如房地产销售、土地购置和资金来源回落,PMI订单和PMI出口订单下滑,一系列房地产融资收紧政策密集出台,而且经济金融结构正在趋于恶化。随后7月份经济金融数据全面回落。

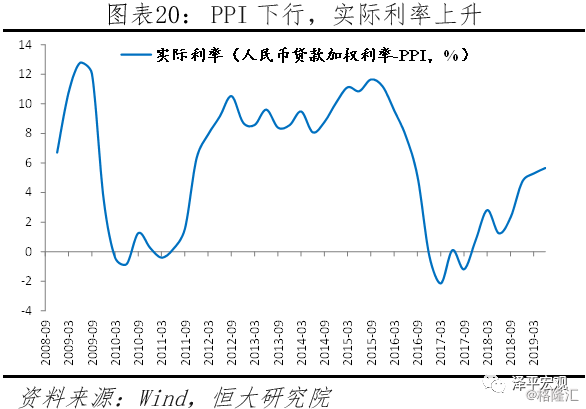

7月份数据公布以后,市场仍然沉浸在“降息降准就是大水漫灌”的错误认识中(混淆了货币政策正常逆周期调节和货币超发的关系)。我们再度前瞻性提出:当前经济下行压力加大,全球降息潮,汇率破“7”,核心CPI保持稳定,PPI负增长通缩企业实际利率上升,表明货币宽松的空间已经打开。我们认为:7月社融、信贷、M2数据全面回落,宽货币到宽信用政策效果较差,原因无非是企业实际利率并未下降、流动性投放渠道收窄、资产价格低迷难以起到抵押放大器效应,社融领先实体经济和投资,意味着下半年到明年上半年经济下行压力较大。随后8月17日央行通过LPR改革市场化降息,9月6日宣布全面降准+定向降准,国务院强调加大逆周期调节力度。

年初经济暂时企稳,主要受去年底-今年初货币放松、财政资金提前拨付、5月贸易摩擦再度升级影响尚未显现、房地产“小阳春”、库存复苏周期等支撑。

但是,随着6-9月房地产融资密集收紧、房地产销售土地购置下滑、5-8月中美贸易摩擦升级、欧美主要经济体增长放缓、库存复苏周期已过等,我们维持2019年下半年-2020年上半年经济将再下台阶的判断,2019年下半年经济下行斜率较缓,但2020年上半年经济下行斜率较大。未来两年GDP增速将下降0.5个百分点左右。

宏观经济形势分析要有基本的框架、逻辑和判断(参考《新周期:中国经济理论与实战》《房地产周期》《大势研判:经济、政策与资本市场》《宏观经济结构研究》)。20年来,先后在人大清华学习经典理论、在国务院发展研究中心学习公共政策、在国泰君安方正证券学习资本市场,最大的收获是接地气、开阔视野、建立框架,深感要学习的东西越来越多,深感客观理性专业是研究的根本,保持开放包容的心态。

(二)具体看,当前宏观经济呈九大特点和趋势:

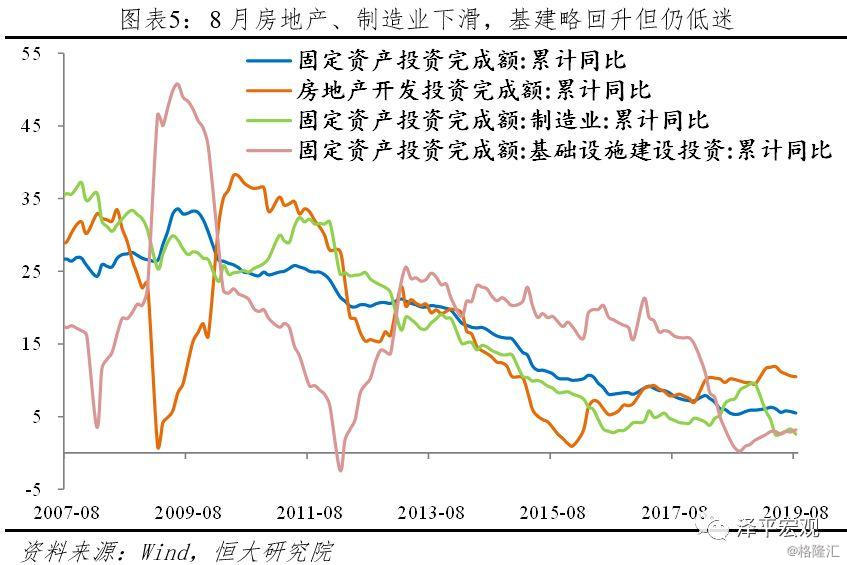

1、固定资产投资增速回落,其中房地产投资增速连续4个月下滑,制造业和基建投资增速整体低迷。考虑到土地财政大降、房地产融资收紧、出口和利润下行等影响,预计未来固定资产投资不振。1-8月固定资产投资累计同比5.5%,较1-7月回落0.2个百分点;8月当月同比4.2%,较7月下滑0.9个百分点。其中,1-8月房地产投资同比10.5%,较1-7月下滑0.1个百分点,连续4个月回落,但仍是投资最主要的支撑力量。基建(含水电燃气)投资同比3.2%,较1-7月回升0.3个百分点。制造业投资同比2.6%,较1-7月回落0.7个百分点,延续低迷。民间投资回落,1-8月民间投资同比4.9%,较1-7月回落0.5个百分点。

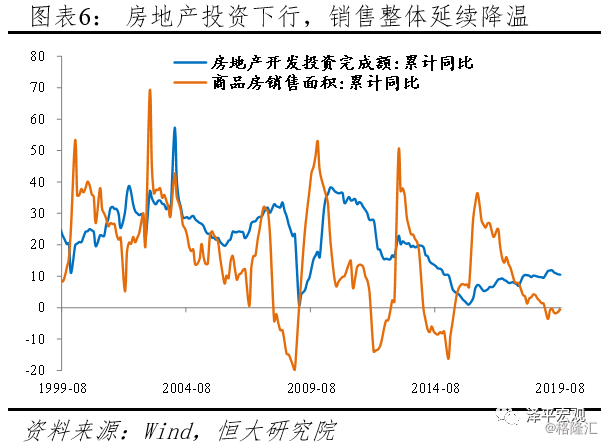

2、房地产销售偏弱,政策偏紧。419和730两次政治局会议强调“房住不炒”,730政治局会议提出“不将房地产作为短期刺激经济的工具”,近期银行贷款、信托、海外债等地产融资渠道全面收紧。5月以来房地产销售快速降温,1-8月销售同比为-0.6%,较上月回升0.7个百分点;8月房地产当月销售同比为4.7%,较上月回升3.5个百分点,主因基数效应及融资收紧背景下房企加大促销回款,剔除基数效应后增速2.1%仍偏低。其中,一线销售降温较快,8月当月一线城市销售增速为-8.7%,较上月下滑16.8个百分点。

8月房企到位资金延续下滑,近期房地产融资全面收紧效果显现。1-8月房地产到位资金累计同比6.6%,较1-7月下滑0.4个百分点,连续4个月回落。从当月看,8月房企到位资金当月同比4.1%,较上月下滑1.7个百分点,较3、4月同比的13.1%和18.4%大幅下滑。其中,国内贷款累计同比9.8%,较上月上升0.3个百分点,但当月同比为11.9%,较上月下滑4.9个百分点。

房企融资全面收紧、销售总体降温、新开工放缓、土地购置负增长,预计房地产投资后续将继续回落。1-8月房地产投资累计同比10.5%,较上月下滑0.1个百分点;8月当月同比10.5%,较上月回升2个百分点,与去年8月基数偏低有关。新开工放缓,与前期土地购置负增长相关,1-8月新开工面积累计同比8.9%,较上月下滑0.6个百分点;8月当月同比4.9%,较上月下滑1.7个百分点。施工面积下滑,主要因为房企融资受限影响施工进度。1-8月施工面积累计同比8.8%,较上月下滑0.2个百分点;8月当月同比-0.6%,较上月下滑16.3个百分点。1-8月土地购置面积累计同比-25.6%,较上月降幅收窄3.8个百分点,仍大幅负增长。

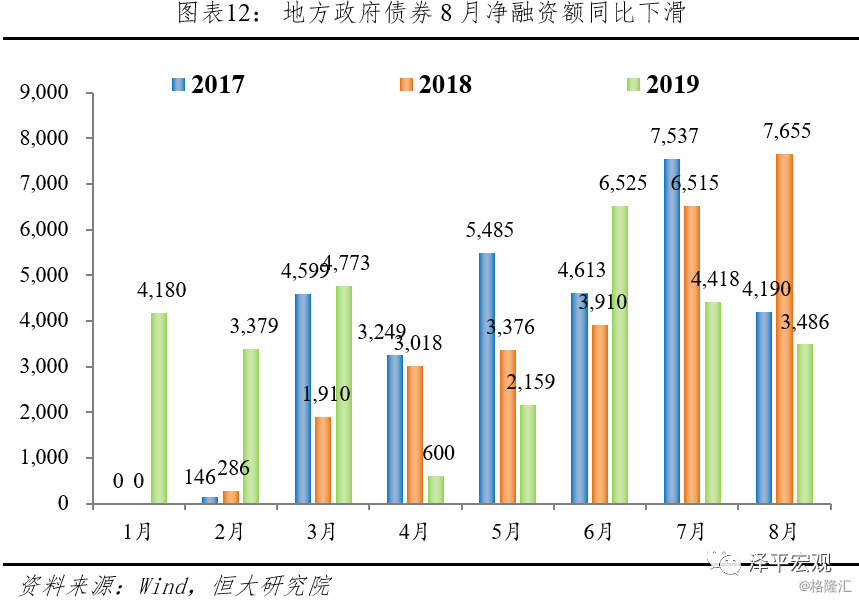

3、一直寄予希望的基建投资略回升但整体低迷,增速回升主因前期专项债可做资本金等积极财政的作用,但受地方公共财政吃紧、土地财政大幅减少、严控地方隐性债务制约,未来反弹幅度有限。1-8月基建投资(含水电燃气)累计增速为3.2%,较1-7月回升0.3个百分点;8月当月同比4.9%,较7月当月回升2.2个百分点。从细分行业看,1-8月铁路运输和道路运输业投资同比分别是11.0%和7.7%,较1-7月分别变化-1.7和0.8个百分点。未来反弹幅度有限:一是大规模的减税降费落地后,地方财政收入同比迅速下行,1-7月部分省市财政收入负增长,如北京-2.3%、海南-5.2%、重庆-7.3%,且当前PPI转负、企业盈利承压将进一步导致税收收入下行。二是地方政府债务偿债压力较大,隐性债务严控。三是1-8月土地成交面积同比-25.6%,土地财政收入增速或进一步下行,专项债难以弥补土地财政收入下滑缺口,仅考虑专项债、土地出让收入两项,2019年财政收入净减少4000亿。四是9月4日国常会提出的“提前下发明年专项债”将在明年年初发挥稳投资作用,但2019年内难以形成实际投资。

4、制造业投资延续低迷,当月增速转负,但高技术投资依然高增长。1-8月制造业投资累计同比2.6%,较1-7月下滑0.7个百分点,整体低迷。8月当月同比-1.6%,较7月下滑6.3个百分点。分行业看,计算机和金属制品投资上升,1-8月累计同比分别为11.1%和-3.5%,较1-7月回升0.6和1.7个百分点。纺织、化学和食品制造业投资放缓,累计同比分别为-5.0%、7.9%和-2.2%,较1-7月下滑2.4、1.5和0.8个百分点。高技术产业投资增长较快,1-8月高技术制造业投资同比增长12.0%。全球经济下行和贸易摩擦升级导致出口受冲击,PPI转负通缩、企业利润承压,企业中长期贷款占比有所上升但仍偏低,制造业投资将处于低位。

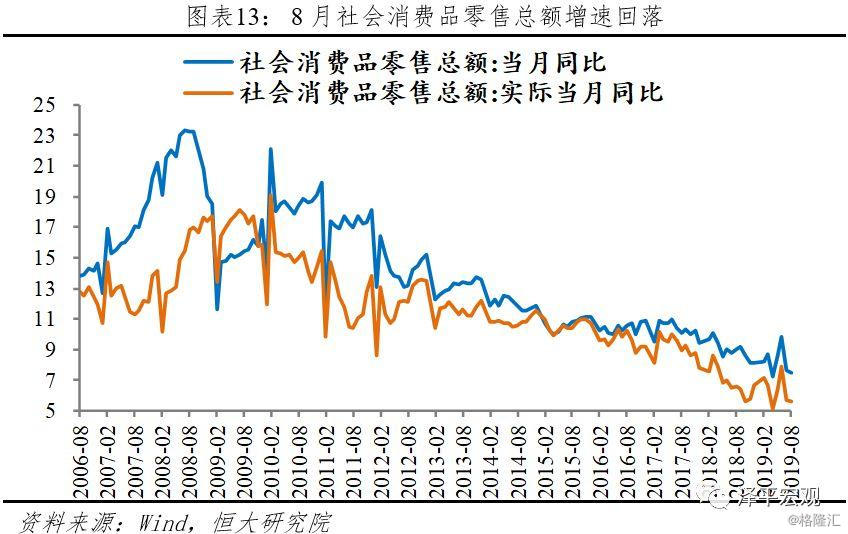

5、社零消费增速继续回落,汽车消费大幅下滑为主要拖累,未来消费受居民杠杆率高、收入下行、就业低迷、股市房市财富效应弱的抑制。8月社零消费名义增速和实际增速分别为7.5%和5.6%,均较7月下滑0.1个百分点。8月汽车消费大幅下滑,当月同比-8.1%,较上月大幅下滑5.5个百分点;扣除汽车后,消费品零售额同比9.3%,较上月上升0.5个百分点。具体来看:1)8月必需品消费增速稳中有升,粮油食品和饮料增速分别为12.5%和10.4%,分别较上月上升2.6和0.7个百分点;2)升级类消费有升有降,金银珠宝大幅下滑,8月同比为-7%,较上月下滑5.4个百分点,化妆品和服装同比增速分别为12.8%和5.2%,分别较上月上升3.4和2.3个百分点;3)地产相关行业消费有所上升,建筑装潢材料和音像器材消费同比分别为5.9%和4.2%,分别较7月上升5.5和1.2个百分点。

未来消费难起:1)中美贸易摩擦冲击出口部门就业。8月PMI从业人员指数46.9%,较上月下滑0.2个百分点,处于荣枯线下,且为十年以来低点,城镇调查失业率5.2%。2)经济低迷,居民可支配收入走弱。3)中国居民部门杠杆率高位上升,2019年二季度升至55.3%。4)股市房市财富效应减弱,抑制消费。

6、8月出口增速下滑,主要是对美出口增速大幅下滑,源于中美贸易摩擦升级。未来,虽然人民币贬值利好出口,但在全球经济下行、中美贸易摩擦加剧背景下,出口将继续下滑,全年负增长。8月中国出口增速-1%,较7月下滑4.3个百分点,1-8月累计出口增速0.4%。分国别和地区看,加征关税对中美贸易冲击显现,8月中国对美出口当月增速创十年新低,1-8月美国为我国第三大贸易伙伴,中美贸易总值同比下降9%;但中国对中国台湾、东盟和巴西的出口保持高增速,这可能与中国出口转移有关。8月进口增速维持弱势,主因内需疲弱。8月中国进口增速-5.6%,较7月下滑0.3个百分点。分进口产品看,8月农产品进口同比4.7%,较上月下滑5.6个百分点,大宗商品、机电产品和高新技术产品进口增速分别为9.6%、-8.5%和-7.1%,分别较上月上升0.6、3.8和0.8个百分点。未来出口将继续承压。1)全球经济放缓,外需疲软,8月全球制造业PMI指数49.5%,连续4个月处于枯荣线下;美、欧、日制造业PMI分别为49.1%、47%和49.3%,均处于荣枯线以下,美国连续5个月下滑。2)中美贸易摩擦加剧,美对华2500亿美元和3000亿美元加征关税规模分别提高至30%和15%。

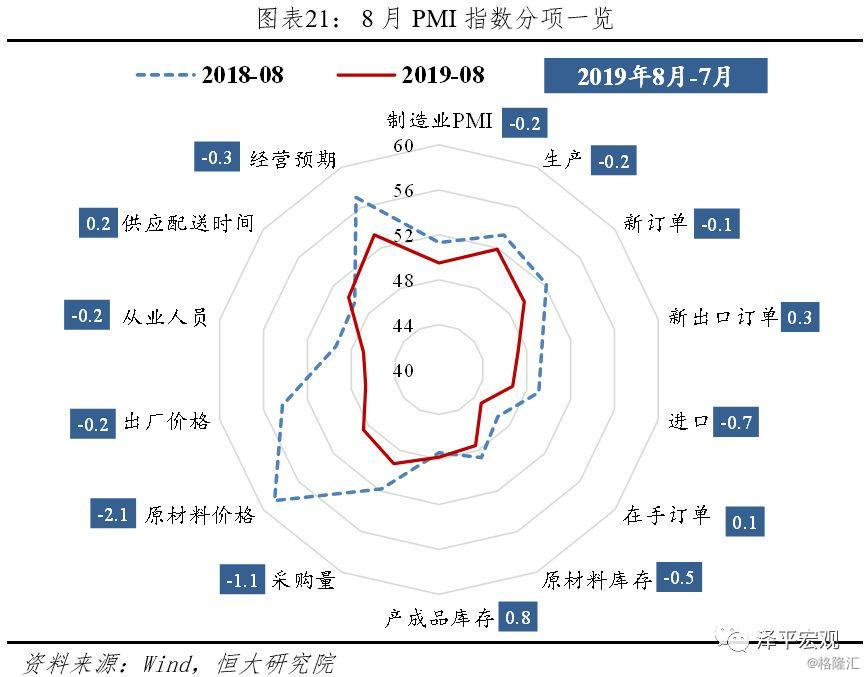

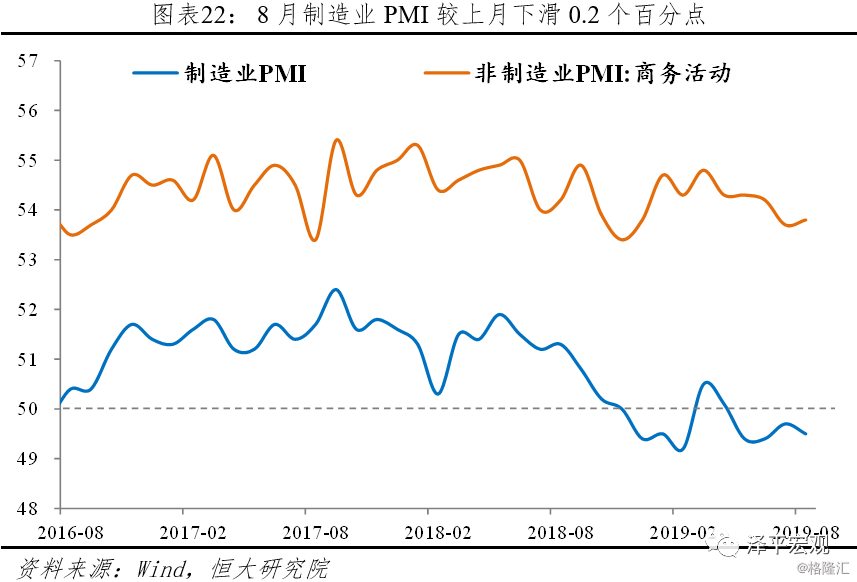

7、制造业PMI回落,连续4个月低于荣枯线,供需均收缩,新订单回落。8月制造业PMI为49.5%,较上月下滑0.2个百分点,主要是因为生产、新订单和价格指数分项下滑。新订单、进口指数下滑,新出口订单指数仍低于荣枯线,表明内外需均总体疲软。受中美贸易摩擦8月以来不断升级影响,经营预期和采购量指数下滑。分企业规模看,大企业PMI有所下滑但仍高于荣枯线,小企业景气度回升但仍低迷。

8、社融暂时企稳、M2略反弹,近期加大逆周期调控和LPR形成机制改革效果初现,但人民币贷款延续弱势,企业中长期贷款有所回暖但占比仍偏低。8月新增社会融资规模1.98万亿元,同比多增376亿元,存量社融同比增速持平在10.7%;新增人民币贷款1.21万亿元,同比少增665亿元;M1、M2同比增速3.4%和8.2%,较上月提升0.3和0.1个百分点。从社融结构看,LPR改革带动企业中长期贷款有所回暖,宽信用叠加低基数带动表外融资同比少减。从信贷结构看,居民短期贷款、票据融资是信贷少增的主要拖累;LPR改革、贷款利率下行预期带动企业中长期贷款回暖,占比提高至35.4%,但仍偏低。预计逆周期加码将稳定社融增速。其中,对实体经济的贷款受宏观经济下行影响而呈现疲软态势;宽信用叠加低基数有望在一定程度支撑非标融资,但考虑到房地产信托收紧,表外融资难以显著改善;新增专项债是四季度社融增速的支撑因素,有望对冲信贷疲软。

9、拿掉猪以后都是通缩:超级猪周期带动CPI保持高位,但核心CPI和非食品CPI下行;PPI连续两个月为负,通缩加剧,实际利率上升利润承压,需降息对冲。8月CPI同比上涨2.8%,与上月持平,但高于预期0.2个百分点。其中,8月猪肉环比上涨23.1%,仍是CPI保持高位的主要推手。同时,猪价上涨带动了牛肉、羊肉、鸡蛋等价格环比分别上涨4.4%、2.0%和5.9%。猪价上涨主要是猪肉供需状态持续恶化,本轮猪周期价格涨幅大、速度快,堪称超级猪周期。主要原因:一是环保禁养政策扩大化对猪肉供给造成明显影响。我国生猪养殖以小规模散养为主,50头以下的养殖户数量占比达94%。二是非洲猪瘟自去年以来在我国肆虐,部分中等规模的养殖场技术医疗水平达不到大型养殖场水平,猪瘟导致更严重的损失。三是当前正处于新一轮猪周期的上升阶段,猪价有内生上涨动力。本轮猪周期预计持续到2020年下半年。非食品CPI涨幅连续5个月回落,核心CPI同比1.5%,增速较上月回落0.1个百分点。预计下半年CPI仍将在3%左右波动,年底可能突破3%。

PPI受内外需不振,将持续下行,压制企业利润和制造业投资。8月PPI同比下降0.8%,降幅较上月扩大0.5个百分点。PPI的大幅下降将会显著推升企业实际利率水平,增加实体企业的融资成本和债务风险。

(三)政策建议:短期该降息了,长期该改革了

1、730二季度政治局会议对当前形势的基本判断是“当前我国经济发展面临新的风险挑战,国内经济下行压力加大,必须增强忧患意识”。时隔半年重提“六稳”;不再提“去杠杆”;强调“财政政策要加力提效,继续落实落细减税降费政策。货币政策要松紧适度,保持流动性合理充裕。”表明货币政策从观察期重回宽松,但这次是不一样的宽松,以温和的结构性宽松为主:资金的流向是“引导金融机构增加对制造业、民营企业的中长期融资”,主要是高端制造和新型基建,明确“不将房地产作为短期刺激经济的手段”。表明中央将更多地依靠培育新的经济增长点、扩大消费、新型基础设施建设、城市群、一系列重大开放、金融供给侧改革等改革的办法来稳增长。(参考《渡劫 不一样的宽松——解读730政治局会议精神》,2019年7月31日)。

2、未来随着中美贸易摩擦冲击、经济下行加大、PPI通缩企业实际利率上升,货币政策宽松的空间已经打开,并控制好节奏和力度,配合好财政金融等宽信用政策。9月6日降准后可观察一下货币政策数量工具的效果,后面可配合价格工具和宽信用政策。从各方面条件看,目前货币政策价格工具的时机已经成熟,可以通过多次小幅下调LPR利率降低企业实际贷款利率。高度重视货币政策传导渠道的疏通。及早下达明年专项债部分新增额度。

货币政策总量上,建议降低MLF利率引导实际利率下行,继续推进利率市场化改革。当前,降息的时机已经成熟。前期政策储备已经比较充分:5月通过对房地产融资端的限制,减少了货币政策宽松的一大掣肘因素;6、7月信托、海外债等融资收紧政策不断落实,政策效果较为显著,信托流向房地产的资金规模明显缩减;8月改革LPR形成机制,建立针对房贷的5年期LPR,隔离实体经济和房地产资金利率;9月降准,降低银行资金成本。目前政府的表述也明确了“通过银行传导可以降低贷款实际利率”,下一步就是通过降息降低实体经济面临的实际利率,降低企业的债务负担。从实际操作来看,目前银行可以接受贷款利率的下行。8月20日公布的首次LPR定价利率仅较此前小幅下降。考虑到LPR的不对称性,仅针对银行的资产端并未针对负债端,在负债端成本没有下降的前提下不愿意轻易下调资产端利率。LPR利率=MLF利率+银行加点,其中加点幅度取决于银行自身资金成本、市场供求和风险溢价等因素,市场供求和风险溢价短期较难调整,降准可以显著降低银行自身资金成本从而带来LPR利率的下行。目前MLF利率仍处于历史最高点,降息空间充足。我们建议可以多次小幅调整LPR利率,减少利率调整对市场的冲击,同时可以根据实际效果及时进行微整。继续推动利率市场化向纵深发展,完善金融机构FTP定价机制,畅通短期利率向中长期利率传导机制。

推动利率市场化,加大金融供给侧结构性改革,继续打通宽货币到宽信用的信贷渠道、利率渠道、资产价格渠道以及预期渠道。(1)信贷渠道:货币政策总量适度放松,适时推出降准及降息;推进金融供给侧改革,匹配金融结构与经济结构,构建多层次、广覆盖、有差异的银行体系和信贷市场体系;(2)利率渠道:加快形成LPR在市场利率中的引导作用,降低实体企业融资实际利率,发挥利率渠道与信贷渠道的联动效应;(3)资产价格渠道:深化资本市场改革,加强对交易的全程监管,满足新经济融资需求;(4)资产价格渠道:促进房地产市场平稳健康发展,建立居住导向的住房制度和长效机制;(5) 预期渠道:继续保持央行与市场积极深入的沟通,强化信任,加强对货币政策传导的积极引导作用。

3、中央对房地产的定调是“三稳”,不是“三松”也不是“三紧”,老成谋国是时间换空间,当前一方面要防止货币放水带来资产泡沫,另一方面也要防止主动刺破引发重大金融风险,用时间换空间、寻找新的经济增长点、扩大改革开放、调动地方政府和企业家积极性。

稳地价、稳房价、稳预期,利用时间窗口推住房制度改革和长效机制,促进房地产市场平稳健康发展。长效机制是我国房地产调控思路的重大改革,是一种结果导向的政策设计,主要有四个方面:一是夯实城市主体责任,调控主体由中央变为地方,地方政府拥有更大的调控自主权,可从各地实际情况出发,在调控政策工具箱中自主地选择合适的调控政策组合,因地制宜、精准施策。二是给地方金融、财税、土地等政策工具箱,中央进行考核和督查。每年初由地方给中央上报调控目标,实行月度监测、季度评定、年度考核。商品房价格、二手房价格、租金、地价指数尽量与CPI同步。三是构建住房的市场体系和保障体系。解决居民住房问题,应该坚持“低收入靠保障,中等收入靠支持,高收入靠市场”。四是加快房地产税立法,房地产税是从根源上应对土地财政、地价推升房价的策略。房地产调控将从以行政措施为主向综合施策转变,包括金融、土地、财税、住房保障、市场管理等一揽子政策工具。

4、放开市场准入,恢复企业家信心,激发新经济、服务业等新的经济增长点。认为中国投资饱和是伪命题,中国人均GDP仅9700美元,仅相当于美国的六分之一,而且东西部差异极大,因此投资空间巨大,但不是传统的铁公机,而是在新的投资领域:民生领域教育医疗仍十分短缺,科技创新领域重大基础性研发仍是短板,城市地上交通四通发达的同时城市地下管网建设仍十分落后——这些都需要公共政策重视,配上新的机制和新的开放。

5、货币财政政策主要是促进短期经济平稳运行,长期经济高质量增长根本上要靠改革开放,贸易战本质上是改革战:大规模减税降负降低企业居民负担、以更大决心更大勇气扩大新一轮开放、以竞争中性推动国企改革、以人地挂钩和金融稳定构建新住房制度体系、进行重大理论创新突破鼓舞民营经济信心、明确高质量考核并适当容错促进地方政府万马奔腾。

6、过去十年,地方政府、企业、居民不断加杠杆,空间已经有限。现在是到了中央政府加杠杆、转移杠杆的时候了,让微观主体轻装上阵。主要措施包括:大规模降低企业和居民税费;做实社保账户,提高居民社保水平,让居民安心消费;放开汽车、金融、电信、医疗等的行业管制;部分购买存在股权质押风险的企业债务;拿出一部分好资产进行混改等。

当务之急是调动地方政府和企业家积极性。比如以高质量发展考核激励地方政府、建立多层次资本市场改善中小企业融资等。现在要给地方官员新的激励机制,给民营企业家吃定心丸。

我们深信,经过改革转型洗礼之后的中国经济前景将更加光明。

二、 LPR改革和逆周期调节效果初现,社融暂时企稳

从总量来看,8月金融数据暂时企稳。8月新增社会融资规模1.98万亿元,同比多增376亿元,存量社融同比增速10.7%,与7月持平。从社融结构看,人民币贷款整体延续弱势,LPR改革带动企业中长期贷款有所回暖,宽信用叠加低基数带动表外融资同比少减。表内融资方面,8月新增人民币贷款1.3万亿元,同比少增95亿元,总体延续弱势,目前流动性分层有所缓解,但经济下行压力制约了金融机构信用风险偏好的改善。表外融资方面,8月减少1014亿元,同比少减1660亿元。直接融资方面,新增企业债券融资3041亿元,同比少增361亿元;新增股票融资256亿元,同比多增115亿元。其他融资方面,8月新增专项债融资3213亿元,同比少增893亿元,年内首次同比下降。从信贷结构看,企业中长期贷款有所回暖,居民短期贷款、票据融资是主要拖累。8月新增企业中长期贷款4285亿元,同比增加860亿元,占比35.4%,较7月提升了0.7百分点。企业中长期贷款改善或源于LPR改革,银行担忧贷款利率下行因而加速企业信贷投放,或透支下一阶段企业信贷。新增居民贷款6538亿元,占比54%,较7月提升5.8个百分点。其中,消费贷用途严监管,居民短期贷款少增600亿元。票据融资同比少增1673亿元,近期票据直贴利率下降到近三年低点,但新增融资回落反映商业活动强度仍然不高。

央行重启货币净投放,M2增速较上月略上升;M1同比上升,企业交易性需求增加。8月M2同比增速8.2%,较上月提高0.1个百分点。8月央行恢复货币净投放,累计开展7100亿元逆回购操作和5500亿元MLF操作,货币净投放量达2476亿元。从M2构成来看,8月企业存款增加5792亿元,同比少增347亿元;财政存款增加95亿元,同比少增755亿元,非银金融机构存款增加7298亿元,同比多增9509亿元。M1增速反弹,企业现金流有所改善。8月M1同比增速3.4%,环比上升0.3个百分点,反映居民及企业部门交易性需求增加。

展望未来,逆周期加码将稳定社融增速。人民币贷款方面,经济下行压力压制银行信贷投放意愿,逆周期政策对冲,预计未来人民币贷款仍是社融主力,保持持平态势。表外融资方面,表外融资有望成为社融增速重要支撑,但房地产信托收紧抑制信托融资,预计表外融资持平或略强于去年同期。地方专项债方面,9月新增地方政府专项债萎缩将使社融承压,2020年专项债额度“提前下发”是四季度社融增速的支撑因素。

三、 工业生产创十年半以来新低,内外需疲软

年初以来整体上生产强于需求,但我们一直指出“生产强于需求难以持续”。8月工业增加值继续回落,剔除春节因素,创2009年3月以来新低,主因需求不振,出口低迷、消费和投资下行。此外,8月工作日较上年同期少1天、台风恶劣天气等因素抑制生产。8月工业增加值同比4.4%,较7月下滑0.4个百分点,与PMI生产分项下滑相印证,8月PMI生产指数为51.9%,较上月下滑0.2个百分点。8月出口交货值同比-4.3%,较7月大幅下滑6个百分点,为2016年11月以来首次转负,带动生产下行。

分行业看,除汽车、电气机械等因库存低而生产回升的行业外,多数行业生产下滑。其中,贸易摩擦相关行业以及中上游行业下滑幅度大。运输设备、金属制品、化学原料、食品、有色金属冶炼、计算机、纺织、橡胶、专用设备、非金属矿物制品下滑;汽车、电气机械、医药和黑色金属冶炼上升。具体来看:1)受房地产新开工、施工面积下行的影响,玻璃和水泥产量增速均下滑,同比均为5.1%,分别较上月下滑0.4和2.4个百分点。8月非金属矿物制品和有色金属冶炼工业增加值同比分别为8.1%和8.5%,分别较上月下降0.6和1.8个百分点。2)受贸易摩擦影响较大的行业有运输设备、金属制品、化学原料、食品、计算机、纺织、橡胶和专用设备行业,工业增加值同比分别为7.8%、0.9%、1.2%、5%、4.7%、0.1%、4.5%和3.3%,较上月下滑7.9、3.3、2.6、2.3、1.4、1.1、0.7和0.7个百分点。3)受低库存影响,8月汽车工业增加值同比增长4.3%,较7月上升8.7个百分点,其中,SUV产量同比5.9%,较7月上升10.4个百分点。经过前期汽车厂商降价去库存,8月汽车库存已降至99.4万辆,为五年低点,加之部分城市放开汽车限购,存在补库存动力。8月电气机械行业工业增加值同比10%,较上月上升2.4个百分点。4)黑色金属冶炼和医药行业工业增加值同比分别为10.4%和8.3%,分别较上月上升0.4和0.9个百分点。

分地区看,8月东部、中部、西部、东北地区分别同比增长2.8%、6.5%、5.3%和3.0%,分别较上月变化-0.2、-0.7、-1.8和0.1个百分点。东部地区工业生产增速是四大地区中最低的,与东部工业生产服务出口有关,受中美贸易摩擦升级影响。

四、固定资产投资增速回落,房地产投资延续放缓,基建和制造业投资整体低迷

投资放缓与房地产融资全面收紧、土地财政下行、外需低迷、企业盈利增速低等因素有关。1-8月固定资产投资同比增长5.5%,较1-7月回落0.2个百分点。其中,房地产投资累计增速连续4个月下滑,制造业低迷不振,基建增速略反弹但仍整体低迷。从当月增速看,8月固定资产投资增速4.2%,较7月下滑0.9个百分点。

其中,1-8月基建(不含水电燃气)投资同比4.2%,较1-7月提高0.4个百分点;基建(含水电燃气)投资同比3.2%,较1-7月回升0.3个百分点;1-8月房地产投资同比10.5%,较1-7月下滑0.1个百分点,连续4个月回落,但仍是投资最主要的支撑力量;1-8月制造业投资同比2.6%,较1-7月回落0.7个百分点,延续低迷。同时,民间固定资产投资同比4.9%,较1-7月回落0.5个百分点。

全球经济增长放缓和贸易摩擦冲击出口、地产融资形势严峻、土地财政大幅下降和严控地方隐性债务等因素影响下,固定资产投资短期难起。第一,制造业投资总体持续低迷,8月当月增速转负,主因出口低迷和PPI通缩导致企业盈利下行。第二,房地产投资高位回落、缓慢下滑,与房地产融资全面收紧、销售降温、土地购置大幅负增长有关。第三,未来的基建投资在积极财政作用下可能有所反弹但幅度不大,一是土地财政收入大幅下滑和减税降费使得地方政府财政吃紧;二是地方隐性债务依然严控,提前下发的明年专项债部分新增额度仍需明年初方可投入使用。

五、 房地产融资全面收紧,销售偏低,房企到位资金和投资延续回落

419和730两次政治局会议均强调“房住不炒”,且730政治局会议提出“不将房地产作为短期刺激经济的工具”,近期银行贷款、信托、海外债等地产融资渠道全面收紧,房地产到位资金、销售、土地购置、新开工、投资等指标纷纷下行。

8月房地产当月销售有所反弹,主因基数效应及融资收紧背景下房企加大促销回款,剔除基数效应后增速仍偏低,其中一线销售降温较快。由于政策仍偏紧,房地产销售仍将继续低迷。2019年年初,刚需释放,房地产销售迎来“小阳春”,419政治局会议重申“房住不炒”,5月以来房地产销售快速降温。8月当月房地产销售同比为4.7%,较上月回升3.5个百分点,一方面是由于基数效应,剔除基数效应后同比为2.1%;另一方面是由于房地产融资收紧背景下,房企加速推盘回款。分城市看,一线城市销售迅速降温。8月当月一线城市销售增速为-8.7%,较上月下滑16.8个百分点。三四线城市在过去两年快速增长后,面临需求透支和棚改红利衰退,市场下行压力较大。从累计看,1-8月销售同比为-0.6%,较上月回升0.7个百分点。分地区看,东部、中部、西部和东北地区商品房销售面积累计同比分别为-3.6%、0.5%、3.8%和-6.6%,分别较1-7月上升0.6、0.6、1.0和1.2个百分点。

8月房企到位资金延续下滑趋势,来自居民的预收款仍是支撑,国内贷款增速下滑。1-8月房地产到位资金累计同比6.6%,较1-7月下滑0.4个百分点,连续4个月回落。从当月看,8月房企到位资金当月同比4.1%,较上月下滑1.7个百分点,较3、4月同比的13.1%和18.4%大幅下滑。其中,国内贷款累计同比9.8%,较上月上升0.3个百分点,但当月同比为11.9%,较上月下滑4.9个百分点,反映近期房地产融资全面收紧。定金及预收款累计同比8.3%,下滑1.3个百分点,当月同比-0.8%,较上月下滑13.6个百分点,但占比较高,为33.8%。

730政治局会议明确“不将房地产作为短期刺激经济的手段”,房企融资全面收紧、销售总体降温、土地购置负增长,房地产投资后续将继续回落。1-8月房地产投资累计同比10.5%,较上月下滑0.1个百分点;8月当月同比10.5%,较上月回升2个百分点,与去年8月基数偏低有关。新开工放缓,与前期土地购置负增长相关,1-8月新开工面积累计同比8.9%,较上月下滑0.6个百分点;8月当月同比4.9%,较上月下滑1.7个百分点。施工面积下滑,主要因为房企融资受限影响施工进度。1-8月施工面积累计同比8.8%,较上月下滑0.2个百分点;8月当月同比-0.6%,较上月下滑16.3个百分点。1-8月土地购置面积累计同比-25.6%,较上月回升3.8个百分点,仍大幅负增长。房地产去库存任务基本完成,库存相当于2013年末的水平。2015、2016和2017年商品房销售额同比分别为14.4%、34.8%和13.7%,销售面积同比分别为6.5%、22.5%和7.7%,而房地产开发投资增速为1.0%、6.9%和7%,销售大幅超过投资,库存去化充分。2019年8月商品房待售面积相当于2013年末的水平,同比从2015年初的24.4%迅速下降至2016、2017、2018年和2019年8月的-3.2%、-15.3%、-11%和-7.6%。

六、制造业投资回落,高技术投资相对较快

制造业投资延续低迷,当月增速落入负区间,但高技术投资依然高增长。1-8月制造业投资累计同比2.6%,较1-7月下滑0.7个百分点,整体低迷。8月当月同比-1.6%,较7月下滑6.3个百分点。分行业看,计算机和金属制品投资上升,1-8月累计同比分别为11.1%和-3.5%,较1-7月回升0.6和1.7个百分点。纺织、化学和食品制造业投资放缓,累计同比分别为-5.0%、7.9%和-2.2%,较1-7月下滑2.4、1.5和0.8个百分点。高技术产业投资增长较快,1-8月高技术制造业和高技术服务业投资同比分别增长12.0%和14.9%,增速分别快于全部投资6.5和9.4个百分点。

全球经济下行和贸易摩擦升级导致出口受冲击,PPI转负通缩、企业利润承压,企业中长期贷款占比有所上升但仍偏低,制造业投资将延续低迷。第一,全球经济增长放缓和贸易摩擦升级对出口造成负面冲击,其中加征关税对中美贸易冲击显现,8月中国对美出口当月增速创十年新低。第二,利润领先投资,1-7月工业企业利润同比-1.7%,虽因减税降费有所回升,但仍处于较低水平。8月PPI同比为-0.8%,降幅较上月扩大0.5个百分点。第三,8月新增企业中长期贷款4540亿元,同比增加860亿元,占比35.4%,较7月提升了0.7百分点,但较6月的54.8%仍偏低。

七、 基建投资增速略升但仍低迷,受公共预算收入和土地财政大幅下行、严控地方隐性债务的制约,未来反弹幅度有限

1-8月基建投资(含水电燃气)累计增速为3.2%,较1-7月回升0.3个百分点;8月当月同比4.9%,较7月当月回升2.2个百分点。基建投资增速回升主因前期专项债可做资本金的积极作用,但年内专项债将于9月发行完毕,提前下发明年的专项债需2020年初投入使用,短期内基建发力仍受限。8月地方政府专项债券净发行额为3486亿,去年同期为7655亿;1-8月累计净融资额约3.0万亿,去年同期约2.7万亿。9月4日,国务院常务会议提出“根据地方重大项目建设需要,按规定提前下达明年专项债部分新增额度,确保明年初即可使用见效,并扩大使用范围。”提前下发明年专项债将在明年年初发挥稳投资作用,但2019年内难以形成实际投资。

从细分行业看,铁路运输投资下滑,道路运输投资略回升。1-8月铁路运输业和道路运输业投资同比分别是11.0%和7.7%,较1-7月分别变化-1.7和0.8个百分点。铁路方面,虽然铁路投资发力较早、带动铁路运输设备增加值持续上升,但2019年铁路投资额目标8000亿,较2018年仅多680亿元,铁路投资增速或将继续放缓。公路方面,公路投资以地方财政支持为主,增速明显落后于中央财政出资为主的铁路投资,反映大规模减税后地方财政乏力,支出后劲不足。此外,近期地产融资受限,土地购置持续负增长,与地产项目配套的公路投资同样受拖累。1-8月水利、环境和公共设施管理与电热燃气投资分别增长2.4%和0.4%,较上月变化-0.2和0.4个百分点。

积极财政政策将支持基建反弹,但受到地方公共财政吃紧、土地财政大幅下降和严控隐性债务的制约而反弹幅度有限。新增专项债难以弥补土地出让收入大幅减少的缺口。一是大规模的减税降费落地后,地方财政收入同比迅速下行,1-7月部分省市财政收入负增长,如北京-2.3%、海南-5.2%、重庆-7.3%,且当前PPI转负、企业盈利承压将进一步导致税收收入下行。二是地方政府债务偿债压力较大,隐性债务严控。三是1-8月土地成交面积同比-22.0%,土地财政收入增速或进一步下行,专项债难以弥补土地财政收入下滑缺口。2019年新增专项债规模为2.15万亿,较2018年增加8000亿元;但是土地财政增速大幅下降,土地出让收入在上半年同比下降0.8%,较去年全年下降25.8个百分点;上半年土地成交面积-27.5%,由于成交款需在平均半年后转化成政府收入,下半年土地出让收入预计为2.6万亿,全年预计5.3万亿元,较2018年净减少1.2万亿,同比-19%。仅考虑专项债、土地出让收入,2019年净减少4000亿。

八、 汽车拖累整体消费下行,未来受居民杠杆率高、收入下行、股市房市财富效应弱的抑制

8月社零消费增速继续回落,主要拖累是汽车消费。8月社零消费名义增速和实际增速分别为7.5%和5.6%,均较7月下滑0.1个百分点。7月多省市“国六”标准政策实施,6月消费需求的提前透支拖累国内汽车销量增速。汽车消费同比-8.1%,较7月大幅下滑5.5个百分点。剔除汽车的消费后同比增长9.3%,较上月上升0.5个百分点。

从消费品类看,1)8月必需品消费增速稳中有升,受CPI上升影响,粮油食品和饮料增速分别为12.5%和10.4%,较上月上升2.6和0.7个百分点;2)升级类消费有升有降,金银珠宝大幅下滑,8月同比为-7%,较上月下滑5.4个百分点,化妆品和服装同比增速分别为12.8%和5.2%,分别较上月上升3.4和2.3个百分点;3)受房地产销售增速有所回升的影响,地产相关行业消费有所上升,建筑装潢材料和音像器材消费同比分别为5.9%和4.2%,分别较7月上升5.5和1.2个百分点;4)受油价下调影响,石油及制品消费同比-1.2%,较上月下滑0.1个百分点。从消费区域看,城镇和农村消费增速分别为7.2%和8.9%,较7月分别变化-0.2和0.3个百分点。

未来,经济下行就业压力大、就业质量下降,收入增速下行,股市房市财富效应较弱,居民杠杆率高挤压消费,消费继续承压。1)贸易摩擦对中国出口部门冲击导致就业人员严重流失,据商务部数据,2017年中国总出口拉动就业9129万人,占中国就业人员的11.8%;8月PMI从业人员指数46.9%,较上月下滑0.2个百分点,仍处于荣枯线下,城镇调查失业率5.2%;1-8月城镇新增就业人员人数累计984万人,同比-0.6%,从2019年初开始持续负增长。2)今年个税改革遵循的“累计收入”计算方式,导致个税并非均匀分布在每个月,而是呈现前低后高,月度可支配收入则“前高后低”,下半年居民个税缴纳金额上升、可支配收入增速下行。3)中国居民部门杠杆率持续上升,2019年二季度已达55.3%,挤压消费。4)中美贸易摩擦压制资本市场投资者风险偏好,政策致力于“稳房价”,股市房市财富效应减弱,抑制消费。5)近期国务院出台20条促消费政策,可起到短期对冲作用,但难以解决居民收入增长等根本性问题。

九、出口下滑,受全球经济下行和贸易摩擦影响,预计下半年转负

8月出口增速下滑,主要是对美出口增速大幅下滑,1-8月累计出口增速仅0.4%。8月中国出口增速-1%,较7月下滑4.3个百分点。分国别和地区看,加征关税对中美贸易冲击显现,8月中国对美出口当月增速创十年新低,1-8月美国为我国第三大贸易伙伴,中美贸易总值同比下降9%;但中国对中国台湾、东盟和巴西的出口保持高增速,这可能与中国企业转移出口市场有关,但是否形成趋势仍需观察。8月中国对美出口当月增速为-16%,较7月下滑9.5个百分点,创2009年9月以来新低;对中国台湾、东盟和巴西的出口增速分别为24.6%、11.2%和11.3%,较上月分别变化4.7、-4.5和-5.4个百分点;对欧盟、韩国、印度、加拿大和澳大利亚出口同比分别为3.2%、2%、-0.8%、4.1%和-17%,分别下滑3.4、7.3、7.8、2.3和18.1个百分点,对日本、俄罗斯和中国香港出口增速分别为1.5%、4.8%和-7.2%,分别上升5.6、1.7和8.5个百分点。分出口产品类型来看,8月劳动密集型产品、机电产品和高新技术产品出口同比分别为0.5%、-0.9%和-3.2%,分别较7月下滑4.1、3.8和3个百分点。

8月进口增速维持弱势,主因内需疲弱。8月中国进口增速-5.6%,较7月下滑0.3个百分点。分进口产品看,8月农产品进口同比4.7%,较上月下滑5.6个百分点,大宗商品、机电产品和高新技术产品进口增速分别为9.6%、-8.5%和-7.1%,分别较上月上升0.6、3.8和0.8个百分点,其中,大豆进口量跌价升,进口数量及金额同比分别为3.6%和-7.2%,分别较7月变化-4.3和0.8个百分点;原油量价齐跌,进口数量及金额同比分别为9.9%和-3.5%,分别较7月变化-4.1和-4.9个百分点。

未来,虽然人民币贬值利好出口,但在全球经济下行、中美贸易摩擦加剧背景下,出口将继续下滑,全年负增长。1)全球经济放缓,外需疲软,8月全球制造业PMI指数49.5%,连续4个月处于枯荣线下;美、欧、日制造业PMI分别为49.1%、47%和49.3%,均处于荣枯线以下,美国连续5个月下滑。2)中美贸易摩擦大幅升级,对3000亿美元和2500亿美元商品的关税税率提高至15%和30%。随着关税政策的落地,中国出口增速将继续下滑。

十、 拿掉猪以后都是通缩:猪周期带动CPI保持高位,但核心CPI下行,PPI连续两个月为负

8月CPI同比上涨2.8%,与上月持平,但高于预期0.2个百分点;核心CPI同比上涨1.5%,较上月回落0.1个百分点。猪肉价格的大幅上涨是拉动CPI的核心动力。食品方面,8月猪肉价格环比大涨23.1%,同比涨幅扩大至46.7%,同比涨幅创近8年来新高。同时,猪肉价格上涨带动了牛肉、羊肉、鸡蛋等价格环比分别上涨4.4%、2.0%和5.9%。猪价上涨主要是猪肉供需状态持续恶化,本轮猪周期价格涨幅大、速度快,堪称超级猪周期。主要原因:一是环保禁养政策扩大化对猪肉供给造成明显影响。我国生猪养殖以小规模散养为主,50头以下的养殖户数量占比达94%。二是非洲猪瘟自去年以来在我国肆虐,部分中等规模的养殖场技术医疗水平达不到大型养殖场水平,猪瘟导致更严重的损失。三是当前正处于新一轮猪周期的上升阶段,猪肉价格存在内生上涨动力。新鲜水果大量上市,鲜果价格环比大幅下降10.1%;蔬菜价格同比涨幅本月也明显回落。非食品方面,非食品价格同比上涨1.1%,增速较上月回落0.2个百分点,连续5个月回落。国际油价下跌带动国内汽油和柴油价格分别下降1.1%和1.2%。旅馆住宿、飞机票和旅行社收费价格分别上涨1.6%、0.8%和0.3%,但涨幅较7月分别回落0.6、18.5和8.3个百分点,较去年8月整体偏低,旺季不旺显示居民消费仍然面临压力。

8月PPI同比下降0.8%,降幅较上月扩大0.5个百分点,通缩压力加大,企业实际利率水平上升,增加实体企业的融资成本和债务风险,需加快降息对冲。分行业看,主要工业部门价格均出现不同程度的下滑。其中,房地产融资收紧导致房地产投资下行,拖累黑色、水泥等需求,带动价格环比分别下滑0.7%和0.4%。此外,受国际原油价格下跌影响,整个石油产业链均出现不同程度的下跌,石油开采本月环比0%,但同比跌幅扩大0.8个百分点至-9.1%。下游行业中,化学纤维制造业受到影响较为明显,8月价格环比下跌2.3%,跌幅为所有行业最大,同比跌幅扩大4.1个百分点至-8.9%。

CPI仍将在3%左右波动,年底可能突破3%;PPI受内外需不振,将持续下行,压制企业利润和制造业投资。CPI方面,尽管9月之后翘尾因素收窄,但由于当前猪肉供给缺口仍然较大,年内猪肉价格仍将进一步上涨,因此预计年内CPI仍有可能在3%左右波动,年末有可能突破3%。预计猪肉供给将在2020年下半年迎来拐点,价格将回落。当前猪肉缺口高达1000万吨,1-7月猪肉进口累计仅100万吨,且猪肉进口仅占我国猪肉消费量的3%,难以弥补缺口。尽管当前各部门多措并举保证生猪供应,但政策执行落地、猪场建设、生猪生长均需要时间。PPI方面,外需方面,全球经济下行和中美贸易摩擦升级拖累出口,进而沿产业链影响PPI。内需方面,融资、销售、土地购置、新开工等先行指标下行,房地产投资下行;部分新增专项债额度虽已提前下达,但新增额度有限,拉动基建的幅度预计有限。因此,PPI年内仍将面临较大下行压力。

十一、制造业PMI回落,贸易摩擦升级导致企业经营预期和采购量指数下行,就业指数十年新低

制造业PMI回落,连续4个月低于荣枯线,供需均收缩,新订单回落。8月制造业PMI为49.5%,较上月下滑0.2个百分点,主要是因为生产、新订单和价格指数分项下滑。生产端,8月PMI生产指数为51.9%,较上月下滑0.2个百分点。需求端,新订单指数为49.7%,较上月回落0.1个百分点,连续4个月低于荣枯线;新出口订单指数为47.2%,较上月回升0.3个百分点,仍低于荣枯线;进口指数46.7%,较上月回落0.7个百分点。内外需均总体疲软,内需主因房地产投资放缓,制造业和基建投资低迷,外需因中美贸易摩擦升级、全球经济增长放缓。

价格指数下滑,工业品通缩加剧。8月主要原材料购进价格指数为48.6%,较上月回落2.1个百分点;出厂价格指数为46.7%,较上月回落0.2个百分点,连续4个月低于荣枯线。价格指数下跌主要受原油和工业品大跌影响。8月布伦特原油价格环比-7.9%,同比-18.6%,发改委于8月6日和24日两次下调国内油价。8月南华工业品价格指数月均环比-4.6%,螺纹钢价格环比-6.9%。

经营预期和采购量指数均下滑,主因中美贸易摩擦8月以来不断升级。生产经营预期指数为53.3%,较上月回落0.3个百分点。采购量指数为49.3%,较上月回落1.1个百分点,再度跌破荣枯线。企业经营预期再度回落主要原因是8月以来的贸易摩擦升级。

原材料库存指数下降与采购量下行有关,产成品库存指数上升与需求偏弱有关。8月原材料指数47.5%,较上月下滑0.5个百分点,主因采购量下行。产成品库存指数47.8%,较上月回升0.8个百分点,体现库存被动积压,主要是需求较弱。由于需求不强且价格有回落压力,企业主动补库存的动力不足。

大企业PMI有所下滑但仍高于荣枯线,小企业景气度回升但仍低迷。大、中型企业PMI为50.4%和48.2%,较上月分别下滑0.3和0.5个百分点,小型企业PMI为48.6%,较上月回升0.4个百分点。从经营预期看,大中企业经营预期指数分别回落0.9和0.4个百分点,主因贸易摩擦升级;小企业预期指数回升1.6个百分点,体现积极政策取得了部分效果,但并未从根本上解决其经营困境。8月以来积极政策的陆续出台部分对冲贸易摩擦升级影响:8月20日,人民银行发布新的LPR(贷款市场报价利率)形成机制,推动降低实体经济融资成本;8月27日,国务院发布“促进消费20条”。

非制造业商务活动指数微升,其中服务业受不利天气影响景气度回落。非制造业商务活动指数为53.8%,较上月回升0.1个百分点;新订单指数50.1%,较上月回落0.3个百分点。服务业商务活动指数为52.5%,比上月回落0.4个百分点。受台风、暴雨等不利天气影响,道路运输、航空运输、住宿、餐饮、旅游等行业受到较大影响,商务活动指数环比、同比均出现不同程度回落。建筑业景气度回升,但新订单下滑。8月建筑业商务活动指数为61.2%,较上月回升3个百分点,处于较高景气区间。建筑业新订单指数为53.9%,较上月回落0.8个百分点,反映基建和地产投资后续乏力,与地方政府财力不足、地产融资形势缩紧印证。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员