作者:夏磊

来源:夏磊地产观察

导读

我国房产税最早于1950年开始征收,直至2018年房地产税立法工作列入五年立法规划,其改革一直在曲折中前进。本报告中我们回顾了中国房产税的改革历程和征收现状,总结了上海和重庆房产税试点经验,以资借鉴。

摘要

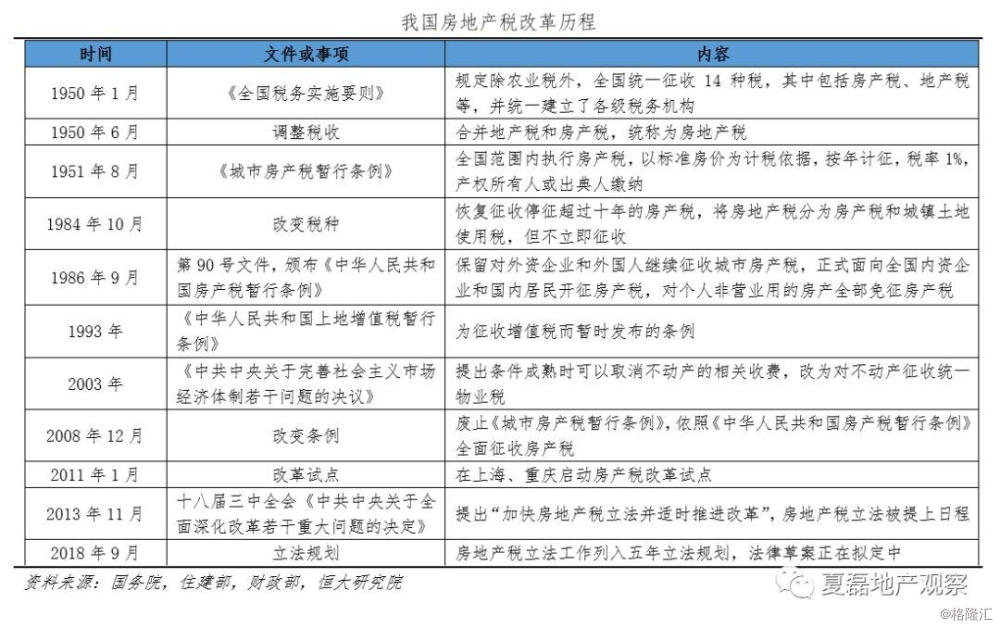

房产税立法实践在不断推进。房产税于1950年成为全国开征的独立税种;1951年房产税、地产税合并为城市房地产税,在核准的城市范围内征收;1984年拆分为房产税和城镇土地使用税;1986年颁布《中华人民共和国房产税暂行条例》,成为目前房产税的征收依据;2003年十六届三中全会首次提出对自住房征收物业税;2011年上海、重庆率先开展房产税改革试点;2012年国务院指出要稳步推进房产税改革试点;2013年十八届三中全会提出“加快房地产税立法并适时推进改革”;2018年,房地产税立法工作列入五年立法规划,法律草案正在拟定中。

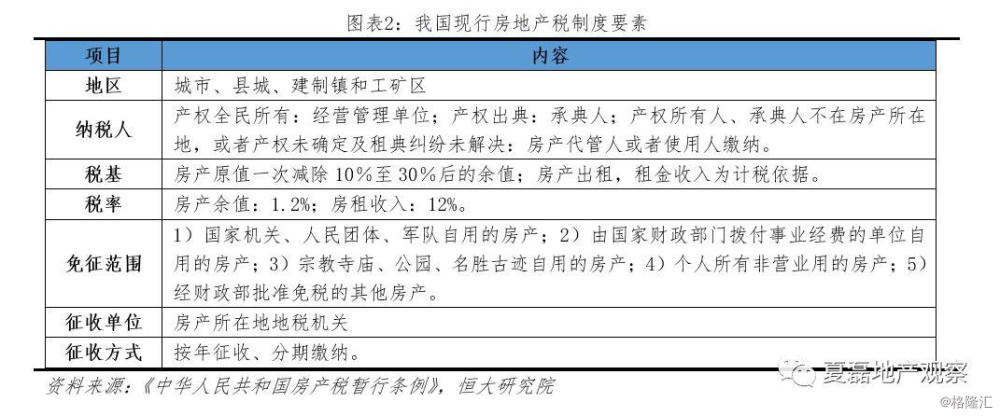

现行房产税主要征税对象为办公楼和商业营业性用房,对个人住房免征。房产税征收范围为城镇,税基为房产原值减除10%-30%后的余值,税率为1.2%;如果房屋出租,则税基为租金收入,税率为12%;现行房产税主要征税对象为办公楼和商业营业性用房,对个人所有非营业用房产免征,意味着占全国城镇商品房存量金额80%以上、存量面积90%以上的房产被纳入免征范围。

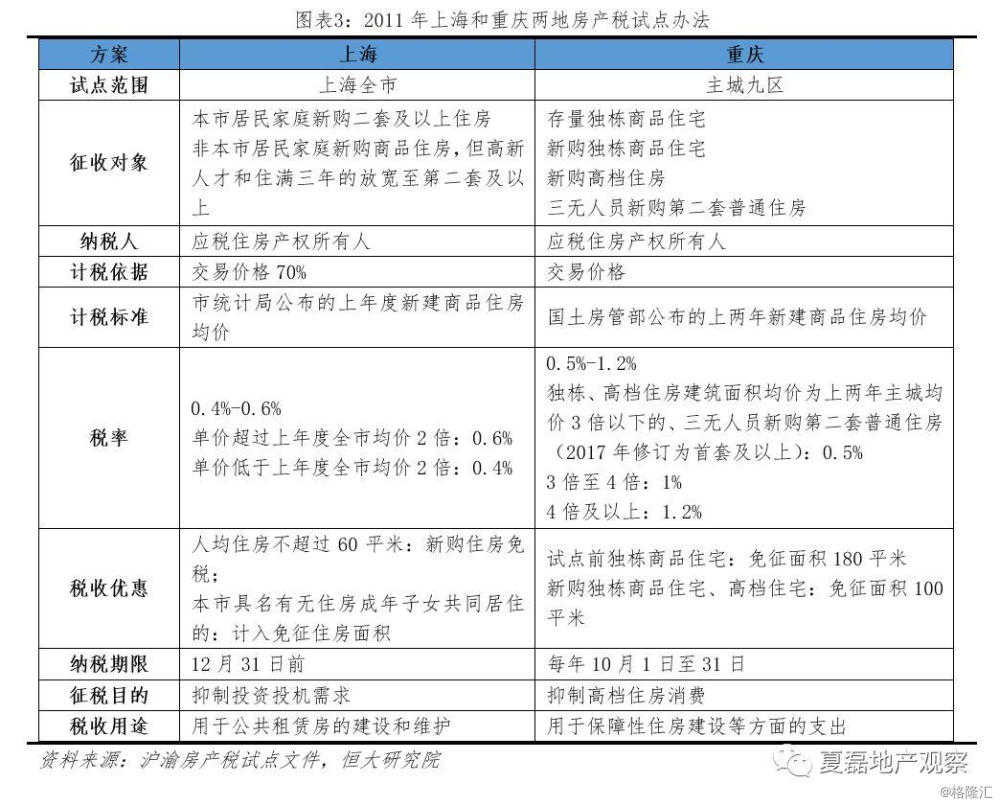

沪渝率先开展房产税改革试点。2011年,上海和重庆率先对个人住房征税,试点方案应该是未来全国推广房产税的重要参考方向。两市方案共同点是:(1)征税重点以新增购房为主,同时,买高价房就要交更多的税;(2)差别化税率,上海有两档,重庆有三档,控制高档住房的比例;(3)较为宽松的免税政策,减少对居民基本住房需求的侵害;(4)限制外来的投资需求,根据是否为本地居民采取不同征税条件。不同的是:(1)征税目标不同,上海主要是抑制投资,重庆主要是抑制高档住房消费;(2)实施范围不同,上海全市推行,重庆仅覆盖主城九区;(3)征税对象不同,上海针对增量住房,重庆针对高端住房。

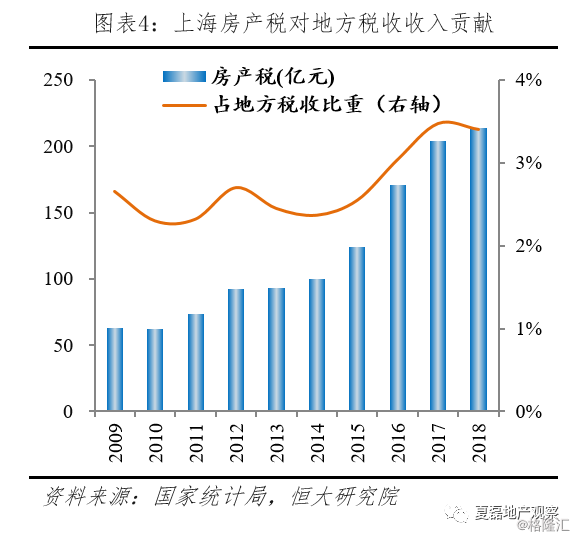

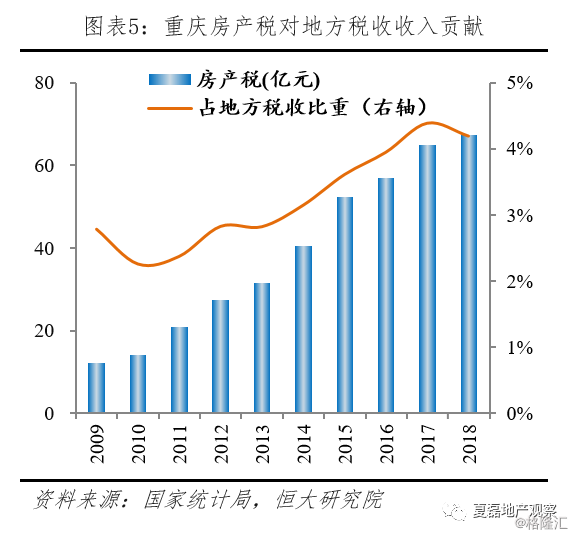

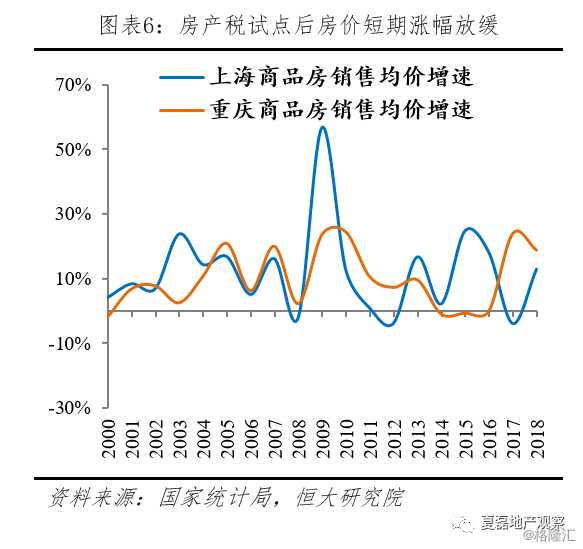

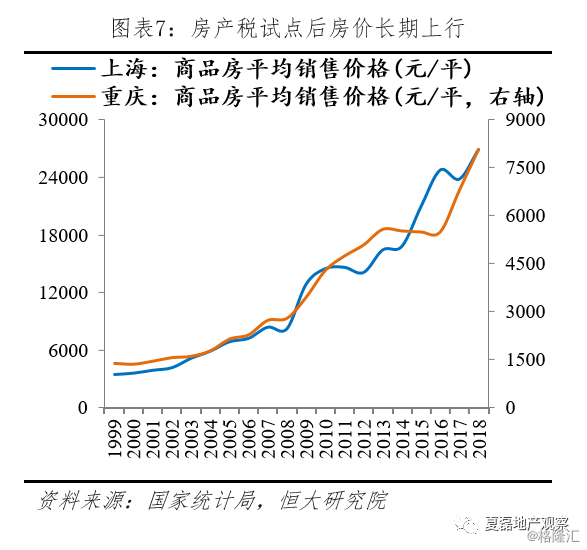

沪渝试点带来的税源有限,对房价影响不明显。从税收效果看,上海和重庆房产税并未获得可观的税收收入,2018年沪渝两市房产税收入分别为213.8亿元和67.3亿元,分别占各自地方税收的3.4%和4.2%,占各自土地出让收入的11.1%和3.2%。从市场效果看,房产税试点开始后,对比2011-2012年部分重点城市新建商品住宅价格指数,沪渝未出现独立走势。长期看,沪渝房产税试点对房价的影响不大,2011-2018年,上海和重庆的商品房均价平均涨幅分别为8.5%和8.6%。

沪渝试点效果有限的主要原因:一是征税范围窄、税率偏低。征税范围上,上海不涉及存量房,重庆虽包括存量房,但只针对高档住房;税率上,上海是0.4%和0.6%,重庆是0.5%、1%和1.2%。二是沪渝等城市房价上涨的背后是住房供给不足。上海和重庆2010年套户比分别为0.93、0.98,2018年分别为0.93、1.01,两地房地产市场整体上一直处于供给不足的状态。随着城镇化不断推进,人口向大城市集聚的趋势愈加明显,对于住房需求旺盛的大城市来说,房产税难以起到房价调控作用。

风险提示:房产税推进超预期

目录

1 房地产税改革历程

2 房地产税现状:对个人住房免征

3 房产税试点:沪渝率先开征,效果有限

3.1 沪渝开展房产税改革试点

3.2 试点带来的税源有限,对房价影响不明显

3.3 试点效果有限的原因

正文

1 房地产税改革历程

我国很早就开始了房地产税的立法实践,但在征收实践上,受制于客观经济环境和政策需求,一直没有被作为主力税种。建国后房地产税的改革历程主要经历了初创阶段(1950-1972年)、萎缩阶段(1973-1983年)、萌芽发展阶段(1984-2002年)、改革探索阶段(2003-2010年)和新型房地产税试点阶段(2011年至今)。

初创阶段(1950-1972年):1950年,中央政府政务院颁布《全国税政实施要则》,房产税成为全国开征的一个独立税种。1951年,政务院公布《城市房地产税暂行条例》,房产税、地产税合二为一,简并为城市房地产税,只在核准的城市范围内征收。

萎缩阶段(1973-1983年):1973年简化税制,将部分以国营企业和集体企业为征收对象的房产税纳入工商税种范围,经济调节功能大大削弱。

萌芽发展阶段(1984-2002年):1984年工商税制改革,房地产税被分为房产税和城镇土地使用税两个税种。1986年《中华人民共和国房产税暂行条例》实施,成为目前房产税的适用依据,条例中将所有非营业的个人用房纳入免税范围,排除了80%以上的可征税房产。

改革探索阶段(2003-2010年):2003年,十六届三中全会通过《中共中央关于完善社会主义市场经济体制若干问题的决议》,提出条件成熟时可以取消不动产的相关收费,改为对不动产统一征收物业税。这是我国首次提到对自住房进行征税。2006年,房产部门、财政部等联合对物业进行评估和税收统计,即物业税的空转。2009年1月1日起,《城市房地产税暂行条例》废止,外商投资企业、外国企业和组织以及外籍个人纳入1986年《中华人民共和国房产税暂行条例》适用范围,内外两套税制完成统一。

新型房地产税试点阶段(2011年至今):2011年,上海和重庆率先开展自住房房产税改革试点。2012年,国务院发文指出,要稳步推进房产税改革试点,让房产税成为财政收入可持续来源。2013年5月,国家发改委发布《关于2013年深化经济体制改革重点工作的意见》,提出扩大房产税改革试点。2013年11月,十八届三中全会通过的《中共中央关于全面深化改革若干重大问题的决定》提出“加快房地产税立法并适时推进改革”,房地产税立法被提上日程。2015年8月,房地产税纳入了第十二届全国人大常委会立法规划,正式为房地产税立法划定时间表。2018年9月房地产税立法工作列入五年立法规划,法律草案正在拟定中。

2 房地产税现状:对个人住房免征

现行房地产税征税对象范围窄、税基小。我国目前房地产税征收依据是1986年颁布的《中华人民共和国房产税暂行条例》,征收范围为城镇,税基为房产原值减除10%-30%后的余值,税率为1.2%。如果房屋出租,则税基为租金收入,税率为12%(个人出租的税率为4%)。

主要征税对象为办公楼和商业营业性用房,对个人住房免征。《房产税暂行条例》规定了房产税的5类免征对象,其中包括个人所有非营业用的房产,意味着占全国城镇商品房存量金额80%以上、存量面积90%以上的房产被纳入免征范围。目前办公楼和商业营业性用房成为主要征税对象,两者在全国存量房市值中占比不到20%,面积占比不到10%;而采用历史成本法的房屋余值作为税基,和西方采用的房产评估值相比,房产增值额未被纳入征税范围。

3 房产税试点:沪渝率先开征,效果有限

3.1 沪渝率先开征房产税试点

2011年,上海和重庆率先试点进行房产税改革,开始对个人住房征收房产税。当时实施的背景是房地产短周期牛市,房价迅速上涨,2010年4月国务院推出《关于坚决遏制部分城市房价过快上涨的通知》(新国十条),开始在全国主要省会及计划单列市进行限购措施,而房产税也被当做抑制不合理房地产需求和房价过快上涨的工具进行试点。

从征税规模看,2011年房产税试点当年,重庆房产税登记应税住房仅8791套,总建面215.1万平方米,征收总额约1亿元;上海房产税登记住房7000多套,认定为应税住房1017套,征收总额不超过1000万元。

从税收方案看,上海方案主要体现在:(1)仅对新购住宅征收,本市家庭、住满3年或属于高新人才的非本市家庭首套免征;(2)家庭人均有60平免征面积;(3)税率0.4%-0.6%。重庆方案主要体现在:(1)存量房仅对独栋住宅征收、新购房仅对独栋住宅、高档住宅和在本市无工作、户籍和企业的人员第二套住宅征收;(2)税率0.5%-1.2%,交易价格在上两年主城均价3倍以下的税率0.5%;(3)存量住宅每户有180平免征面积,除三无人员外的家庭新购商品住宅有100平免征面积。

上海和重庆的试点方案应该是未来全国推广房产税的重要参考方向,共同之处是:(1)征税重点以新增购房为主,同时,买高价房就要交更多的税;(2)实行差别化税率,上海有两档,重庆有三档,控制高档住房的比例;(3)较为宽松的免税政策,可以减少征税对居民的基本住房需求的侵害;(4)限制外来的投资需求,根据是否为本地居民采取不同征税条件。不同之处是:(1)征税目标不同,上海主要是抑制投资,重庆主要是抑制高档住房消费;(2)实施范围不同,上海全市推行,重庆仅覆盖主城九区;(3)征税对象不同,上海针对增量住房,重庆针对高端住房。

3.2 试点带来的税源有限,对房价影响不明显

上海和重庆的房产税改革试点并未达成预期效果。

从税收效果看,试点并未带来可观的税收收入。上海和重庆房产税在税收总占比中未明显增长,2018年两市房产税分别为213.8亿元和67.3亿元,占地方财政税收比重分别为3.4%和4.2%,分别占各自土地出让收入的11.1%和3.2%。而扩围的个人住房房产税并不多,重庆市2011年对居民住宅征收房产税收入1亿元,2012年也仅1.4亿元。

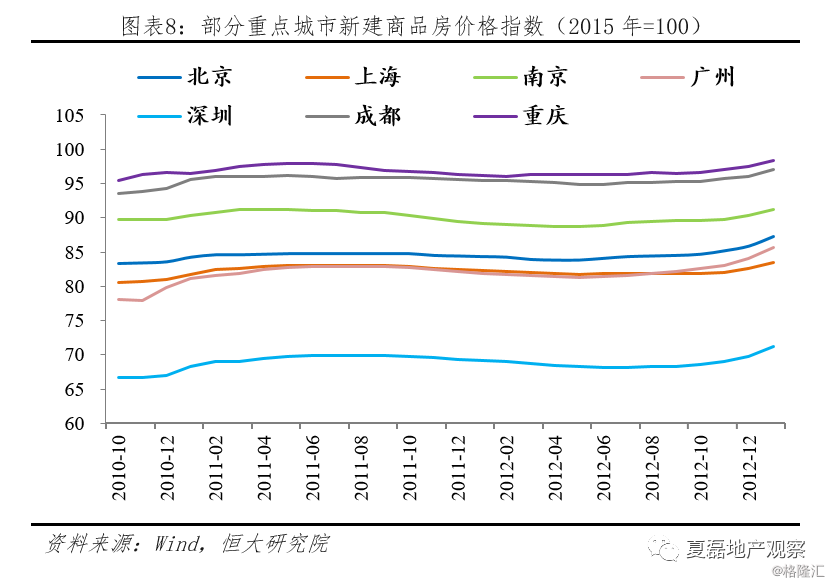

从市场效果看,对房价影响不显著。短期看,2011-2012年上海和重庆商品房均价涨幅放缓,其中上海2012年出现负增长。实际上这并非主要受到房产税试点的影响,而是政府宏观政策调控的结果。对比2011-2012年部分重点城市,相同时期内,各城市新建商品住宅价格指数步调一致,上海和重庆并未出现独立走势。长期看,沪渝房产税试点对房价的影响不大,2011-2018年,上海和重庆的商品房均价平均涨幅分别为8.5%和8.6%。

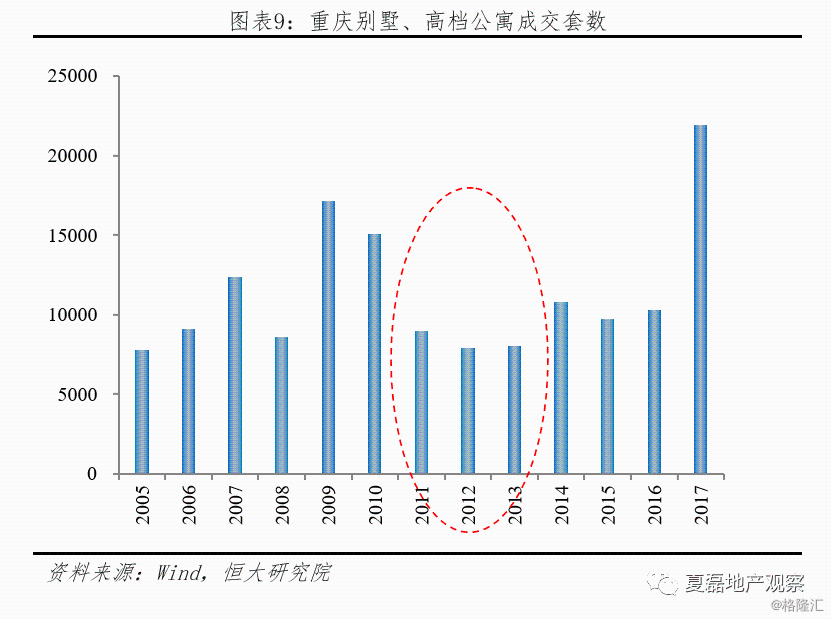

重庆房产税对高档住房消费产生了一定的抑制作用,但是存在开发商将高档住宅归为普通住宅的行列以规避房产税的可能性。从成交套数看,房产税试点后,2011年别墅、高档公寓成交套数较2010年下降约40%。从成交面积看,2011年政策出台后的五年,别墅、高档公寓平均销售面积为143万平方米,较政策出台前的前五年平均销售面积下跌了20%。

3.3 试点效果有限的原因

上海和重庆房产税试点效果不及预期,主要是因为:

一是征税范围窄、税率偏低,免征面积大。上海的房产税只针对增量房,不涉及存量房,因此试点之前拥有多套房产的产权人就不被纳入征税范围;重庆包括了存量房,但只针对高档住房,不涉及重庆市居民家庭拥有的大量普通住房。这一方案操作性强、精准定位,但税基窄,且对试点前后买房者稍显不公。税率方面,上海房产税税率是0.4%和0.6%;重庆是0.5%、1%和1.2%,税率偏低。低税率不能增加投机者的持房成本,降低了抑制投机的作用。免征面积方面,上海市新购住宅免征面积为人均60平米,重庆市独栋住宅每户免税180平方米、新购独栋住宅和高档住房每户免税100平方米,而截至2011年末,两市城镇人均住房建筑面积仅分别为33.4平方米和31.8平方米,免征面积过大进一步削弱了对房价的影响。

二是试点城市房价上涨的背后是住房供给不足,房产税对房价抑制作用有限。一般而言,套户比小于1,表明一区域住房供给总体不足;套户比等于1,表明住房总体基本供求平衡;考虑到休闲度假需求、因人口流动带来的人宅分离等情况,套户比一般在1.1左右较为合理。上海和重庆2010年套户比分别为0.93、0.98,2018年的套户比分别为0.93、1.01,两地房地产市场整体上一直处于供给不足、供求失衡的状态。随着城镇化进程不断推进,人口向大城市集聚的趋势愈加明显,对于住房需求旺盛的大城市来说,房产税难以起到房价调控作用。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员