作者:郭永清

来源:证券市场周刊

从保守的角度看,格力电器在未来保持类似2017年和2018年的高速增长的可能性不大。除非公司能尽快找到和空调一样的核心产品,才能成为持续增长的保证。

2019年,格力电器(000651.SZ)的大事件不少,前有大股东格力集团计划出让控制权、银隆之争,后有与奥克斯之间的“口水战”。更值得注意的是,这家占据空调霸主地位的公司业绩增速降至三年最低。那么,格力电器未来能保持持续增长吗?

从细分业务看未来增长

格力电器是一家多元化、科技型的全球工业集团,旗下拥有格力、TOSOT、晶弘三大品牌,产业覆盖暖通空调、生活电器、高端装备、通信设备四大领域。要判断格力电器的未来增长情况,就必须分析其不同业务的未来发展趋势。

首先来看看格力电器在历年年报、半年报中的细分业务的增长情况,具体如表1所示。

根据格力电器定期报告中的数据,我们可以计算出格力电器细分业务的历史增长情况如表2所示。

从这些数据可以看出,从2013年到2019年上半年这一段时期内,格力电器的营业收入在2015年大幅下滑,从2016年开始恢复增长,2017年和2018年增长幅度均超过了30%以上,2019年上半年增长幅度放缓。

从细分产品来看,2019年上半年格力电器空调增速大幅下滑,生活电器依然保持高速增长,智能装备和其他业务的增速也大幅下滑。

从分地区来看,格力电器2019年上半年外销业务几乎是零增长,内销则从高速增长下滑为6.87%的增长。

从细分产品角度,格力电器的空调业务,未来想要保持类似2017年和2018年的高增长应该可能性不大,大概率将保持在个位数的增长。因此,如果格力电器想要保持高增长,必须拓展新的产品领域。过去几年里,格力电器在这个方面做出了尝试和努力,不断拓展生活电器和智能装备业务,以降低对空调主业的过度依赖。

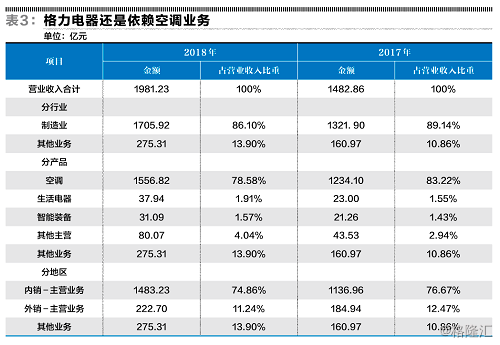

生活电器的市场空间很大,智能装备在未来的市场空间甚至会超过空调的。但是,如表3所示,从2018年和2017年的数据来看,格力电器在这些方面取得了一定的进展,不过由于这些产品在总体收入中所占的比重很低,因此,要发挥新产品领域引领公司增长的作用,短期内显然还不太现实。从地区角度,由于世界贸易形势的不确定性,外销大幅增加的不确定性非常大。

近期公布的多份空调行业数据报告指出,空调市场已处于相对饱和的状态。整体上看,国内空调市场的增速已呈现出明显放缓的趋势。奥维云网的《2018年家用空调市场分析报告》显示,2018年空调市场总销售额达2010亿元,同比增长4.1%,销售量达到5703万台,同比增长1.6%。近几年电商渠道的高速发展和消费者消费习惯的变化,对线下渠道产生了一定的冲击。

因此,从保守的角度看,格力电器在未来保持类似2017年和2018年的高速增长的可能性不大。如果公司想要继续保持自己的优势,需要有和空调一样的核心产品,才能成为持续增长的保证。

空调竞争已经白热化

五力模型是哈佛大学迈克尔波特教授在《竞争战略》一书中提出的分析行业和企业未来的一个工具,包括从现有竞争格局、新进入者、替代品、上游供应商和下游经销商五个方面来看企业的未来竞争力。如前所述,由于生活电器、智能装备对格力电器的未来增长影响相对有限,因此,我们着重分析空调业务。空调还没有替代品,因此,主要分析空调的竞争格局、新进入者、上游供应商和下游经销商四个方面。

第一,现有竞争格局激烈。

源于6·18空调大促前夕的格力与奥克斯之争,背后是空调行业愈加激烈的竞争。回顾上半年空调市场营销情况,奥维云网数据显示,国内家用空调零售量增长1.5%,零售额下降1.4%;拆分来看,线上渠道销量和销售额同比增长20%左右,线下渠道销量和销售额同比下跌约10%。

根据半年报,格力空调业务上半年营收793.25亿元,同比增长4.62%,相比之下,美的集团(000333.SZ)空调业务表现亮眼,上半年暖通空调营收714.39亿元,同比增长11.84%。而2018年上半年,两者空调营收还有近120亿元的差距,分别为758.20亿元和638.74亿元。

根据中怡康数据,2019年一季度家用空调线下市场零售额排名,格力、美的和海尔分别为35.4%、30.2%和12.7%,格力与美的可谓“贴身肉搏”。但格力在线上市场的表现不如奥克斯,更不及美的,格力线上占据16.3%的份额,与奥克斯差距拉大。美的集团空调内销降价促销,份额提升明显。

国家发布新的空调能效标准,厂家逐步消化部分低端机产品。龙头企业为了实现年度目标,下半年经营策略可能会调整,下半年空调均价下降概率大。

从现有竞争格局看,格力空调能够保持当前份额就相当不错了。

第二,新进入者增多。

2018年7月,小米推出第一款米家空调。米家互联网空调作为小米大家电战略的重要一环,已经发布了多款空调产品,拥有定频、变频、一级能效、三级能效、1.5匹、2匹等多种产品。

2019年一季度,苏宁的自有品牌苏宁极物开启了小Biu空调的预约,并公布了售价,高调宣布进军空调行业。

虽然新进入者对美的、格力等原有竞争者短期内不会形成巨大的冲击,但是,中长期而言,新进入者加入后将引起更加激烈的竞争是必然的趋势。看看小米电视这个典型案例就会发现,米家空调也许会引起空调市场份额的很大变化。小米电视从2013年推出第一款以来,就一直受到消费者的喜欢。小米电视在京东、天猫和苏宁均斩获了销量/销售额双冠军,总销量比第2名和第3名加起来还多,堪称一家独大。

从新进入者看,未来空调业务有可能会面临着过去二十年类似电视机的发展路径,技术越来越成熟,技术和品牌的差异化越来越难,价格战难以避免。如果上述情形一旦成为现实,不仅仅是格力电器,包括美的集团、海尔智家等,都将面临着较大的挑战。

第三,上游的供应商转向。

空调业务的上游供应商足够多,这对于空调整机企业来说是显而易见的好事。因此,格力电器、美的集团等公司都充分利用这一优势,大量占用上游供应商的资金。据格力电器2019年半年报披露,其占用了供应商的资金,即应付票据和应付账款合计为792.43亿元,应付账款周转天数在180天左右。

占用供应商的资金,是把双刃剑,一方面可以产生占用资金的收益,另一方面如果供应商无法赚取足够的利润,则供应商生态会遭到破坏。而对于供应商而言,显然欢迎小米、苏宁等新进入者,以争取提高自己与空调整机企业的谈判能力。

上游供应商不仅为格力电器提供零部件,同时提供了巨额的资金支持,会对格力电器的现金流产生“顺周期”效应——当格力空调业务高速增长的时候,采购零部件的金额增加,占用的资金也会高速增加,经营活动产生的现金流量流入也会高速增加,占用资金产生的收益大幅增加,从而使得报表利润和现金流会非常漂亮,可能会导致估值虚高。但是,一旦格力空调的业务无法增长甚至下滑,则会形成现金流“双杀”:空调业务本身的现金流无法增长甚至下滑,同时因为无法占用更多的供应商资金甚至需要吐出前期占用的供应商资金,两者叠加,从而导致报表利润和现金流以更快的速度下滑。

最后,再看下游的经销商和消费者的变化。

格力电器在过去的十几年自建销售渠道,获得了很好的效果和竞争优势。自建销售渠道的好处,是可以掌握流通环节的话语权。一般的家电企业通过国美、苏宁、京东、天猫等销售,命运不是掌握在自己手里,而是掌握在渠道手里,甚至流通环节的利润超过了生产制造环节的利润。与国美、苏宁等大客户相比,格力电器的经销商的谈判能力和地位要弱很多,更多只能听从格力电器的条件。格力电器2019年半年报显示,销售返利欠款为618.78亿元,可以说格力电器的经销商为格力电器提供了巨额的资金支持。这对格力电器来说,是显而易见的好事情:通过销售渠道管理,不仅赚取生产制造空调的利润,还可以赚取巨额的资金收益。但是,一旦经销商的压力过大,则销售生态可能会遭到破坏。

另外,空调的最终客户不是经销商,而是消费者。因此,还需要考虑终端消费者的变化趋势。毫无疑问,终端消费者未来线上购买空调的比例将越来越高,这是一个无法扭转的趋势。在线上消费比例提高的情况下,线下实体经销商的日子将越来越困难,在这种情况下,如果格力电器依然延续原有的模式,经销商生态将难以为继。

销售模式的变化,也将极大地影响到格力电器的财务表现。同样的道理,经销商不仅为格力电器销售空调,同时也提供了巨额的资金支持,导致格力电器的现金流“顺周期”效应——当格力空调销售高速增长的时候,经销商的销售量增加,占用的经销商资金也会高速增加,经营活动产生的现金流量流入也会高速增加,占用资金产生的收益大幅增加,从而使得报表利润和现金流会非常漂亮,可能会导致估值虚高。但是,一旦格力空调的销售无法增长甚至下滑,则会形成现金流“双杀”:空调业务本身销售收到的现金流无法增长甚至下滑,同时因为无法占用更多的经销商资金甚至需要支付前期占用的经销商返利,两者叠加,从而导致报表利润和现金流以更快的速度下滑。

从近几年的家电销售数据来看,线上销售份额不断上升、线下销售份额不断下降已经成为现实。在线上空调销售市场份额中,格力电器低于美的和奥克斯。因此,上述经销商模式下的“双杀”情形,发生的可能性比较大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员