机构:银河证券

■ 我们看到港交所收购伦敦证券交易所在中期而言带来的战略效益。

■ 然而,考虑到港交所就交易设下的一些前提条件,我们认为该交易不大可能成功。

■ 此外,该交易也可能由于政治因素被反对。

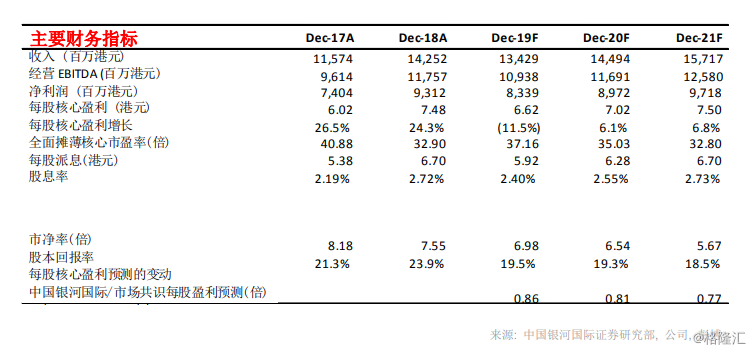

■ 该潜在交易在初期带来的每股盈利摊薄幅度约 10%。

■ 由于交易不太可能根据当前条款进行,因此我们维持「减持」评级,盈利预测和目标价不变。

骤眼看来交易估值不低

港交所建议收购伦敦证券交易所的所有普通股,并拟以 20.45 英镑的现金及 2.495 股港交所新股,置换 1 股伦敦交易所股份,作价较前收市价溢价 22.9%。根据市场共识预测,这意味着股本价值为 296 亿英镑,企业价值为 316 亿英镑,相当于 42.7 倍 2019 年市盈率和 25.9倍 2019 年 EV/EBITDA。虽然上述估值可能不是一个很好的参考,因为约 75%代价将由港交所以发行股份支付,但是若与过去 5 年水平相比,这两个估值指标也并不便宜(图 1 和图 2)。

如果交易成功,将在中期而言带来战略利益......

鉴于中美双方关系不确定性增加,一些中国公司到美国上市的意欲或下降。如果伦敦证券交易所被港交所收购,相信会有更多中国公司愿意考虑到伦敦上市。此外,如果伦敦证券交易所成为港交所的一部分,沪伦通将不再构成威胁。大型香港上市公司到英国第二上市也会变得容易,反之亦然,这将扩大两个交易所的产品范围。收购后产生的直接竞争将有限,因为

两家交易所涵盖不同的时区。而随着两家交易所整合 IT 系统,可望直接节省成本。

......但交易要获得通过并不容易

首先,港交所就收购设定的条件之一是,如果伦敦证券交易所股东批准收购 Refinitiv(汤森路透的金融信息业务),该收购提案将会终止。自伦敦证券交易所 8 月初宣布 Refinitiv 交易以来,其股价表现良好,且伦敦证券交易所董事会昨日表示仍将致力推进 Refinitiv 交易,因此,如果港交所不撤消上述前提条件,该交易将很难进行。如果收购 Refinitiv 的交易获通过,伦敦证券交易所的股本将扩大 37%,那么港交所或难以承担如此巨大的收购。

政治风险不可忽视

在以往,跨境收购交易所的交易遇到政治压力并不罕见。例如,澳大利亚证券交易所与新加坡证券交易所的建议合并在 2011 年遭到澳大利亚政府否决。在 2017 年,伦敦证券交易所与德意志交易所的合并交易亦被欧盟否决。如果港交所在谈判期间面对任何政治压力,我们不会觉得意外。

假设没有协同作用,潜在的每股盈利摊薄幅度约 10%

由于现阶段该交易的信息有限,我们作了一个非常简单的拟制性盈利分析。假设交易后港交所没有节省任何成本,我们估计初期的每股盈利摊薄幅度约 8%(基于我们的 2019 年净利润预测)至 13%(基于市场共识对 2019 年净利润的预测)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员