作者:董德志 赵婧

来源:国信固收研究

截至8月31日,A股上市公司2019年中报基本披露完毕,本文以已披露上市公司为样本,分析盈利下滑行业及个券信用风险。

2019年中报上市公司业绩总揽

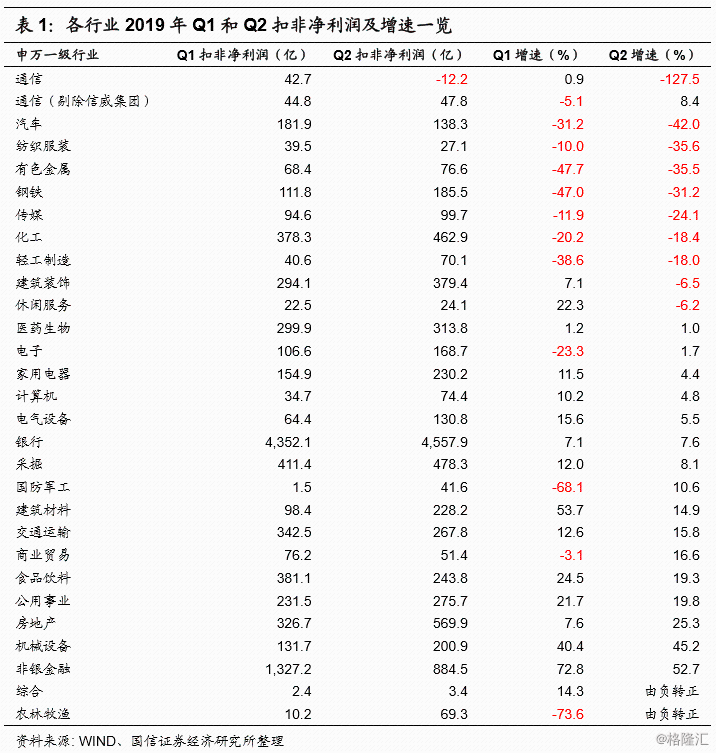

从3648家样本公司的利润情况来看,2019年Q2 A股非石油石化金融服务扣非净利润增速0.2%,较2019年一季度略微回升。

四成行业利润增速下滑

申万一级行业中,Q2扣非净利润增速为负的有10个,分别是通信、汽车、纺织服装、有色金属、钢铁、传媒、化工、轻工制造、建筑装饰和休闲服务。其中,通信行业剔除信威集团后,行业利润增速均由负转正。

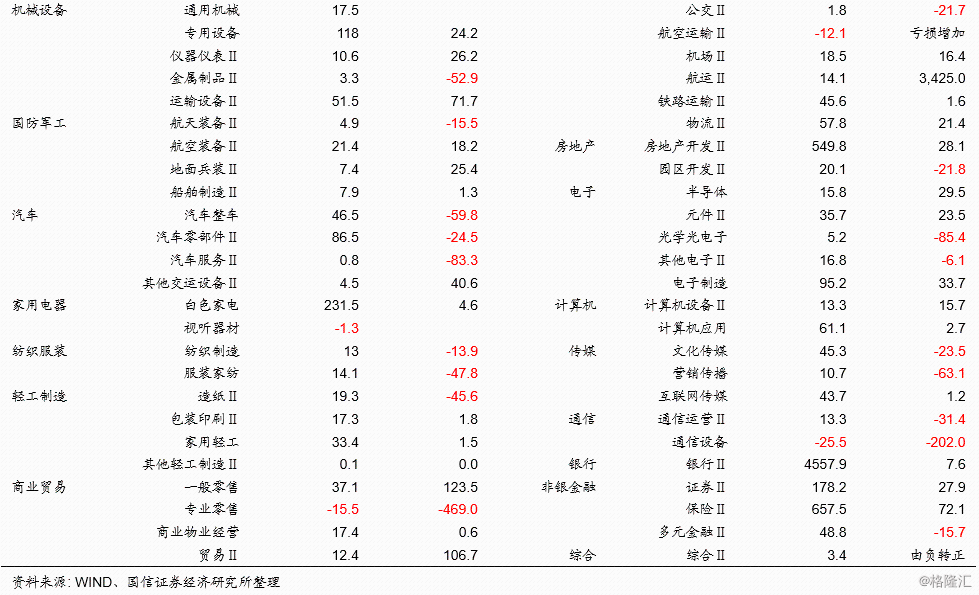

另外,总体增速为正的一级行业中,二级行业有采掘服务、电源设备、通用机械、运输设备、林业、渔业、生物制品、水务、航空运输、航运、光学光电子、电子制造、计算机设备Ⅱ和证券2019年Q2扣非净利润增速也为负。

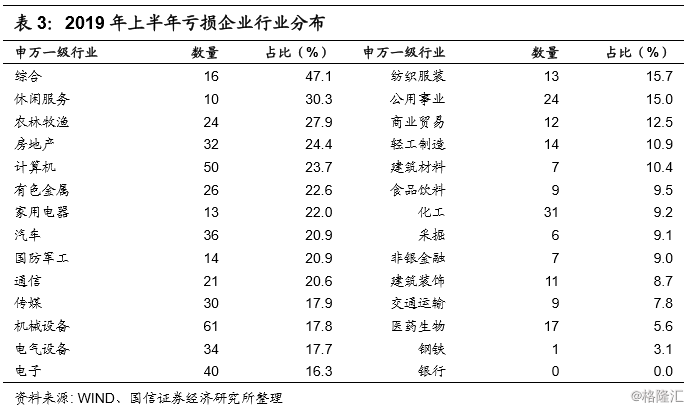

航空运输行业亏损面较大

以2019年中报来看,亏损企业数量占比前五的行业是综合、休闲服务、农林牧渔、房地产和计算机。

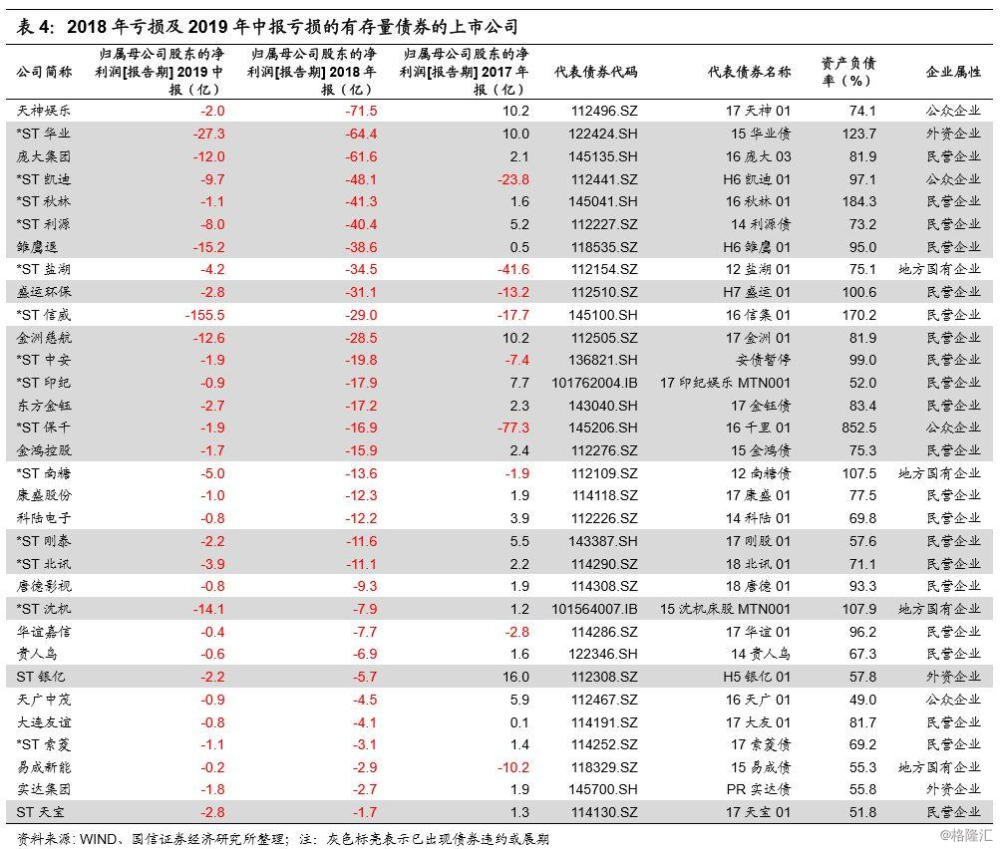

然后上述样本中,2018年亏损及2019年中报亏损的有存量债券的上市公司列表见表4。

2019年中报利润下滑行业及重点个券分析

纺织服装行业及重点个券分析

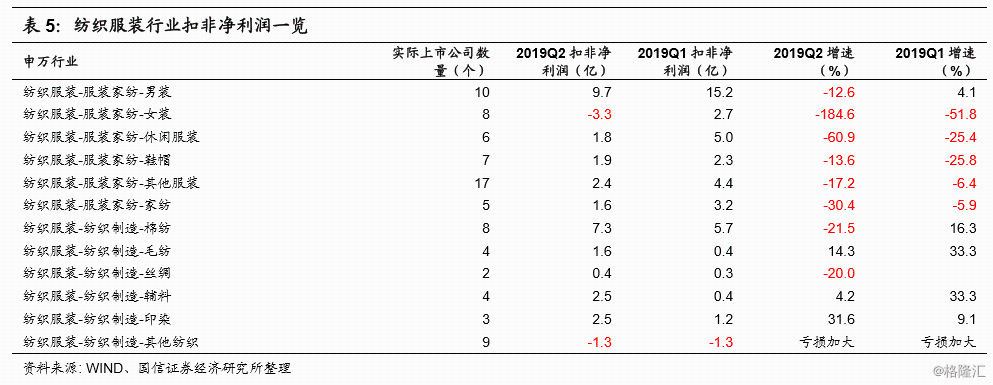

申万纺织服装一级行业包括纺织制造和服装家纺两个子类。其中服装类上市公司54个,细类休闲服装、男装、女装、其他服装和鞋帽子类分别有6家、10家、8家、17家和7家上市公司。

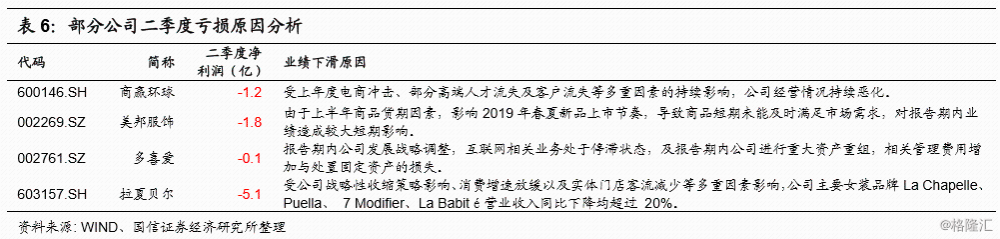

2019年Q2业绩来看,纺织服装行业业绩下滑较明显,纺织制造行业扣非Q2增速-13.9%,服装家纺-47.8%。然后具体公司方面,商赢环球、美邦服饰、摩登大道、多喜爱、拉夏贝尔、*ST中绒、欣龙控股、日播时尚、华升股份、哈森股份、*ST步森和*ST天首二季度亏损。

存量债券中,属于纺织、服装以及家纺类的共110只,债券余额为766亿,涉及31个发行人。以上企业中,我们重点分析搜于特。

搜于特信用风险分析

整体来看,随着公司业务向供应链管理倾斜,公司经营现金流表现欠佳,短期债务比例攀升较快。另外2018年11月起,公司控股股东和一致行动人三次向不同投资者转让公司股权,持股比例下降明显。

基本情况:公司业务主要包括品牌服饰和供应链管理(材料)两大板块。2018年营收占比分别为7.97%和85.5%,毛利润占比分别为35.4%和57.5%。2018年公司实现营业收入185.2亿元,同比增加0.9%。同期,公司利润总额6.4亿元,净利润4.7亿元。公司是自然人控制的上市公司,马鸿是实际控制人。

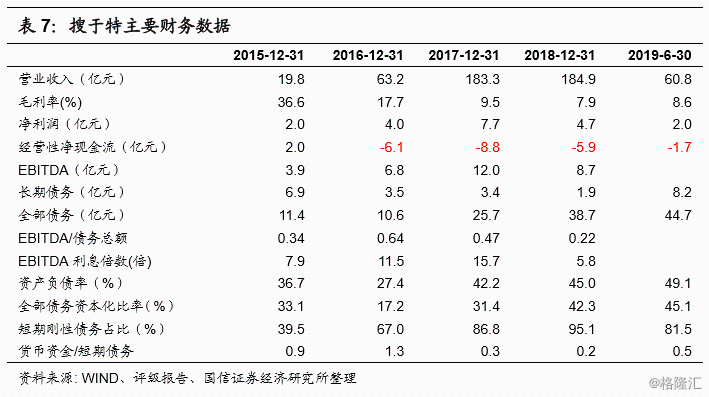

盈利能力:近四年,公司供应链管理业务发展迅速,带动营业收入大幅提升。2015-2018年,公司供应链业务收入为2.95亿、44.33亿、155.58亿和158.4亿。不过,与之前的服装业务相比,供应链管理业务毛利率相对较低,2018年公司综合毛利率进一步下降至7.9%。

现金流:随着供应链管理业务规模的扩大,公司应收账款和预付款项明显增加,经营活动现金流净额流出明显增加。2016年-2018年,公司经营活动产生现金净流出分别为6.12亿、8.82亿和5.9以,经营现金流表现较弱。

偿债能力:长期偿债能力方面,2016年-2018年,公司EBITDA分别为6.8亿、12亿和8.7亿;EBITDA利息倍数分别为11.5倍、15.7倍和5.8倍;EBITDA/债务总额分别为0.64倍、0.47倍和0.22倍,2018年EBITDA对债务和利息的保障程度下降明显。总体来看,公司长期偿债能力尚可。短期偿债能力方面,2016-2018年,公司流动比率分别为3.59倍、2.16倍和1.83倍;速动比率分别为2.81倍、1.68倍和1.2倍,呈下降趋势。同期,公司短期刚性债务占比分别为67%、86.8%和95.1%,短期有息债务占比攀升很快。总体来看,公司短期债务增加很快,获现能力下降。

公司治理:2018年11月3日,控股股东、实际控制人马鸿先生与深圳前海瑞盛创业投资合伙企业(有限合伙)签署了《股份转让协议》,转让股份占公司总股本的5%;2019年5月15日,为引入战略投资者,控股股东、实际控制人马鸿先生之一致行动人广东兴原投资有限公司协议转让10%股份给广州高新区投资集团有限公司;2019年6月10日,控股股东、实际控制人马鸿先生及其一致行动人广东兴原投资有限公司与嘉兴煜宣投资合伙企业(有限合伙)签署了《股份转让协议》,马鸿先生通过协议转让的方式向嘉兴煜宣转让其持有的公司无限售流通股137,968,572股,占公司总股本的4.46%;兴原投资通过协议转让的方式向嘉兴煜宣转让其持有的公司无限售流通股16,656,728股,占公司总股本的0.54%。截至2019年8月29日,控股股东、实际控制人马鸿先生之一致行动人广东兴原投资有限公司分别持有公司29.42%和6.97%股份。

传媒行业及重点个券分析

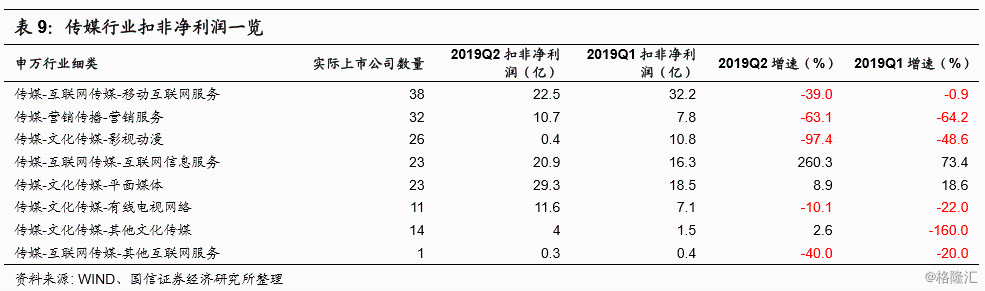

目前上市的168家传媒公司,申万细分行业有8个,其中移动互联网服务和营销服务的公司数量较多。

2018年底,传媒行业上市公司普遍计提大额商誉减值损失,当年行业净利润为负。进入2019年,传媒多数子行业业绩同比仍在下滑。2019年Q2,移动互联网服务、营销服务、影视动漫、有线电视网络等子行业净利润增速继续下滑。具体公司方面,2019年上半年亏损的公司有华谊兄弟、*ST富控、乐视网、天神娱乐、暴风集团、中文在线、ST中南、华策影视、*ST印纪、唐德影视、凯文教育、当代东方、华谊嘉信、北京文化、*ST东网、文化长城、美盛文化、全通教育、长城影视、龙韵股份、大晟文化、宣亚国际、鼎龙文化和三爱富等。

而从全体A股传媒上市公司样本来看,截至2019年6月30日,商誉资产仍高达1615亿,占总资产比重高达14.1%。我们认为,对传媒行业来说,商誉资产减值的隐患从长期来看并未消除。

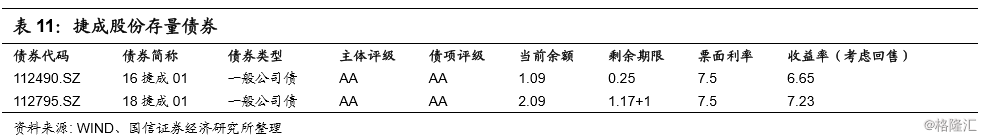

存量债券中,属于传媒行业的共130只,债券余额为732亿,涉及64个发行人。以上企业中,我们重点分析捷成股份。

捷成股份信用风险分析

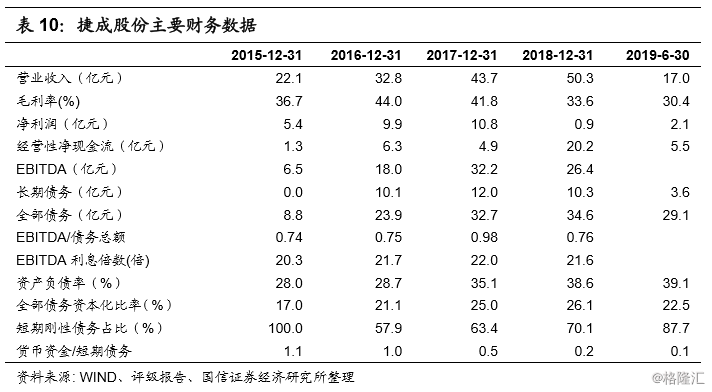

公司商誉资产占比明显偏高,2018年底商誉减值不到存量商誉资产的20%,商誉隐患仍在。不过,由于收购的版权无形资产大额摊销,所以近几年公司经营性现金流尚可,EBITDA对债务的覆盖度较好。

基本情况:目前公司业务主要分为三块,分别是音视频整体解决方案、影视剧制作以及影视版权运营,后面两者是公司2015年以后通过收购介入的。2018年,上述三个板块营业收入及占比分别为7.85亿、11.5亿和30.88亿(15.6%、22.9%和61.4%),毛利及占比分别为-0.33亿、-5.06亿和6.99亿。公司是自然人控制的A股上市公司,徐子泉是公司的实际控制人。

盈利能力:虽然公司的三块业务均属于传媒行业,但是各自的业务模式仍存在明显的区别。音视频技术服务属于信息服务行业的分支,主要受工业和信息化部、国家科技部等相关部委的宏观管理,并受国家广播电影电视总局相关政策的影响,2012年至2018年,公司这块业务的毛利率持续下滑,从50%滑落至负值区域,波动较大;影视剧制作方面,行业整体处于供过于求的状况,2018年也出现负毛利率;影视版权运营方面,2017年和2018年公司毛利率快速下滑,主要是公司调整了影视版权运营的经营策略,由原来不购买头部剧版权、只做中长尾端影视版权运营转为开始储备头部剧版权,导致版权运营业务毛利率同比有所下降。

现金流:2015年-2018年,公司的经营性现金流持续为正,分别为1.3亿、6.3亿、4.9亿和20.2亿,主要是2016年开始影视版权的无形资产摊销增加所致。

商誉及减值情况:截止2019年6月30日,公司商誉资产高达47.11亿(2018年底计提商誉减值8.46亿),主要是:

(1)收购华视网聚剩余80%股权形成商誉29.28亿元

(2)收购星纪元60%股权形成商誉7.89亿元

(3)收购瑞吉祥形成商誉9.4亿元

偿债能力:长期偿债能力方面,2018年公司EBITDA/债务总额和全部债务资本化比率分别为0.76和26.1%,长期偿债能力不错。短期偿债能力方面,2018年货币资金/短期债务、流动比率和速动比率分别为0.1、1.55和1.41倍,公司债务以短期债务为主,短期偿债能力一般。

公司治理:2019年3月21日,控股股东徐子泉先生通过深圳证券交易所大宗交易系统减持公司2%股份;2019年5月,控股股东徐子泉先生协议转让6.37%股份给珠海节睿文化传媒有限公司。截至2019年6月30日,控股股东徐子泉先生仍持有公司25.2%股份。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员