作者 | 桃园刘华强

数据支持 | 勾股大数据

年初至今,医药板块的走势出现了比较明显的分化。以A股为例,在市值大于100亿的医药股中,涨幅靠前的公司集中出现在CRO等医疗服务、疫苗以及药店领域。

尽管部分创新药械和仿制药股票也有不错表现,而且去年底带量采购已经清洗了一轮制药行业,但由于降价压力持续存在,市场似乎仍在坚定拥抱政策免疫、或者说风险较小的板块。

在当前这个时点,创新药、CRO等医疗服务、疫苗以及药店似乎都不便宜,那么医药行业下一个崛起的板块会是谁呢?

本文抛砖引玉,先从近期降价新闻铺面而来的高值耗材中的骨科领域谈起。骨科高值耗材是一个成长性很强、国产龙头潜力很大的赛道,潜在的降价风险短中期对于生产企业并没有太大影响,长期来看可能反而是一次机遇。因此,骨科植入耗材行业很可能孕育出优质的成长股。

1

成长性:骨科植入耗材是一个朝阳行业

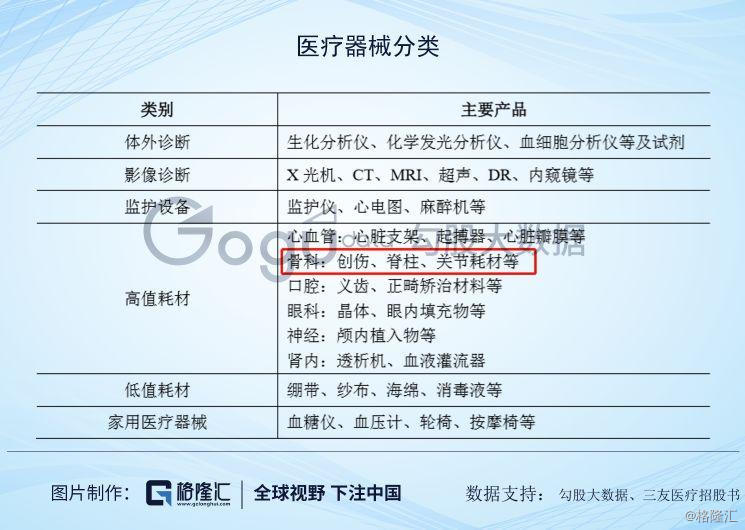

医疗器械作为医药行业的一大分支,具有多学科交叉、技术壁垒高、品类繁杂等特点。按照产品特点和临床用途,医疗器械大概可以分为以下几类:

骨科植入耗材属于高值耗材的一种。所谓高值耗材,就是与手套、纱布这些低值耗材相对应、产品附加值较高(单价贵)的一些耗材产品,比如心脏支架、关节假体等等,这些产品在临床上常用于介入手术等对技术和设备要求均不低的场景,属于医用耗材的高精尖领域。

放眼全球市场,骨科植入耗材约占据医疗器械行业市场的9%,是第四大细分领域。根据Evaluate Medtech数据,2017年全球骨科植入耗材市场约387亿美元,并预计2017-2022年的复合增速约5%。

中国市场方面,骨科植入耗材约占医疗器械行业市场的6%,是第五大细分领域。根据南方所数据,2018年中国骨科植入耗材市场约258亿元,2013-2018年的行业复合增速约17%,预计2019-2023年的复合增速约14%。

骨科植入耗材的用途属于高端市场,代表骨科疾病治疗的发展方向。因此,受益于老龄化、消费升级等需求端的长期大逻辑,骨科植入耗材是一个颇具成长性的朝阳行业。这一点,我们也可以通过终端骨科植入手术量10%以上的复合增速进行佐证。

进一步拆分的话,骨科植入耗材主要可以分为创伤类、脊柱类和关节类。2018年的国内骨科植入耗材市场构成中,三者分别占29%、29%和28%。(PS:全球来看,关节类占据骨科植入耗材市场的一半以上)

1)创伤类

所谓创伤类植入耗材,主要就是针对骨折损伤等进行复位、固定等的植入物,一般在患者痊愈之后从体内取出。常见使用部位有肩肘、骨盆、髋部、脚踝、手部等,具体产品多为骨板、骨钉等。

创伤类是骨科植入耗材领域技术相对成熟、市场开发相对充分、同时市场规模也是较大的一个类别。2018年中国创伤类植入耗材市场规模约77亿元,2013-2018年的复合增速约15%。

中国创伤类植入耗材市场的龙头公司主要有强生(进口)、史赛克(进口)、大博医疗、威高股份、美敦力(进口)等,我们以大博医疗和威高股份两家国内上市公司为例,看一下创伤子领域的成长性。

尽管威高没有披露近两年数据,但是结合大博的数据以及威高前几年的数据,我们可以初步判断,创伤类植入耗材的收入增速依然非常不错,且国产龙头公司增速显著高于行业平均水平。

2)脊柱类

脊柱类植入耗材,顾名思义,主要就用于因创伤、退变、畸形等原因造成的脊柱疾患的外科治疗,直白点说就是用来固定和填充脊柱的东西,代表产品有椎弓根螺钉系统、脊柱接骨板系统、椎间融合器系统和PVP、PKP手术套件等。

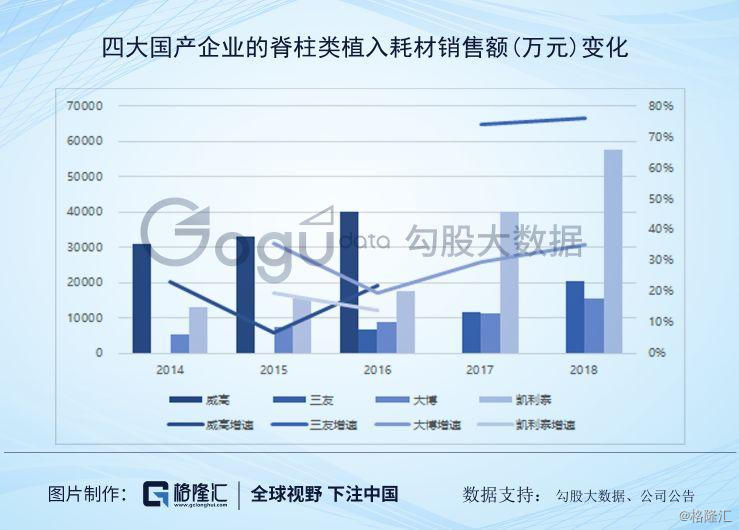

2018年国内脊柱类植入耗材市场规模约73亿元,2014-2018年的复合增速约17%。该领域的龙头公司主要有强生(进口)、美敦力(进口)、威高、史赛克(进口)、天津正大等,除了威高,(拟)上市公司中,三友医疗、大博医疗、凯利泰也是市占率较高的国产企业。

下图是威高、三友医疗、大博医疗以及凯利泰的脊柱类产品销售数据。尽管陕西、安徽等部分地区已经开展高值耗材两票制,所以表观收入增长和毛利率提高可能存在一定的水分(比如三友医疗),但是整体来说,几大行业龙头还是维持着超越行业的高速增长。

注:数据原因,凯利泰2014-2016年收入数据仅包含PKP+PVP手术系统收入,2017-2018年收入数据是公司骨科产品整体收入(估计PKP+PVP收入占比约50%)

3)关节类

关节类植入耗材主要是用来替换坏掉关节的关节假体,目前主要是髋关节和膝关节。

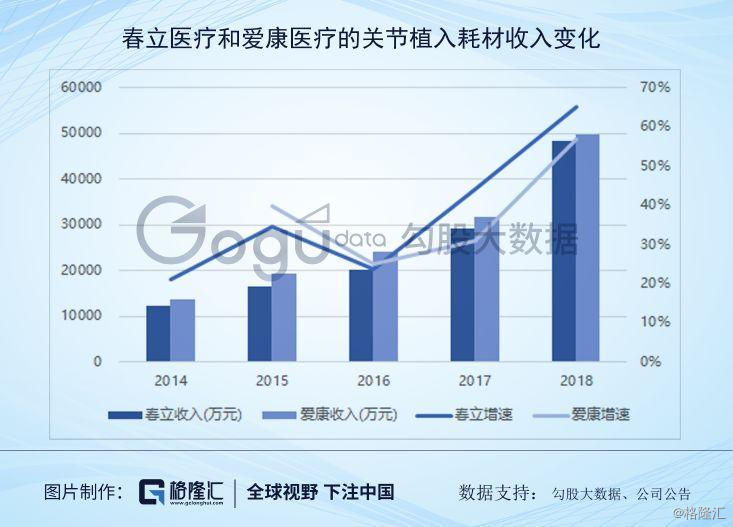

2018年国内关节类植入耗材的市场规模约72亿元,根据中信证券,2010年和2015年该领域市场规模分别约14亿和40亿元,据此估算,2010年和2015年至今的复合增速分别约23%和22%。关节类植入耗材的代表性国产公司就是春立医疗和爱康医疗,下表数据也显示,春立和爱康的增速也均超过行业增速。

此外,除了创伤、脊柱和关节三大类,骨科植入耗材还常应用于神经外科、运动医学等领域。

2

投资逻辑:进口替代和集中度提升,国产龙头增速更高

前面我们的核心观点是骨科植入耗材行业具有很好的成长性,其中,关节和脊柱类成长性更好。而且,无论是关节、脊柱,还是创伤,国产龙头的增速都明显高于行业增速,这背后就是两大趋势:进口替代和集中度提升。

根据华泰证券数据,国内骨科植入耗材领域CR10约50%,但是国产化率很低,前五大国产企业合计只有约10%的市场份额。

较低的国产化率和较低的国产龙头集中度就有了进口替代和集中度提升逻辑的前提,为什么这么说呢,我们可以简单地做两个对比。第一个是与全球市场(其实也就是发达国家市场)的骨科植入耗材对比:

根据华泰证券数据,2017年全球骨科耗材市场高度集中,前六大企业强生+捷迈+史赛克+美敦力+Arthrex+施乐辉合计占据约80%的市场份额。

第一个是与同属高值耗材、国内已经发展相对成熟的冠脉支架对比:

目前冠脉支架在逐渐步入成熟阶段,17年国内植入量超过110万支,增速基本稳定在10-15%。竞争格局方面,按照植入量,乐普占24%、微创占23%、吉威占20%,国产三巨头市占率达到77%,而进口三巨头雅培+美敦力+波科的市占率仅26%。在冠脉支架领域,进口替代和集中度提升的逻辑基本兑现。

显然,无论是全球的骨科耗材市场,还是国内较成熟的支架耗材市场,最后都走向了集中度提升以及进口替代。

为什么高值耗材甚至说其它很多行业最后都走向集中度提升、进口替代呢?这里面可能有产品技术与价格、渠道、企业规模和品牌、甚至收购兼并等多方面因素。目前很难梳理清楚,我们后面会持续研究。

但是,鉴于国内市场骨科高值耗材目前的所属领域、行业特性以及成长环境与当年的心脏支架非常相似,所以我们初步判断,骨科高值耗材也会持续走向进口替代和集中度提升,这就意味着,国产龙头有着非常可观的发展前景。

那么在此基础上,应该如何筛选标的呢?当然还是先拆解各个子领域现在的市场格局。

1)创伤类

国内创伤类植入耗材CR5约40%,进口企业市占率约29.3%。国产企业有大博医疗和威高股份,市占率分别约5.8%和5.5%,列第三和第四位。

(注:这里的市占率应该都是以销售额统计,考虑到国产价格出场口径普遍低于进口20%及以上,因此,国产龙头的实际销量市占率会更高一些)

2)脊柱类

国内脊柱类植入耗材CR6约74%,进口企业市占率约59%。国产企业有威高股份、天津正大和三友医疗,市占率分别约8.4%、3.9%和2.7%,分别列第三、五、六位。与创伤类似,如果按照销量统计,估计市占率会更高。

3)关节类

根据爱康医疗招股书,从销量角度看,2016年国内关节植入物的CR8约75%,进口企业市占率约47%,国产企业三巨头的市占率仅28%。

结合前面我们整理的销售额数据,估计爱康医疗和D(春立医疗)是国产关节植入的龙头公司,从销量看,二者市占率分别约14%和10%,从销售额看,二者的市占率仅有6%和4.8%。

注:关节假体领域国产和进口的价格差异很大,以髋关节为例,国产均价约2900元,进口约11000元,因此在16年的销售额排名中,爱康医疗仅位居第六

总之,无论是创伤、脊柱还是关节,均还有不小的进口替代空间,关节和脊柱最大,同时国产龙头的市占率也都不高。

为了更清晰地量化骨科植入耗材行业国产龙头的发展空间,结合第一部分数据,我们不妨假设:2018-2023年中国创伤、脊柱和关节类耗材的行业增速分别为14%、16%、18%,2023年上述国产龙头公司的市占率(销售收入)均达到15%,那么到2023年,三个领域的国产龙头对应的销售额将分别较18年将会至少提高398%、275%和472%。

因此,骨科耗材行业进口替代和集中度提升的空间都还很大,相关国产龙头在接下来5年均有望在相关产品上实现三倍以上的收入和利润增长。

3

风险:高值耗材的集采与药品有什么不同?

回到文章开头我们所谈的风险,目前来看医药行业最大的风险就是降价,降价其实也一直是行业主旋律。

去年化药领域的带量采购重塑了游戏规则,今年高值耗材也有可能复制这一模式,这可能会在短期影响二级市场高值耗材相关公司的表现。然而,二者有一个很重要的差异:药品多采用直销模式,而高值耗材基本都是经销模式。

药品的两票制已经基本执行完毕,因此多数企业药品的出厂价已经基本等于中标价,以去年4+7集采的药品为例,多数企业的中标价均已等于出厂价。但是,高值耗材领域两票制还处于早期,出厂价和中标价/终端价的差异现在依然很大。

首先,前文我们提到过国产髋关节的出厂价约2900元,而根据网络资料,国产髋关节植入的手术价约5万或者更高,材料费用至少2-3万,据此我们可以大致估计经销环节吃了多少利润;此外,根据三友医疗招股书提供的创伤类产品数据,我们按照经销与直销模式的毛利率等数据反推,发现2018年公司创伤类产品在经销模式的均价约99元/件,在直销模式下的均价约433元/件,也足以论证经销环节才是骨科植入耗材之所以“高值”的主因。

知道了这些,我们再去读7月31日国办印发的《治理高值医用耗材改革方案》,方案提出的几点分别是:“降低高值耗材价格虚高,实现量价挂钩”、“规范临床医疗服务”、“深化支付方式改革,调整服务价格”。显然,高值耗材与药品的改革一脉相承,都是以腾笼换鸟的方式将医疗服务价值阳光化。

因此,政府想要高值耗材降价的动因也绝不是唯低价是图,更多是为了使行业生态更健康。其次,就算产品价格有很大的降幅,但由于出厂价与终端价之间有着极厚的防火墙,所以我们估计出厂价也只是比较温和的调整。

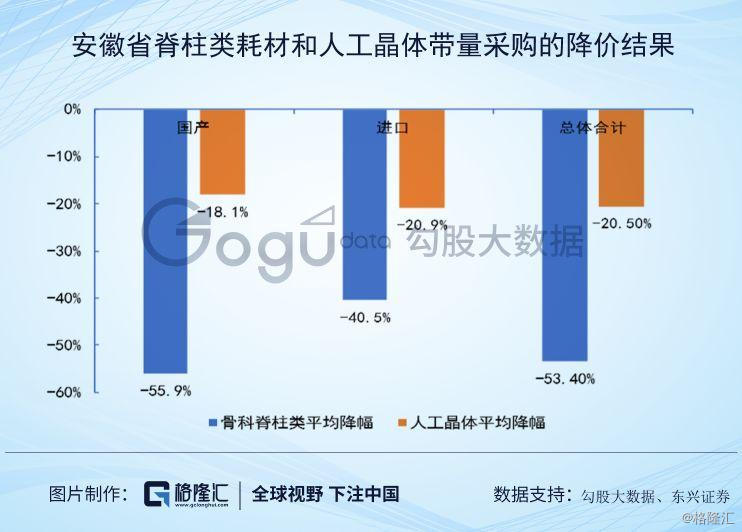

比如,今年7月安徽省执行了针对部分耗材产品的带量采购谈判。采购周期约1年,采购量约为2018年省属公立医疗机构的80%,脊柱类产品价格降幅约53%,人工晶体降幅约21%,考虑到经销环节的缓冲垫,价格降幅相对是比较温和的。

此外,如前文所述,国内骨科植入耗材市场的集中度很低,国产化率也比较低,这就意味着现有国产企业没有“穿鞋者”,基本不存在收入受到很大影响的可能。

最后,医疗器械品类繁多,规格多样,标准化的难度比药品高很多,单品的市场空间也比较有限,因此,在研发与生产环节,高值耗材行业的竞争不至于像重磅药的仿制一样白热化。

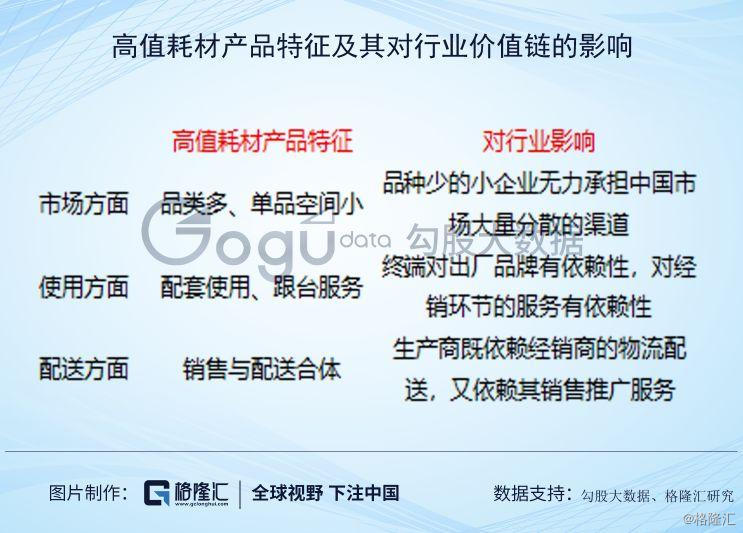

当然,现在我们还不知道经销商的防火墙究竟能有多厚,因为我们目前还不能清晰理解为何在高值耗材领域经销商的话语权这么重。但我们初步判断,由于耗材产品的市场特征、使用特征、配送特征以及中国分散医疗机构的现状,中国的高值耗材行业非常依赖渠道,这可能也是产品出厂价和终端价差异巨大的主要原因。

总之,目前渠道在产业链中起着非常的作用,而如果说接下来高值耗材的带量采购式地降价是对渠道的清洗,那么这自然将对行业生态产生重要的影响。

而对于生产企业来说,这可能是一个产业链整合后握住行业又一护城河的机会。对于中大型的器械生产企业来说,通过长时间的持续成长与外延并购,生产企业也许有望逐步具备建立自身销售团队的能力,一旦企业拥有了经销环节的护城河,那么其龙头地位就会更加牢固。

4

结合增速与估值寻找投资机会

本文前两部分我们的基本结论就是骨科植入耗材行业属于朝阳行业,而国产龙头凭借进口替代和集中度提升的逻辑将持续以更高的增速成长,因此,这个领域很可能孕育出非常优秀的成长股。第三部分又简要分析了潜在的降价风险,我们判断就算2019-2020年高值耗材带量采购、降价的新闻扑面而来,对于生产企业的基本面也不会有太大影响,甚至可能是一种产业整合的机遇。

那么接下来,我们汇总了截至2019年8月15日几大骨科植入耗材上市公司的估值以及18年业绩增速:

仅从增速与估值的匹配程度来看,H股的春立医疗和爱康医疗更佳,尤其是春立医疗,尽管年初至今已经上涨了119%,但是业绩增速非常高,月初公司发布盈喜,预计19H1净利润增长70%以上。

至于威高和凯利泰,这两家公司18年的业绩均出现下滑,与我们分析的骨科行业高景气似乎有些背离,但其实都并非经营情况的原因:

威高股份18年归母净利润较17年下滑17%,主要是17年增资威高血液净化确认3.9亿净利润以及18年收购爱琅产生交易费用以及存货增值导致的成本增加合计约1.1亿元,剔除影响后净利润增长约19%;凯利泰因为出售易生科技对表观业绩造成影响,若剔除易生科技的整体影响、非经常性损益以及中介费用的影响,2018年的归母净利润约2.08亿,同比增长约44%,公司19年Q1扣非归母净利润增速高达62%。

因此,从增速估值匹配性看,A股的凯利泰也很有吸引力。总之,从行业与公司成长性的角度看,骨科植入耗材存在很好的投资机会,后续我们会进一步分析行业变革的深层逻辑与各家公司的投资价值。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员