作者:天风证券研究所固收团队

摘要:

8月总览:地方政府债继续放量,环比增速放缓

利率债:商业银行、广义基金是增持主力

信用债:商业银行、广义基金增持,信用社、保险机构减持

分机构:各类机构托管规模环比增加

资金拆借:质押式回购总规模环比下降

托管数据总览

近日,中债登和上清所陆续公布了2019年8月份的债券托管数据。

8月,中债登债券总托管量环比增加8288亿元至62.92万亿元,增幅主要来自地方政府债,政策性银行债托管规模增幅也比较大;上清所债券总托管量环比增加2822亿元至21.27万亿元,增幅主要来自中票,同业存单托管规模增幅也比较大。银行间债券总托管量增加11110亿元至84.18万亿元,同比增长14.71%,继续保持高速上涨。

分券种托管数据

1. 利率债:

记账式国债托管规模增加1908亿。商业银行是最主要的增持机构,增持国债1538亿,其中,全国行大幅增持725亿,城商行大幅增持540亿,农商行及农合行大幅增持251亿,村镇银行增持4亿,外资行减持12亿;特殊结算成员减持国债19亿;信用社、证券公司、广义基金、境外机构分别增持国债67亿、182亿、40亿、177亿;保险机构减持国债34亿;国债的交易所转托管量也减少24亿。

国开债托管规模增加1138亿。广义基金是最主要的增持机构,增持国开债1132亿;特殊结算成员、证券公司、境外机构分别小幅增持国开债23亿、73亿、30亿;商业银行、信用社、保险机构分别减持国开债93亿、4亿、42亿。

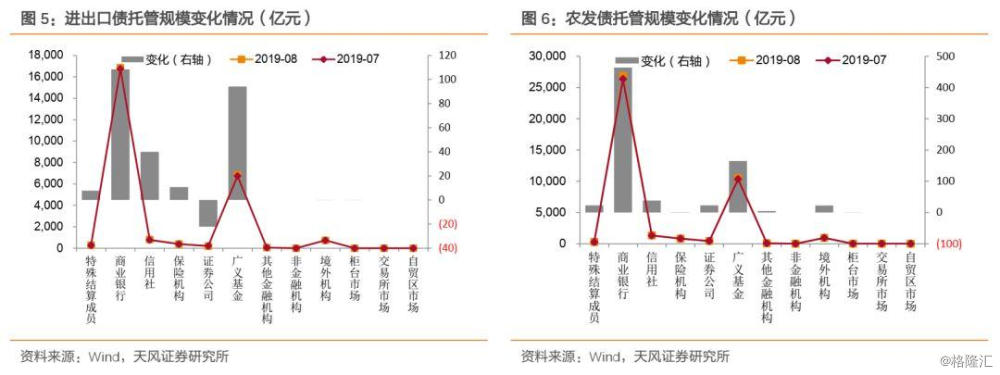

进出口债托管规模增加239亿。商业银行和广义基金是最主要的增持机构,分别增持出口债108亿和94亿;特殊结算成员、信用社、保险机构分别小幅增持进出口债8亿、40亿、11亿;证券公司减持进出口债22亿;其他机构托管规模变动较小。

农发债托管规模增加740亿。增持主要来自商业银行,大幅增持农发债464亿,其中,全国行增持396亿、城商行减持21亿、农商行及农合行增持73亿、村镇银行增持5亿、外资银行增持11亿;广义基金增持农发债165亿;特殊结算成员、信用社、保险机构、证券公司、境外机构分别小幅增持农发债23亿、38亿、1亿、23亿、22亿。

主要利率债(包括记账式国债、国开债、进出口债和农发债)托管规模环比大幅增加4025亿。分债券类型来看,国债、国开债、进出口债、农发债托管规模分别增加1908亿、1138亿、239亿、740亿。分机构来看,商业银行大幅增持国债、进出口债、农发债,减持国开债;广义基金增持各类利率债,尤其是增持国开债1132亿;特殊结算成员、信用社、证券公司、境外机构小幅增持;保险机构小幅减持。

地方债托管规模大幅增加3197亿。商业银行继续大幅增持地方债2856亿,其中,全国行大幅增持2062亿,城商行大幅增持345亿,农商行及农合行大幅增持410亿,外资银行增持40亿;信用社、保险机构、证券公司、广义基金分别增持地方债55亿、124亿、58亿、131亿;特殊结算成员减持地方债160亿;地方债在交易所的转托管规模增加130亿。

2. 信用债:

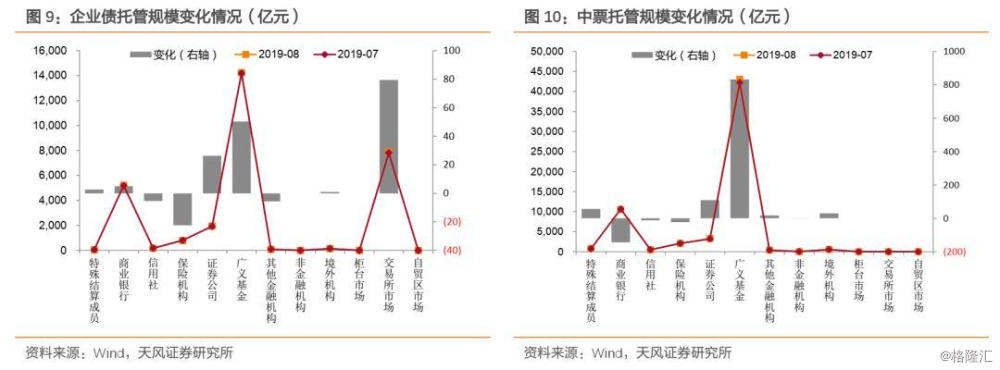

企业债托管规模小幅增加132亿。证券公司、广义基金、交易所转托管规模分别增加26亿、50亿、79亿;信用社、保险机构分别减持企业债5亿、22亿;其他机构托管规模变化较小。

中票托管规模大幅增加866亿。广义基金是最主要的增持力量,增持中票832亿;特殊结算成员、证券公司、境外机构分别增持中票56亿、109亿、30亿;商业银行、信用社、保险机构分别减持中票144亿、12亿、23亿。

短融托管规模减少183亿。除保险机构、其他金融机构分别小幅增持短融7亿、2亿外,其他机构均有不同程度减持;商业银行减持规模最大,减持短融85亿;特殊结算成员、证券公司、广义基金、境外机构分别减持短融27亿、14亿、39亿、24亿。

超短融托管规模增加312亿。商业银行大幅增持超短融470亿,其中,全国行增持447亿、城商行增持42亿、农商行及农合行减持20亿;广义基金大幅减持超短融208亿;其他机构托管规模变化较小。

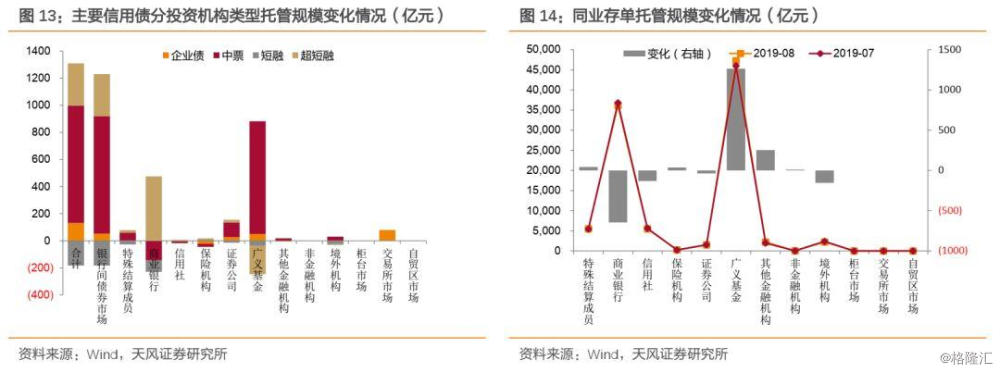

非金融信用债(包括企业债、中票、短融、超短融)合计托管规模增加1127亿。分债券类型来看,企业债托管规模增加132亿,中票托管规模大幅增加866亿,超短融托管规模增加312亿,短融托管规模减少183亿;分机构来看,广义基金是最主要的增持机构,大幅增持企业债和中票;特殊结算成员、商业银行、证券公司分别增持信用债52亿、246亿、140亿;信用社、保险机构分别小幅减持信用债13亿、27亿。

同业存单托管规模增加639亿。商业银行延续上个月的减持趋势,本月继续减持645亿,其中,全国行减持351亿、城商行减持449亿、村镇银行减持3亿、外资银行减持16亿,农商行及农合行增持173亿;广义基金是主要的增持机构,增持同业存单1265亿;其他机构托管规模变化较小。

分机构托管数据

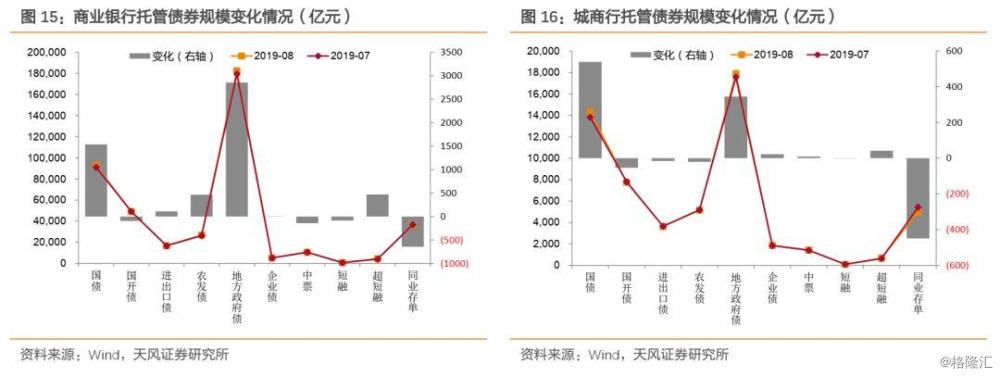

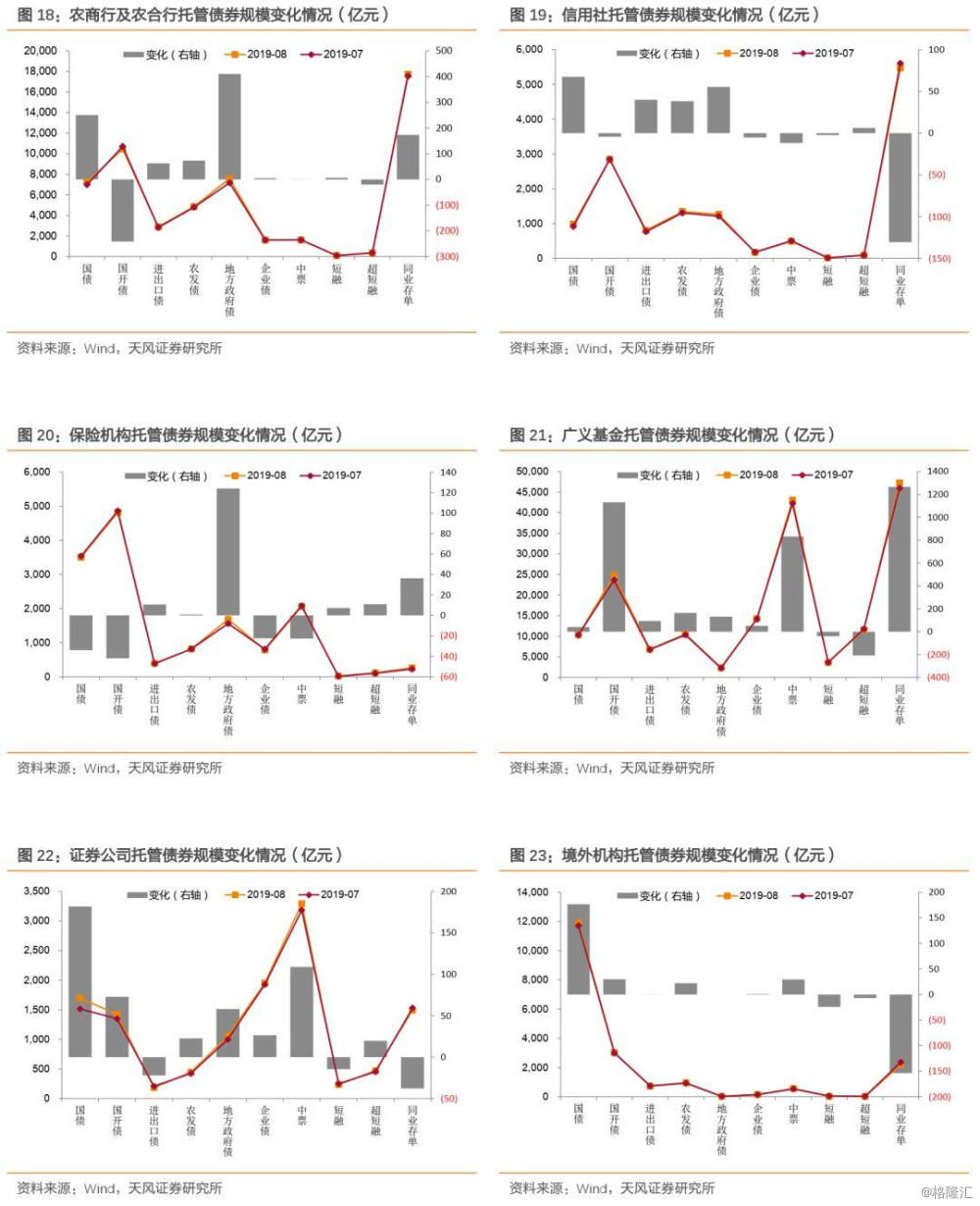

商业银行主要券种[1]托管规模环比增加4474亿。商业银行主要大幅增持地方政府债、国债,减持同业存单。利率债方面,商业银行增持国债1538亿、减持国开债93亿、增持进出口债108亿、增持农发债464亿;信用债方面,商业银行增持企业债5亿、减持中票144亿、减持短融85亿、增持超短融470亿;此外,商业银行大幅增持地方政府债2856亿,减持同业存单645亿。商业银行整体增加了对利率债和信用债的配置。

城商行主要券种托管规模增加419亿。城商行主要减持政策性银行债和同业存单。利率债方面,城商行增持国债540亿,分别减持国开债、进出口债、农发债54亿、16亿、21亿,政策性金融债托管规模在中小银行事件之后延续下行;信用债方面,城商行增持企业债23亿、增持中票10亿、减持短融1亿、增持超短融42亿;此外,城商行增持地方政府债345亿,减持同业存单449亿,同业继续去杠杆。城商行整体增加了对利率债和信用债的配置。

农商行及农合行主要券种托管规模增加719亿。农商行及农合行增持除国开债和超短融外的各类券种。利率债方面,农商行及农合行分别增持国债、进出口债、农发债251亿、63亿、73亿;信用债方面,农商行及农合行分别小幅增持企业债5亿、小幅增持短融6亿,减持超短融20亿;此外,农商行及农合行增持地方政府债410亿,增持同业存单173亿。农商行及农合行整体增加了对利率债的配置,减少了对信用债的配置。

信用社主要券种托管规模环比增加53亿。信用社主要大幅增持利率债,减持同业存单。利率债方面,信用社增持国债67亿、减持国开债4亿、增持进出口债40亿、增持农发债38亿;信用债方面,信用社减持企业债5亿、减持中票12亿、减持短融2亿、增持超短融6亿;此外,信用社增持地方政府债55亿、减持同业存单131亿。信用社整体增加了对利率债的配置,减少了对信用债的配置。

保险机构主要券种托管规模环比增加69亿。利率债方面,保险机构减持国债、国开债,增持进出口债、农发债;信用债方面,保险机构减持企业债、中票,增持短融、超短融;此外,保险机构增持地方政府债124亿,增持同业存单36亿。保险机构整体小幅减少了对利率债和信用债的配置。

广义基金主要券种托管规模环比增加3462亿。利率债方面,广义基金增持各类利率债品种;信用债方面,广义基金增持企业债、中票,减持短融、超短融;此外,广义基金增持地方政府债131亿,大幅增持同业存单1265亿。广义基金整体增加了对利率债和信用债的配置。

证券公司主要券种托管规模环比增加416亿。利率债方面,证券公司增持国债、国开债、农发债,减持进出口债;信用债方面,证券公司增持企业债、中票、超短融,减持短融;此外,证券公司增持地方政府债,减持同业存单。证券公司整体增加了对利率债和信用债的配置。

境外机构主要券种托管规模环比增加74亿。利率债方面,境外机构增持各类券种;信用债方面,境外机构增持企业债、中票,减持短融、超短融;此外,境外机构减持同业存单。境外机构整体增加了对利率债的配置,减少了对信用债的配置。

注[1]:主要券种包括记账式国债、国开债、进出口债、农发债、地方政府债、企业债、中票、短融、超短融、同业存单。

资金拆借

8月份银行间市场质押式回购总规模为59.86万亿元,环比减少5.00%。资金供给主要来自特殊结算成员和商业银行中的全国行,资金需求主要来自城商行、农商行、证券公司和广义基金。

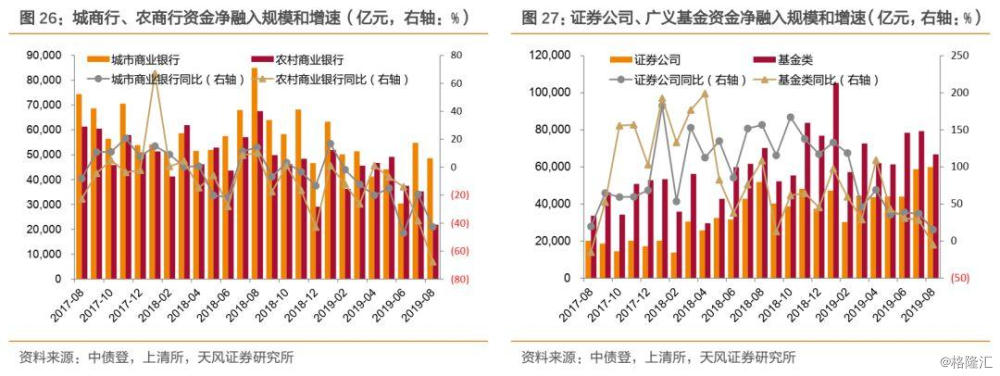

从主要的资金拆出机构来看,特殊结算成员当月净融出资金规模为10.72万亿,环比增加1.19万亿,相较于去年同期净融出9.68万亿,净融出规模同比增加10.75%;全国性商业银行当月净融出8.99万亿,环比减少4.92万亿,相较于去年同期净融出19.56万亿,净融出规模同比大幅减少54.06%。在经历了连续20个月后,特殊结算成员的净融出规模首次超过全国行的净融出规模,特殊结算成员净融出规模环比、同比均增加,全国行的净融出规模环比、同比均下滑。

从主要的资金拆入机构来看,城商行当月净融入资金规模为4.86万亿,环比减少0.61万亿,相较于去年同期净融入8.49万亿,净融入规模同比大幅下降42.76%;农商行当月净融入资金规模为2.19万亿,环比减少1.34万亿,相较于去年同期净融入6.76万亿,净融入规模同比大幅下降67.62%;证券公司当月净融入资金规模5.99万亿,环比增加0.11万亿,相较于去年同期净融入5.19万亿,净融入规模同比增加15.48%;广义基金当月净融入资金规模6.68万亿,环比减少1.23万亿,相较于去年同期净融入7.02万亿,净融入规模同比减少4.87%。整体而言,城商行和农商行的净融资规模同比明显缩量;证券公司和广义基金的净融入规模同比增速放缓,广义基金增速降为负值,机构加杠杆行为趋于谨慎。

风险提示

信用分层加剧,信用风险事件频发,宏观经济恶化。

报告来源:天风证券股份有限公司

报告发布时间:2019年9月9日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员