承接上篇,本篇过渡到财务领域,拆解公司的盈利情况并进行估值。

1. 公司财务

1.1. 收入分析

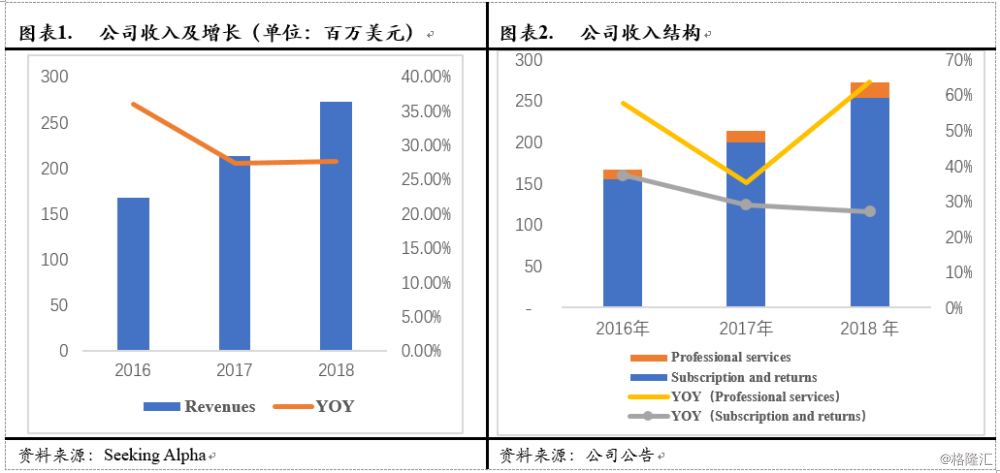

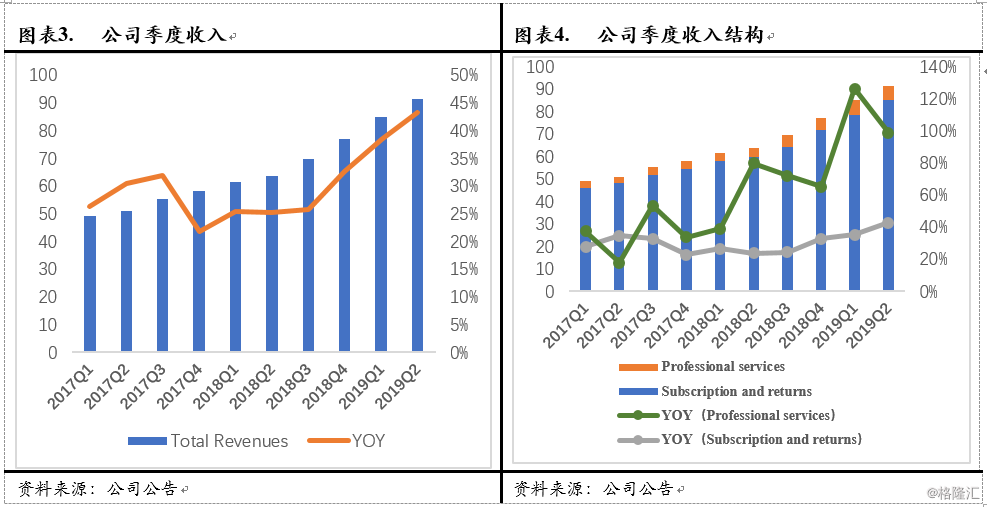

公司2018年度收入增长27.65%,2019第一季度收入增长38.44%,远超去年全年的收入增速。公司收入主要包括订阅收入和专业服务收入,其中订阅收入约占93%,6%-7%约为专业服务收入,近三年公司收入结构稳定。2018年订阅收入增长27%,专业服务收入增长36.51%。

从季度报表可以看出,在2018年6月美国最高法院裁决各州可强制征收在线销售税后第二个季度,公司订阅收入季度增速加快,且专业服务收入快速增加,使得收入增速快速增长。

1.2. 成本分析

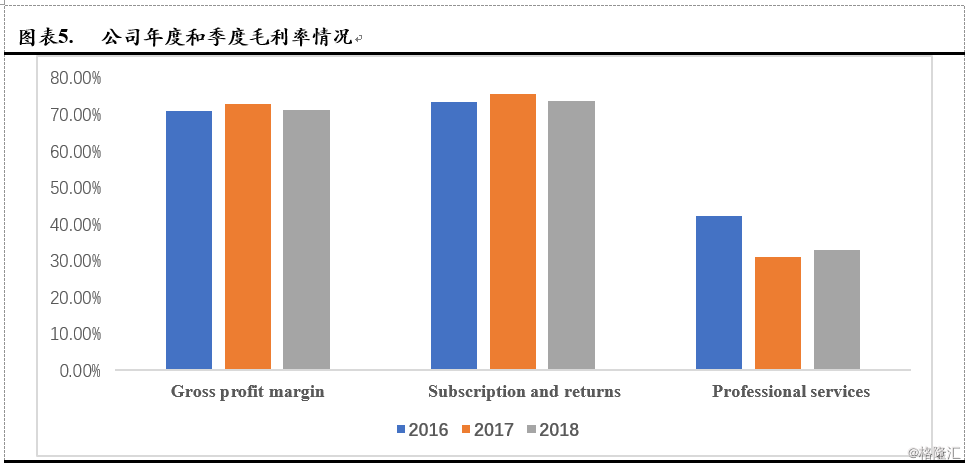

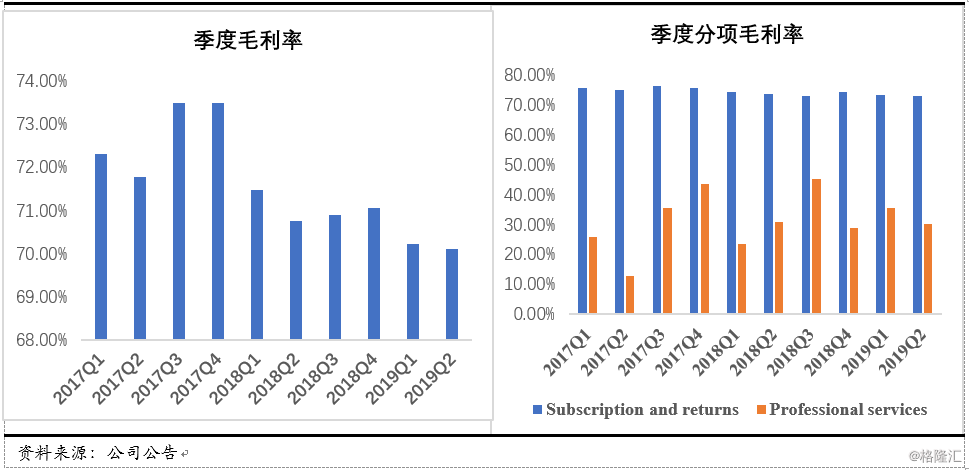

从成本的角度来看,公司毛利率总体保持在71%-72%之间。但2019年一季度和二季度毛利率下滑至70%左右,主要原因是公司的专业服务收入毛利率存在波动,公司的核心业务订阅业务的毛利率从2017年以来基本稳定在73%-75%之间,近年稳定在73%左右,由于订阅业务占收入比重超过90%,所以公司年度毛利率波动较小。专业服务收入主要是因为提供的服务内容存在差异导致毛利率存在波动,从季度毛利率可以看到从2017年以来,季度毛利率趋势有所下滑,这与专业服务季度毛利率有关。不过实际影响不大。

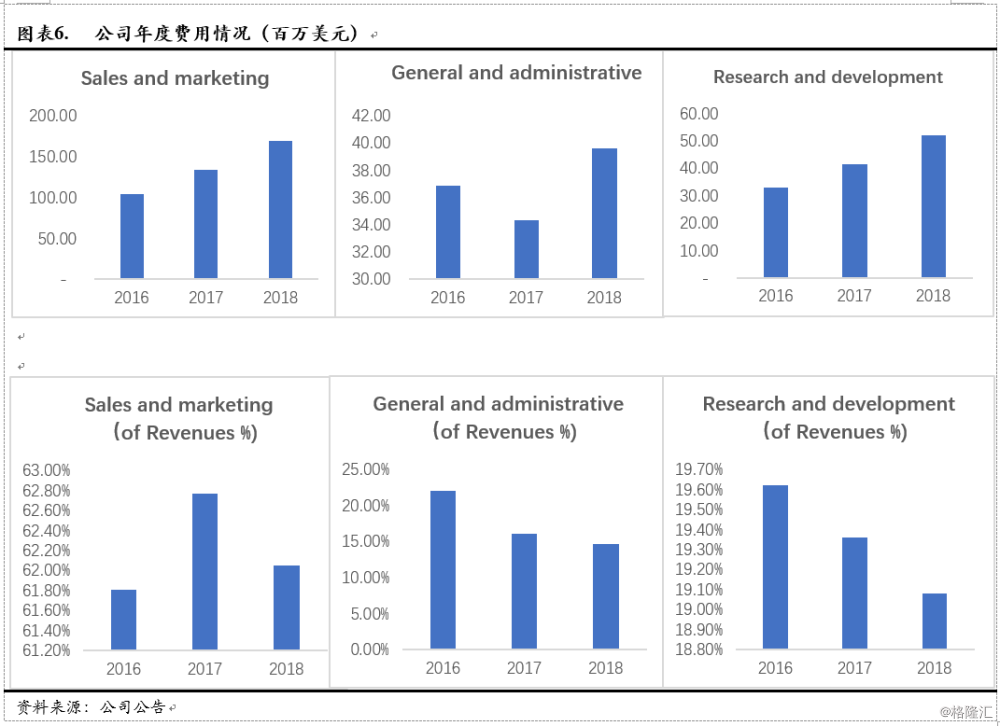

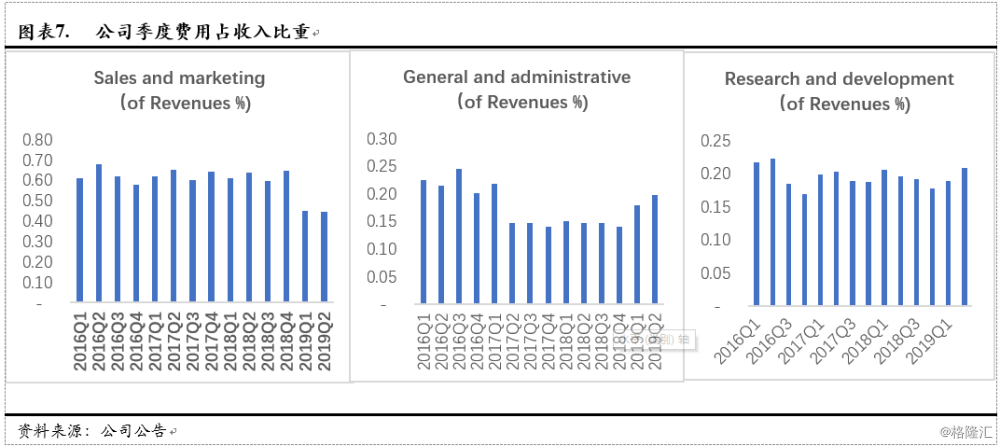

1.3. 费用分析

公司近年来三费比率基本处于下降趋势,销售费用得益于用户的快速增长,2018年开始降低。2018年行政费用率也处于下降趋势,研究开发费用率降低主要可能与产品相对成熟有关,从季度费用占收入的比重,三费保持平稳。

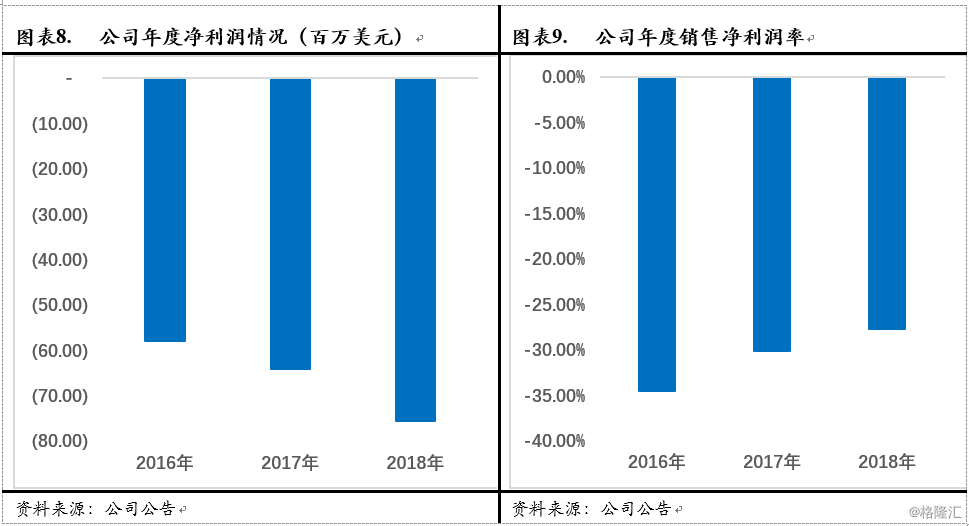

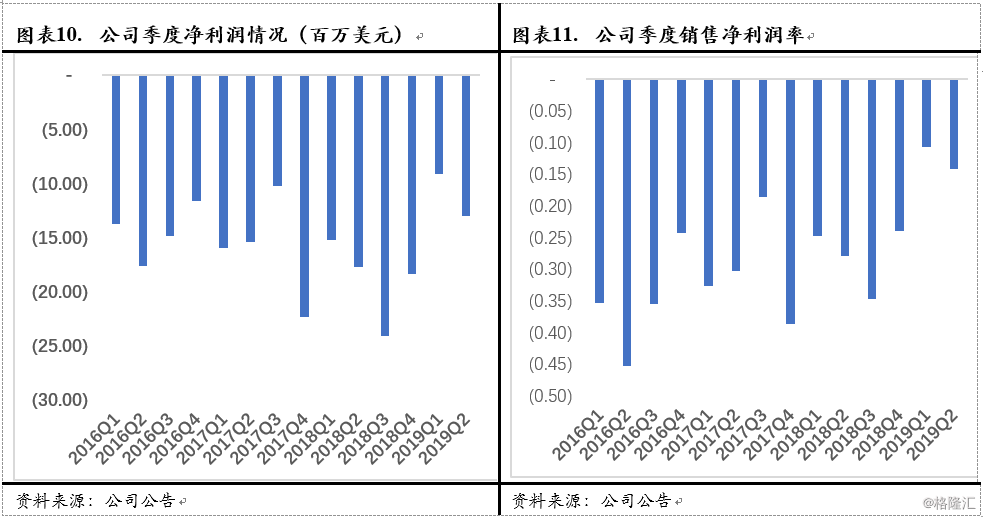

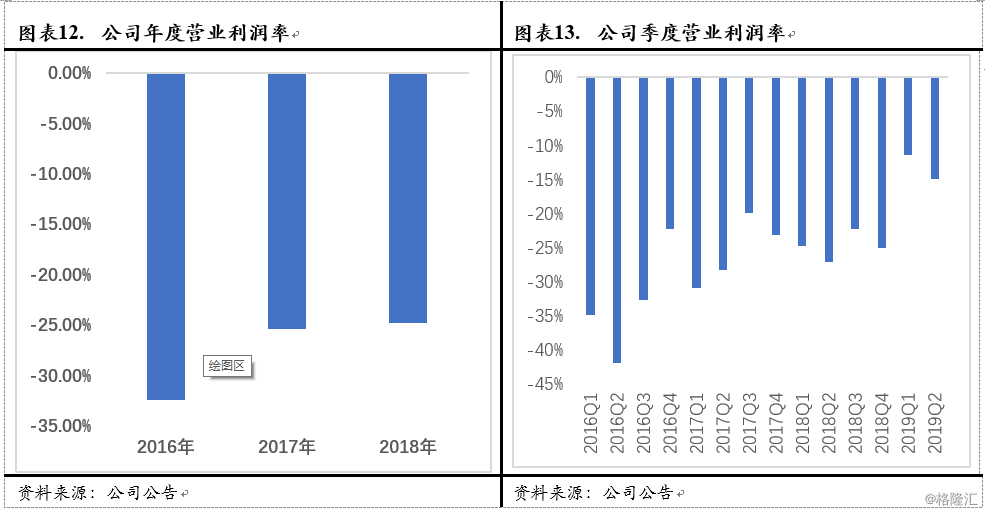

1.4. 利润分析

GAAP和Non-GAAP净利润:利润方面由于激励的原因,公司GAAP的报表仍然处于亏损状态。2018年Q1-Q3公司Non-GAAP净利润为-34.14百万美元,2019Q1-Q2公司Non-GAAP净利润为-2.97百万美元,这一差异的原因是今年的股权激励费用增加较多。

销售净利润率:从年度销售净利润率来看,2016-2018年销售净利率这一亏损幅度是在逐年缩减的,从季度销售净利润率来看,从2018Q3季度以来,这一缩减幅度是比较显著的,目前Seeking Alaph EPS一致预期EPS会在2020年实现盈亏平衡,到2021年实现盈利。

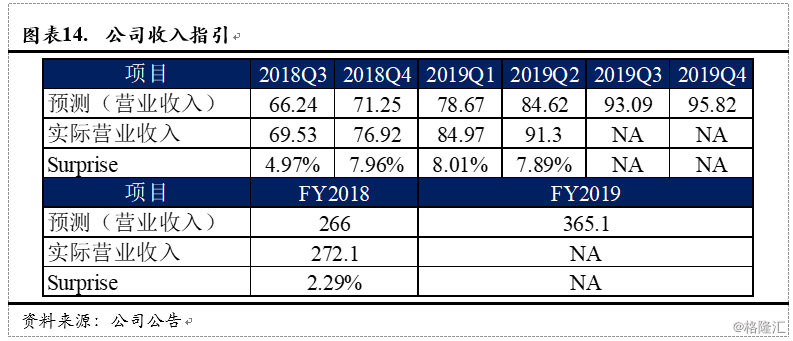

1.5. 收入指引

根据公司收入指引,公司在过去三个季度基本实现了7%-8%的Surprise,由于税务政策公布时间仅仅1年左右的时间,预计下季度财报依旧会出现类似状况。

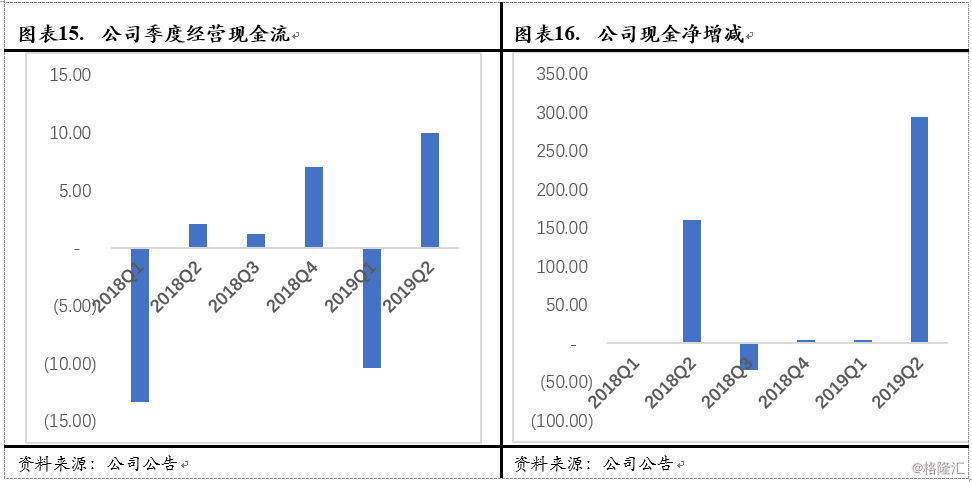

1.6. 现金流分析

现金及等价物:截止到2019Q2末,公司现金及现金等价物为4.416亿美元,占总资产的比重为63.78%,公司现金流十分充足。

现金净流入:公司在2018Q2和2019Q2现金大幅度流入的主要原因是IPO上市融资和最近的增发融资。

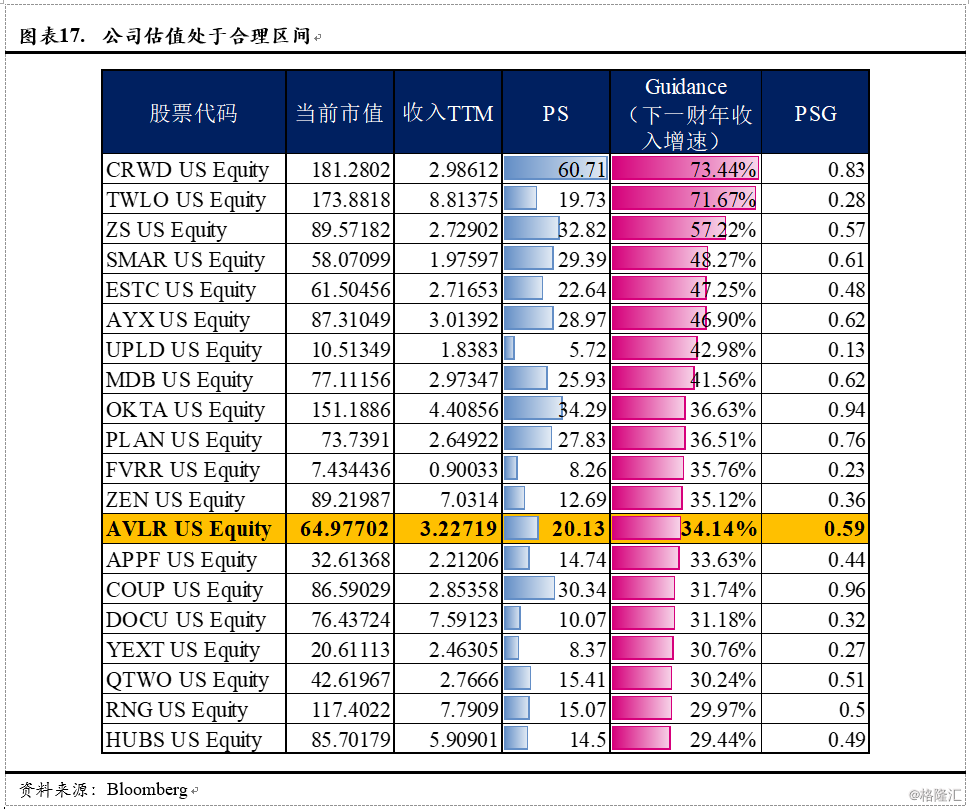

2. 估值分析

2.1. 相对估值法

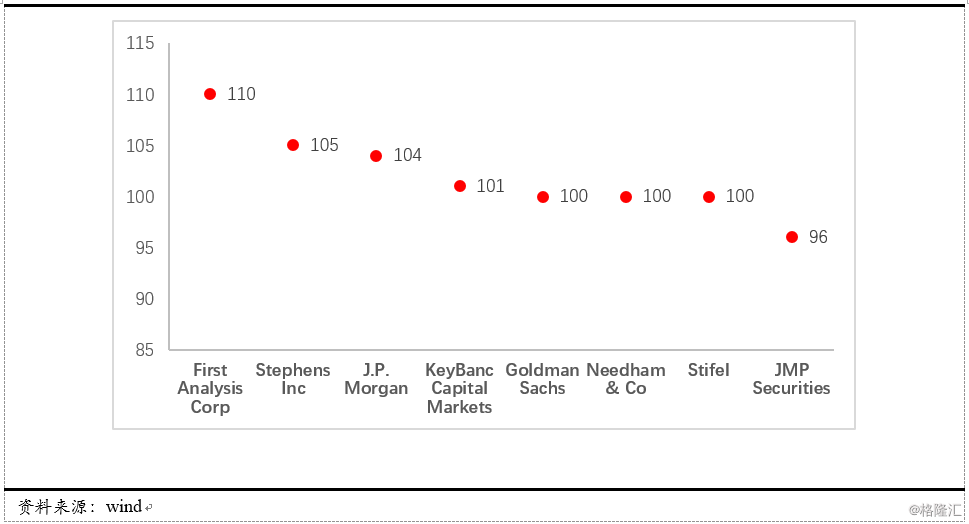

采用PSG的方法对公司进行估值,参考市场上的可比标的,公司目前股价处于合理区间,以下一年度的guidance增速为参考,只有一家可比标的增速比公司低且PS估值比公司高,因此从PSG的角度来看,公司估值基本处于合理区间。

本文来自基岩研究院—Jason

免责声明

报告的全部内容只供做参考之用,并不构成投资建议,也并非作为买卖、认购股票或其它金融工具的保证。基岩研究院对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。投资者依据本报告提供的信息进行证券投资所造成的一切后果自负。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员