作者:董德志 徐亮

来源:国信固收研究

国债期货1909合约已经进入交割月,在合约结束之前,我们对1909合约在流动性较好时的价格变化以及各个策略的表现进行总结,进而为我们后续的投资交易提供经验及启示。

1909合约价格变化总结

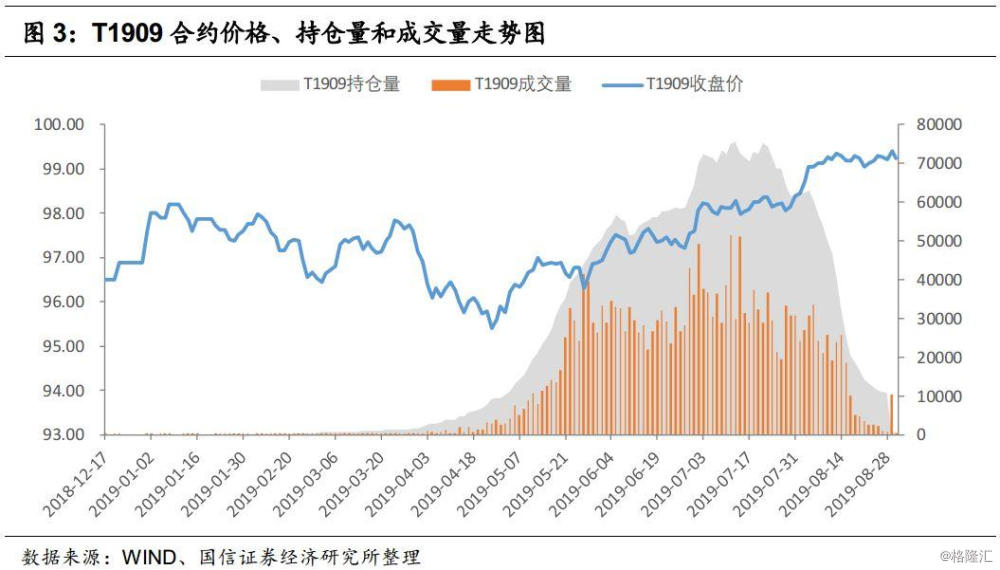

1909合约的存续期为2018年12月17日至2019年9月16日,在其存续期内,TS1909、TF1909和T1909合约价格整体处于上涨趋势之中。结合流动性来看,在1909合约流动性最好的时间段(2019.05-2019.08),合约价格上涨较为顺畅,期间仅出现过几次小幅回调或平台整理。这一期间,T1909合约上涨幅度达到了3.02元;而TF1909合约上涨幅度为1.89元;TS1909合约上涨幅度达到了0.67元。

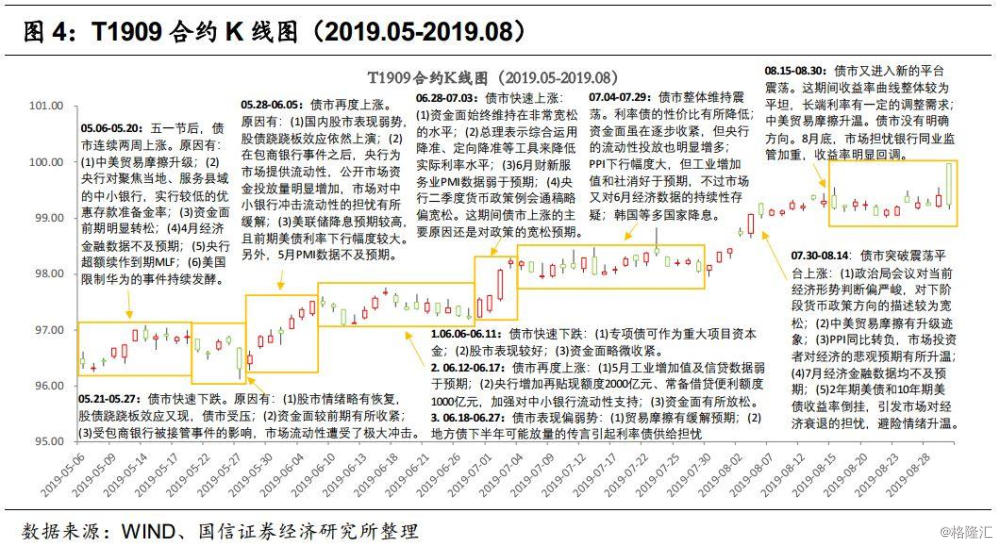

具体以T1909合约为例,主要回顾其在2019年5月-2019年8月之间的价格变化,我们将这一时间段主要分为以下八个阶段:

(1)2019.05.06-2019.05.20:五一节后,债市连续两周上涨。债市上涨的原因有:(1)中美贸易摩擦升级,全球风险资产承压,股市大跌,市场风险偏好降低;(2)央行对聚焦当地、服务县域的中小银行,实行较低的优惠存款准备金率;(3)资金面前期明显转松,资金利率下行至近年来最低水平;(4)4月信贷和社融增速不及预期,同比增速出现下滑;与此同时,4月经济数据表现也不及预期(5)央行超额续作到期MLF;(6)美国限制华为的事件持续发酵。在外部压力加大,内部经济金融单月数据不及预期的情况下,债券市场反弹势头较为明显。

(2)2019.05.21-2019.05.27:债市快速下跌。这期间债市下跌的原因有:(1)股市情绪略有恢复,股债跷跷板效应又现,债市受压;(2)资金面较前期有所收紧;(3)受包商银行被接管事件的影响,市场流动性遭受了极大冲击。该期间,债市也在5月23日曾因股市下跌而出现一次上涨,主要原因在于市场对贸易战的情绪偏悲观。

(3)2019.05.28-2019.06.05:债市再度上涨。债市上涨的原因有:(1)国内股市表现弱势,股债跷跷板效应依然上演;(2)在包商银行事件之后,央行为市场提供流动性,公开市场资金投放量明显增加,市场对中小银行冲击流动性的担忧有所缓解;(3)美联储降息预期较高,且前期美债利率下行幅度较大。另外,5月PMI数据不及预期;资金面也有所放松,在资金到期压力较大的背景下,央行对流动性的支持尚可,到期MLF也进行了超额续作。

(4)2019.06.06-2019.06.27:债市整体窄幅震荡。具体可以划分为以下三个时期:

1.2019.06.06-2019.06.11:债市快速下跌。这期间债市下跌的原因有:(1)专项债可作为重大项目资本金,金融机构可提供配套融资。市场担忧地方债供给增加,基建短期大幅改善以及社融增速因此走高;(2)股市表现较好;(3)资金面略微收紧。

2.2019.06.12-2019.06.17:债市再度上涨。主要原因有:(1)5月经济数据中,通胀数据符合预期,但工业增加值增速继续回落,大幅弱于预期;(2)5月信贷数据不及预期;(3)央行增加再贴现额度2000亿元、常备借贷便利额度1000亿元,加强对中小银行流动性支持;(4)资金面有所放松。

3.2019.06.18-2019.06.27:债市表现偏弱势,整体缓慢下跌。这期间,债市整体偏弱势,但跌幅不大,主要因素有:(1)贸易摩擦有缓解预期,股市上涨明显,债市受到压制;(2)地方债下半年可能放量的传言引起市场对于利率债供给的担忧;(3)5月规模以上工业企业利润数据好于预期。这一期间,资金面整体处于非常宽松的水平,但在G20会晤之前,市场对贸易战的预期并无太大把握,市场整体偏谨慎。

(5)2019.06.28-2019.07.03:债市快速上涨。这期间债市上涨的原因有:(1)资金面始终维持在非常宽松的水平;(2)总理表示综合运用降准、定向降准等工具来降低实际利率水平;(3)6月财新服务业PMI数据弱于预期;(4)央行二季度货币政策例会通稿略偏宽松。这期间债市上涨的主要原因还是对政策的宽松预期。

(6)2019.07.04-2019.07.29:债市维持平台震荡。具体可以划分为以下三个时期:

1.2019.07.04-2019.07.15:债市整体维持震荡。这期间债市大体呈现先下跌后上涨最后再下跌的走势。07.04-07.08期间,在经历大涨过后,市场普遍觉得债券收益率已处于偏低水平,利率债的性价比有所降低,资金面有边际收紧迹象,债市因此略有下跌。到了07.09-07.12期间,债市出现小幅上涨,影响债市上涨的因素有:(1)PPI下行幅度大,工业通缩压力显现;(2)市场对于政策宽松的预期依然强烈;(3)进口数据不及预期,6月信贷也没有担忧的那么高。最后在07.15,债市出现较大幅度的下跌,具体来看,早盘在股市大幅下跌、央行超额续作MLF的情况下,国债期货出现上涨;但随后统计局10点公布的工业增加值、社消等数据好于预期,资金面也在收紧,国债期货因此出现大幅调整。

2.2019.07.16-2019.07.23:债市逐步冲高。主要原因有:(1)资金面虽在逐步收紧,但央行公开市场的流动性投放也明显增多;(2)市场对6月经济数据的持续性存疑;(3)特朗普称仍可能对中国3000亿美元商品加征25%的关税;(4)韩国等多国家宣布降息。在07.23当天,债市冲高回落的现象演绎到极致:早盘,市场对央行的MLF续作抱有期待,国债期货开盘大幅冲高,随后央行尽管续作了MLF,但总体缩量,国债期货走低;午后市场降息预期降低之后,债市进一步下跌。

3.2019.07.24-2019.07.29:债市逐步回落。受国债期货大幅冲高回落的走势影响,且在政治局会议前夕,市场普遍较为谨慎,国债期货也在07.24-07.29期间逐步回落。

(7)2019.07.30-2019.08.14:债市突破震荡平台上涨。这期间债市上涨的原因有:(1)政治局会议对当前经济形势判断偏严峻,对下阶段货币政策方向的描述较为宽松;(2)中美贸易摩擦有升级迹象,全球避险资产大涨;(3)PPI同比转负,市场投资者对经济的悲观预期有所升温;(4)7月经济金融数据均不及预期;(5)2年期美债和10年期美债收益率倒挂,引发市场对经济衰退的担忧,海外股市因此大跌,避险情绪升温。

(8)2019.08.15-2019.08.30:债市又进入新的平台震荡。具体可以划分为以下三个时期:

1.2019.08.15-2019.08.21:债市冲高回落。8月15日,在央行超额续作到期MLF后,市场对降准等宽松政策的预期降温,资金面偏紧,再叠加止盈压力下,债市冲高回落。另外,收益率曲线整体较为平坦,长端利率有一定的向上调整需求。在这一期间,首次一年期LPR报价仅下降6BP,变化较小,对利率债的影响有限。

2.2019.08.22-2019.08.29:债市出现回升。在前期,债市缓慢上涨,幅度较小,主要原因在于中美贸易摩擦继续升温。随后,在8月29日,消息称政金债将纳入同业投资范围,且限制同业投资比例,国开收益率因此大幅上行,但国债收益率下行明显,国债期货也跟随大涨。

3.2019.08.30:债市下跌明显。银监会发布的中小银行现场检查报告再次加深了市场对监管加重的担忧,叠加资金面整体也不松,收益率明显回调。

1909合约各策略表现情况总结

分别从1909合约的三大策略来看:

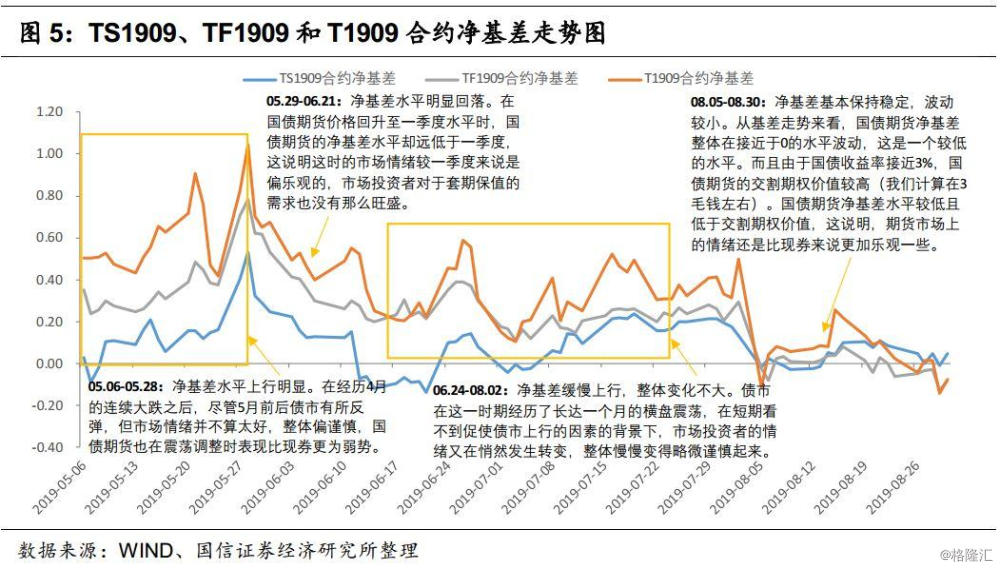

1.在期现策略方面,整体来看,1909合约的净基差呈现下行趋势,这与国债期货价格上行趋势的走势基本相呼应。细分来看,1909合约的净基差变化大体可以划分为四个阶段,第一阶段是2019.05.02-2019.05.28,国债期货净基差在这一期间大体呈现上行走势;第二阶段是2019.05.29-2019.06.21,国债期货净基差回落明显;第三阶段是2019.06.24-2019.08.02,国债期货净基差在这一时期缓慢上升;第四阶段是2019.08.05-2019.08.30,国债期货净基差在这一时期基本保持稳定,波动不大。

2.在跨期策略方面。前期跨期价差策略以1906-1909为主,跨期价差有所上升,主要原因在于1906合约在前期的IRR水平较低,可能会有部分投资者参与1906合约上的反向套利策略,而这一部分投资者为国债期货多头且并没有急切的移仓动力,因此在1906向1909合约的移仓过程中,可以判断空头主导移仓的力量会强一些。

后期跨期价差策略以1909-1912为主,跨期价差变化不大,该期间,1909合约的IRR水平始终处于平均水平,在1909合约上进行期现套利的投资者会较1903和1906合约少,因此在移仓过程中,很难基于这一逻辑来判断到底是多头主导移仓还是空头主导移仓。

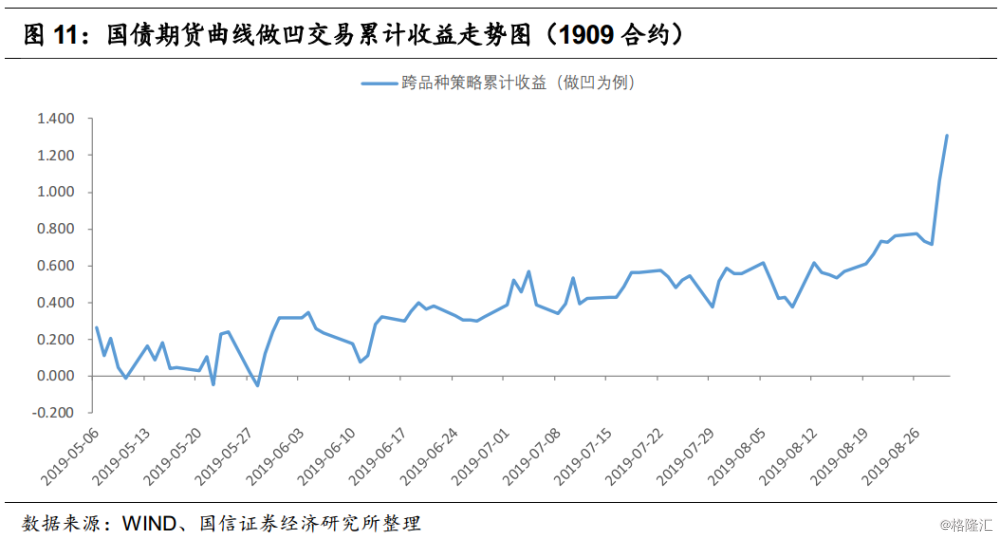

3.在跨品种策略方面,在2019.05-2019.08期间,1909合约上的曲线交易策略表现不俗,整体来看,做陡曲线策略(10-5Y)的累计收益为0.775元;做陡曲线策略(10-2Y)表现差一些,累计收益为-0.355元;曲线做凹策略累计收益为1.310元。整体而言,曲线平陡交易的变化跟资金面还是紧密相关的。

期现策略

整体来看,1909合约的净基差呈现下行趋势,这与国债期货价格上行趋势的走势基本相呼应。细分来看,1909合约的净基差变化大体可以划分为四个阶段,第一阶段是2019.05.06-2019.05.28,国债期货净基差在这一期间大体呈现上行走势;第二阶段是2019.05.29-2019.06.21,国债期货净基差回落明显;第三阶段是2019.06.24-2019.08.02,国债期货净基差在这一时期缓慢上升;第四阶段是2019.08.05-2019.08.30,国债期货净基差在这一时期基本保持稳定,波动不大。具体来看:

(1)2019.05.06-2019.05.28:此期间,国债期货的净基差水平上行明显。债市在经历5月初的上行之后,在5月下旬,债市有过一段震荡并回落的走势,而国债期货的净基差正是在这一期间出现明显上行。这体现了,在经历4月的连续大跌之后,尽管5月前后债市有所反弹,但市场情绪并不算太好,整体偏谨慎,国债期货也在震荡调整时表现比现券更为弱势。

(2)2019.05.29-2019.06.21:这一期间,国债期货净基差水平明显回落。债市在这一时期逐步回升至一季度横盘震荡位置,在国债期货上涨的过程中,期货上的情绪逐步好转,国债期货表现也较现券更好一些。值得注意的是,在国债期货价格回升至一季度水平时,国债期货的净基差水平却远低于一季度,这说明这时的市场情绪较一季度来说是偏乐观的,市场投资者对于套期保值的需求也没有那么旺盛。

(3)2019.06.24-2019.08.02:国债期货净基差在这时期缓慢上行,但整体变化不大。债市在这一时期经历了长达一个月的横盘震荡,在短期看不到促使债市上行的因素的背景下,市场投资者的情绪又在悄然发生转变,整体慢慢变得略微谨慎起来。

(4)2019.08.05-2019.08.30:国债期货净基差在这一时期基本保持稳定,波动较小。值得注意的是,在这一时期,十年期国债收益率逐步接近3%,在计算国债期货净基差时,我们会将久期较短的7年期老券纳入进来。从基差走势来看,国债期货净基差整体在接近于0的水平波动,这是一个较低的水平。而且由于国债收益率接近3%,国债期货的交割期权价值较高(我们计算在3毛钱左右)。国债期货净基差水平较低且低于交割期权价值,这说明,期货市场上的情绪还是比现券来说更加乐观一些。

跨期策略

对于某一季合约的跨期策略来说,由于换月移仓的影响,跨期策略一般要经历两个不同的合约价差。具体而言,对于1909合约,在2019.05.06-2019.05.31期间,1909合约上的跨期价差为1906-1909;而在2019.06.03-2019.08.30期间,1909合约上的跨期价差为1909-1912。我们将1909合约的跨期策略情况分为以下两个阶段:

(1)2019.05.06-2019.05.31:TF和T合约跨期价差(1906-1909)大体呈现上行走势。这一时期的跨期价差变化主要由1906合约向1909合约的换月移仓力量影响,由于1906合约在前期的IRR水平较低,可能会有部分投资者参与1906合约上的反向套利策略,而这一部分投资者为国债期货多头且并没有急切的移仓动力,因此在1906向1909合约的移仓过程中,可以判断空头主导移仓的力量会强一些,进而推动1906合约价格相对上涨并使得1909价格承压,最终使得1906-1909合约价差上升。这一逻辑在1903合约移仓时同样适用,当时1903合约的IRR水平更低,故1903-1906合约价差最终上行的幅度更大一些。

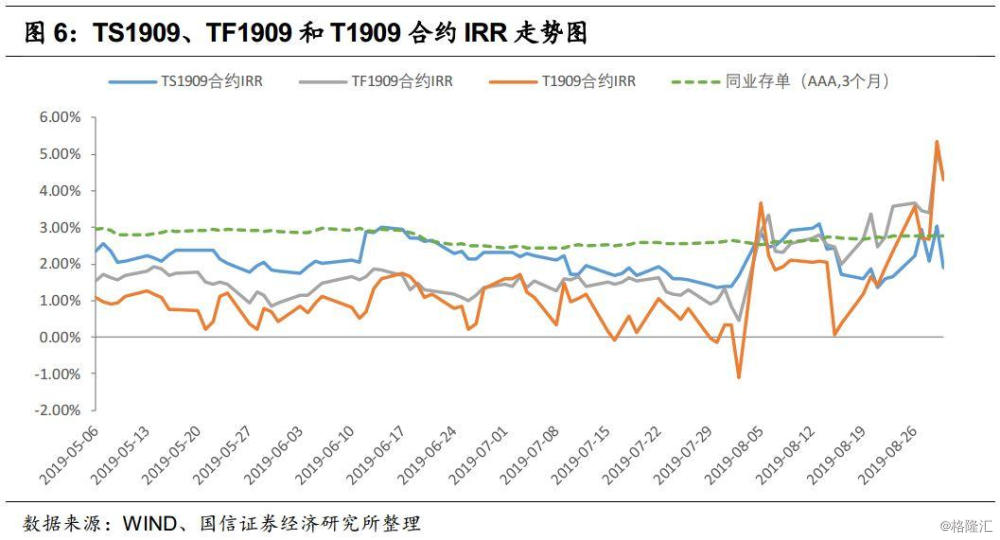

(2)2019.06.03-2019.08.30:国债期货跨期价差(1909-1912)在这一时期整体变化不大。该期间,1909合约的IRR水平始终处于平均水平,在1909合约上进行期现套利的投资者会较1903和1906合约少,因此在移仓过程中,很难基于这一逻辑来判断到底是多头主导移仓还是空头主导移仓。事实也证明,1909-1912合约价差在换月移仓期间并未出现趋势性变化,更多以震荡为主。

另外,在8月移仓期间,1909-1912价差出现了先下行后上行的走势。主要原因在于1909合约的净基差水平较低,CTD券的净基差水平在0附近波动,而这时的国债期货交割期权价值又较高(在3毛钱左右),所以会有部分投资者尝试短期参与做多1909合约基差交易,这将会使得1909-1912价差呈现先下行后上行的走势。从1909合约,特别是T1909合约来看,T1909合约的净基差在8月呈现非常明显的先上行后下降走势,这一点与基差交易的逻辑较为切合。另外,还可能会有部分投资者认为1909合约价格偏高,而将多头头寸移仓至1912合约,而1909-1912价差下行之后又会使得部分空方具有移仓动力,所以在后期导致1909-1912价差上行。

跨品种策略

国债期货的跨品种策略主要分为曲线的平陡交易和蝶式交易(曲线凹凸交易)。在2019.05-2019.08期间,1909合约上的曲线交易策略表现不俗,整体来看,做陡曲线策略(10-5Y)的累计收益为0.775元;做陡曲线策略(10-2Y)表现差一些,累计收益为-0.355元;曲线做凹策略累计收益为1.310元。以曲线平陡交易为例,我们将1909合约上的曲线交易大致划分为以下两个时期:

(1)2019.05.06-2019.06.27:资金面宽松,曲线增陡交易获利明显。该期间,资金面整体较为宽松,资金利率回落到极低水平,短端利率下行空间大,曲线增陡策略在这一时期的表现不俗。

(2)2019.06.28-2019.08.30:曲线策略(10-2Y)出现亏损;而曲线策略(10-5Y)保持平衡,并小幅盈利。对于曲线策略(10-2Y)来说,该期间使得其亏损的原因主要有两点:(1)资金利率下行至极低水平后,市场普遍认为资金利率后续并无进一步下行空间,进而压缩短端利率的下行空间。随后,资金面果然收紧,资金利率上行。而在资金利率上行之后,便一直处于央行公开市场操作利率(2.55%)上方,整体处于相对偏紧状态。综合而言,资金面的变化在这一时期对曲线增陡策略并不友好。(2)经济数据不及预期、贸易摩擦升级、美债收益率倒挂等因素,引发市场对经济下行的担忧,在短端利率无下行空间的基础上,长端利率出现下行,因而使得整体曲线走平。

而这一期间,曲线增陡策略(10-5Y)并未出现亏损的原因可能有两点:(1)市场对于未来资金面宽松,资金利率下行抱有期待,会有部分投资者参与或保持做陡仓位。另外,5年期利率并不会紧跟资金面变化,因此在资金面并未宽松的7-8月份,即使资金利率没有下来,5年期利率也不会像2年期利率一样没有下行空间。(2)在市场对经济下行有所担忧时,5年期利率作为中期利率一样也会出现明显下行。综合来说,还是期限利差(10-5Y)的变化相对会更迟缓一些。另外,在经历7-8月的分化之后,我们也能够明显发现,曲线增陡策略在10-2Y上的性价比要更高一些了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员