来源:路闻卓立

宏观经济评论员科林•劳埃德3日在美国经济研究所(AIER)发表观点文章称,从长期来看,负利率的有害影响颠覆了经济学理论。在负利率的束缚下,存在着明显的借贷动机和储蓄厌恶情绪。这就是庞氏金融:它彻底改变了时间偏好,驱使人们借明天的钱供今天消费。负利率或许正在把人们推向市场经济的末日(诸神的黄昏)。

图|Pixabay

上个月发生了几件值得关注的事情:

• 丹麦丹斯克银行推出首个10年期负利率固定利率抵押贷款;• 德国财政部对30年期零息债券需求不足表示失望;• 美国和瑞典考虑发行50年期和100年期债券。

过低的利率给各类资产带来支持、为富人提供的好处甚于穷人、鼓励杠杆和股票回购而非资本支出和股权资本形成。收入不平等加剧,社会动荡也随之而来。在过低利率的环境中,金融手段的影响每次都盖过全要素生产率的提高。

1

重要时刻将至?

与以往的复苏相比,自2008-2009年金融危机以来,全球经济增长一直较为缓慢。利率大幅下调催生了一个新的信贷周期,保护了过度扩张的企业和个人。在此前的繁荣时期,这些企业和个人举债过多。2008年的问题是债务规模过于庞大,可以预见监管层会下意识地以收紧银行资本金要求作为回应。倘若这是当时唯一的反应,则会引发更严重的衰退——许多公司违约、投资者被清扫出场、资产市场最终也会清盘。资本毁灭(capital destruction)虽然痛苦,但却是必要的,它是信贷热潮过度的核心解决方案,但在一个现代民主国家,这对选民造成的附带损害太大,使得任何一个民选政府都无法考虑。

各国的实际政策反应形式各异。Walter Bagehot曾指出,在恐慌期间,央行的职能是在获得优质抵押品的基础上以惩罚性利率自由放贷,但美联储没有采纳他的建议,而是降息,并在获得劣质抵押品的情况下以远低于惩罚性利率的水平自由放贷。即便是这样慷慨的货币援助也不足以解决问题,从而促使美国财政部推出问题资产救助计划(TARP),这让臃肿的美国金融机构得以摆脱大量不良贷款。美联储不希望被财政部抢风头,于是开始实施量化宽松政策(QE),即在二级市场购买美国国债,以降低各期限国债收益率。这降低了美元借款人的资本成本。

在欧洲,28个国家的财政部无法就不良贷款解决方案达成一致,欧洲央行被迫比美联储更激进地降息,并实施了自己版本的量化宽松。

丹麦是第一个实行负利率的国家(2012年7月),但日本却成了检验金融炼金术的培养皿。自1989年以来,日本一直在努力应对人口老龄化和信贷泡沫的双重影响,推出量化质化宽松(QQE)政策来允许日本央行购买公司债券、甚至股票,之后又在2016年1月开始实行负利率政策。

量化质化宽松主要是日本在推行的政策,但当欧洲央行行长马里奥•德拉吉(Mario Draghi)意识到,“不惜一切代价”的言论会诱使金融市场考验他的决心是否坚定后,欧洲央行也开始购买公司债券。它尚未购买股票,但众所周知,其正在考虑在下次危机到来时提供“永久性资本”。

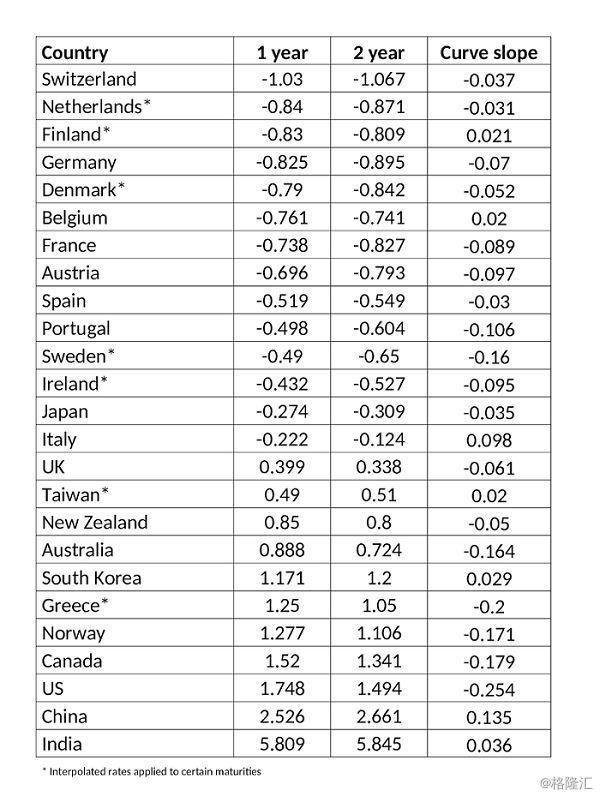

日本央行最新的策略是“收益率曲线控制”,旨在使10年期日本国债收益率保持在零水平。这仍然允许养老基金自由持有期限最长的债券,以获得仅几个基点的收益。在瑞士以及欧元区那些不那么挥霍的国家,效仿日本可能为时已晚。如下表所示,利率深入负值区域太多,而且预计其即使不再进一步下调,也将保持在当前水平。如果收益率曲线倒挂是经济衰退的先兆,那么前路可能十分艰险。

对各国财政部来说,政府债券收益率为零是福也是祸。这是历史上第一次,他们可以在不花一分钱、甚至还能获得利息的情况下筹集资金。然而,这些收益的很大一部分来自于本国央行的购买。这些央行以负收益率购买这些债券并持有至到期时,这将产生实际损失,而这些损失则由本国政府承担。当然,还有其他债券买家,譬如有义务购买政府债券的养老基金和保险公司等。央行并不是孤立运作的。

除了央行的盈利能力下降外,其它一切可能都还好,直到通货膨胀慢慢恢复,利率开始上升。人口老龄化削弱了一个国家的消费意愿,这将在未来几十年抑制物价上涨,但长期缺乏企业投资最终会导致供应短缺。1915年至2014年间,美国债券收益为4.3%。想象一下,如果债券收益率回到平均水平,对政府财政会产生何种影响?

2

杠杆化的资产泡沫

人为的低利率对经济的影响是有害的。资产市场得到了支持,这提高了资产市场的清晰程度,但也降低了企业提高内部效率的必要性。对于企业来说,举债比发行股票更可取。企业的杠杆程度越来越高。这些企业的管理者有动机通过发行债券和注销股本来提高每股盈余。他们被阻止为其他目的筹集新资本;股票回购比投机性项目更安全,尤其是当你无法预测要用什么水平的贴现率来评估一个项目的潜力时。

对于家庭来说,较低利率鼓励其通过借贷来购买资产。个人可获得的最有效的抵押贷款形式是财产担保。随着利率下降,人们可以负担得起更多的抵押贷款融资,从而推高了房地产价格。随着抵押贷款服务成本的下降,那些有能力借款的人比那些因收入低或缺乏固定工作而被排除在外的人更有优势。食利者阶层一直存在,但人为的低利率使他们的队伍大幅膨胀。2019年8月,丹麦丹斯克银行开始提供负利率抵押贷款,这让客户大为震惊;其他国家也必将效仿。

那么穷人、失业者、甚至是那些买不起房的人呢?民粹主义政客们将抓住这个机会迎合被剥夺了权利的选民。他们将大胆地做出承诺,因为他们知道,一旦当选,他们就可以依靠名义上独立的央行,而且不用付出多少成本就能获得贷款。

3

引发混乱

央行实验的下一步可能是真正接受负利率,不仅是几个基点,而是几个百分点。银行将不得不向个人客户收取更高的活期账户服务费。银行偿付能力危机可能随之而来,因为客户会取出现金回家存放。货币流通速度将进一步下降。

在旧金山联邦储备银行最近发表的一篇题为《日本负利率和通胀预期》的文章中,作者观察到,日本将利率下调至或接近于零利率区间导致稳定的通胀预期下降。他们主张,央行应采取先发制人的行动,以避免将利率下调到接近或低于零利率区间水平的行动给经济活动和通胀造成的不确定影响。

从长期来看,负利率的有害影响颠覆了经济学理论。根据时间偏好的概念,在其他条件相同的情况下,必须有激励才能使经济人推迟消费。正利率就是这种激励,在一个不受阻碍的市场中,利率永远是正的。然而,如果国家或央行的行动导致利率为负,那么时间偏好就会逆转,传统的经济激励机制就会被破坏。

在过去10年的资产繁荣时期(远早于利率沦为负值),这种堕落过程的纯粹力量就显现出来了。在信贷和资产泡沫中看不到的是,为了经济可持续增长,需要生产性投资。在有资本可供投资之前,必须先储蓄。在负利率的束缚下,存在着明显的借贷动机和储蓄厌恶情绪。这就是庞氏金融;它彻底改变了时间偏好,驱使我们借明天的钱供今天消费。

为了提高每股盈余,一个盈利的公司可能会推迟资本投资。这在短期内有效,但如果无限期推迟投资,它最终将不再是一个持续经营的问题。如果一个国家采取同样的行动,起初会在短期内推动经济增长,但长期而言将使人民陷入贫困,从而降低经济增长趋势水平,直到经济实际上出现萎缩。

负利率可能正在把我们推向市场经济的末日(诸神的黄昏)。政府支出(其中大部分是非生产性支出)正迅速成为经济增长的唯一动力。由于货币和利率由国家操纵,几乎没有什么仍是自由的。(完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员