作者:沧海一土狗

来源:沧海一土狗

水和面

每当央行降准或者增量做MLF,大家就会嚷嚷央行放水了,然后,分析师们就会像面包师一样地计算:水多少钱,粉多少钱,火耗多少钱,就好像货币真是一种有成本的生产资料,央行则是它主要供应者,并掌控了它的供给价格。

一顿计算之后,分析师们宣布,银行们又能通过资金业务从央妈身上薅XX吨羊毛了。

最近,财政部要提前下发地方政府专项债额度。一听到这个消息,大家就开始计算,央行需要放多少水来“中和”勾兑这些面粉,否则,做出来的面包就太干了。

我们是在用一种比喻来思考问题,但现实跟喻体往往有很大的差距,这个差距容易被我们忽视,并造成极其巨大的误导。

为了避免被这些假设误导,基于当下流行的比喻框架,我找了一系列的基础问题,对它们进行辨别和梳理:

1、资金真的是一种像钞票一样的实际物体,以至于央行像控制水量一样控制了它的供应么?

2、羊毛真的是从央妈身上薅下来的吗?

3、财政部发行的债券会像面粉一样会吸干市场的流动性?

财政政策的传导路径

首先,我们推演一下地方债增量的影响。

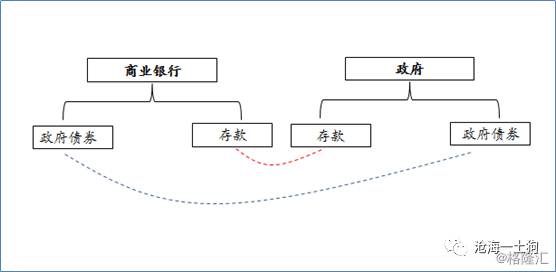

地方债只是政府的负债。如果所有的政府债券都被银行买走的话,那么,商业银行和政府发生权利义务交换,他们同时扩表。在面粉诞生的同时,也派生出了水——存款,并不会出现面粉多水少的情况。

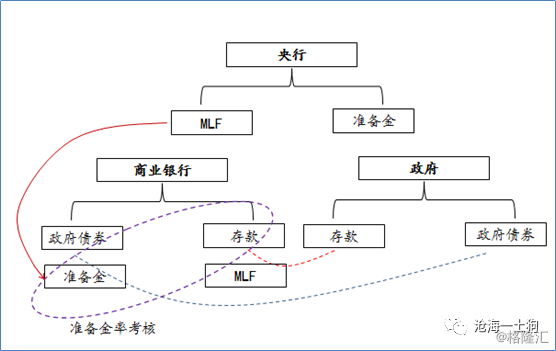

那么,哪里会出现问题呢?央行人为制造了一种约束,商业银行资产端持有的准备金必须大于一般性存款的比例——法定存款准备金率(第一次放松假设)。

银行持有的准备金是央行的负债,它的主要来源是央行的资产端行为——借给银行MLF、给银行贴现、购买银行持有的外汇等等(形式多种多样)。在这里我们就拿MLF简单替代央行的资产端行为。具体示意图如下:

假设准备金率是10%,通过上面的勾稽关系,我们不难发现,财政部发行1万亿的债券,银行可以派生出1万亿的存款,需要的增量准备金仅仅为1000亿。这里面有一个乘数效应在里面。也就是说,在这种情况下,如果购买债券的额度并不挤占银行的贷款额度,只要央行做1000亿的MLF,就不可以对其他部分造成影响。

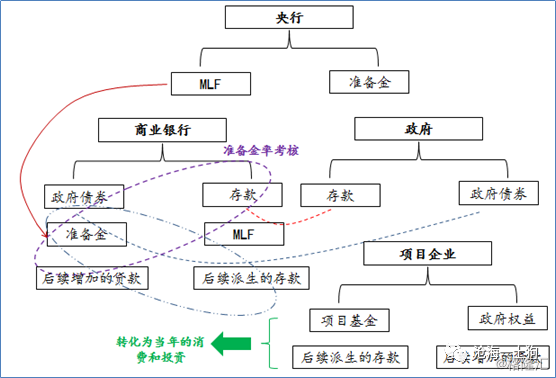

真正的影响产生于财政部拿到1万亿存款之后,它为基建项目注资,基建项目启动,产生了新的贷款需求,贷款又要派生存款,这部分派生的存款又需要大量准备金。(第二次放松假设)

假设1万亿的项目基金,可以派生出3万亿的贷款需求,于是,就能继续派生出3万亿存款,产生了3000亿准备金的需求。央行原来做的那1000亿MLF就不够了,还需要再做3000亿。

那么,央行做完1000亿+3000亿的MLF是不是就不会造成收益率的上行了呢?要分情况。短端的确不会上行,基本维持平稳,这是因为准备金的存量大于存款乘以法定准备金率。

但是,长端就不一定了。(第三次放松假设)项目企业拿到1万亿+3万亿的资金会去购买服务,形成当年的消费和投资,如果这部分增量的消费和投资使得实际产出超过潜在产出,经济体会出现通胀,通胀会推动收益率上行。

当然,在实际情况里,市场会在政府发一万亿债券的时候就抢跑,会在项目企业大量融资使得社融大幅增加的时候恐慌,最后的结果就是,通胀还没起来,预期(第四次放松假设)就把收益率打上去了。

庞大的乘数效应

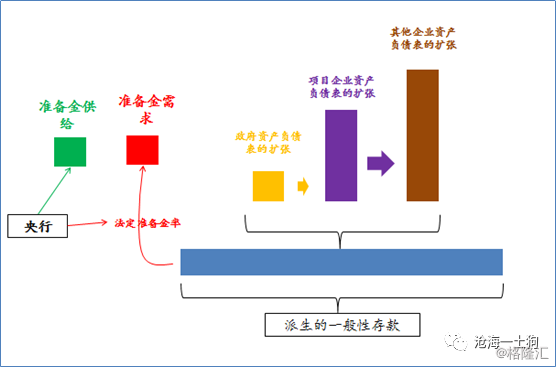

政府的1万亿的注资行为会撬动3万亿的项目企业的贷款,项目企业4万亿的支付行为会改善周边企业的资产负债表和盈利预期,这又会引致出更多的贷款需求。当然,贷款的另外一面就是存款,存款需要准备金。

事实上,准备金的需求由实体经济和央行共同决定,实体经济的景气程度决定了一般性存款的规模,央行决定了法定准备金率;准备金的供给则由央行单独决定。准备金的供给和需求共同决定了短期资金利率的价格。

由于多重乘数效应的存在,我们很难判断央行的准备金到底跟那一块面粉掺和在了一起。所以,水和面的比喻是不恰当的,更恰当的比喻是卤水和豆腐的比喻。当然,更严格地来说,卤水点豆腐的比喻也不恰当,它暗含了一个假设,央行的准备金是实体经济派生出如此庞大的信贷规模的原因。事实上,它们两个交互作用,当实体经济悲观的时候,央行放再多的卤水也没有用。

这种情况我们在2018年也碰到过,宽信用很艰难——央行限制信贷扩张容易,但是,推动信贷扩张,就像拿绳子推箱子。这种信贷调控难易的不对称性有一个很简单明了的解释:央行可以单独决定准备金的供给,所以,限制信贷容易;央行无法单独决定准备金的需求,所以,扩张信贷困难。

此外,由于多重乘数效应的存在,MLF等负债仅仅占商业银行资产负债表的一小部分,所以,MLF的利率既不能影响商业银行的边际负债成本,也不能影响商业银行的平均负债成本。所以,真实情况与我们想象得很不同,我们央行对银行体系的管控是数量型的,而不是价格型的,因为它无法通过MLF影响商业银行的NIM(降低贷款、存款基准利率可以)。那么,MLF和短期资金价格有什么用呢?它们的作用仅仅在于供央行参考,来调节松紧绳子的速度。从这个角度看过去,水和面的比喻也不是一个好比喻,水的价格对银行负债端成本的影响微乎其微,拿着这个价格加总出来的面包的价格缺乏实际意义。

总之,水和面包的比喻不是一个好的比喻,放松和收紧绳子的比喻才是一个好的比喻,直击要害。

羊毛出在羊身上

框架梳理到这个份儿上,想必大家已经不再相信银行薅的羊毛来自央妈。仔细想一想,央妈又不从事生产,大家怎么可能从他身上薅羊毛呢?事实上,商业银行的所有利润都来自实体经济。

怎么把银行业扩大利润和央妈松绳子这件事情结合到一起呢?用发放牌照的思路。我们先来看一个有误导性的算法:假设法定准备金率是10%,MLF利率是3.3%,央行增量释放了2000亿的MLF。如果我们按照水的成本加点的思路来看,银行去买3.50%的国开债,2000亿的规模乘以0.2%的点差,赚了4个亿。于是,就有人把3.3%的利率叫做边际成本,把这4个亿叫薅的羊毛。

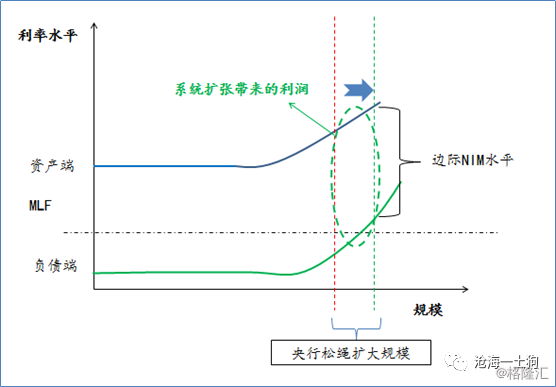

这个算法完全被水和面的比喻带沟里了。事实上,我们应该这样算,2000亿的准备金可以让银行业对实体经济(暂不考虑同业的水分)扩2万亿的表(央妈发了2万亿规模的牌照),假设整个银行业对实体经济的平均NIM是2%(这个数估计得很保守),那么,这2000亿的准备金实际上给银行业带来了400亿的利润。

此外,这个利润不是被一家银行吃独食吃掉的,有的银行贷款项目多,那就多扩表,有的银行贷款项目少,那就少扩表。同业业务表面上是在调剂各家银行的资金,实际上是在调节各家银行的项目,项目多的银行,同业负债多,项目少的银行,同业资产多。也就是说,同业资产多的银行,缺项目,但准备金多(牌照多),于是,他们通过出资金的形式分一杯羹。

为了进一步澄清个中的偏差,我们举一个极端的例子,假设只有一家银行,央行的MLF要高到什么程度才使得银行一毛钱赚不到呢?答案是20%,也就是NIM乘以准备金乘数。

为什么偏好降准?

事实上,除非降息(LPR的目的就是为了可以灵活的降息),银行的NIM很难因为规模的扩张而快速收窄,这主要是因为以下两个原因:

1、银行对于边际客户的议价能力太强;

2、准备金率的乘数效应,可以稀释央行抽走的那一部分“粉钱”,MLF利率为3.3%,乘数为10的时候,单位规模信贷也就抽走了33bp。

所以,降低MLF利率10bp,实际上,对单位规模信贷NIM的影响也就1bp。这也解释了一个现象为什么银行更喜欢央行降低法定准备金率?法定准备金存款的利率是1.6%,降低一次准备金率,相当于做了对应规模的MLF,但是,利率仅有1.6%(机会成本),对单位规模信贷NIM的影响是17bp。

结束语

总而言之,把货币比喻成水是极其有误导性的,东海龙王降雨尚且需要从海里搬水,央妈哪里有无中生有的本事。

事实上,我们应该换一个角度,央妈发放的是对实体经济扩大资产负债表规模的牌照——整个行业单位规模的收益是NIM,单位规模的成本是MLF成本除以乘数。于是,我们就可以得到下面的一系列结论,

1、央行释放的不是水,而是牌照。

2、牌照是个权利,市场环境不好的时候,银行可以拿着牌照不干活,形成超储;

3、银行可以通过同业业务转让权利;

4、该权利在系统内平均收益是行业NIM,平均成本是取决于增量资金的成本和乘数,对MLF而言是33bp,对于准备金而言是16bp。(假设准备金率是10%,乘数是10倍)

5、降准并不是在薅央妈的羊毛,只不过是它在发放更加便宜的牌照;

6、尽管行业NIM大约是2%+,远远高于33bp,但是,个体项目要承担信用风险,扩张还取决于银行对于实体经济的信心。

7、银行愿意搭便车,转让权利抽别人的提成,让别人去冒险放贷,这也就是同业层层嵌套的原因。

8、当市场信心实在不行的时候,需要财政政策加码,开启乘数效应的第一环。

9、最后一条,所有的利润都来自于实体经济,经济不行银行的NIM完蛋,同业空转的行为只是搞以邻为壑,阻挡不了整个行业NIM下滑的大趋势。

银行跟实体经济是一荣俱荣,一损俱损;一旦央行降准,银行还是把这17个bp让给企业得好;毕竟,羊活着才有未来。

ps:数据来自wind,图片来自网络

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员