作者:沧海一土狗

来源:沧海一土狗

分析银行系统,NIM在手,天下我有。

有一个伦理问题很值得讨论,如果从金融防风险的角度来讲,金融机构系统需要降低效率,保持比较高的NIM,但是,从经济效率的角度来讲,我们又需要降低金融压抑,让金融机构充分地竞争和扩张,压低NIM。效率和稳定该如何取舍?我认为,高速发展的经济体应该更倾向于稳定,已经很快了,再轰油门容易翻车,所以,追求稳定。

权利与义务的视角

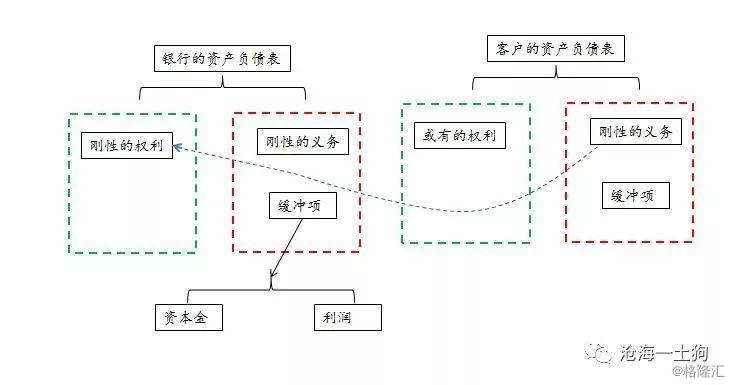

在之前影子银行系列的文章里,我们对银行业务做了很多分析,并总结出它们(包括非银)的一般性本质:客户和银行之间进行权利义务交换——客户获得高流动性资产,承担未来支付高利率的义务;银行获得高收益率的资产,在当期提供高流动性资产。

所以,从银行的角度上来看,它是在做期限错配业务,成本端承受一个较低的短期利率(对储户的义务),收入端获得一个较高的长期利率(对贷款客户的权利)。从客户的角度来看,他是在做一项更高层次的错配业务,成本端承受贷款利率(对银行的义务),收入端获得收益率更高的实物资产(假设资金的投向为实体经济)。

于是,我们可以得到两类资产负债表:

图一:两类不同的资产负债表

经济波动的传导和放大

尽管银行-客户、客户-实体经济都存在一定程度的期限错配,但银行和客户之间的权利义务是契约式的刚性义务,而客户和实体经济之间则不同,实体经济对客户不存在任何实质性的义务,也就是说,这是或有的权利,即客户获得的是类股权资产。

于是,实体经济就会成为一种波动源,并通过以下途径传导:客户股权资产的收益有很大的波动性,当这种波动性足够大,击穿缓冲,会影响到它对银行义务的履行,最终形成违约;这种违约又会传导到银行的资产负债表。由于银行在负债端承担刚性的义务,所以,以违约形式出现的波动性,又会按杠杆率放大,最终会影响银行的义务的兑付。

至关重要的息差

在没有救助者的情况下,如果银行的缓冲项被全部打掉,它只能选择倒闭。所以,足够充足的缓冲项尤为重要,事实上,它有以下两个基本来源:一、股东的股本;二、经营利润。

第一种来源靠增发股票,是一种外部非经常性的来源;第二种靠实际经营,是一种内部经常性的来源。因此,为了抵御经济波动,银行必须依靠自身,努力提高净利润,这又取决于净息差(生息资产的平均收益减去平均负债成本)。当整个金融系统,净息差比较高的时候,商业银行有较为充盈的资本补充来源,具备较强的风险对抗能力;反之,则较为脆弱。

那么,净息差又取决于什么呢?在利率市场化的金融系统里,它取决于收益率曲线的形态。当金融机构期限错配程度很高的时候,金融系统的规模也极其庞大,期限利差会收窄到很低的程度,此时,金融系统也较为脆弱。

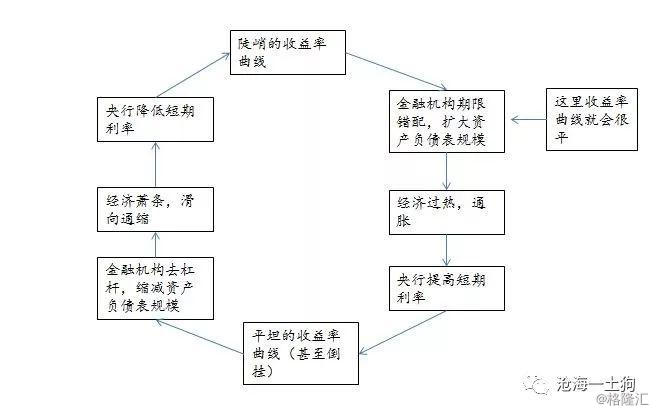

图二:经济、金融景气循环

随着金融系统期限错配程度不断地加深,金融系统的规模不断地扩大,最终带来了经济过热和通胀,导致央行提高短期资金利率。于是,金融机构又开始去杠杆缩减资产负债表规模,导致经济萧条,滑向通缩。这时候,央行重新降低短期资金利率,收益率曲线重新陡峭,游戏也重新开始。

在这个景气周期里,我们会看到收益率曲线经历下面一系列变化:牛陡(降息),牛平(期限错配),熊陡(通胀),熊平(加息)这样一系列变化。

致命的庞氏逻辑

人类历史最伟大的发明家之一查尔斯-庞兹

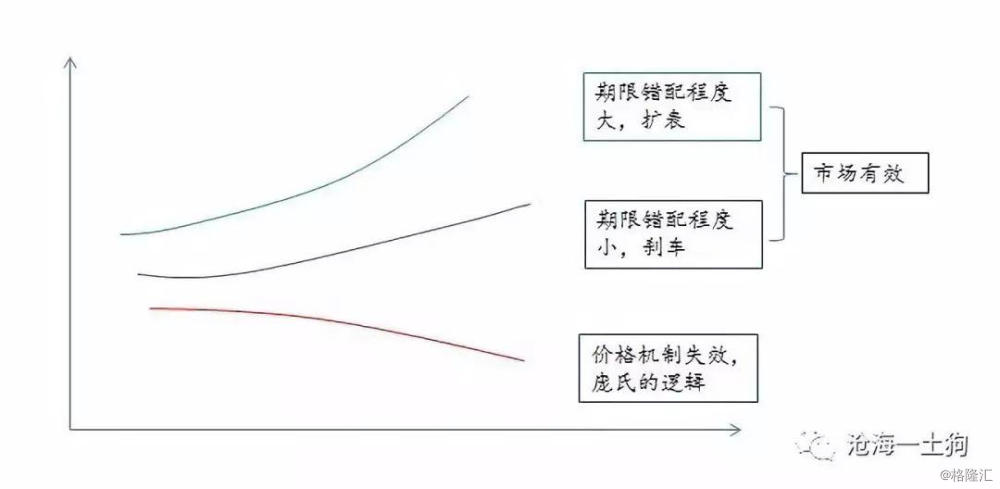

在上面的景气周期里,并没有金融危机的位置,这是因为我们假设市场是有效的,所有的金融机构都是审慎的——随着期限利差的收窄,金融机构会自动地踩刹车,停止扩表。然而,现实情况却不是这样,除了市场机制之外,还有一条通向深渊的逻辑链条会起作用——庞氏逻辑。

图三:不同收益率曲线形态对应的金融机构运行逻辑

庞氏逻辑是什么呢?当收益率曲线过于平坦,金融机构很容易出现亏空(往往是资产端出现违约),于是,金融机构有动机去扩大负债规模,来稀释亏空。如果资产收益率略高于负债收益率,这种稀释还是有效的;然而,事情往往并非如此,因为金融机构们为了竞争负债,不得不提高承诺给客户的利率。

在这样一套逻辑下,金融机构把资产负债表规模扩张得越大,亏损就越多,就不得不以更大的资产负债规模来掩盖损失(或者,借新还旧)。

它们就像喝海水解渴的失事海员,越喝越渴,越渴越喝,最终死掉。

综上,在收益率曲线极其平坦的情况下,金融系统极其脆弱,某些金融机构会被违约击穿缓冲项,不得不滑向庞氏逻辑,靠规模稀释亏损,靠新增负债兑付到期负债,苟延残喘。在低期限利差环境下,此类机构会随着时间的累积而增多,他们不得不展开囚徒困境式地博弈,提高各自对客户承诺的利率,最后,收益率曲线倒挂,彻底地沦为庞氏机构。

现实中的案例

在现实经济中,我们曾经碰到多次这种情况,最近的一次是2015-2016年中国影子银行的大爆发,非银机构竞相期限错配,扩大资产负债表规模,期限利差压得很平,很多机构出现不同程度的亏空。

幸运的是,监管机构及时出手遏制了这种情况,避免了危机的爆发。否则,利差倒挂持续的时间越长,亏空就越大,最后就越不可收拾。

另一个微观案例发生在美国(美国储贷危机的一个缩影),1974年10月8日,美国第十二大银行富兰克林国民银行破产了,其存款被欧美银行接手。它倒闭的主要原因是大量贷款的利率比资金成本高很少,息差很薄。在1970年,其总资产收益率是0.66%,当时其他大规模银行的这一比率为0.98%;到1972年,该比率下降到了0.3%。在1974年6月,随着对富兰克林国民银行挤兑的不断发展,问题贷款的比重增至12.7%。最终,该银行不得不破产。

幸运的是,有美联储及时出手,它的倒闭没能酝酿出更大规模的危机;但在二十世纪三十年代,情况就不是如此幸运。

中国式金融体系

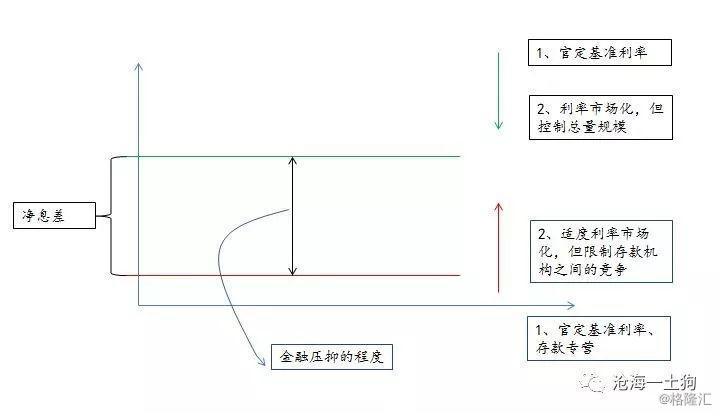

中国的金融体系是以间接融资为主的金融体系,它不同于利率市场化的金融体系。在这种体系下,银行居于核心的地位。为了保持这个体系的稳健运行,保持银行体系的净息差足够高至关重要。

要保持足够高的净息差,就需要资产端和负债端两头发力。资产端,在最严格的情况下,它的利率直接官定;适度放松的情况下,资产端的利率由市场决定,但是,信贷资产的规模必须被控制(信贷资源稀缺,存在配给的情况)。负债端,在最严格的情况下,它的利率也是官定的;在适度放松的情况下,利率可以存在一定的市场化,但要控制金融机构之间竞争负债的程度,同时,还要保证活期存款必须银行专营(注:这一点以后展开)。具体情况如下图:

图四:管制的金融体制

在这样的金融体制下,银行有较高的净息差,可以承担很多政策性银行的工作,同时,抗风险能力极高。但是,缺陷也很明显——资产端:资源配置效率低,伴生寻租问题;负债端:长期压抑储户可以获得的收益,有失公平。

利率市场化的迷思

根据上述逻辑,不难发现,在中国式的金融体制下,金融压抑程度较高,导致金融系统很稳健,但是,效率比较低;在美式的金融体制下,美联储只管收益率曲线,金融压抑程度较低,使得金融系统效率很高,但是,会比较脆弱,时不时地发生金融危机。所以,我们不得不面临一对取舍:效率和稳健。

关于利率市场化,我们已经喊了很多年了,但迟迟无法落地,一直在老的体制下打转转。不是我们不肯改,而是因为,利率市场化的体制是一套完全不同的体制,强行切换,无异于又一次休克疗法。

事实上,我们在15-16年已经做了一次利率市场化尝试。那几年影子银行大爆发,资产端信贷配给的情况减少了,负债端金融机构的负债成本大幅度上升,最后,收益率曲线变得极其平坦,金融系统里蕴藏着巨大的风险,形势岌岌可危,监管机构不得不强行叫停。

利率市场化需要很多监管规则以及基础设施,不是把一切交给市场就万事大吉。即便是美国,他们也是在一次又一次试错之后,才形成了目前的制度。在利率市场化方面,我们尝试的还远远不够。

结束语

综上所述,我们可以得到在利率市场化环境下金融危机的一种演化路径:金融机构期限错配,扩张资产负债表规模,它们的净息差不断地降低,个别的违约会导致某些金融机构陷入庞氏逻辑。与此同时,在低息差环境下,进入庞氏逻辑金融机构的数量会不断地积累,以至于庞氏逻辑变成整个金融系统主流的逻辑。然而,庞氏逻辑都是有终点的,最终是系统性的崩盘。

此外,我们也讨论了一种竞争的金融市场模式,金融压抑的市场模式,官方以很大的努力去保持金融系统的净息差,但它的缺陷是效率的损失,以及背后庞大的寻租问题。如何在效率和稳定之间取舍则是一个更麻烦的问题。

或许,下面这段不甚恰当的比喻能描绘出我们面临的真实情况,

过度市场化的金融系统就好像一辆在悬崖边极速行驶的汽车,在一开始的时候,刹车系统可以控制放松油门带来的加速,但是,如果刹车太晚,汽车将彻底地被惯性和重力接管,刹车系统就会完全变成了摆设。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员