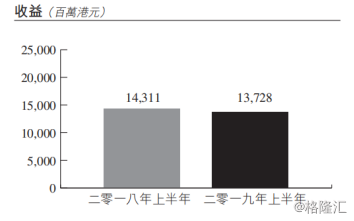

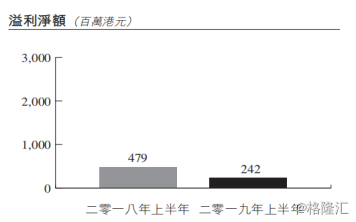

近日,易大宗公布了2019年中期业绩。受大行业情况影响,上半年公司实现收入137.28亿港元,小幅下滑;毛利6.36亿;毛利率4.63%;溢利2.42亿港元;股东应占溢利2.38亿港元;每股收益0.078港元。

业绩下滑主要由于2019年上半年的煤炭平均售价较低所致。

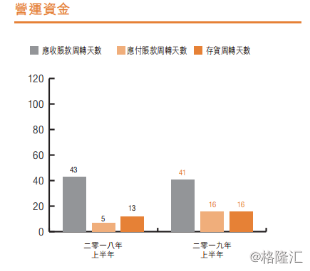

公司的资金面方面持续改善。营运资金方面,2019年H1,易大宗的应收账款周转天数、应付账款周转天数及存货周转天数分别为41天、16天及16天。因此,现金整体周转期约为41天,较2018年H1实现的现金周转期减少10天。

而截至2019年6月30日,易大宗现金及现金等价物6.29亿港元,同比去年同期的5.66亿港元增长11.13%。

这是易大宗业绩连续增长的第三年后首次下滑。在煤炭和钢铁行业上半年震荡、贸易战大环境下,作为进口焦煤供应链龙头,易大宗的业绩虽有所下滑,但仍然保住了贸易量和市场份额。

一、易大宗是大宗商品供应链龙头

易大宗是中国综合性大宗商品供应链服务商,主要从事煤炭、石油化工、有色金属、铁矿石等大宗商品的加工、买卖以及供应链物流服务。

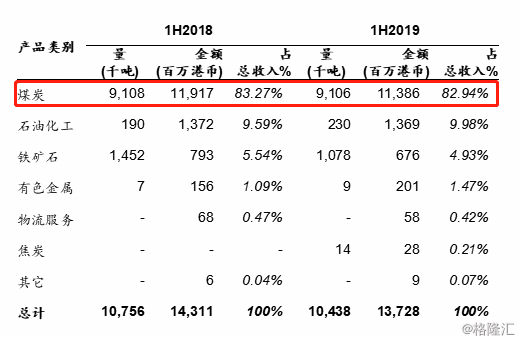

易大宗是中国最大的焦煤进口商,占总焦煤进口额的约三成。它是最早大规模向中国输送蒙古焦煤的企业之一,亦是少数大举投资两个中蒙一级边境口岸的物流及运输基础设施并通过与第三方的安排而可使用中蒙边界两侧运输网络的公司之一。2019年H1,公司煤炭的收入占比超过八成。其中,焦煤的供应链贸易金额达109.07亿,占比为79.45%,实现毛利4.50亿。低硫焦煤作为中国非常稀缺的资源,是公司最主要的产品。

易大宗的产品出现多元化的趋势,以煤炭产品为主,扩大至多类产品,包括石化产品、铁矿石及有色金属、焦炭等。2019年H1,石化产品、铁矿石、有色金属、焦炭占比为16.38%,较去年同期上升0.23pct,焦炭为新增品种。除此之外,公司还通过包括物流园区、煤炭加工厂以及公路及铁路运输能力在内的综合平台为供货商及客户提供服务。

自2016年重组之后,易大宗盈利能力亮眼,连续第三年维持强劲的增长趋势。2019年H1是其重组后首度出现同比下滑。这一次业绩的下滑,估计主要是受宏观经济等影响,煤炭行业和钢铁行业上半年振荡下行,从而导致行业多数公司业绩集体下滑。

二、2019年上半年,钢铁行业有所走弱

(一)钢铁行业:成本疯狂上涨叠加供需失衡,压力传导至上游焦煤企业

焦煤是钢厂炼铁的重要原材料,钢企是焦煤行业最重要的下游之一。从上半年的变化情况来看,钢铁行业出现明显的增收不增利,核心因素是铁矿石成本上升。

铁矿石等原材料价格上涨致炼钢成本大幅上升。受巴西淡水河谷溃坝影响,铁矿石减少高达5000万吨产能,铁矿石等原材料价格持续上涨。铁矿石涨速惊人,一度增长超过七成,期货主力合约一路猛涨,现货价格较期货主力合约大幅升水,部分高品铁矿石售价甚至突破了1000元/吨大关。

钢铁供求关系失衡加剧了钢铁企业的压力。一方面,钢铁的供给侧扩张的幅度超出市场预期。由于环保限产的放松,行业整体的生产积极性高涨,钢铁生产增幅较高,粗钢从今年年初以来日均产量就持续创新高。另一方面,需求端表现疲软。房地产仍是刺激需求超预期的主导因素,地产新开工同比增速下行,同时,从今年年初开始土地购置面积大幅下跌。此外制造业、汽车行业等需求也相对低迷,市场对钢铁需求下滑。

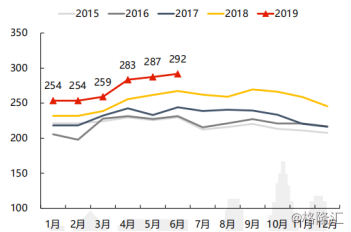

图:粗钢日均产量(万吨)

根据中钢协的统计数据,2019年上半年,粗钢产量同比大幅度增长9.9%,但是钢协会员企业的主营业务利润却同比下降30.7%,钢企是焦煤最重要的下游之一,具有较高的议价能力,因此将利润受到挤压的的压力传导至焦煤行业。焦煤的价格承压,以易大宗为代表的公司也因此受到较大冲击。

2019年上半年,由于下游利润空间压缩,低硫煤的相对价格优势有所下降。下游企业对低硫煤的偏好开始下降,其溢价出现回落。而优质低硫煤是易大宗的主要产品之一。

(二)进口煤政策收紧,影响煤炭进口企业

上半年进口煤平控政策趋严。从2019年2月,中国多个港口已经对从澳大利亚进口的煤炭实行更加严格的通关手续,中国海关对澳大利亚煤进行放射性检测,新的检测制度使煤炭通关时间大大延长,主要港口通过时间大部分已达40天以上,从而进一步限制了对澳煤的需求。受此不利影响,澳煤到岸平均价格同比下跌。

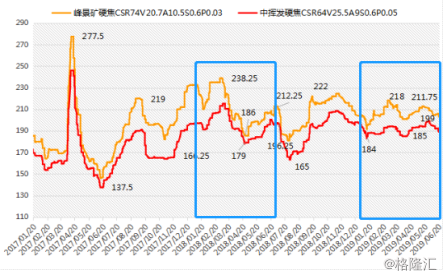

图:2019年澳煤平均价格较2018年同期下降

由于澳煤通关检查趋严,煤炭的进口海运交易有所受限,导致贸易商方面市场参与者情绪一般,对市场多持谨慎观望的态度,港口焦煤成交情况低迷。而公司主要从蒙古和澳洲进口煤,业务受到一定影响。

三、行业走弱,各公司的半年报业绩集体下滑

如上所述,2019年上半年,受宏观环境等影响,钢铁和煤炭行业走弱,钢企和煤炭企业今年上半年业务集体大幅下滑。根据已披露半年报的公司情况来看,无论港股还是A股的钢铁公司和煤炭公司业绩大多都不尽人意。

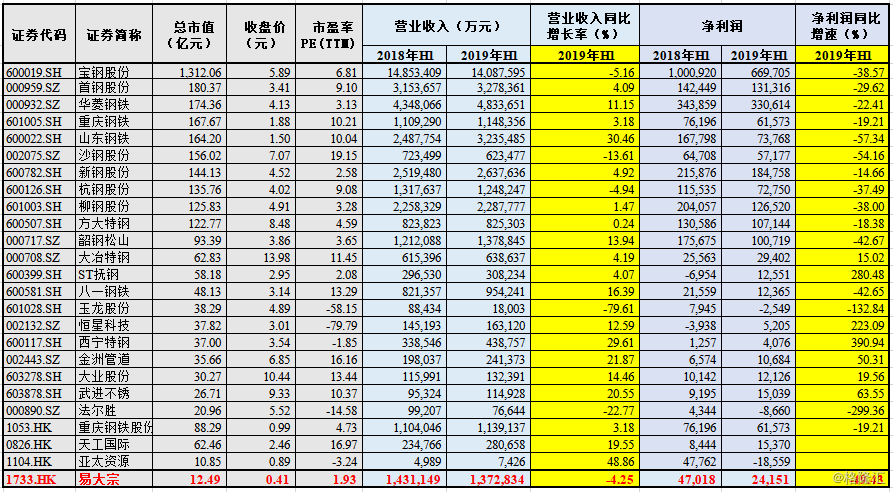

钢企陆续公布半年报或业绩预告,利润同比大幅下滑的情况比比皆是。作为钢铁企业龙头的宝钢股份(60019)上半年营收为1408.76亿元,同比下滑超过5个百分点,净利润同比下滑近四成,下滑幅度可谓一马当先。在宝钢的带领下,市值前列的钢企业绩一起下滑。首钢股份(000959)下降30%,

柳钢股份(601003)下滑38%,重庆钢铁(601005)下滑19%,山东钢铁(600022)下滑57%,沙钢股份(002075)下滑54%。从表中可见,已公布半年报的25家钢企中,以行业龙头为首的18家钢企净利下滑,最高净利润降幅高达-299%。

*为了方便统计,统一使用货币为人民币。

图:2019年H1钢铁行业上市公司业绩对比

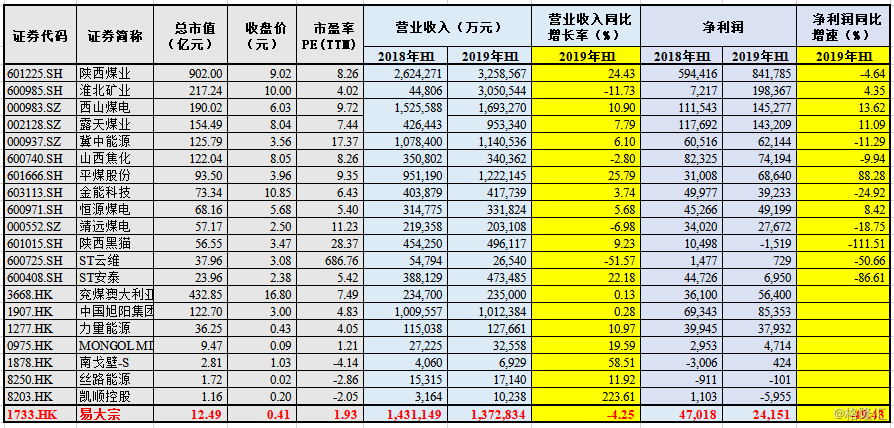

而煤炭行业的表现同样也不如人意。上半年煤炭行业利润总额1391.1亿元,同比下降7.1%。根据WIND数据,煤炭与消费用燃料行业中,多个公司净利润下滑,有A股公司下滑高达112%。

图:2019年H1煤炭行业上市公司业绩对比

而易大宗进口来源于澳洲和内蒙古的优质焦煤。在煤炭市场低迷、澳煤进口受限的情况下, 业绩难免受到波动。但与同行业公司相比,易大宗的业绩波动处于正常水平,并在此情况下依然能保持盈利,表现了公司较好的抗风险能力。

四、目前估值处于历史低位,下半年行业有望回暖

笔者认为,煤炭行业的A股公司和港股的估值进一步下跌,已经跌落至2016年以来的最低位,进一步下探的空间已经不大。

图:煤炭与消费用燃料行业PE(TTM)

来源:WIND

而作为焦煤进口龙头,易大宗显著被低估。从PE的角度观察,按照2019H1的2.1亿归母净利润估算全年业绩,易大宗对应19年PE仅为2.7倍。

而与此形成鲜明对应的是,同类型企业中煤能源(H)、中国神华(H)以及首钢资源(H)截至8月23日的19年PE分别为6.8倍、6.3倍和7.0倍;而与A股的几家国内大宗商品物流配送的公司相比,瑞茂通19年PE11.2倍,嘉友国际19年PE15.4倍,厦门象屿19年PE7.2倍,铁龙物流19年PE13.2倍,易大宗显著低估的特征较为显著,估值后续修复空间较大。

下半年来看,煤炭和钢铁行业有望回暖。

钢铁行业方面,随着淡水河谷部分矿区和澳洲矿山恢复生产,下半年铁矿石产量供给缺口将得到修复,成本端大幅回落,修复至正常水平。同时,下半年钢铁行业将加强环保限产的,供给关系将进一步改善,焦煤的价格压力也将有望得到缓解。

煤炭行业方面,供给侧改革持续推进。短期全国煤矿安全大检查和环保新规的出台以及天气等干扰因素也将对供给造成限制,对煤炭市场形成支撑。

所以笔者判断,煤炭市场供需将逐步转向宽松,低估值+高分红的相关标的有望受益。易大宗除了低估值,也有高派息传统,2016年—2018年间连续三年以归属权益股东溢利的25%进行派息,每股派息别为0.077港元、0.072港元、0.072港元,累积派息金额达6.87亿港元,后续可持续关注。

五、积极向供应链物流服务转型,摆脱大宗商品周期限制

根据易大宗7月25号发布的公告显示,其正在与厦门象屿订立协议成立合资公司。厦门象屿隶属于厦门象屿集团有限公司(象屿集团二零一九年世界500强排名第338位),是一家在上海证券交易所主板上市的国有控股企业,主要从事大宗商品(包括金属矿产,能源化工,农产品等)的贸易业务及相关产业物流服务等,为一家大型大宗商品供应链综合服务商。该公司不论在大宗商品贸易客户网络,市场拓展,物流配置,资金实力上都有望能与易大宗产生协同效应。同时,成立合资公司亦是易大宗对国企混合所有制改革的一种积极尝试。合资公司将结合民营企业和国有企业各自的优势,进一步提升双方的业务能力和盈利能力。除此之外,双方公司后续的物流整合也将助力易大宗发展供应链服务业务,进一步提升其物流及洗选加工的服务能力,顺利将物流业务独立为其的主营业务之一。

易大宗积极从贸易向供应链物流服务转型,释放出有利信号。易大宗和厦门象屿强强联合,协同作用明显,业务落地的确定性较强。如果物流业务开始贡献利润,易大宗将贸易型企业转型到物流型,即拥有穿越周期的能力,有望能颠覆估值体系。而现在仍处于低估状态的易大宗,值得关注。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员