机构:中泰国际

评级:买入

19 1H业绩概要与亮点:

国泰君安国际191H营业收入劲升41%至23.6亿港元,创收入(半年)历史新高,归属股东利润同比升26%至6.4亿元,每股盈利0.08元,中期股息同比升27%至0.04港元,派息比率维持50%。ROE升至12%,业绩强劲回升主因企业融资承销收入同比劲增35%及金融产品、做市投资收入增205%。

中泰评论:

收入结构更均衡和多元化公司业务链条今年上半年持续优化,结构更趋于均衡。贷款及融资占比24%、做市21%、企业融资19%、经纪和投资各占12%、金融产品11%、资产管理1%,贷款及融资利息收入缩降至5.59亿港元(同比-22%),孖展融资业务继续加强风险门槛及小幅收缩,更侧重蓝筹股抵押占比;金融产品、做市及投资板块已占比44%,收入10.5亿港元主要受益于中资美元债市场良好表现,其中做市收入转盈至4.98亿,投资2.83亿,同比劲升62倍。企业融资板块DCM劲升26%表现抢眼,完成106项债券发行,ECM业务向大中型企业IPO承销转型已有成效,收入同比增55%至0.93亿港元,IPO保荐项目5单。得益于财富管理业务的协同,传统经纪业务不再缩减,增7%至2.92亿元。

多样化融资渠道保资金成本仍有竞争优势尽管因上半年HIBRO处较高水平,公司191H融资成本同比增长33.2%至4.37亿,但公司采用更多元融资方式如抵押回购、证券借贷(有抵押银行贷款增加了19.8亿)等方式令融资成本更低,银行授信使用率降至41%,公司仍保持在港中资券商最高评级(标普BBB\穆迪Baa2),令融资成本优势仍能保持。

减值拨备增5.13亿港股近年来中小市值股票风险暴露事件频发,公司继18年计提了2.4亿减值基础上,今年上半年继续增加减值拨备,其中客户贷款及垫款减值净额5亿元,管理层表示主要是因过去两年两间已停牌上市公司孖展业务导致。管理层表示对已有风险的项目已做到60-85%的拨备覆盖,视这些公司下半年及后续重组计划,目前这个拨备已足够。财富管理稳增并带动经纪等业务条线公司高净值客户(PI)质量和托管余额均稳步上涨,客户托管余额同比增40%,并带动经纪业务,公司大力扩展股权衍生产品及更广阔的销售网络。

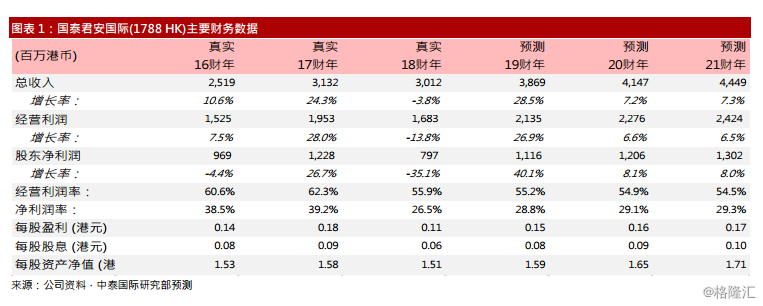

公司为中资在港券商中业务稳定性高,金融产品、投行业务反弹强劲、抗风险能力较强,股息率吸引,估值较低,我们微调公司2019/2020年净利润(-6.1%/-7.5%)至11.16/12.06亿港元,对应的每股盈利是0.15/0.16港元,综合DCF值和PB法,维持“买入”评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员