1、公告事件

2019年8月21日,恒基地产发布半年报。报告宣布集团截至2019年6月30日,股东应占盈利为75.15亿港元,去年同期为150.3亿港元,同比下降50%。每股盈利为1.55港元。若撇除投资物业及发展中投资物业之公允价值变动,公司期内股东应占基础盈利为67.02亿港元,较去年同期138.59亿港元,同比减少52%。恒基的业绩是盘后发布的,结果大幅下滑了52%,估计明天股价会下跌不少。

报告指出上半年盈利较去年同期减少,主要由于去年同期出让屯门管翠路整个发展项目及北角京华道商厦的权益,取得约83.89亿港元的基础盈利。而本年度入账的物业销售,大部份有关物业预计于下半年方可落成及交付予买家,有关盈利将在年报中反映。

2、业绩点评

(1)业务介绍

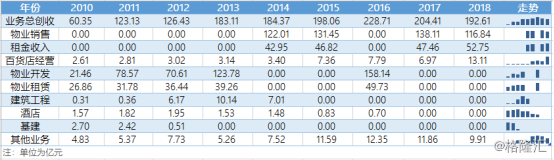

恒基地产的业务覆盖面广,包括物业销售、办公楼出租、百货店经营、物业开发及租赁、建筑工程、酒店、基建和其他业务。近两年,物业销售、租金收入和百货店经营是公司的主要创收业务,占比分别为61%,27%和7%。

过去十年时间里,公司的业务结构变动幅度很大,前五年业务主要集中在物业开发和物业租赁上面,同时兼顾建筑工程、酒店和基建。到2014年出现调整,业务迅速转移到物业销售和出租,其他业务则逐步减少为零。百货店经营业务占比不高,但是比较稳定,没有出现突然停运的情况。总的营收上,公司在早期出现了大幅增长,之后增速逐渐放缓,近两年则出现倒退的情况。

对比同行业,恒基地产的营业利润率在绝对量上高于业内平均值,整体的走势也是小幅向上的,从2015年的32%上涨到2018年的43%。资产负债率方面,公司一直控制在30%以下,比行业平均值底20个百分点,资金流方面公司有不小的优势,使得政策收紧房地产的融资对公司的影响将不会很大。

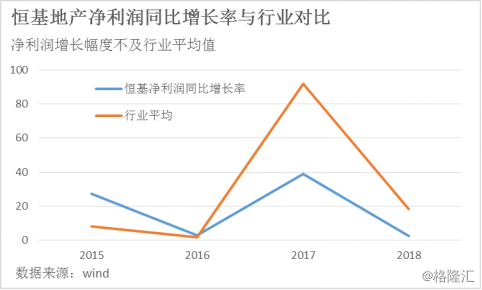

恒基地产市值在港股市场上排在第九的位置。公司的盈利能力表现优异,但成长能力不足。净利润同比增长率在20%上下波动,波动的幅度较大,整体低于行业平均值。这可能是由于公司的业务结构调整太快,业务不够稳定。分析公司业务构成时,发现几乎每项业务的创收都没有连续性,会出现某几项业务一年创收,而另一年不创收的情况。这使得公司的业绩表现波动大,缺乏稳定性。

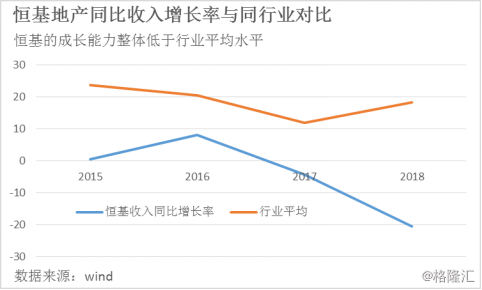

收入增长方面,恒基地产的表现不够合格。近四年的业绩显示,收入同比增速最高不超过10%,并且2017、2018连续两件出现负增长。行业的平均增速在10-25%之间波动,有较大的差距。原因有二,其一是业务结构不稳定,经常的业务变动不利于公司的长远发展,尤其房地产行业的周期相对较长,变动过快难以形成业务优势。其二,占比最大的业务物业销售业绩表现下滑,今年上半年,同比下降72%。

综上,公司业务面广并且业务结构变动较快,营业净利润保持在较高的水平,上半年业绩较差,报告指出业务可能集中在下半年,短期内公司的业绩预计会小幅上涨。但这种营收主要靠卖资产维持的公司,增长很难有持续性,所以恒基地产长期的业绩会承受巨大压力。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员