Wework很有可能成为今年继Uber之后的第二大美股IPO。

作者 | 马克西姆

来源 | IPO那点事

数据支持 | 勾股大数据

近日,美国共享办公企业Wework正式向SEC提交IPO招股书,代码WE,预估上市时间9月。招股书中披露融资金额达10亿美元,随着后期上调,Wework很有可能成为今年继Uber之后的第二大美股IPO。

股东列表颇为豪华,软银、大摩以及Benchmark位列股东列表。在此次发行完成后,Wework的联合创始人兼CEO亚当·诺依曼,将拥有或控制总投票权的50%以上,实现其投票控制权。

从摩拜、ofo,到始终火不起来的共享汽车、共享健身房,人们对闲置和共享始终有着巨大的执念。风口过后,风力逐渐消退的共享市场,Wework,这家主营共享办公场所的公司,能逆势而上吗?

1

亏损超19亿,共享办公能否走通?

Wework,中文名“众创空间”,于2010年创立于纽约,当时公司的主要目标客户主要为身居纽约的创业人士。作为美国租金最高的地段之一,曼哈顿城区一度成为了资本大鳄的专属聚集地,水涨船高,写字楼价格长期高居不下。

Wework的出现切实解决了一部分创业者的问题,部分囊中羞涩的创业者找到了他们的避风塘。但可能限于需求量,从那之后近5年左右,Wework的表现都不愠不火。2016年3月,联想控股和弘毅资本参与了其融资,金额达160亿美元,那时的Wework已经扩散到23座城市,并拥有80个共享办公场所。截至当年7月,Wework入驻中国市场,在上海北京香港拥有11家门店。

然而,作为共享经济的“独角兽”,Wework最近暴涨的关注度不是因为其共享的经济模式,而是IPO之后,其披露出的众多“奇葩”财务数据,以及堪忧的发展前景。

首先是亏钱,2016到2018年,公司净亏损从4.3亿元(美元/单位下同)暴涨至19.27亿元,每年都比去年多亏一倍多。2019年中度数据亏损9.05亿元,同比增长25.14%,下半年努努力,今年再多亏一倍不成问题。赚也是赚了一点的,亏主要是亏在花上。

先看赚,公司经营模式如何?能持续赚到钱吗?

经营模式上直截了当,首先是会员体系。WE会员提供基础款服务,类似体验卡,用户可以享受2天的办公桌服务以及1小时的办公室服务,同时加入会员后,客户可以通过App加入到Wework的会员网络中,进行与其他会员的工作分享和沟通。

租赁模式主要为三种,流动、专用办公桌以及专用办公室。每月分别为220、325和450元每月。办公桌服务中包含会议室使用时长1小时,额外使用25-75元每小时,办公室服务则可以在所有地区任意使用。场景服务中除了办公,还包含打印,包裹收寄以及咖啡服务等,但都不不便宜,打印25元每月,包裹收寄50元每月。

同时值得一提,公司推出了新式服务:Welive,顾名思义,直接给客户提供居住场所或者私人工作室,住所纽约1,700/人,DC1,200/人,私人工作室要贵出数百元,但同时也能够给予部分设施的支持。

说白了,Wework作为“包租公”,其主要运作模式即租房(也可能买)并装修,然后将其租出去,用于客户临时居住或办公。

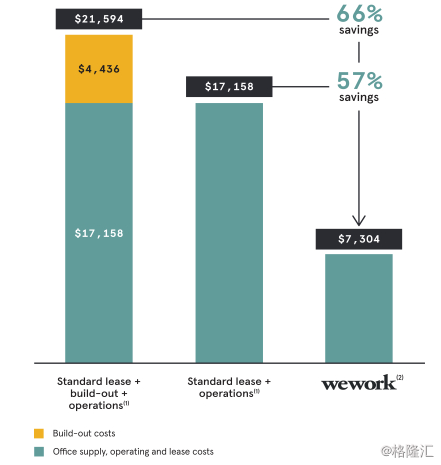

能不能干成?Wework在招股书中给了张图。

黄色部分为建筑费用,蓝色部分为租赁费用。公司调查了美国地区的平均企业月租金,平均年度租金为17,158元,而Wework能给提供的价格为7,304元,节省约57%。价格优势下更具竞争力。

另一方面,截至2019年,Wework共有60.4万个工作位置,占有率达87.25%,单独租金创收达40亿元,同时企业客户占比达40%,同比增长10%。

通过会员的扩张,Wework将走出北美和欧洲,而中国将成为其下一阶段主要布局的市场之一,现阶段仅有北京、上海和香港有其门店。

背景如此,公司希望以富有创新且吸引力的办公场所吸引客户加入,以高粘合度的会员体系达成稳定的租金汇款,从而盈利,同时推广到世界范围内,实现写字楼行业的革命性突破。

但其中蕴含的问题很多。

其一,其共享的经营模式有待考量。公司现阶段以会员制为主,其客户计数也以会员的数量计入,但事实情况却是绝大多数会员在注册之后只会进行数次体验,并不会长期办公。去体验主要因为环境的新奇,以及首次的免费体验,而这两点都是没有办法长期持续的,第一次新奇的环境,后面慢慢边际效益就会逐步下降。毕竟你跟装修精致的星巴克并没有太大区别,星巴克还不会收我“办公费”。

同时,前文提到的日渐增长的公司客户,人数基本都在百人以上,且打算长期合作。大群体且长期的办公场所租赁可以给公司带来收益。然而如果朝着这种方向发展,Wework将彻底沦为“包租公”,所倡导的共享概念何在?

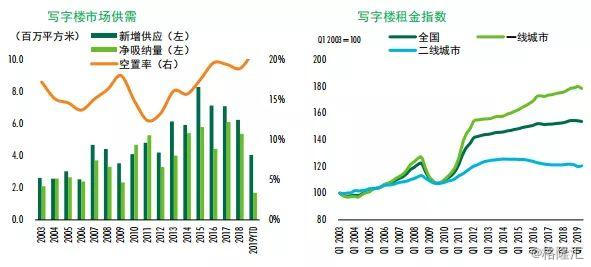

其二,扩张同样是个难题。以中国市场为例,截止至今,写字楼的空置率已攀升至20%左右,高于美国的16%。在新增供应的减缓下,空置率仍没有得到控制,净吸纳量也在显著减少。同时,写字楼的整体租金情况长期保持稳定,今年第一季度出现了部分下滑趋势。在青年创业率仅有4.8%的中国,个人对共享办公室的长期需求并不显著,扁平化管理的中小型企业加上政府的补贴政策,其也并不会面临过多的租房压力。

然而,对于Wework来说,挣得少并无大碍,问题是花的多。

2

债台高筑,“科技”难成反转点

说完赚看看花,Wework花了多少钱呢?

花费中占比最大的一项为经营地点花费,2016到2018,4.33亿元增长到15.21亿元。“疯狂圈房”让Wework瞬间变成了重资产类公司,2019年总资产达270.5亿,PPE达67.3亿,这个架势发展下去,资产基本也是一年涨一倍的节奏。

花钱扩张,画饼圈钱,老套路了。

弘毅和软银的A、B轮,10亿美金也没砸出个声响,Wework还是没钱,虽然账上趴着25亿的现金,但仍然跟不上其扩张的步伐。没钱怎么破,据市场消息,WeWork正寻求在IPO之前,通过债务融资筹集30亿至40亿美元的债务用于资本扩张。

像不像破发前那个圈钱的Uber?

同时,良心发现的Wework把他打算要圈的地都用跷跷板给投资者画出来了。上部分右侧,425K+180K为公司现阶段拥有的开放场地,看到左边的那些几百万个刚刚开发的场地了吗?CEO说了,我全都要。

说到CEO了,值得提一句。WeworkCEO亚当·诺伊曼,被爆出拥有曼哈顿大楼约50%的股份,同时,他还投资了加州圣何塞的房产,而其自家公司WeWork一直是其圣何塞房产的租赁方。

自己买自己租,有点意思,你租我收租,你不租我升值。你可能会赚,但我永远不亏。

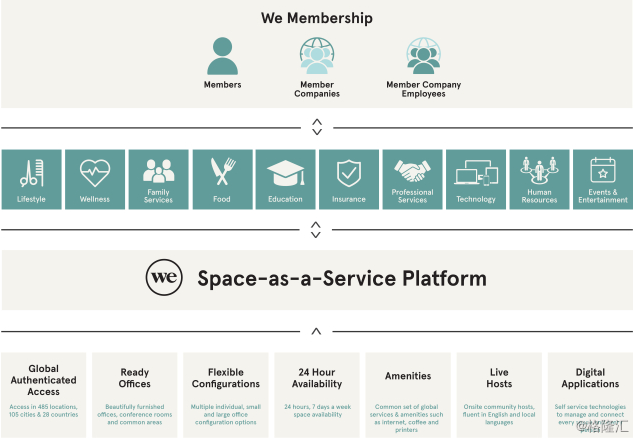

显然,“包租公”Wework也意识到了自家公司现在的吸引力太弱,可能饼都画不完投资者就都掉头走了。不想让自己的经营模式太过单薄,那就说自己是科技公司吧。针对科技方向,Wework提出了“空间即服务”概念的共享平台。还记得我们前文说的WE会员了吗,那就是了。

通过社群服务,为客户提供专业的教育、工作、心理以及生活方面的帮助和指导,同时通过社群,让用户之间链接起来,形成有效互动。招股书大概表述是这样,其余的表达大多体现在人性和舒适等等,但也没说出个所以然。共2.5万名员工,1,000名工程师,2,500个社区经理。配置和业务上我们都不好说Wework是一家科技公司,最多算是服务类公司吧。

3

之于瑞幸,如何烧钱才能心安理得?

扩张,亏损,美股上市。这几个关键词很容易让我们联想到最近小鹿茶卖的不错的瑞幸咖啡。二季度报表出了,营收9.091亿元,净亏损6.8亿元,褒贬不一,不少人仍咬定符合预期。股价当天跳水收跌8.5%,截至昨日收盘报价18.88元。倒是挺吉利。

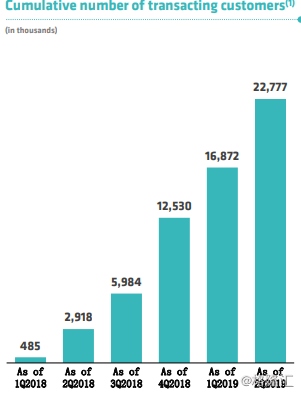

截止2019年第二季度,瑞幸咖啡门店数达2,963家,同比增加了374.8%。钱还是在烧,但瑞幸除了扩张,已经开始着手收回成本了。门店运营亏损同比下降31.7%,同时用户数量有所回升,2019年第二季度交易用户数2280万,同比增长686%。

但有趣的现象是,中国投资者对瑞幸普遍没什么兴趣,态度大多是调侃和打趣,的确瑞幸总是给自己立flag,现在好像又不是对标星巴克了,看着小鹿茶的喜茶开始陷入了沉思。但反之美国市场下的投资者对瑞幸却富有极大的兴趣,看过亿万美剧的小伙伴们一定记得Axe Capital,其原型正是知名对冲基金公司Point72。该公司在8月初刚刚收购了212余万股瑞幸ADS,约等于普通股1702万股,同时,公司清仓了星巴克。

简单来说,美股投资者知道瑞幸在烧钱,但他们看着火苗却并不心慌,因为他们觉得咖啡,这梦幻般的致瘾饮品会迅速让国人沉沦。虽然他们不知道现在好像小鹿茶和牛乳奶茶比较火。

但Wework却没那种命。

高额的花费和庞大的负债,美股投资者都看在眼里,这个已经近10年的共享办公企业已经不再新颖且具有活力。

私自投资地产,强贴科技公司,画大饼式的业务展望,种种迹象让投资者望而却步。毕竟资本本性就是逐利的,其次便是回避可感知的风险。不知道曾押对阿里巴巴的软银这次还能不能押对,但可以肯定的是,市场这次一定不会再那么热情了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员