作者:联讯证券李奇霖

来源:联讯麒麟堂

联讯证券首席经济学家 李奇霖

联讯证券宏观组 钟林楠(微信:pumpkinnangua18)

在7月末政治局会议宣布坚持“房住不炒,不把房地产作为刺激经济的短期手段”后,房地产投资增速下行的趋势便越来越明显。

一方面,在宏观层面,“房住不炒”的大方针意味着任何涉及到房地产领域的政策,未来都将从严。

从4月中下旬开始,银保监会已经打出了一套严厉的组合拳。先是下发针对金融机构违规支持房地产企业融资的23号文,后又窗口指导控制房地产信托业务规模,近期又压制房地产通道业务。

在此期间,市场甚至传出了监管禁止部分房企通过资本市场融资的消息。总之,如今监管对房地产企业的融资已经形成了全面封锁。

即使是在降低实体经济融资成本的政策诉求下,监管利用改革LPR的手段进行了一次小幅“降息”,也对个人住房贷款进行了区别对待,不让房贷利率下滑。

作为居民加杠杆的重要手段,房贷利率下行趋势的停滞反弹,将直接给居民的购房需求带来成本上的冲击。

历史上,居民中长期贷款的增量变化也确实和个人住房按揭贷款的利率走势趋同。若监管后续继续指导银行加大房贷的上浮比例,则现在已经出现明显下滑的居民购房意愿将进一步走弱,房地产市场的景气度也将再度恶化。

另一方面,在微观层面,我们能找到许多预示着下半年房地产投资很难有支撑的信号。

如典型的,支撑三四线城市楼市高景气度的棚改今年开工仅有289万套,较去年超过600万套的实际开工规模大幅缩减。而这289万套,前7个月已经完成了超过200万套,留给下半年的额度已然不多。

在趋势已经基本明朗,预期相对一致的情况下,市场依然存在困惑的是,房地产投资增速的下行速度如何。

倘若下行幅度较小,速度较慢,比如到2019年年底仅下行到9.8%,那么下半年,在扩基建+稳制造业投资+促内需的政策组合拳下,经济的内生增长动力可能不会太差,存在超出市场预期,各类资产价格重估的风险。

因此,不仅趋势,把握房地产投资下行的节奏与速度同样重要,而要做到这一点,需要对房地产投资进行定量测算。

目前,市场对于房地产投资增速的定量测算有两种思路。

一种是将房地产投资看做一个整体,寻找领先于房地产投资的宏观变量,进行回归分析。但这种方法实际操作比较困难,因为宏观数据中,缺乏对房地产投资趋势有较好前瞻性的指标。

曾经房地产销售作为房地产周期的前端变量,是一个不错的指标。但在2015年后,由于三四线城市棚改去库存,房企库存下降,销售向投资的传导被阻滞,在低库存的环境下,房企即使销售增速下滑,也会有拿地补库存的动力,从而使地产投资逆销售趋势变化。

因此要想从该思路着手预测房地产投资增速的变化,十分困难。我们也没有找到合适的领先性指标,所以不采用此种方法。

另一种是将房地产投资拆分,分解为建安支出与其他费用两大类,分别预测建安支出与其他费用的规模,再进行加总计算。

其他费用这一项中,有87%是土地购置费,其增速的走势变化与土地购置费累计同比增速基本一致,所以如果能够找到领先于土地购置费的指标,便可利用回归分析得到其他费用项的同比增速与绝对规模。

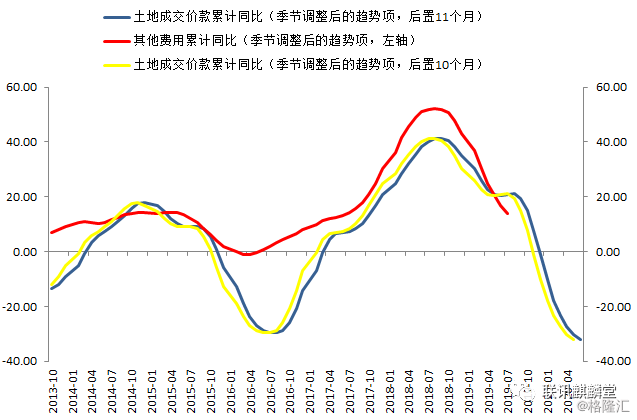

通过对反映房企拿地指标的研究,我们发现本年土地成交价款对土地购置费和其他费用有着较为显著的领先关系,大约领先10-11个月。

这种领先滞后关系存在是因为:1)土地成交价款和土地购置费在统计口径上基本一致,映射的都是房企在土地市场上的拿地行为,这保证了两者具有较强的相关性;

2)计入方式不同,土地成交价款是土地出让合同的金额,一次计入,而土地购置费是分期计入,会反映前期的拿地情况,这保证了土地成交价款相较土地购置费更具前瞻性。

(PS:根据国土委发[2010]34号文,房企在土地出让合同签订后一个月内缴纳50%的土地出让款项,剩余50%在1年内缴齐,而房企的缴款行为通常会综合考虑库存、开工的紧迫性、融资成本等因素)

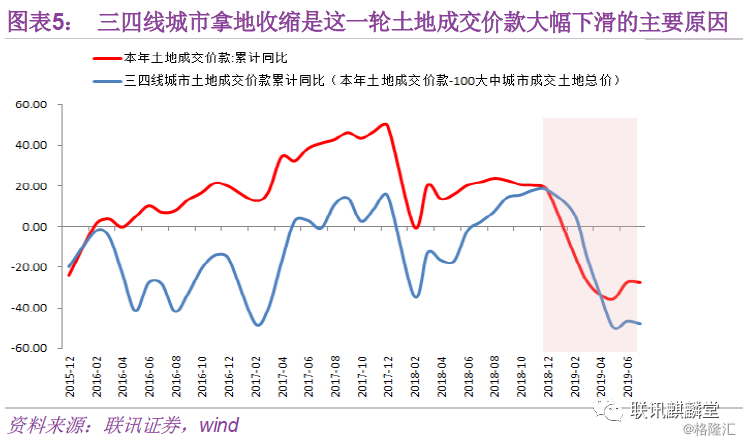

从趋势来看,2019年以来,土地成交价款同比增速出现了断崖式的下滑,截止7月,累计同比增速为-27%,较2018年末18%的增速收窄了45个百分点,而这主要是受三四线城市的棚改热潮褪去和融资收紧,房企收缩拿地的影响。

按照这种趋势,下半年土地购置费和其他费用增速也可能出现断崖式的下滑,带动房地产投资增速超预期下行,而且考虑到土地购置是新开工的前端,拿地减少造成的可用土地储备增速的下滑将进一步拖累房地产新开工。

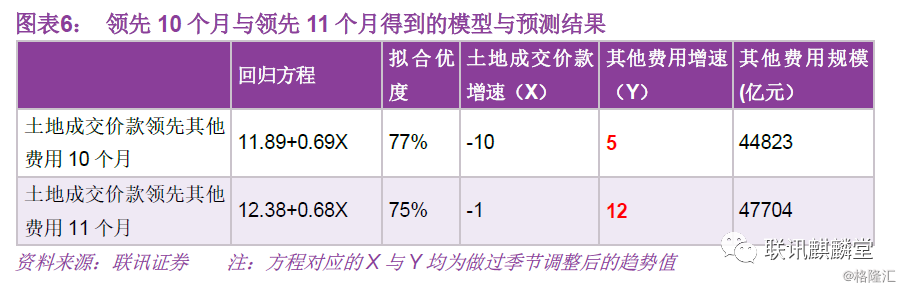

从回归结果来看,土地成交价款领先其他费用10个月与11个月计算得到的结果差别较大(因为土地成交价款恰好在这两个月内出现了断崖式的下滑)。

领先10个月时,其他费用增速预估为5%,绝对规模44823亿;领先11个月时,其他费用增速预估为12%,绝对规模47704亿。

因此,2019年其他费用的同比增速可能会在5%-12%之间。(具体的方程、模型的拟合优度与对应的自变量取值见表6)

对建安支出的预测,传统分析主要分为两派。

一派是将建安支出拆解为施工面积*单位施工成本,通过预估施工面积和单位施工成本来综合计算。

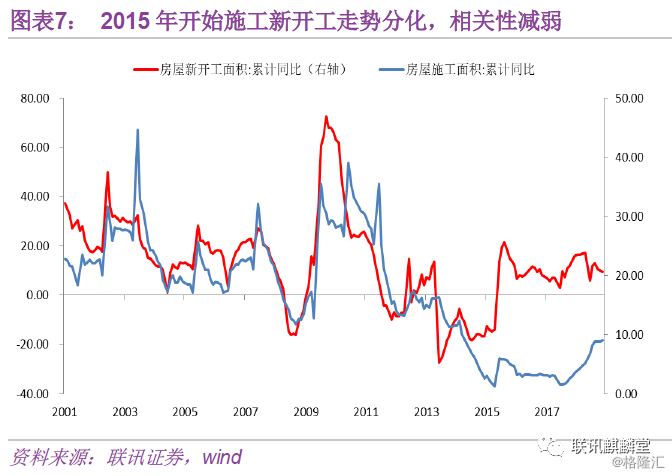

施工面积的预估多数会通过预估新开工面积来间接推导,因为新开工是施工面积的主要组成部分,两者趋势在以往有着较强的相关性。

但是,近两年来,房企多以快周转为主要经营策略,在拿地后普遍加快新开工,当达到预售条件后,则暂缓建,将资金投向新的土地储备项目上,因此造成新开工面积高增,但施工面积趴在底部,两者的差值扩大,趋势相关性大幅削落,所以这种预测方法在现阶段并不适用。

而且,单位施工成本的波动变化较大,并无明显的参考指标,基本以主观推测为主,会增加预测的误差,所以我们不推荐该方法。

另一派是直接从新开工入手,利用新开工和施工、建安支出之间的相关性,利用回归分析得到预估值。这种方法同样面临新开工与施工分化的制约,精确度已经大打折扣,也不推荐。

我们认为,相对更有参考价值的是依据房地产开发资金来源增速来做定性前瞻。

从数据看,该指标领先于建安支出同比增速,但领先时间不定,没有明显的规律,从两个月到六个月不等。因此,若建模回归,会遇到一定的障碍,拟合优度不高(大约55%),精确度偏低。

但通过两者的领先滞后关系,我们可以确认下半年建安支出缺乏大幅回升的基础。因为我们在前文已经强调了,当下监管层对房地产行业融资进行了全面封锁,房地产开发资金来源增速有下行的压力。

综合其他费用和建安支出两项,我们虽然无法得到具体的值,但可以做个情景分析帮助我们判断。

已知现有条件是:

1)其他费用,2019年全年增速预计在5%-12%之间,对应的规模在44823-47704亿之间;

2)建安支出,2019年7月累计同比增速6%,2018年全年绝对规模77516亿元;

假设到2019年年底,建安支出项的增速可能出现4%、5%、6%、7%、8%、9%六种情况,其他费用项我们也分情况讨论,分成悲观、基准与乐观三类,分别对应5%、8%和12%的增速。

在6*3共18种的情形下,2019年房地产投资增速将落在4.4%-10.1%的广泛区间内(图表9)。

进一步筛选,我们认为建安支出增速落在5%-7%的概率可能性较大。

因为在新开工趋势下行的前提下,建安支出增速的回升主要依靠的存量项目加快施工的交房压力驱动。

如此大的施工存量盘子,稳定性要好于拿地构成的其他费用(2019年初大幅飙升有统计口径变化造成2018年基数偏低的原因),短期难以发生大幅度的变化。

而且考虑到竣工是对存量施工项目的消耗,只有看到竣工增速的明显反弹,存量施工对建安支出的支撑才会有所动摇。

而目前,我们还没看到竣工增速的明显改善,这就说明现有的存量施工对建安支出的驱动在短期内仍然具有持续性,能在一定程度上对冲融资收紧带来的负面冲击。

进一步,若其他费用增速保持中性(8%),那么到2019年末,房地产投资增速可能会在6.1%-7.4%之间。

最后,值得特别提醒的一点是,对本文所做的定量分析,我们认为这只是对定性分析更为直观的表达,必然存在估算的误差。

归根到底,我们想表达的一点是:下半年不应以线性外推的思维去看待房地产投资的走势,由于拿地断崖式萎缩,投资也存在断崖式下行的风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员