作者:刘郁 姜丹

来源:郁言债市

摘 要

甘肃省位于我国西北地区中心地带,是连接亚欧大陆桥的战略通道和沟通西南、西北的交通枢纽。

甘肃省经济发展水平相对落后,经济总量处于全国下游水平,18年人均GDP排全国末位。2018年甘肃省GDP 8246.1亿元,排全国第27位,按可比价计算增长6.3%,排全国第23位;2018年一般公共预算收入为871.1亿元,排全国第27位,同比增长8.3%,排全国第14位。甘肃省是我国资源大省之一,也是我国重要的能源、原材料工业基地,形成了以石化、有色、煤炭等为支柱的产业格局。

甘肃省地方政府债务率较低。截至2018年末,地方政府债务余额为2492.1亿元,同比增长20.5%。其中,一般债务余额为1624.7亿元,专项债务余额为867.4亿元。债务率(地方政府债务余额/综合财力)为65.4%,排全国第23位。

甘肃省各市州经济整体保持增长,但区域经济财政实力分化较为明显,省会兰州市经济发展水平保持绝对领先地位。综合来看,兰州市、庆阳市和天水市资质相对较好,白银市、酒泉市、张掖市、武威市和嘉峪关市处于中游水平,平凉市、陇南市、定西市、临夏州、金昌市和甘南州资质相对较弱。

按照Wind口径,在人工剔除明显不是城投平台的公司后进行统计,截至2019年7月31日,甘肃城投平台存量债余额为682.4亿元,涉及发行人16个,主体评级偏低,AAA及AA+占比仅为18.75%。

甘肃省城投平台数目较少,以省级和市级平台为主,合计占比81.3%。主营业务方面,多数平台以基础设施、保障房建设、公用事业等(准)公益性业务为主,但部分平台由于城市规划、政府尚未回购项目等原因,近年来未实现基建业务收入。非标债务方面,占有息债务比例相对较低,绝大多数平台小于15%,个别平台超过40%。对外担保方面,大部分较少,只有4个平台对外担保/净资产超过10%,个别平台对外担保中民企比例较高。

本文按照余额大小顺序分别对省本级、兰州市及其余市州各平台情况进行详细分析。最后对13个城投平台进行打分排序。排名靠前的甘肃省公路航空旅游投资集团有限公司、甘肃省公路交通建设集团有限公司和兰州市城市发展投资有限公司资质相对较好。

风险提示:模型设计不合理,数据口径有偏差,城投平台信息不全。

一、甘肃省及下辖各市州分析

1. 甘肃省经济财政实力居全国下游水平

甘肃省位于我国西北地区中心地带,是连接亚欧大陆桥的战略通道和沟通西南、西北的交通枢纽,在国家“一带一路”战略规划中具有黄金通道和战略基地的地位。此外,甘肃省也是一个多民族聚居的省份,截至2018年末,甘肃省拥有55个少数民族,民族自治地区涉及2个自治州和7个自治县,民族自治地区国土面积18万平方公里,占全省总面积的39.8%。

甘肃省经济发展水平相对落后,经济总量处于全国下游水平,18年人均GDP排全国末位。受气候干旱、土地贫瘠等自然因素,交通不便、距离中国核心经济地带较远等区位因素制约,2018年甘肃省GDP8246.1亿元,排全国第27位,按可比价计算增长6.3%,排全国第23位,增速比17年提高2.7个百分点。18年人均GDP3.1万元/人,相较17年的2.8万元/人有所上升,但仍排全国末位。

甘肃省是我国资源大省之一,也是我国重要的能源、原材料工业基地。境内成矿地质条件优越,矿产资源较为丰富,镍、钴、铂族金属等10种资源储量名列全国第1位,形成了以石化、有色、煤炭等为支柱的产业格局。甘肃省支柱产业中代表性企业有白银有色集团有限公司、金川集团股份有限公司、酒泉钢铁(集团)有限责任公司、甘肃华亭煤电股份有限公司、靖远煤业集团有限责任公司和甘肃省电力公司等。

然而,甘肃省经济发展对不可再生能源依赖程度较高,传统产业结构转型升级缓慢。目前,白银市、玉门市、兰州市红古区3个地区已被列为资源枯竭型城市[1]。面对资源环境约束趋紧的形势,甘肃省加快构建生态产业体系,2018年清洁能源、循环农业、文化旅游等十大生态产业完成增加值1511.3亿元,同比增长6.7%,高出规模以上工业增加值同比增速2.1个百分点,占全省地区生产总值的18.3%。

产业结构方面,2018年,甘肃三大产业比重由2017年的13.8∶33.4∶52.8调整至11.2∶33.9∶54.9,第三产业比重继续提高,产业结构进一步优化。2018年全省规模以上工业增加值同比增长4.6%。从工业内部结构上看,2018年规模以上工业中,石化、有色、电力、冶金、煤炭行业占比合计为74.2%,其中,冶金、电力和有色行业分别增长15.0%、13.2%和11.5%,增速较高。

甘肃省财政实力处于全国下游水平,对上级补助较为依赖。2018年一般公共预算收入为871.1亿元,排全国第27位,同比增长8.3%,排全国第14位。其中,税收收入为610.5亿元,占比70.1%,比17年的67.1%上升3个百分点,财政收入的质量有所提高。一般公共预算支出为3772.2亿元,财政自给率(一般公共预算收入/一般公共预算支出)为23.1%,财政自给程度较低。政府性基金收入为399.3亿元,排全国第26位,同比下降3.4%,主要由二级公路停止收费后车辆通行费收入减少所致。此外,得益于国家对贫困地区及少数民族地区的政策,甘肃省获得了中央财政的大力支持,2018年甘肃省收到中央补助2526.9亿元,占综合财力的比重为66.3%。

2018年甘肃土地市场量价齐升。2018年甘肃省土地成交金额为257.6亿元,同比上升10.6%。成交面积为3284.1万平方米,同比上升4.2%。成交均价为784元/平方米,同比增长6.1%。

甘肃省地方政府债务率较低。截至2018年末,地方政府债务余额为2492.1亿元,同比增长20.5%。其中,一般债务余额为1624.7亿元,专项债务余额为867.4亿元。债务率(地方政府债务余额/综合财力)为65.4%,排全国第23位,较2017年的59.8%上升5.6个百分点,主要由地方政府债务余额同比增长20.5%,但综合财力仅同比增长10.1%所致。

从债务资金投向看,截至2018年末,甘肃省政府债务的资金投向主要包括市政建设565.5亿元,交通运输430.7亿元,土地储备325.9亿元和保障性住房294.3亿元,分别占全省债务余额的22.7%、17.3%、13.1%和11.8%。

目前,甘肃省下辖12个地级市、2个自治州、17个市辖区、5个县级市、57个县和7个自治县。

2. 甘肃省下辖各地级市发展较不均衡

甘肃省各市州经济整体保持增长,但区域经济财政实力分化较为明显,省会兰州市经济发展水平保持绝对领先地位。依托省会城市资源聚集优势,兰白核心经济区“中心带动”作用明显,同时推进酒嘉、张掖、金武、天水经济区“两翼”加快发展。但全省大部分地区受制于地区经济基础薄弱及产业结构转型升级缓慢等因素,区域经济发展较为落后。

嘉峪关市常住人口保持较快增长

嘉峪关市常住人口保持较快增长

嘉峪关市位于甘肃西北部,中国五个不设市辖区的地级市之一,是因1958年国家“一五”计划重点项目“酒泉钢铁公司”的建设而兴起的一座新兴工业旅游现代化区域中心城市。随着“全面二孩”政策的放开,2017年嘉峪关市常住人口的出生率、自然增长率居全省前列,近3年常住人口年均增速为1.1%,位居省内第一。其余各地区除金昌市外,常住人口均保持增长态势,其中,临夏回族自治州(以下简称“临夏州”)、甘南藏族自治州(以下简称“甘南州”)和陇南市常住人口近3年年均增速相对较高,分别为0.8%、0.7%和0.6%。而“镍都”金昌市产业结构较为单一,且本地无二本及以上高校,对外来人口不再具有吸引力,甚至对原有本地人口也产生了“推力”,常住人口出现下滑,近3年年均增速为-0.1%。

嘉峪关、酒泉土地成交金额及成交均价增长较快

嘉峪关、酒泉土地成交金额及成交均价增长较快

从住宅用地来看,2018年兰州市和天水市住宅用地成交金额较大,分别为62.4亿元和43.4亿元。而嘉峪关市、金昌市和甘南州均不足1亿元。土地成交金额增速方面,定西市和酒泉市超过100%,嘉峪关市等8市2018年土地成交金额实现不同程度的增长,而甘南州、平凉市、金昌市和临夏州成交金额下降,增速分别为-9.6%、-32.9%、-59.9%和-64.2%。成交均价方面,平凉市、天水市和兰州市位列前三,分别为3249元/平方米、2802元/平方米和2268元/平方米,而张掖市仅为704元/平方米。成交均价增速方面,18年金昌市较15-17年成交均价增长106.2%,主要因为永昌县大沣房地产开发有限公司以2336.8元/平方米、金昌市旺隆房地产开发有限公司以1658.4元/平方米分别竞得永昌县城环城东路以东、东大街以南的1块住宅用地。而兰州市成交均价降幅达27%。

武威、酒泉GDP增速和一般公共预算收入增速均由负转正

武威、酒泉GDP增速和一般公共预算收入增速均由负转正

GDP总量方面,兰州市遥遥领先,2018年全市GDP为2732.9亿元,约占甘肃省GDP总量的33.1%,其余地区皆未超过800亿元,其中,有9个市州在500亿元以下,排最后一名的甘南州仅为155.7亿元。

GDP增长率方面,金昌市和嘉峪关市相对较高,分别为8.7%和7.4%,平凉市和庆阳市位列最后两位,分别为2.1%和3.6%,其余各市州集中在4%-7%之间。增长率变化方面,除平凉市较2017年下降1.7个百分点外,其余各市州均实现不同程度上升。武威市和酒泉市由负转正。其中,武威市主要受益于供给侧结构性改革,工业企业成本费用下降以及农业经济规模和质量的显著提升。酒泉市则主要由于加强工业经济运行调度,坚持把扩大有效投资和培育工业企业作为推进高质量发展的两个重要抓手,工业经济发展情况有所改善。而平凉市因为水果减产幅度较大,农业经济严重下滑,使得GDP增速出现下降。人均GDP方面,各地区之间差异较大,嘉峪关市位居全省首位,为11.9万元/人,其余地区皆未超过8万元/人,临夏州仅为1.2万元/人。

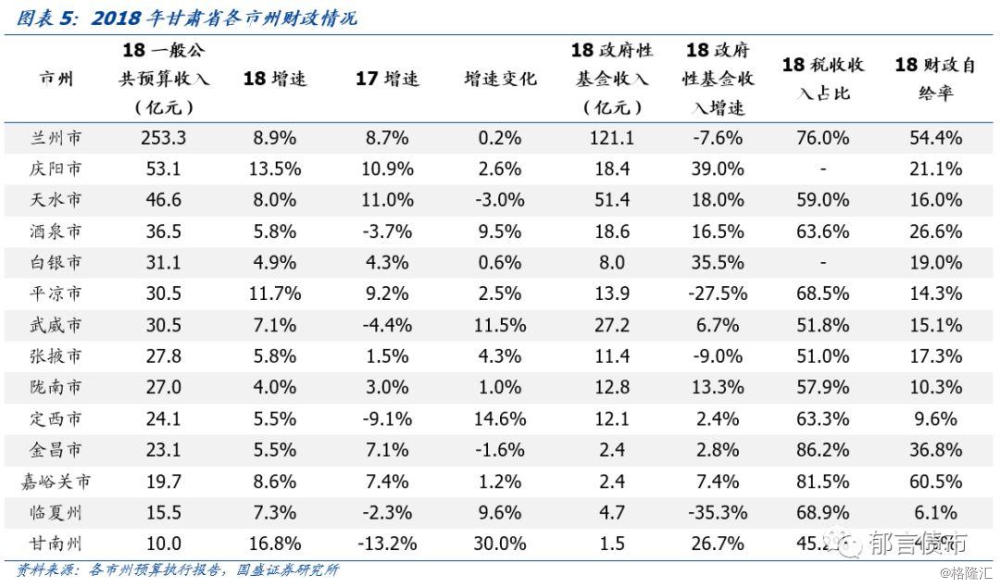

一般公共预算收入规模方面,除平凉市与武威市互换之外,各市州排名相较17年没有发生变化。2018年,兰州市一般公共预算收入为253.3亿元,约占全省总量的29.1%,其次是庆阳市为53.1亿元,其余地区一般公共预算收入皆较低,小于50亿元。增速方面,各市州2018年一般公共预算收入均实现不同程度增长。甘南州、庆阳市和平凉市位列前三,分别为16.8%、13.5%和11.7%,陇南市最低,仅为4.0%,其余地区皆在4.5%-9%之间。

一般公共预算收入增速变化方面,酒泉市、武威市、定西市、临夏州和甘南州由负转正。其中,酒泉市主要受益于矿产品价格逐步回升,风电上网率提高,房地产和建筑业效益好转,进而带动相关行业增值税和企业所得税增长。武威市在房地产业、建筑业自身较快发展的基础上,大力拉动电力生产和供应业、批发零售业的发展,带动税收收入大幅增长。甘南州主要因为九甸峡等水电站收入的增加,以及双审问题整改中矿山企业需补缴两权价款,均为不可持续的一次性增收因素。临夏州一方面深度开发文化旅游资源,持续推动节会经济发展,壮大财源;另一方面自4月起实行月通报月考核的奖惩激励措施,加大零散税源征收力度,税收收入比上年同口径增长25%。

政府性基金收入方面,兰州市居全省首位,为121.1亿元,其次是天水市,为51.4亿元。金昌市、嘉峪关市和甘南州较低,皆不足3亿元。增速方面,兰州市、张掖市、平凉市和临夏州为负增长,其中,临夏州2018年政府性基金收入下滑幅度最大,增速为-35.3%,主要因为国有土地使用权出让收入下降39.5%。其余地区2018年政府性基金收入均有不同程度的增长,其中,庆阳市增速最高,为39%。

税收收入占比方面,2018年,金昌市、嘉峪关市和兰州市位列前三,分别为86.2%、81.5%和76.0%,一般公共预算收入质量较高。而甘南州最低,为45.2%,其余各市州集中于50%-70%之间。

财政自给率方面,多数市州对上级补助较为依赖。2018年,嘉峪关市和兰州市相对较高,分别为60.5%和54.4%,而定西市、临夏州和甘南州均不足10%,其余各市州均集中于10%-40%。

大兰州、河西走廊和陇东南三大经济区协同发展

大兰州、河西走廊和陇东南三大经济区协同发展

区域发展格局方面,甘肃省着力构建“一横两纵六区”为主体的城市化发展、“一带三区”为主体的农业发展和“三屏四区”为主体的生态安全三大战略格局。重点推动中部大兰州、河西走廊和陇东南三大经济区协同发展。[2]

大兰州经济区,兰州和白银积极打造以石化有色冶金为核心的中部产业群。兰州市是西北地区老工业基地,产业结构中石油加工业、有色冶金、化学原料和化学制品制造业等占比较大,经济发展对资源型产业依赖性较强。甘南州特色种植业和高原特色畜牧业快速发展,种植业结构和畜群结构不断优化,农牧业生产平稳发展。

河西走廊经济区,酒泉市以装备制造、石化、电力等作为支柱产业,嘉峪关市以化学原料和化学制品制造业,非金属矿物制造业,黑色金属冶炼和压延加工业,有色金属冶炼和压延加工业,电力、热力生产和供应业为五大支柱产业;张掖市依托农业和矿产资源优势,初步形成了农副产品加工、酒和饮料制造、金属及非金属矿采选业等主导产业;金昌和武威市着重发展有色金属及深加工、化工、食品和新能源等支柱产业。

陇东南经济区,平凉和庆阳以油气、煤炭开发为重点,打造以石化、煤化工为核心的陇东产业群。天水市以先进装备制造和绿色生态农产品等为支柱产业。陇南市重点发展生态农产品生产加工,建设区域绿色生态农产品生产加工基地、有色金属资源开发加工基地。

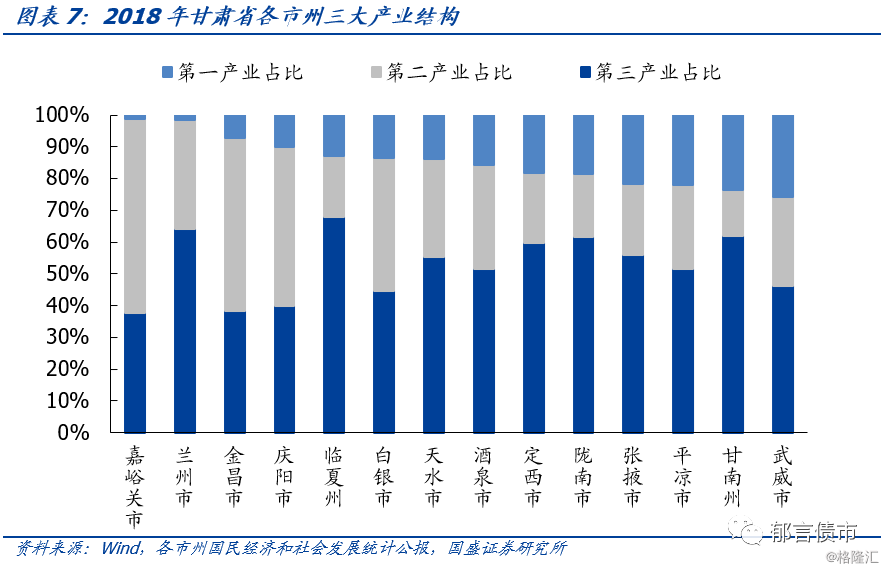

产业格局方面,除庆阳市、嘉峪关市和金昌市为“二三一”,甘南州为“三一二”外,其余各市州皆为“三二一”的产业结构。第一产业方面,武威市、甘南州和平凉市占比较高,分别为25.7%、23.7%、22.2%;第二产业方面,嘉峪关市、金昌市、庆阳市占比较高,分别为61.1%、54.5%、50.2%;第三产业方面,临夏州、兰州市、甘南州占比较高,分别为67.9%、64.1%、61.8%。

平凉市经调整债务率较高

平凉市经调整债务率较高

从地方政府债务余额看,截至2018年底,兰州市地方政府债务余额较大,为522.6亿元。庆阳市、白银市、天水市和平凉市均超过100亿元,嘉峪关市和甘南州分别为32.6亿元和36.3亿元。其余各市州集中于40-100亿元。增速方面,甘南州、临夏州和定西市均超过50%。白银市2018年地方政府债务余额基本与上年持平,仅增长1.9个百分点。

发债城投有息债务[3]方面,兰州市规模最大,为1045.8亿元。其次是平凉市和武威市,分别为147.4亿元和126.1亿元。嘉峪关市、张掖市、酒泉市和金昌市均未超过50亿元,其中,金昌市仅为13.0亿元。其余地区无发债城投有息债务。

债务率方面,本文经调整债务率计算口径为“发债城投有息债务/一般公共预算收入”。平凉市、武威市和兰州市相对较高,分别为483.7%、414.3%和412.8%。其次是嘉峪关市,为231.3%。张掖市、酒泉市和金昌市均不超过100%。

综合来看,兰州市、庆阳市和天水市资质相对较好,白银市、酒泉市、张掖市、武威市和嘉峪关市处于中游水平,平凉市、陇南市、定西市、临夏州、金昌市和甘南州资质相对较弱。

二、甘肃省城投债概览和平台梳理

1. 甘肃省城投平台主体评级整体偏低

按照Wind口径,在人工剔除明显不是城投平台的公司后进行统计。截至2019年7月31日,甘肃省城投平台存量债余额为682.4亿元,涉及发行人16个。从发行人主体评级来看,AAA级有1个、AA+级有2个、AA级有6个、AA-级有5个、无评级2个。AAA和AA+合计仅占比18.75%,甘肃省城投平台主体评级整体偏低。

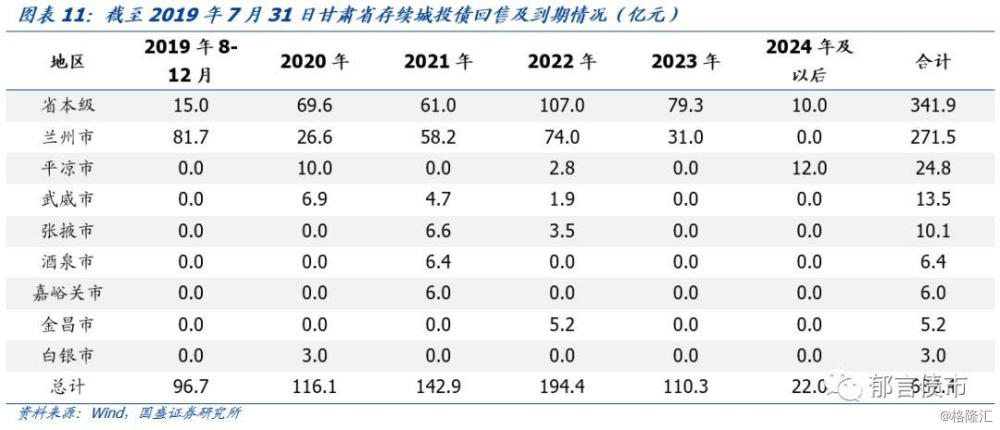

分地区来看,甘肃省发债城投平台较少,存量城投债以省本级和兰州市为主,分别为341.9亿元和271.5亿元,合计占全省存量债的89.9%,其余各市州城投债余额均不超过30亿元。

城投平台个数方面,从大到小依次为兰州市6个,省本级2个,平凉市2个,武威市、张掖市、酒泉市、嘉峪关市、金昌市和白银市各1个。

从甘肃省存续城投债整体回售及到期情况来看,2022年回售及到期规模较大,为194.4亿元,占总量的28.5%。

分地区来看,2019年8-12月兰州市城投债回售及到期压力较大,占存续城投债的30.1%。2020年白银市和武威市城投债回售及到期压力较大,分别占存续城投债的100%和51.2%。2021年酒泉市、嘉峪关市和张掖市城投债回售及到期压力较大,分别占存续城投债的100%、100%和65.4%。

2. 金昌市城投债平均估值较高

整体上,金昌市城投债平均估值(算术平均)较高,为7.30%。酒泉市和兰州市城投债平均估值较低,分别为4.47%和4.58%。分发行方式看,不论是公募发行还是私募发行的城投债,兰州市均较低。公募发行的城投债中,金昌市平均估值最高为7.30%。私募发行的城投债中,白银市平均估值最高为6.71%。此外,兰州市和白银市私募发行城投债占比在60%以上。

分剩余期限看,1年以内城投债中,白银市平均估值最高为6.71%,兰州市最低为3.86%。1-3年城投债中,嘉峪关市平均估值最高为6.72%,酒泉市最低为4.47%。3年以上城投债中,平凉市平均估值最高为7.41%,兰州市最低为4.49%。

3. 甘肃省城投平台梳理

甘肃省城投平台数目较少,以省级和市级平台为主,合计占比81.3%。主营业务方面,多数平台以基础设施、保障房建设、公用事业等(准)公益性业务为主,但部分平台由于城市规划、政府尚未回购项目等原因,近年来未实现基建业务收入。非标债务方面,占有息债务比例相对较低,绝大多数平台小于15%,个别平台超过40%。对外担保方面,大部分较少,只有4个平台对外担保/净资产超过10%,个别平台对外担保中民企比例较高。

本文按照余额大小顺序分别对省本级、兰州市及其余市州各平台情况进行详细分析。

省本级

省本级

省本级平台共有2个,分别为甘肃省公路航空旅游投资集团有限公司(以下简称“甘公旅”)和甘肃省公路交通建设集团有限公司(以下简称“甘公建”),实际控制人均为甘肃省国资委。

其中,甘公旅与甘公建共同负责甘肃省高速公路的投资、建设及运营管理,职能分配方面,甘公旅主要负责甘肃省政府还贷性公路建设和运营,还涉及贸易、旅游服务、金融等多个业务板块。贸易业务占公司营业收入比重较大,而利润的主要来源为高等级公路通行费。2017年起甘肃省全面停止政府还贷二级公路收费,使得公司通行费收入有所下降。而甘公建则主要负责省内经营性收费公路的建设运营,但截至2019年3月底,公司经营性收费公路均处于建设中,尚未形成通行费收入,公司主要收入来源于子公司甘肃路桥的工程施工收入。2018年新划入的子公司甘肃省公路发展集团有限公司规模较大,使得公司资产规模快速增加,总资产较2017年底同比增长147.8%至774.5亿元。此外,2018年甘公建获得甘肃省财政厅、交通运输厅等部门发放的车辆购置税补助80亿元,计入公司资本公积科目。

兰州市

兰州市

兰州市位于甘肃省中部,是甘肃省省会和西北地区第二大工业城市,下辖城关区、七里河区、西固区、安宁区和红古区5个区,永登县、榆中县和皋兰县3个县,是我国华东、华中地区联系西部地区的桥梁和纽带、丝绸之路经济带的重要节点城市。

此外,兰州市还拥有全国第五个、西北地区第一个国家级新区——兰州新区,兰州新区开发建设以来,紧紧围绕“国家重要的产业基地”和“承接产业转移示范区”的战略定位,坚持把产业作为推动发展的生命线,加强招商引资和项目建设,初步培育形成了大数据和信息化、先进装备制造、新材料、精细化工、新能源汽车、生物医药、商贸物流、文化旅游、现代农业和职教产业十大支柱产业。

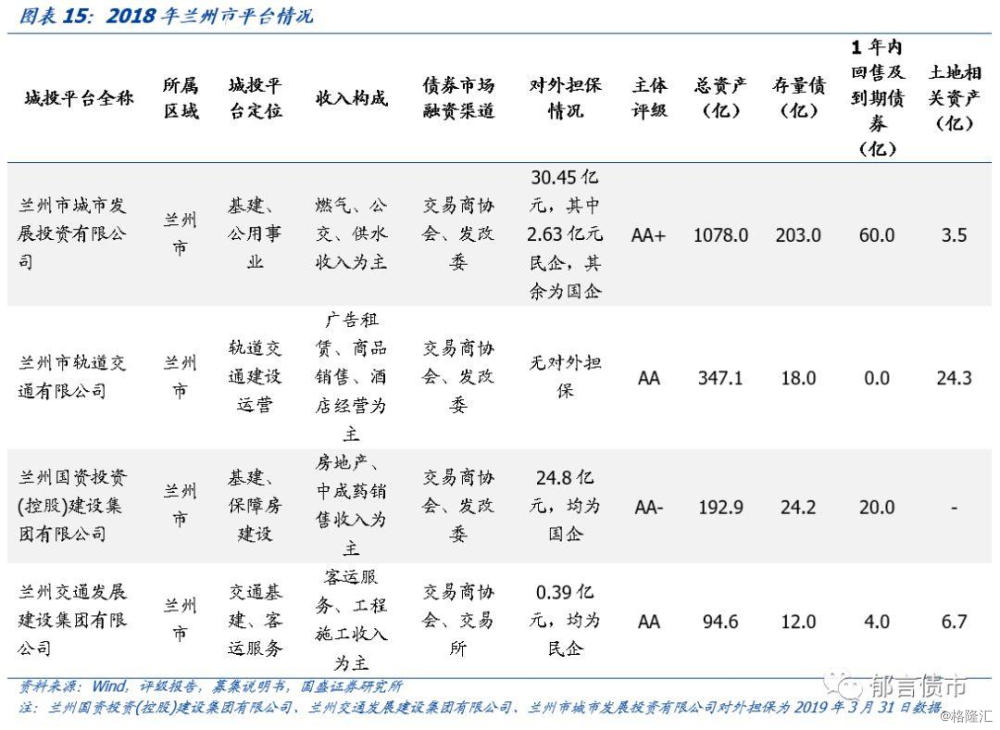

平台概况方面,兰州市共有6个平台,其中市级平台4个,区县级平台2个。4个市级平台分别为兰州市城市发展投资有限公司(以下简称“兰州城投”)、兰州国资投资(控股)建设集团有限公司(以下简称“兰州国投”)、兰州交通发展建设集团有限公司(以下简称“兰州交建”)和兰州市轨道交通有限公司(以下简称“兰州轨交”),实际控制人均为兰州市国资委。

其中,兰州城投和兰州国投的控股股东均为兰州建设投资(控股)集团有限公司。兰州城投主要负责兰州市基础设施建设及燃气、公交、供水、供热等公用事业经营,是兰州市政府指定的棚改项目承接主体,统筹棚改项目的融资事宜,与国开行签订贷款协议后转贷给各区县建设主体,贷款资金的实际使用与偿还由所涉及的区县负责,因此公司其他应收款规模较大。公司对外担保对象中兰州科天投资控股股份有限公司自身经营出现困难,相关借款已展期,有一定的代偿风险。兰州国投主要负责兰州市基础设施建设和保障房建设,还涉及中成药销售、粮油销售、房屋租赁等业务,营业收入以保障房销售和中成药销售为主。中成药业务由上市子公司佛慈制药(002644.SZ)负责,目前公司持有佛慈制药3.15亿股(占比61.63%),已质押7000万股,占其所持股份的22.2%。

兰州交建主要负责兰州市交通基础设施项目建设和客运服务,2018年营业收入较上年大幅增长92.9%,主要由于区县城乡公交及新能源出租车逐步投放,公司客运服务业务收入实现大幅增长,以及工程施工业务规模的扩大。兰州轨交主要负责兰州市轨道交通建设运营及沿线资源综合开发,由于轨道交通项目尚处建设期,公司暂未实现相关业务收入,18年营业收入主要来自广告租赁商品销售和酒店经营。区县级层面,兰州西站和兰州新区各有1个平台。

其余市州

其余市州

其余市州的城投债余额相对较小,涉及平台数量也较少,因此统一进行概述。平台个数方面,平凉市2个,武威市、张掖市、酒泉市、嘉峪关市、金昌市和白银市各1个。其中,除平凉市拥有1个区县级平台外,其余各平台均为市级平台。

平台概况方面,平凉市唯一市级平台为平凉市城乡建设投资有限责任公司,主要负责平凉市基础设施建设及棚改。截至2018年末,公司对外担保对象以民企为主,对外担保余额中民企占比达90%。

武威市唯一市级平台为武威市经济发展投资(集团)有限公司,主要负责武威市基础设施建设、保障房建设和热力供应,由于武威市政府尚未对公司建设的基础设施项目进行回购,2018年公司无基础设施建设收入。此外,2018年,受甘肃省政府全面停止政府还贷二级公路收费的影响,公司当期未获得道路收费收入,预计未来公司道路收费业务将暂停。

张掖市唯一市级平台为张掖市城市投资发展(集团)有限公司,主要负责张掖市基础设施建设、保障房建设和公用事业经营。2018年,受子公司张掖供热及部分资产划出影响,公司供热收入同比下降48%。

酒泉市唯一市级平台为酒泉市经济开发投资(集团)有限责任公司,主要负责酒泉市基础设施建设,由于公司主要代建项目尚未完工,近三年未实现基础设施建设业务收入,2018年公司收入全部来源于孙公司敦煌种业(600354.SH)的种子、食品与贸易业务。但敦煌种业已连续三年亏损,盈利能力较弱。

嘉峪关市唯一市级平台为嘉峪关市城市基础设施建设投资开发(集团)有限公司,主要负责嘉峪关市基础设施建设和供热。还有少量物业服务及房地产销售业务,由于往年预收房地产销售款都已陆续完成结转,2018年房地产销售收入实现金额较少,同比下降98%。

金昌市唯一市级平台为金昌市建设投资开发(集团)有限责任公司,主要负责金昌市水务和热力供应。由于金昌市近期无重大的基础设施建设项目,截至2018年末,公司无在建及拟建基础设施建设项目。此外,公司保障性住房均已完工,未继续从事保障房代建业务。

三、甘肃省城投平台打分排序

1. 打分模型

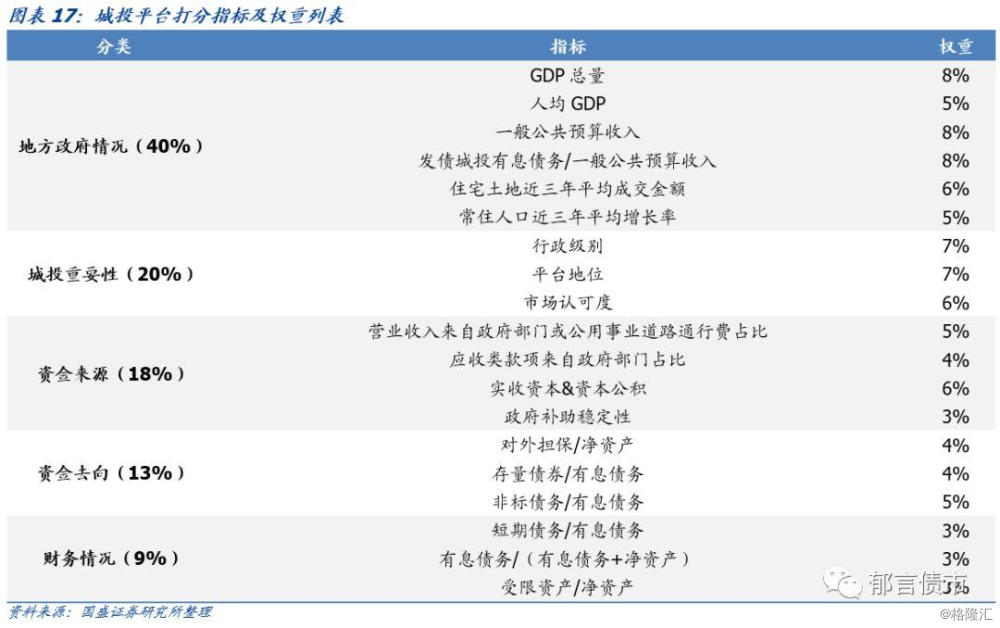

打分模型与《江苏省(苏中、苏北篇)176个城投平台详尽数据挖掘(2019版)——走遍中国系列之十八》相同,依然分五大类指标,具体指标解释如下。

第一大类为地方政府情况,占比40%,下属包括6个指标:(1)GDP总量:从总量角度衡量当地经济实力;(2)人均GDP:从人均角度衡量当地经济实力;(3)一般公共预算收入:衡量当地财政实力;(4)经调整债务率:发债城投有息债务/一般公共预算收入,衡量当地债务率水平;(5)住宅土地近三年平均成交金额:住宅土地成交金额越高,说明土地出让相关财政收入越多,还本付息越有保障;(6)常住人口近三年平均增长率:衡量当地未来增长潜力。地方政府情况相关数据具体到区县层面。

第二大类为城投重要性,占比20%。下属包括3个指标:(1)平台行政级别;(2)平台地位;(3)市场认可度。

第三大类为资金来源,占比18%。下属包括4个指标:(1)营业收入来自政府部门或公用事业道路通行费占比:反映城投较为优质的现金流占比;(2)应收类款项来自政府部门占比:城投平台的应收类款项如果主要直接来自政府部门,则说明与政府关系相对密切,变现相对更具弹性;(3)实收资本&资本公积,反映地方政府对城投平台的资产性支持;(4)政府补助稳定性。

第四大类为资金去向,占比13%。下属包括3个指标:(1)对外担保/净资产:对外担保占净资产比重较高的平台,代偿风险相应加大;(2)存量债券/有息债务:存量债券占比较高的平台未来刚性偿债压力较大;(3)非标债务/有息债务:若非标债务占比较高,说明平台整体融资成本较高,难以通过低成本渠道融资。

第五大类为财务情况,占比9%。下属包括3个指标:(1)短期债务/有息债务:衡量平台短期偿债压力;(2)有息债务/(有息债务+净资产):衡量平台杠杆水平;(3)受限资产/净资产:衡量平台资产流动性。

2. 打分结果及排序

按照Wind口径,在人工剔除明显不是城投平台及3个数据不可得平台后,对剩下的13个城投平台进行打分排序。每个指标划分为5档,分别对应1-5分,下表为平台打分排名结果。

注:

[1] 资源枯竭型城市是指矿产资源开发进入后期、晚期或末期阶段,累计采出储量已达到可采储量70%以上的城市。

[2] 大兰州经济区以兰州、白银和兰州新区为核心区,还包括定西、临夏、甘南等城市。河西走廊经济区分为酒嘉一体化、张掖经济区、金武一体化,包括酒泉、嘉峪关、张掖、金昌、和武威五市。陇东南经济区包括庆阳、平凉、天水和陇南四市。

[3] 在计算发债城投有息债务时,若存在两平台为母子公司关系,则仅保留母集团数据。

风险提示:

1. 模型设计不合理:本文打分模型设计带有一定的主观性,可能存在不合理的地方。

2. 数据口径有偏差:由于城投平台相关数据从评级报告、募集说明书或者财务报告中获取,数据披露口径可能不同,导致结果存在一定偏差。

3. 城投平台信息不全:本文只分析了有存量城投债的平台,由于数据不可得,未发过债的城投平台没有纳入分析,可能会导致分析结果具有局限性。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员