机构:兴业证券

评级:买入

目标价:113 港元

投资要点

1H19 收入增长 30%,利润增长 20.4%。上半年收入 156 亿元(人民币, 下同)(+30%),净利润 14.3 亿元(+20.4%);毛利率 18.4%,净利润率 9.2%。其中光学零件外销收入 37.7 亿元(+42.1%), 毛利率 44.1% (+2.1ppts);光电产品外销收入 116.8 亿元(+27.1%), 毛利率 5.9% (yoy-3.5ppts,hoh-1.6ppts)。

手机镜头结构高端化,全年出货指引上修。上半年手机镜头出货量约 5.5 亿颗(+37.8%),公司上调全年出货量增速指引至 30%(前期:25%~30%), 年末的目标产能由此前的 140KK/M 上修至 150KK/M。根据我们的估算, 公司上半年手机镜头 ASP 约 4.9 元,去年同期约 4.1 元。上半年,公司完 实现了 16MP 超大广角(120°)、超小头部(2.65mm)、7P 超大光圈(F1.4) 及 16MP 超薄镜头的量产。

摄像模组产能计划上修,期待毛利率下半年改善。上半年摄像模组出货 2.2 亿颗(+20.7%),公司维持全年出货量增速指引 20%~25%,到年末目 标产能从年初的65KK/M 上修至75KK/M。光电业务上半年毛利率仅5.9% (yoy-3.5ppts,hoh-1.6ppts),低于我们此前的预期 7.6%。管理层维持了 此前的解释:1)新品爬坡良率不佳;2)产线调整和自动化导入影响到效 率。下半年随着新产品良率的爬坡,产线改造和自动化基本进入正轨,预 计毛利率环比显著改善。

车载产品取得多方面进展。车载镜头方面,公司应用于 ADAS 的 2MP+ 车载镜头进入批量供应阶段,车载激光雷达的光学零部件也实现了小批量 交付。车载模组方面,应用于 ADAS 的 8MP 前视模组(首个项目)完成 研发,得到了客户的高度认可。

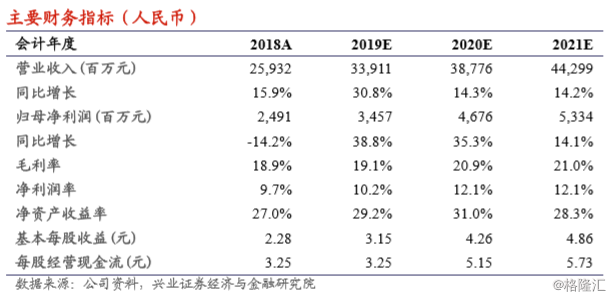

投资建议:维持目标价 113 港元,维持“买入”评级。我们认为在短期, 模组在新品良率爬坡带动下毛利率有望改善;在中期,公司受益于 2020 年的 5G 换机需求;在长期,自动驾驶及 VR/AR 的需求值得期待。我们 预计公司 2019/2020/2021 年的收入达到 339/388/443 亿元,同比增长 30.8%/14.3%/14.2% , 归 母 净 利 润 34.6/46.8/53.3 亿 元 , 同 比 增 长 38.8%/35.3%/14.1%。维持目标价 113 港元,对应于 2019/20/21 年 PE 为 32/24/21 倍,维持“买入”评级。

风险提示:1)国内手机出货量持续下滑;2)模组业务毛利率改善具有不确定 性;3)车载模组产品良率未知

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员