机构:光大证券

评级:增持

目标价:8.6 港币

◆云业务规模高速扩张然亏损率扩大,致公司整体利润承压 1H19公司实现营收 14.85亿元人民币,同比增长 16.1%,较彭博一致预期 的15.01亿低约 1%。经营利润率同比下降4.7个百分点至8.3%,经营利润 同比下降 26%至1.2亿元,较彭博一致预期的1.5亿低约19%,主要由于云 业务经营亏损率未如预期收窄反而扩大。Non-GAAP 净利润达 1.49 亿,同 比下降 30.1%;合 Non-GAAP EPS为0.046元,同比下降33.5%。

◆传统 ERP 业务增长放缓,但依旧维持稳定盈利能力 传统ERP业务营收增长放缓,同比增速由 2H18的7%继续降至1H19的7%, 主要由于传统 ERP 客户尤其是中小企业向云端迁移压力显现;但依旧维持稳 定的盈利能力,经营利润率为 22.6%(vs 1H18 21.7%/2H18 22.7%);净利 率为 20.1%(vs 1H18 19.7%/2H18 19.4%)。

◆云业务规模高速扩张,星空云有望扭亏为盈,苍穹云尚在起量 云业务营收同比上升 55%至 5.5 亿,营收占比扩大至 37%;由于苍穹云研发 及销售费用增加,1H19云业务盈利改善不及预期,经营亏损率由2H18的17% 扩大至 1H19的23%。核心云ERP业务同比增长 56%至4.0亿,其中聚焦中 小企业市场的一代星空云拓展顺利,仍为营收贡献主要来源,营收同比增长 50%至3.84 亿,付费客户数突破1.1 万、续费率超80%,公司指引 2H19 有 望扭亏为盈;专攻大型企业市场的二代苍穹云仍在初期起量阶段,1H19 营收 突破 15 百万,累计签约客户43 家,后期放量情况仍需观察。

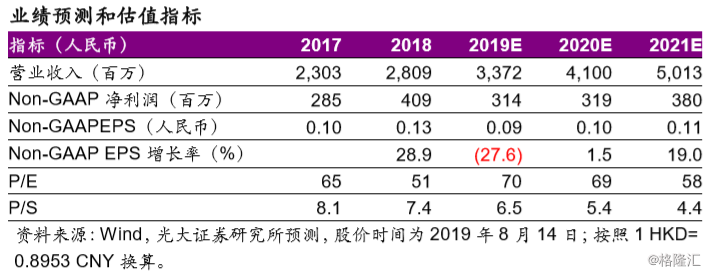

◆估值及评级 我们维持 19~21 年 Non-GAAP EPS 预测分别为 0.09、0.10、0.11 元。基 于分部估值法,参考美国 SaaS 行业平均 PS,考虑到公司云业务通过产品 矩阵丰富,拓展大型企业市场有望驱动增长加快,给予云业务19年15x PS; 参考全球 ERP 行业龙头 PE 水平,结合公司传统 ERP 增长放缓且盈利暂 时承压,给予公司 ERP 业务 19 年 12x 的 PE,维持目标价 8.6 港币,维持 “增持”评级。

◆风险提示:传统 ERP 行业竞争加剧;云业务发展不及预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员