作者:江海证券屈庆团队

来源:屈庆债券论坛

主要内容:

理论上,投资交易与择券策略会在债市不同阶段动态调整。债券牛市周期始于货币政策宽松周期的开启或者经济基本面全面下行。当宽松周期开启,短端利率率先下行,市场交投热情集中于短端,随后宏观数据不断印证,经济悲观预期和货币政策进一步宽松预期加强,中长端利率下行空间尚存,中长端利率债的配置价值凸显。而到了牛市尾声,无论是短端还是中长端利率均已下行至低位,在缺乏利多因素驱动后表现的易上难下,利率债配置价值弱化的同时活跃券交易难度加大,此时市场开始博弈超长债以及一部分老券的补涨机会。因此,30年国债交易活跃度可以用来衡量债市情绪的亢奋程度。

第一,历史走势表现为以下特点:

(1)30年国债利率整体上跟随10年期变动,但在面临上行拐点时,30年期要略滞后于10年期。当债牛进入尾声,10年利率已经进入上行通道,而市场情绪还在,30年利率会延续下行,直到10年利率上行一段时间,市场情绪被扭转,此时30年利率才会上行。从三次历史数据来看,一般滞后1-2个月左右。

(2)30年国债博弈大幅增加往往意味着债牛进入尾声。从量上看,30年国债成交量大幅增加,说明市场预期持续乐观,市场情绪走向极端。再结合价来看,成交量增加时往往利率先下后上,这是由于中长端利率已经下至绝对低位,多头情绪尚未消散,市场继而收割超长债的补涨机会,而当市场利率迎来拐点时,市场大量抛售超长债,空头占优,利率走势的拐点便会出现。2010年5月和2016年10月的利率走势印证了以上观点。

第二,本轮行情:30年国债交易行情何时结束?

我们认为30年国债交易行情的结束主要有两种可能:其一,市场从牛市氛围中走出来,交易情绪发生反转;其二,30年国债的交易价值被压缩至无利可图。

(1)交易情绪发生反转以及对债牛结束的预期需要基本面、资金面发生本质变化。首先,目前看不到货币政策进一步放松的可能性,资金面过度收紧和过度宽松的趋势都很难发生,年初以来我国货币政策基调“以我为主”,三季度海外市场降息潮环境下,央行依然保持定力。预计未来资金面将继续保持相对平稳。其次,对基本面而言,短期虽然看不到经济悲观预期修正的可能,但经济继续大幅下滑的可能性也不大,未来大概率处于经济筑底阶段。

(2)历史上当R007在2.86%(当前水平)时,30年国债与R007利差的均值约为130bp,而目前两者之差已经从7月初的160bp下降至74bp左右,收益利差处于相对较低水平。从10年的角度看,2015年12月,10年国债也在3.01%附近时,30年与10年利差在78bp左右,目前利差在59bp左右,介于1/2分位与1/4分位之间,处于较低水平。因此短期交易情绪或将持续,中长期来看,30-10年利差压缩空间有限,限制利率进一步下行。

整体而言,7月数据大幅回落,叠加8月可追踪数据不多,市场对经济预期依然悲观,短期交易情绪难以明显缓和,超长期债仍存在一定的交易机会。但考虑到目前利差水平已经较低,进一步压缩的空间相对有限,后期主导本轮收益率不断下行的补涨机会将逐渐减弱。同时当前交易仓位较重,需警惕市场情绪的变化,一旦市场情绪发生转变,30年国债的流动性则会瞬间消失。

近期债券市场比较纠结,10年期国债利率触及3%关口,10年期国开收益率跌破3.40%,两者距离2016年初的最低值均不到40bp,利率接近前期低点后,未来下行空间有限。但考虑到中美贸易摩擦不断反复,国内宏观数据波动加大,经济悲观预期短期内难以缓和利多债市。多空因素交织下,债市利率整体震荡下行。但是8月份以来,我们观察到30年国债表现比10年期国债更活跃,本周30年国债成交量超过2010亿元,市场情绪向超长期债券转移,那么30年国债活跃度提升对债市意味着什么?

一、30年国债历史走势

理论上,投资交易与择券策略会在债市不同阶段动态调整。债券牛市周期始于货币政策宽松周期的开启或者经济基本面全面下行。当宽松周期开启,短端利率在降息或降准的直接影响下率先下行,市场交投热情集中于短端,随后宏观数据不断印证,经济悲观预期和货币政策进一步宽松预期加强,中长端利率下行空间尚存,中长端利率债的配置价值凸显。而到了牛市尾声,无论是短端还是中长端利率均已下行至低位,在缺乏利多因素驱动后表现的易上难下,利率债配置价值弱化的同时活跃券交易难度加大,此时市场开始博弈超长债以及一部分老券的补涨机会。因此,30年国债交易活跃度可以用来衡量债市情绪的亢奋程度。我们将30年国债历史走势总结为以下几点:

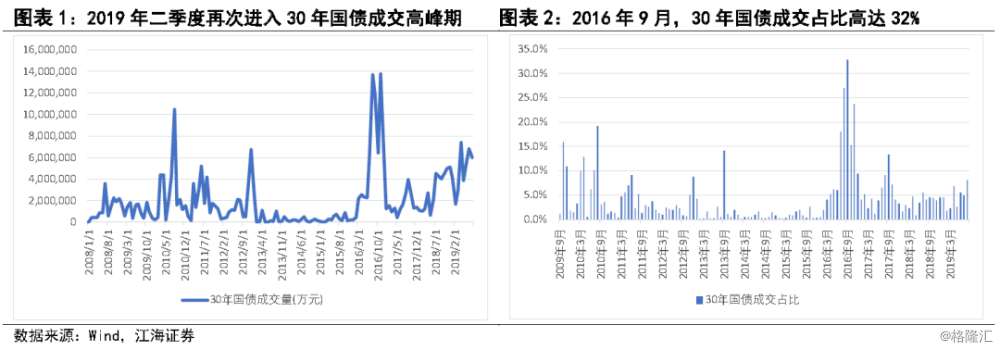

(1)从历史走势来看,30年国债成交最活跃是在2016年三季度,由于2016年超长期国债一级市场续发扩容,越来越多机构参与超长期债交易,二级市场活跃度得到明显提升。11月,30年国债成交量达到1377亿,占全部国债成交量的比例为32%,为2010年来峰值。2019年二季度再次进入30年国债成交的小高峰期,4月成交量达到738亿,随后持续4个月成交均超过600亿,持续时间为历年来最长。

(2)30年国债利率整体上跟随10年期变动,但在面临上行拐点时,30年期要略滞后于10年期。事实上,不同期限的国债利率走势基本上都是一致的,不同点在于短端利率对于资金面的扰动因素更敏感,波动较大;而长端利率更多的反映市场预期。当债牛进入尾声,10年利率已经进入上行通道,而市场情绪还在,30年利率会延续下行,直到10年利率上行一段时间,市场情绪被扭转,此时30年利率才会上行。因此,2010年、2013年和2016年的牛熊市转换阶段,30年国债的拐点均滞后于10年期,一般滞后1-2个月左右。

(3)30年国债博弈大幅增加往往意味着债牛进入尾声。30年国债属于买方市场,机构多以配置为目的,只有买盘增加,成交量才会增加。从量上看,30年国债成交量大幅增加,说明市场预期持续乐观,市场情绪走向极端。对比10年国债,在成交相对活跃时,30年期波动要小于10年;而成交不活跃时,与10年基本一致。再结合价来看,成交量增加时往往利率先下后上,这是由于中长端利率已经下至绝对低位,多头情绪尚未消散,市场继而收割超长债的补涨机会,而当市场利率迎来拐点时,30年国债的市场抛盘会大量增加,空头占优,利率走势的拐点便会出现。2010年5月和2016年10月的利率走势印证了以上观点。

为什么2013年利率进入向上拐点之际并没有出现明显的30年国债成交加量?我们认为,一方面2012年和2013上半年的国债一级发行较少,2012年全年仅有两次新发30年国债,没有续发,2013年上半年同样未发行30年国债,由此导致超长债存量收缩,再加上本身流动性差,市场对超长债的配置需求更高。另一方面,2013年大量理财资金投资非标产品,对利率债形成分流,30年国债成交量随之下降。

二、本轮行情:30年国债交易行情何时结束?

本轮牛市自2018年年初开始,已持续了1年半左右的时间,30年国债利率自4.37%下行77bp至3.60%的水平,离2016年的历史最低点仅差39bp。今年年初以来,市场相对纠结,国债利率横盘震荡,3月份经济数据大幅超预期,短期悲观预期修正,同时央行辟谣叠加MLF缩量操作,释放货币政策边际收紧信号,国债利率单边上行。而5月包商事件爆发后央行呵护流动性,中美贸易摩擦加剧,经济悲观预期再起,资金面和基本面同时利多债市,长短端利率进一步下行。

8月份,30年国债利率大幅下行主要原因在于超长端的补涨机会。5月-7月,10年国债利率下行21bp,30年国债利率仅下行11bp,而8月以来30年国债利率大幅下行22bp,10年国债仅13bp。很明显,在市场情绪持续高涨的推动下,30年国债迎来补涨。30年利率快速下行,交易拥挤之下风险也在不断累积,我们认为风险主要来源于两个方面:

第一,超长期交易行情何时结束?

我们认为30年国债交易行情的结束主要有两种可能:其一,市场从牛市氛围中走出来,交易情绪发生反转;其二,30年国债的交易价值被压缩至无利可图。

对于第一点,交易情绪发生反转以及对债牛结束的预期需要基本面、资金面发生本质变化。(1)资金面:目前看不到货币政策进一步放松的可能性,资金面过度收紧和过度宽松的趋势都很难发生。年初以来我国货币政策基调“以我为主”且“精准滴灌”,三季度海外市场降息潮环境下,央行依然保持定力,本周公开市场利率下调的预期落空也印证了货币政策宽松概率不大,央行通过OMO及其他货币政策工具适时调节,预计未来资金面将继续保持相对平稳,资金利率上行或下行的空间都较为有限。

(2)基本面:短期虽然看不到经济悲观预期修正的可能,但经济继续大幅下滑的可能性也不大,未来大概率处于经济筑底阶段。从高频数据来看,8月前两周生产有所改善但需求依然疲软。以电力、黑色金属为代表的中游生产端较7月小幅改善,发电耗煤跌幅收窄,铁矿石供给逐渐恢复,钢厂高炉开工率回升。但下游需求依旧疲软,一方面钢材水泥价格继续下跌,钢厂和钢材社会库存超季节性增长,另一方面城市商品房成交面积增速同步回落。通胀方面,猪价继续走高,但蔬菜、水果和蛋价同比涨幅收窄,油价呈现V型走势,整体变化不大。

第二,当前的交易价值有多大?

交易价值主要取决于两点:一个是债券收益率与资金成本之间的价差;另一个则取决于市场对基本面的看法。

首先,从市场角度来看,市场普遍对未来经济抱有悲观预期,投资者对债市的乐观预期一时间不会消散。考虑到10年利率已逼近前期低点,交易空间很小,因此市场对超长债的交易情绪还会延续。

但是我们认为30年的交易价值相对有限。历史上当R007在2.86%(当前水平)时,30年国债与R007利差的均值约为130bp,而目前两者之差已经从7月初的160bp下降至74bp左右,处于相对较低水平。

从10年的角度看,目前30年与10年利差在59bp左右,而2015年12月,10年国债也在3.01%附近时,两者利差却在78bp左右,目前利差介于1/2分位与1/4分位之间,处于较低水平。而从1年的角度看,当前10年与1年国债利差在42bp左右,处于2002年以来的1/4分位下方,表明10年国债利率未来很难有进一步下行,而在有限的30-10年利差压缩空间中,30年国债利率下行幅度较小,交易价值相对有限。

因此,本轮超长债利率大幅下行主要是受交易盘主导。短期交易情绪或将持续,中长期来看,30-10年利差压缩空间有限,限制利率进一步下行。

整体而言,7月数据大幅回落,叠加8月可追踪数据尚且不多,市场对经济预期依然悲观,短期交易情绪难以明显缓和,超长期债仍存在一定的交易机会。但考虑到目前利差水平已经较低,进一步压缩的空间相对有限,后期主导本轮收益率不断下行的补涨机会将逐渐减弱。同时当前交易仓位较重,需警惕市场情绪的变化,一旦市场情绪发生转变,30年国债的流动性将瞬间消失。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员