8月14日,通力电子(1249.HK)公布截至2019年6月31日的中期业绩报告,并于8月15日在香港举办中期业绩会电话会。

一、营业额同比增长25.6%,毛利率有所提升

主要得益于音频产品、耳机产品和部分部件业务的增长,通力电子在2019年上半年整体经营情况向好,营业额达35亿元(港元下同),同比增加25.6%。

由于营业规模扩大,截至中期报告,公司毛利为4.6亿元,同比增长33.7%,同时盈利能力有所提升,毛利率同比回升0.8%。截至报告发布日,公司净利润达0.98亿元,同比增长18.5%。

总体而言,智能音响设备及耳机产品的发展前景值得肯定,公司长期可持续的业绩增速或将得以保障。在公司设计优化,采购降本等一系列成本控制措施下,毛利获得大幅提升,超过去年同期10.7%的增长幅度。

研发投入方面,公司报告期内投入研发费用1.7亿元,占营业额的4.8%。报告期内公司研发投入占比持续攀升,在营业收入稳步上升的情况下仍保持高水平的研发费用。以智能语音音响,耳机,以及数字降噪技术等为主要方向,结合配套产品的研究。

据业绩会管理层阐述,不仅是对产品相关以及前瞻性基础技术进行研究和开发,公司同时在为客户研究更适合的智能语音产品解决方案,从技术上对交互方式进行改良,做到从单纯的语音,到语音+视觉的交互式转变。

二、智能转型初见成效,全球化视野带来新机遇

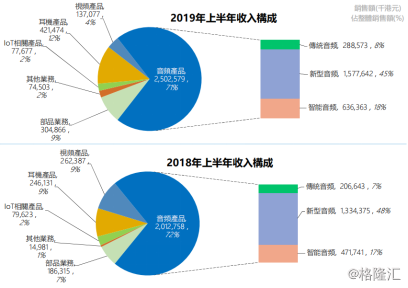

通力电子音频业务分布并无巨大波动,主要仍为传统、新型和智能音频三大类。

值得肯定,通力业务增速稳定,智能耳机及高端耳机发展速率良好。

以产品种类区分,音频产品为公司主要经营部分,其中主要包括智能音箱、蓝牙音箱、家庭影院和小型音箱等产品,该部分贡献收入25亿元,同比增长24.3%,占比总体收入71%,并无明显波动。公司持续加强对智能语言技术的投入,同时加大了对带屏音响及多种生态附件产品的开发。

预计2019年,中国智能音箱市场销量将达到3430万,同比增长111%。销售额为70.3亿元,同比增长93%。随着AIoT市场发展,公司着重发展智能音响以及带屏的智能语音相关设备,市场需求大,且发展方向广泛。

耳机产品同样表现不俗,销售额相较2018年提升明显,收入达4.2亿元,同比增长71.2%,占比12%。头戴式蓝牙耳机在出货量方面继续保持快速增长,加强真无线入耳耳机(TWS)的开发,并在上半年实现了从0到1的突破。同时,公司主动投身研究数字主动降噪(ANC)技术,耳机智能语音技术也进入到了开发和应用阶段。

高端优质耳机的赛道正势头火热。行业背景下,TWS(真正无线立体声)时代由苹果Airpod开启,打开了蓝牙耳机新的发展前景。据预计,2018-2020年全球TWS耳机将实现高速增长,出货量分别达到6500万台,1亿台和1.5亿台,年复合增速达51.9%。基于公司对头戴和蓝牙耳机的技术积累,以及现阶段对TWS的投入和研究,这部分业务会成为公司下一阶段的主要增长点之一。

智能音响和TWS蓝牙耳机二者皆处于市场生命周期的成长期。相对于行业已进入衰退期的DVD业务,智能音响和TWS蓝牙耳机面临着客户的进一步需求和改良的空间。5G带来的万物物联,以及手机形态的改变和消费者健身习惯的养成,智能音箱和TWS耳机都具备成为下一时代刚需产品的基因,这一部分也将成为公司着重发展的业务方向。

另外,IOT产业和增速可观的部件产品业务同样值得关注。

2019年上半年部件产品业务创收3亿元,同比增加63.6%,占比9%。主要包括布网罩、喇叭及无线模组等部件。主要增长原因为其子公司瑞捷光电零部件于2019年一季度开始并入公司产品收入,同时行业的提振和进入互联网产业供应链,给予公司该部分业务以上涨空间。

同时,优秀的运营能力和垂直整合能力也是通力所具备的良好基因。

首先是运营能力,体现在生产效率和管理能力等多个方面。

2019年上半年本集团人员总数同比下降10.4%,销售额同比增长25.6%,人均销售额上半年同比增长40.2%。通过对人员系统性的管理和培训,以及自动化能力的提高,公司大幅提高了生产效率。

公司具备良好的垂直整合能力,从业务区到供应链,全球视野给予通力电子以更好的发展平台。

2019年3月,通力电子在越南广宁购买了十余万平方米工业用地,计划筹建海外工厂。越南部分工厂能够更好的实现海外整机总装计划,同步提升公司供应链垂直整合能力。同时,根据业绩会中公司管理层表述,核心部件的生产会留在国内,但针对其他部件,生产成本和效率是第一要素。不仅在越南,公司在印尼也有合作工厂,若国际环境需要,更好的垂直整合能力能够让通力电子最大程度上规避宏观风险,提高生产效率。

除了供应链,全球化的视野也同时为公司提供了业务的拓张。2019年,中国地区销售总额达10.6亿元,同比增长39.8%,占比整体30%,增长迅猛。美国及欧洲分别贡献销售额7.6、8.5亿元,占比22%、24%,同比均有所提升。目前美国加征关税范围,以及公司对全球供应链垂直整合布局,预计中美贸易战对公司业务不会带来太大影响。

三、结语

面向AIoT,通力电子的业务转型之路已初见成效,产品的智能化和交互化是未来变化的趋势,通力智能产品占比的增长说明了公司管理层对转型和变革的肯定。

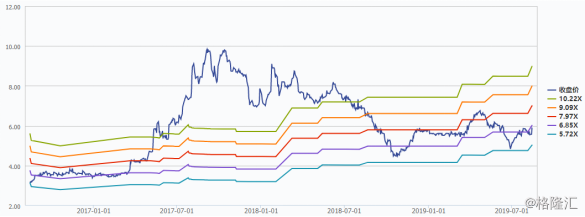

目前公司动态PE为6.69,处于估值的低位水平,结合公司现阶段的业绩增速和发展方向,公司在AIoT时代发展可期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员