2019年下半年市场不确定加大,境内房地产融资环境有所收紧,境外国际关系风险增加。而香港市场处于连接境内外重要桥梁,近期受人民币汇率波动刺激,出现大幅下滑,其中房地产板块影响较大。

8月7日,融信中国(03301.HK)发布2019年半年度业绩报告。当天受业绩良好影响,公司股价收涨2%。从后续价格表现来看,融信近期表现在板块中相对较为稳定,优于行业板块。

大盘及板块指数已回归年初价格”起点“,每次调整都是大浪淘沙之机遇。从中期报告来看,融信逆周期管理能力较优,有望于下半年形成良好市场预期。

业绩增长具备潜力,内外资机构集中”好评“

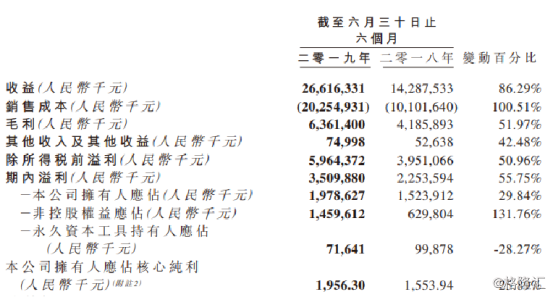

融信中国近期发布的2019年半年度业绩报告显示,报告期内实现营业总收入人民币266.16亿元,同比2018年上半年增长86%;归母净利润19.79亿元,同比增长30%;归母核心净利润19.56亿元,同比增幅达26%;基本每股收益1.19元,同比增长17%。

其中,可以看到非控股权益占比有所提高,主要因为公司近年除了传统招拍挂模式,还大力推动合营、联营及并购等方式获取项目。目前看来,过去融信多元化获取土储的模式成效明显。并购模式的发力推动了公司销售规模保持稳定增长,从而推动结转收入达到80%的高速增长。

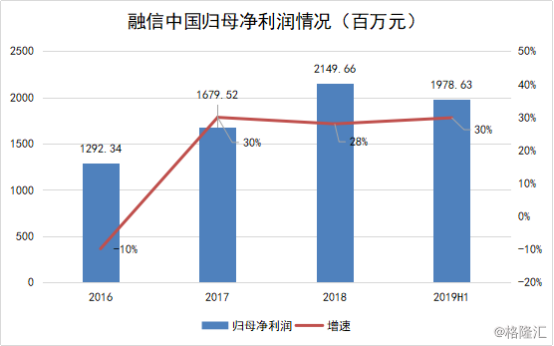

同时,公司通过合营、联营模式,公司风险得以分散,进一步推动公司实现”降负债“目标。而平衡发展让公司获得了穿越周期的稳定盈利能力,利润端的高速增长是最为明显的体现。下图可见,公司从2017年以来归母净利润便保持30%左右的高速增长。

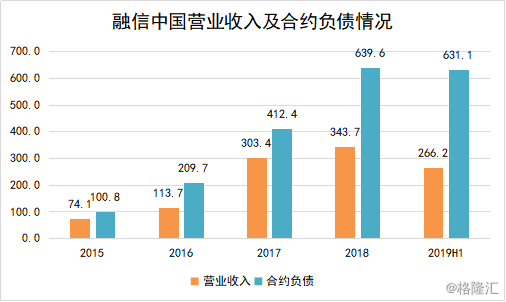

值得注意的是,截至2019年中期,融信合约负债631.1亿元,受丰厚未结转利润支撑,公司未来业绩增长潜力十足。

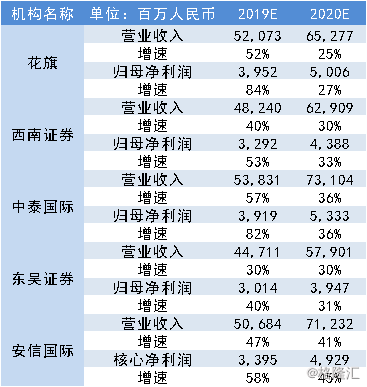

受良好的业绩表现带动,市场机构对融信未来的业绩增长一致看好。截至2019年8月9日,有5家国际投资机构更新对融信的评级。其中花旗、西南证券、安信国际、中泰国际对融信维持买入评级,而东吴证券则维持增持评级。

下图可见,从营收及利润增速方面,三家机构都给与融信不低的增长预期。5家机构分别对融信2019年全年业绩增长做出预计,平均的营收增速为45%,平均利润增速为63%。

合约销售方面,市场对融信的预期也较为乐观。融信由于推盘周期影响,今年推盘主要集中于下半年。机构评估报告中普遍预计,融信下半年可销售资源约1200亿元人民币,并预计公司下半年销售增长将提速,以达到全年1400亿元人民币的销售目标。

2019年上半年公司销售金额达566.78亿元,同比增长4%;销售面积281.98万平米,同比增长11%;销售均价达20100元/平米。从区域布局看,杭州、福州、上海、南京、郑州分别贡献销售金额的35.8%、11.7%、11.0%、6.2%、4.0%。

一直以来,内地地产板块是外资与内资投资者分歧较大的行业,因此内外资机构对融信评估达成统一除了短期符合预期的业绩增长之外,也离不开公司的长期投资价值。

对于地产公司而言长期价值源于两个部分:土储及管理。土储受到公司外延能力决定,土储土储和资产是公司目前的静态价值的关键;而管理则是公司的内生能力,决定了公司能否释放出公司的价值,甚至不断超越原本的价值。下面便来看看,融信在2019年以来的价值增长情况。

多元化外延模式,土储货值或超5000亿元

先来看看融信的土地项目的外延情况。众所周知,随着2017年以来,行业调控常态化,招拍挂竞争越发激烈,二级市场低价“收并购”地产项目成为房企的共识。从行业角度看,“收并购”是房地产集中度提升的必经之路。而收购项目这种外延模式,有两大优势:速度快、成本低。

地产企业通过”收并购“能够以低成本维持规模优势,同时降低公司风险以应对不利周期。如典型龙头企业万科,2018年以来便有接近五成的土储面积通过通过股权收购合作获得。

融信同样如此。近年,公司先一步把握市场优势,通过"收并购”快速扩充土储规模。而2019年以来,融信外延扩张进一步多元化,大力投入城市更新及以交通为导向的发展(TOD)两大特色开发模式,背后的核心是公司近十年的城市更新开发经验。目前,公司已经打造出福州世欧王庄、双杭城及海月江潮等代表作品。

凭借着城市更新经验,公司同时积极布局中原,在郑州和太原通过土地一二级联动,参与当地的棚改和旧城改造工程,打造出郑州奥体世纪等代表作品。

在业绩公告中,公司表示相信“TOD”地产开发模式是未来的大趋势。而事实上,随着城市化发展不断成熟,多地提出了鼓励“TOD”模式的政策。公司于2018年11月首进山东半岛,以“城市缝合”理念打造青岛海月星湾,意在通过构建海岸生活共同体,打造具有潜力的青岛新中心地标项目。

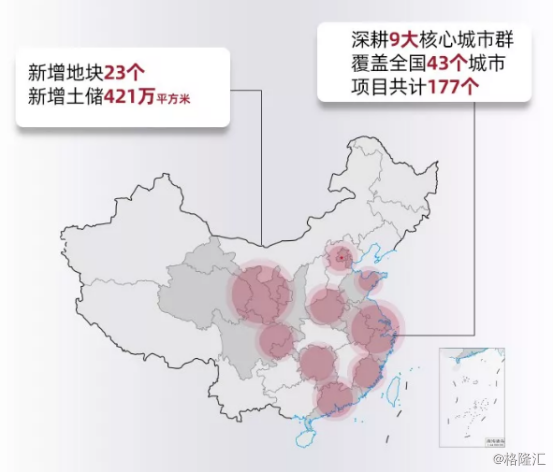

三种获取项目的方式极大的提升公司的外延扩张能力,使得公司的土地储备稳定增长。截至2019年中期,公司新增了23个土地项目,新增建筑面积为420.8万平米,超过一半位于长三角地区,新增拿地成本为4207元/平米,占销售均价比例仅21%,拿地溢价率为12.6%,保持较低水平。

一二级联动为公司土储带来的提升显著,今年以来,公司在郑州和太原的大型一二级联动项目陆续转化,上半年公司已摘牌郑州近60万平米土地,两城市预计在未来进一步转化的一级项目超过600万平米。

截至2019年6月,公司的总土地储备为2650万平米,较2018年增长4.3%,整体土地成本为4465元/平米。

战略上,公司坚持深化9大核心城市群布局,深耕核心一、二线城市及具有明显外溢需求、净人口流入及新兴产业规划的核心卫星城市。区域上,公司的土地储备在长三角和海西地区占比较高,分别占比42%和25%。城市上,截至2019上半年末,超过80%位于一线及强二线城市。

根据2019年上半年,公司20100元每平米的销售单价,预计公司目前土地储备货值或超5000亿元。对比今年销售目标1400亿元,足够支撑公司3-4年的业务发展。根据公司目前盈利水平预计,土地储备内含的静态NAV或达350亿元,对比目前公司市值,公司估值具有较强的增长潜力。

“兵马未动,粮草先行”,融信的土地储备就是发展的“粮草”,它的跃升无疑为公司的成长奠定良好的基石。但是,如今地产行业正处于快速转型期,土储规模与销售规模已难以画上等号,因此公司的内生“软实力”,即“兵马”的能力成为了发展关键因素,下面便来看看能够驱动公司未来成长的核心因素。

内部管理两开花,去化与投资两不误

下面再来看看融信的内生能力。对于投资者而言,利润就是衡量公司内生能力的成绩单,但是不断增长的利润背后,便是是“开源”和“节流”。

“开源”方面,过去在地产的野蛮生长的时代中,追求规模变能达到增长目的,然而如今增长的核心已转向周转能力。而以工业化低质量来加速去化的模式已被证伪,周转的核心依然是产品和服务的质量。

“节流”方面,在目前高地价、严限价的环境下,通过降低土地成本来提升毛利的空间已越来越小,最终通过财务管理提升效益成为了关键。

因此,未来公司能否获得稳定的利润增长,产品与财务的管理是公司长远的“护城河”。背后的管理机制和文化是公司5-10年都难以改变的基因。公司的管理文化之中有两个基因决定了融信拥有持久的内生动力。

1.产品基因:作为一家坚守中高端产品的企业,融信始终坚守品质为本,深度打磨产品,不断提升产品的竞争力。在追求极致产品力的基础上,融信目前已经形成了四大产品系,分别是中心系、世纪系、海月系、澜天系,并努力在核心城市打造更多的房企标杆产品,在激烈竞争中实现突围。

在高品质产品带动下,公司具备较强的去化能力,截至2019年6月30日,公司项目去化率超过70%。在布局的核心城市中,融信积累的品牌深度已位于行业前列。以最为核心的福州及杭州地区为例,根据克而瑞研究院统计,2019年上半年,公司在福州的销售额及建筑面积位列行业第一位,在杭州的权益销售金额位列行业第二位。

2.风控基因:回顾融信发展至今,管理层对行业周期的把握和风险管控具有较为出色的能力。融信在2018年便提出“降杠杆”策略,并一直持续执行。

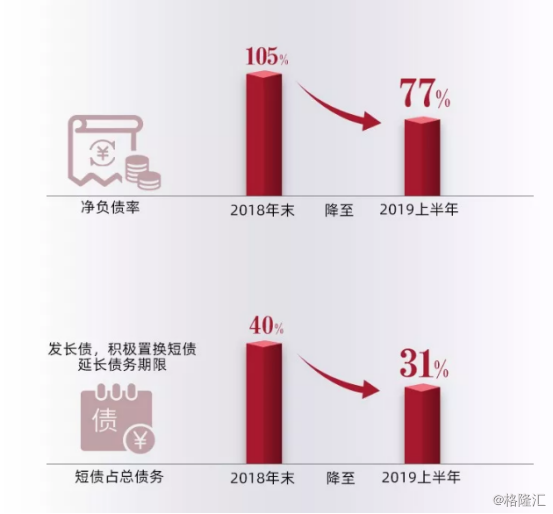

2019年,公司降杠杆成效明显,融资成本持续改善。今年上半年公司大力优化债务结构,短期债务占比从2018年末的40%降低到2019年中的31%,平均融资成本从2018年末的7.1%下降到6.9%,货币资金从2018年末的250亿提升至2019年中的319亿,增长27.6%。

截止到2019年中,公司的净负债率为77%,相比2018年末下降了26.8个百分点,降幅超出市场预期。

众所周知,地产企业能够持续投资,资金主要源于销售回款及融资两个方面。而信用评级是公司的融资能力及降低融资成本的关键。融信正是凭借出色的财务管理能力,推动公司国内外的信用评级持续提升。

国际方面,今年4月,穆迪投资者服务公司上调公司主体评级,由「B2」上调至「B1」,展望维持「稳定」。此外,中期业绩公布后,8月9日,标普全球评级宣布,因财务杠杆和资本结构改善,融信中国评级上调至B+,展望稳定。

国内方面,中诚信及中证鹏元都给与公司AAA信用等级。截至2019年,融信获金融机构授信额度超1500亿元,未使用授信超1000亿元。

由此可见,融信的产品具备长周期生命力,同时稳健的财务管理为公司的成长“保驾护航”。公司的内生能力能成为公司未来估值增长的关键因素。

结尾:逆周期管理能力强,下半年或受青睐

融信中国发展初期精准把握行业周期及区域布局,得到快速成长。此后,公司利用多元获取土储方式调整转型。最后,在行业下行趋势越发明显之际成功实现“降杠杆”。而稳定增长的利润体现出公司较强的逆周期管理实力。因此,国内外机构对融信达成一致“好评”,这有望刺激资金对公司的关注。

根据2019年以来,市场各投资机构对融信形成的一致目标价一直高于15港元。根据wind统计,目前市场对融信一致目标价为15.73港元。对比目前9.4港元股价具有较高的增长预期。根据中报披露后,更新投资评级的5家机构预测数据现实,2019年全年归母净利润平均预计值为35.4亿元,2019年动态PE为4.6x。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员