作者:王薇娜

来源:华创悦享现代生活

一、大市值餐企的“房地产”特征

餐饮是服务业,可选消费末端;如果和消费品里最具代表的食品饮料、家电等行业进行横向对比,很容易从餐企的财报和股价波动里得到结论:服务业模型不稳定。

输出服务、贩卖体验的行业,特征是高毛利率和高费用率。不同于“卖产品”的简单纯粹,卖服务时,服务人员即是产品,人力不可避免地吃掉大量费用,导致净利率较薄,风吹草动即带来模型波动。加上服务业难以标准化,各地需求不一,迭代较快,品牌难以在更大范围内占领消费者心智,因此,餐企里很少出大市值企业。

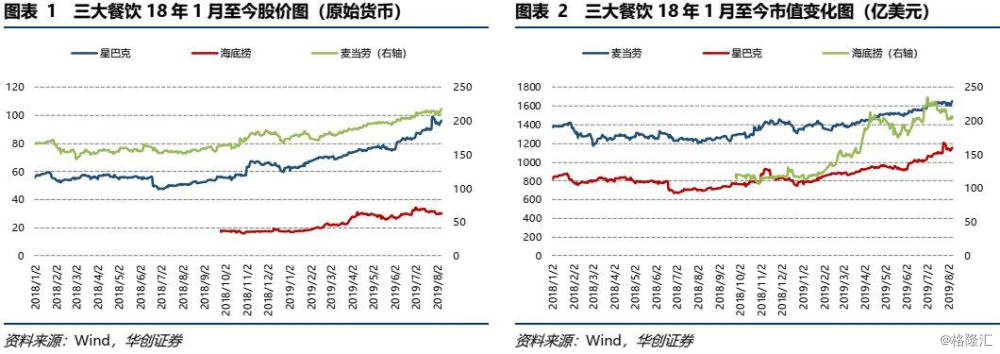

前三大市值的上市餐企是麦当劳(1600亿USD),星巴克(1100亿USD),海底捞(200亿USD)。海底捞之后,迭代极快、超级长尾的中餐行业终于出了品牌力横跨全国的大公司。

认真观察这三家大市值餐企,品牌文化各有不同,经营方式(自营or管理/加盟)迥异,唯一共同特点是,三者都具备显著的地产特征。或做了二房东,或靠品牌获取了巨大的租金谈判能力,无一例外地在商业地产上挣出了股东回报。

麦当劳:地产(二房东)+品牌(标准化),加盟为主;

星巴克:地产(租金优势)+文化(空间),加盟和自营各一半;

海底捞:地产(租金优势)+服务,全自营。

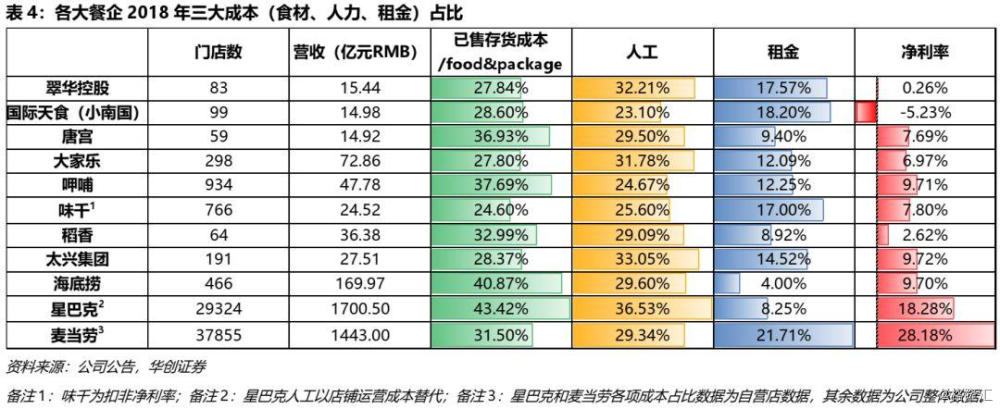

餐饮行业三项大成本+两项小成本,基本构成餐厅层面支出;对于自营餐厅而言,按照几项成本在营收中的占比结构,可以看到:

食材及包装成本/COGS: 30%-40%,中美差异不大。变动成本;

人力成本:20%-35%,美国高,国内低,非上市企业更低。固定成本;

租金:5%-20%,美国低,国内高,非上市企业更高。固定成本;

公共事业费:3%-4%。固定成本;

店面折摊耗损:3%-4%。半固定成本。

把三大两小扣除,餐厅层面OP利润率一般在15-20pct。集团层面扣掉管理费、财务费、税,基本就是自营餐厅连锁公司的净利润,多在个位数。由于餐饮的固定成本占比较高,盈利能力高度依赖翻台,一旦翻台下滑,模型将发生大的重构,因此品牌的“flop(糊,老化,不再流行)”将极大地削弱餐企盈利能力,甚至缩短餐企生命周期。中餐因为口味差异和迭代太快,经营环境更加复杂。餐饮行业难出大公司,可见一斑。

*加盟餐厅以高毛利率的加盟费和提成为主,模型接近其他平台型公司,暂不做专门讨论。

麦当劳依靠做二房东挣了地产的钱:

在此前我们关于麦当劳三篇深度的第二篇《从麦当劳看美式快餐系列(二):地产+餐饮的现金牛》中曾经测算过,重组2015-2017年财报,麦当劳税前利润中约有55%来源于地产(租金收支差异扣减自营餐厅以成本计价的租金支出;麦当劳在美有大量自购地,这部分早期数据不可考,真实“lessee”来源于自有地块生租和租金收支差两部分),是当之无愧的二房东公司。加上约25%的加盟费、忠诚费(来自品牌)和剩下的自营餐厅利润(来自餐饮服务),多年以来以大笔回购驱动股价,麦当劳迄今仍然是餐饮行业第一大市值企业。

星巴克因其品牌力和引流能力,在CBD和核心商圈拥有极具竞争力的租金谈判能力:

2018年星巴克自营门店租金成本占比为8.25%,显著低于除海底捞外的其他餐饮品牌,星巴克“第三空间”概念深入人心,几乎成为核心商圈和商务写字楼标配,极佳品牌力和引流能力带来强大租金谈判能力。考虑到星巴克选址大多位于单位租金最高的街角旺铺和CBD写字楼,其租金折价优势更为明显。

海底捞亦然,4%的租金率水平傲视所有餐企,服务→品牌→租金优势的完整链条,使得公司在商业地产上挣回了合理的股东回报。国内餐企普遍租金率12-20%,未上市餐企能达到25%,商业地产的议价能力强于绝大多数餐饮品牌。对于品牌力不强又高度依赖位置的小餐饮而言,租金就是不能呼吸的痛。一线城市核心商圈租金能达到30-100元/平米/天,这意味着如果想要把租金率控制在20%以内,对应坪效水平应该做到5-16万。

5-16万的坪效水平是什么概念呢?喜茶是国内小餐饮形态的坪效极限,大约是12万左右坪效水平,海底捞一线城市店能做到6-8万坪效,是大餐厅的天花板。由此可见,高企的租金已经成为大多数选址在核心商圈的非网红餐厅最大的心病。

租金一事,对于一般零售/酒店,和对于餐厅,作用方向很可能反向。夫妻老婆店加盟连锁品牌,多半自带租金低廉的location,利用的是品牌方的品牌和供应链,经营者用存量的低成本店面,挣取自己的劳动力回报(而非剩余价值形成的利润),酒店加盟店也类似。而餐厅加盟,大趋势上反之,是加盟者付费换取强势品牌的使用权,以期获得商业地产给予的租金折扣,防止不断上涨的租金蚕食掉利润。

从shopping mall角度来看,核心商圈和休闲餐、餐饮连锁的崛起和体验业态的比例提升成为两大显著特征。

一方面,当消费者不再满足于廉价的产品,对于用餐环境和食物质量有了更高的要求后,会倾向于选择产品标准化、体验可控的品牌店,“预算”和“地点”成为最刚性指标,休闲餐饮连锁品牌占据核心商圈,替代了长尾餐饮小店。中端餐饮聚客能力持续提升,进一步增强租金谈判实力,获得租金折价将加快挤出长尾餐饮小店,中端餐饮崛起趋势必然。

另一方面电商的快速发展不断挤压线下零售份额,租金上涨则继续推高线下零售商生存压力,但是线下渠道体验是线上渠道永远无法替代的,也永远不会消失的需求,因此线下购物中心发展重点逐渐向餐饮、儿童亲子、生活服务、休闲娱乐等体验业态迁移。线上渠道重效率,线下渠道重体验的趋势日益显著。

大胆预言一句,如果喜茶、奈雪未来开放加盟,对于加盟商而言,品牌价值除了体现在知名度吸引客群之外,可能更多体现在获取地产的租金折价。换而言之,一个强势的全国性餐饮品牌,在SOP标准化完成,可以通过加盟进行管理输出之后,就可以获得地产属性。

二、新租赁准则对餐饮、零售行业影响分析

租金对于餐企零售业态的影响日益加大,除了商业地产租金上涨之外,还有一个重要原因:会计准则变更。

味千、呷哺先后发布盈利预警,称19年开始的新会计准则对租赁的处理将导致业绩出现大的波动。财政部于2018年12月7日发布《关于修订印发<企业会计第21号——租赁>的通知》。新准则下,经营租赁将计入表内(不再区分融资租赁、经营租赁),对于租赁资产较多的行业,例如餐饮、超市、百货等影响较大。境外上市企业于2019年开始执行新规,境内上市企业则在2021年强制实行。

(一)新租赁准则下会计处理方式

新租赁准则中,承租人不再区分经营租赁和融资租赁,除符合豁免准则的资产之外,所有租赁业务都需要入表,资产端确认为“租赁使用权资产”,负债端确认为“租赁负债”。

1、租赁使用权资产和租赁负债计算方式

因为租赁使用权资产和租赁负债二者数值相等,我们以租赁使用权资产为例。租赁使用权资产的计算公式如下:

租赁使用权资产 = 未来所有租金义务的现值 + 租赁结束时预计支付款项的现值 + 租赁开始日或之前支付的租赁付款额 + 承租人发生的初始直接费用。

2、租赁资产折旧及财务费用计算方式

在旧准则中,租赁资产只将当年的租金计入利润表费用端。而在新准则中,不再记租金费用,而是在利润端扣减使用权资产折旧及租赁负债财务费用,二者的计算公式分别为:

当年应计使用权资产折旧 = 期初使用权资产 / 折旧年限;

当年应计租赁负债财务费用 = 期初租赁负债 × 实际利息率。

3、归母净利润计算方式

因为新准则中不再记租金费用,新准则归母净利润可以将旧准则归母净利润重新表述为:

新准则归母净利润 = 旧准则归母净利润 + (租金支出 - 当年应计使用权资产折旧 - 当年应计租赁负债财务费用)×(1 - 所得税率)。

(二)新会计准则影响拆解

❖ 影响一:资产负债率将提升

在新会计准则下,公司资产和负债都大幅等数额增长,因此资产负债率将提升。

❖ 影响二:前期归母净利润承压,EBITDA将增大

新准则将未来租金义务折现到当期,并依此计算财务费用,因此前期财务费用较高,从而使得前期归母净利润承压。因为财务费用呈现前高后低的特点,从长期来看,利润总额保持不变。但是,因为租赁费用将以利息、折旧等形式体现,EBITDA将增大。

❖ 影响三:租赁费呈现前高后低的特点

即便租赁费不变,相比过去依照现金租金付款入账,新准则下因租赁负债产生的利息前高后低,租赁费也将呈现前高后低的特点。

(三)案例分析:永辉超市、呷哺呷哺

逻辑上判断,对于具有以下特征的租赁物业进行经营的公司,新规将有更明显影响:

❖ 租金固定(非流水抽成)且占营收比重大的;

❖ 租约期限长的(折现影响);

❖ 新店占比高的扩张期企业。

我们以永辉超市和呷哺呷哺为例,依据新准则重述了2018年报数据,定量说明新规影响。

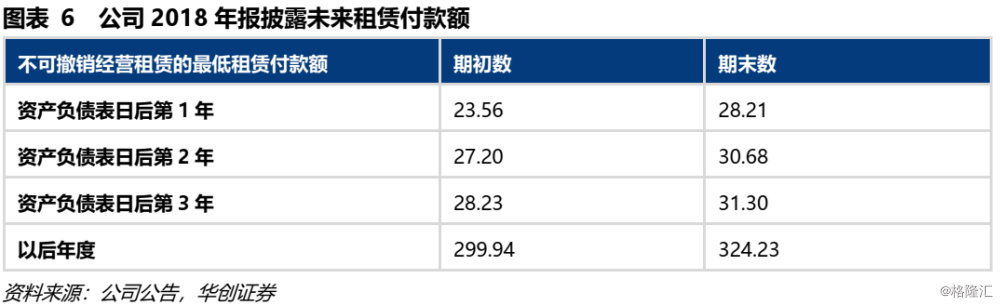

1、永辉超市

永辉超市以租赁门店为主,店铺面积大,租金数额高,租期长。永辉超市2018年底拥有超市业态门店708家,其中租赁物业门店696家,合同期限以15-20年为主,平均建筑面积为8606平米,合计支付房租物业费24.38亿元,占营收比例为3.46%。公司4年以上的最低租赁付款额达到了324.23亿元,占所有租赁付款额的比例高达78%。

若将永辉超市2018年财务数据按照新准则重述,则归母净利润等核心指标有变化较为明显。因为公司租赁门店占比、租赁金额和租赁时长均较高,将未来租赁义务折现到当期,所产生的财务费用较高。统一将现有店铺后续租约假设为15年,忽略店龄结构,重述后2018年租赁负债达到了14.76亿元,总财务费16.24亿元,相较于旧准则提升幅度高达998%,归母净利润下滑39%至9.09亿元。

*由于部分店铺店龄较长、租约到期较早,这种算法会倾向于高估会计方法调整对净利润的压制。下面呷哺呷哺同。

核心假设:(1)使用权资产平均折旧年限15年;(2)折旧率和利息率设定为6%。

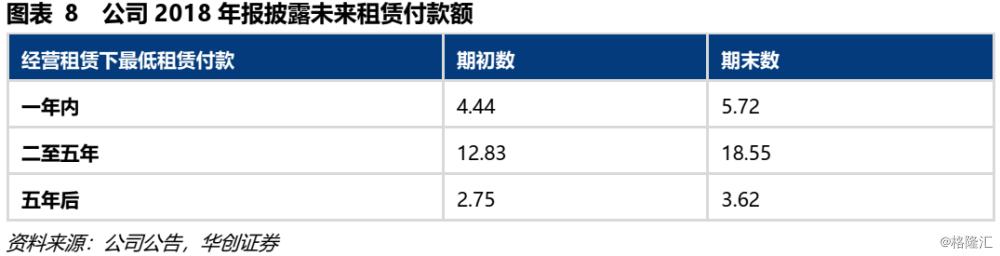

2、呷哺呷哺

公司租金成本占比较高,但租期相对较短。公司2018年末餐厅总数为934家,均为租赁门店,物业租金及相关开支为5.80亿元(其中包含18年新签合同以及部分业务流水,因此显著高于最低付款额),占收入百分比为12.2%。与永辉超市不同,呷哺呷哺对于选址要求更高,因此租约签订更为灵活,租期较短,从报表来看到期门店主要集中在2-5年。

与永辉超市相比,呷哺呷哺租期更短,未来租赁付款总额相对较小,折旧年限更短,因此对于财务报表影响幅度较小。根据测算,新准则下呷哺呷哺2018年使用权资产折旧与租赁负债财务费用之和为5.17亿元,因此公司的归母净利润下降21%,资产负债率上升22pct。

核心假设:(1)使用权资产平均折旧年限3.5年;(2)折旧率和利息率设定为8%。

可以看到,租金占比越高、租约越长、新店占比越大的企业,受新会计准则影响越大。由于新准则下,“经营租赁”消失,所有租赁业务资本化,企业资产负债率提高、ROE降低、净利润前低后高(但净利润折现后降低),“EV/EBITDA”估值或能比PE更准确的反应企业经营。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员