作者:诗安

来源: 愚公移诗安

业绩爆雷年年有,但近年仿佛特别多。

所谓业绩爆雷,多表现为公司利润表增速的突然变脸。

持续多年的营收和利润增长,戛然而止,

增速下滑、负增长、甚至陷入亏损的境地。

许多人眼里根正苗红的白马蓝筹,亦难幸免。

正如某小品台词说的那样,

没想到啊没想到,你这浓眉大眼的,也叛变革命了!

康得新,康美药业,东阿阿胶,大族激光,

前赴后继,相继爆雷,

曾经头顶光环的小甜甜,转眼成了落难的牛夫人。

人们不由叹息,

除却红尘可以滚滚,天雷也可以滚滚。

那英的歌词,正配上了当下众人的心境,

借我借我一双慧眼吧,让我把这世界看个清清楚楚明明白白真真切切。

------雾里看花

业绩爆雷,始于埋雷。

若能在埋雷阶段,及时发现蛛丝马迹,

则可大大降低爆雷的隐患。

而埋雷,却不是看利润表可以看出来的。

妖魔鬼怪,常藏匿于细节之中,

高手们的分析方法各有不同,

如有人指出,

手握大笔活期存款,却同时欠着巨量短期借款,甘吃负利差,有妖。

又有人指出,

营收利润大幅确认,应收账款却如洪水泛滥,指数级地增长,有魔。

再有人指出,

资产负债表上,货币资金几百亿,连几十亿的债都无法兑付,有鬼。

还有人指出,

行业增速平平,市场份额集中度未有变化,唯独你增速惊人,有怪。

时光过的真快,

去年夏季曾写过一篇《最好的商业模式,是不竭的现金流》,

反之,最烂的生意模式,是没有现金流。

确切的说,最好的照妖镜,是自由现金流。

看一家企业过去至少十年的自由现金流。

一年,两年,可能有短期原因,扩产,资本开支较大,设备更新周期叠加,合理的产业链赊账,经营现金流没有及时收回来。

十年,对企业来说已经是一个足以反映经营周期的时间段了。

有一位哲人说过:

你可以短期欺骗一部分人,但你无法长期欺骗所有人。

十年,总经营现金流净额为负数,

基本可以认定为骗子公司。妖魔鬼怪是也,

破魔刀,手起刀落,斩之。

十年,总经营现金流净额为正数,

资本开支过大,导致总自由现金流为负,

基本可以认定为商业模式较差,

赚来的钱都变成了设备躺在厂房里,现金入不敷出。

辛辛苦苦十多年,赚得都是假利润。

十年,总经营现金流净额为正数,

资本开支较大,导致总自由现金流虽为正,

却显著小于同期净利润,

基本可以认定为商业模式一般,

净利润的含金量和估值需要大打折扣。

十年,总经营现金流净额为正数,

资本开支有效,总自由现金流为正的同时,

能够匹配甚至超越同期净利润,

基本可以认定为商业模式与经营能力优越,

利润表上的净利润是真利润。

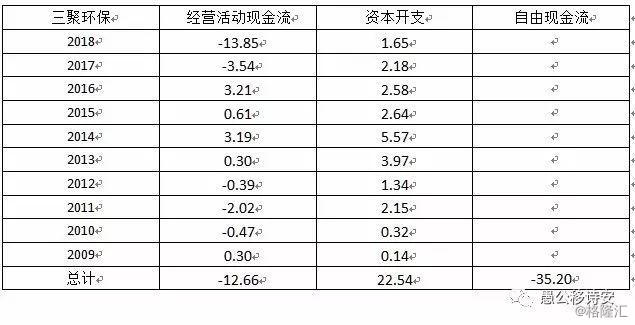

三聚环保,十年经营活动现金流净额 -12亿,别的都不用看了,一票否决,基本认定为骗子公司。

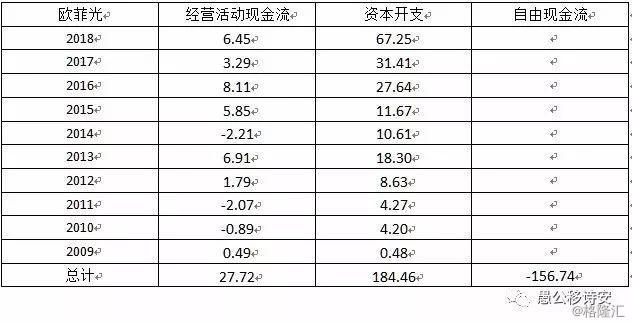

欧菲光,曾经的大牛股,十年经营现金流净额27亿,却伴随着184亿的资本开支,不断的大规模投入,却产出寥寥,自由现金流-156亿,赚的都是假利润。

康得新,十年经营现金流70亿,资本开支80亿,自由现金流-10亿,辛辛苦苦十年,回头一看白干。

康美药业,十年经营现金流59亿,资本开支高达159亿,这整整多出来的100亿负自由现金流去哪了?暴雷后我们知道,原来被挪用了。

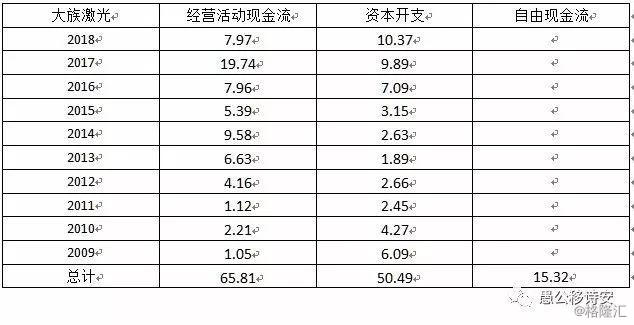

大族激光,十年经营现金流超越了资本开支,获得了少量的15亿的自由现金流,公司还是可以持续经营的,但净利润要大打折扣,十年内净利润77亿,只对应15亿的自由现金流,含金量很差。

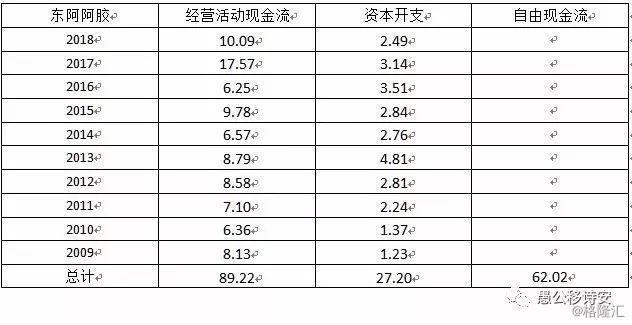

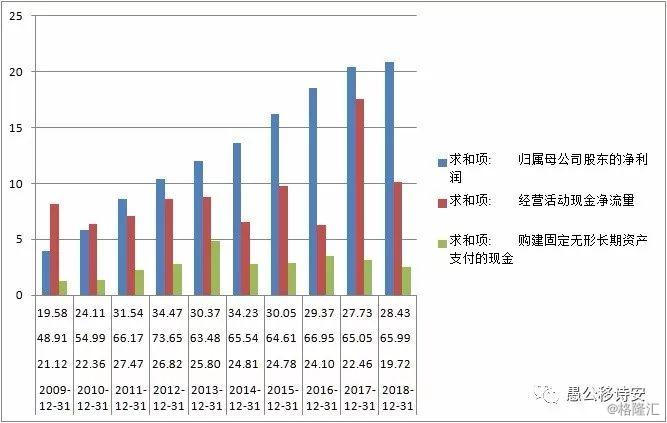

东阿阿胶,与之前那几家具有明显的区别,十年经营现金流89亿,资本开支不算高27亿,自由现金流62亿,与同期的净利润130的净利润而言,占比接近一半。公司的净利润虽然也要打些折扣,但持续经营的能力还是不错的。

从表中可见,近十年经营现金流整体是可以跟上净利润增幅的,基本可以占到80%以上,直到2014-2016年,卖出去的货开始收不回现金了,渠道压了不少货,提价策略渐渐得不到市场买账。

最近,招行银行董事长内部信亮了,

田董居安思危,生于忧患,还说了一句名言:

若批评不自由,则赞美无意义。

一时间,刷屏朋友圈。

笔者觉得,这句话稍改一改则成了本文的主题,

若现金流不自由,则净利润无意义。

没有自由现金流覆盖的净利润,都是假利润。

业绩爆雷,大多败于假利润。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员