作者:董德志 柯聪伟

来源:国信固收研究

可转债隐含波动率的定义及计算方法

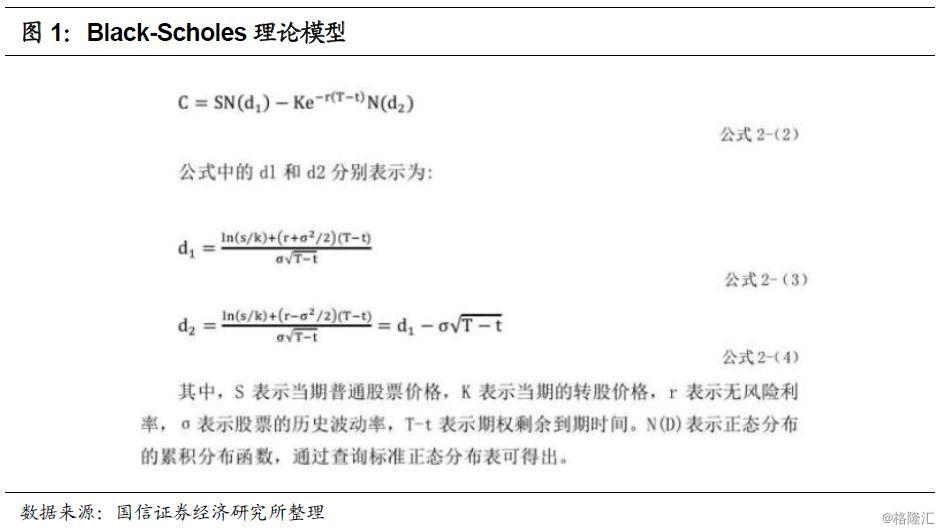

隐含波动率是观测转债估值的一个重要指标。通常情况下,我们可以将可转债看作纯债与看涨期权的结合,其中纯债部分由存续期内各期现金流贴现值加总得到,与一般债券的计算相同,主要受票息、期限和市场利率决定,因此这部分的市场定价往往较为公允;期权部分的定价则较为复杂,国内的可转债内嵌多种期权,包括投资者的转股权、回售权、发行人的赎回权以及转股价修正权,常用的期权定价模型包括B-S(Black-Scholes)模型、二叉树模型和蒙特卡洛模拟法,其中B-S理论最为主流,隐含波动率就是在B-S框架下衡量期权定价的一个参数指标。

与普通期权的隐含波动率计算方式一样,转债的隐含波动率也是通过拟合法得到,即在B-S理论模型下反复代入不同的波动率参数,直到模型得出的转债理论价格与其实际交易价格相等,此时的波动率就为转债的隐含波动率。

需要注意的是,在B-S的原始公式中,衡量的仅仅是转股期权的定价,并未考虑回售条款、赎回条款、转股价修正条款对期权价值的影响,这是B-S模型一个待完善的方面。

运用隐含波动率的两个视角

关于隐含波动率的运用,我们认为可以从两个角度来展开。

第一个角度是通过隐含波动率直观地观察转债估值历史水平。与转股溢价率、纯债溢价率相比,隐含波动率衡量转债估值的优势在于更具有横向及纵向的可比性,转股溢价率、纯债溢价率受到个券的平价、债底影响较大,例如对于偏股型转债和偏债型转债的转股溢价率对比往往不足以说明两者的估值高低,隐含波动率的对比更具直观性。

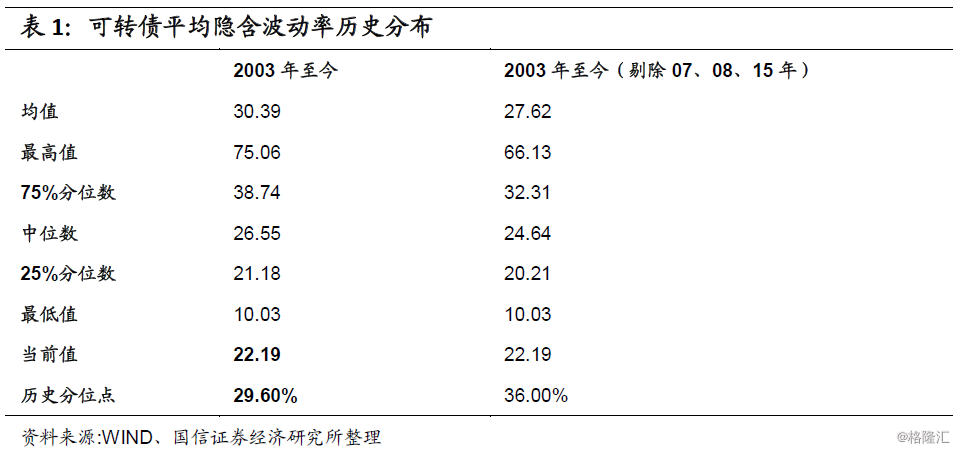

通过对全市场可转债隐含波动率求算术平均,得到转债平均隐含波动率历史序列。自2003年以来,平均隐含波动率历史最高点为75%,出现在2015年7月,历史曾有3次突破60%,即2007年、2009年、2015年的三轮牛市中。历史最低点为10.03%,出现在2005年7月前后的A股历史大底时期。历史均值为30%附近,中位数27%。

截至2019年7月19日,当前平均隐含波动率为22.19%,仅处于历史30%分位点,印证目前转债的估值历史位置较低。

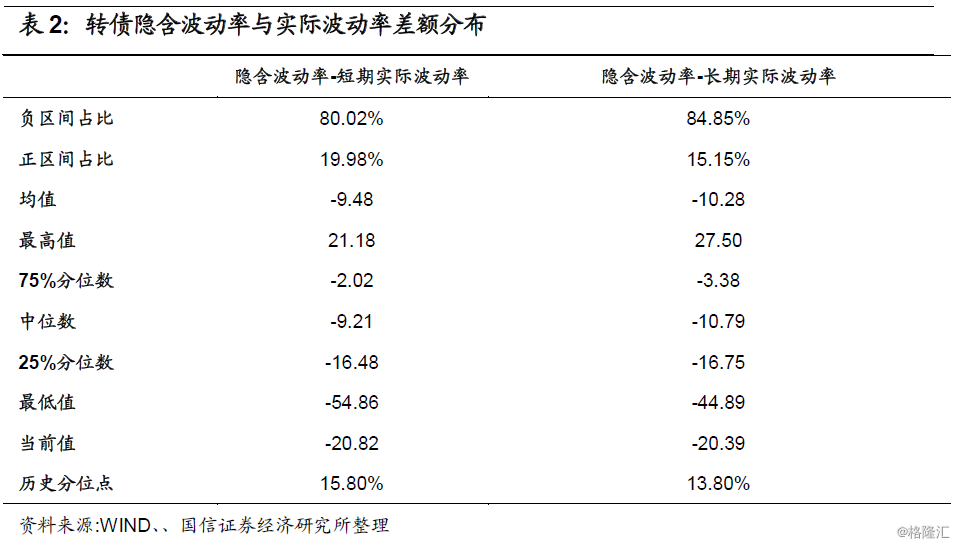

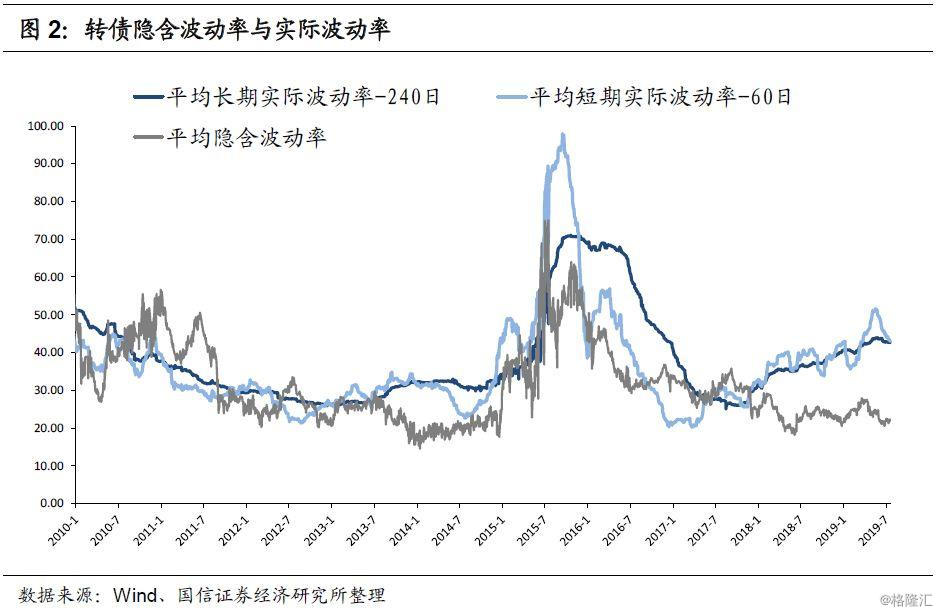

另一个角度是观察转债隐含波动率和转债正股实际波动率的关系,以此衡量市场定价是否反应合理估值。对于实际波动率,我们采取短期实际波动率(60日)和长期实际波动率(240日)指标观测,同样采用全市场算术平均计算所得。

从历史对比来看,转债隐含波动率在趋势上基本与正股实际波动率一致,但绝对值上,转债隐含波动率在多数时期内都比转债正股的实际波动率要低,即隐含波动率与实际波动率的差额多数时间处于负区间,负区间历史占比高达80%以上,正区间仅占两成。隐含波动率与长期波动率差额历史均值为-10%附近,最高值27.5%,最低值-45%,当前为-20%,仅位于13.8%历史分位点。

理论上来讲,隐含波动率应该以实际波动率为中值上下波动,但为什么国内转债隐含波动率长期低于实际波动率呢?这受到多方面因素的影响。首先,B-S理论模型假设的是期权可卖空,但国内转债市场目前仍有卖空限制,这部分限制增加了投资风险,投资者需要从转债的价格中得到补偿。其次,转债期限往往较长,主流设置为5-6年,理论来讲期权期限越长时间价值越高,期权价格越高,但实际中转债投资者多数为机构投资者,其定价往往更关注于未来1年左右的窗口期,这也在无形中降低了对转债期权的估值。

如何用隐含波动率做择时?

隐含波动率上穿实际波动率——卖出信号

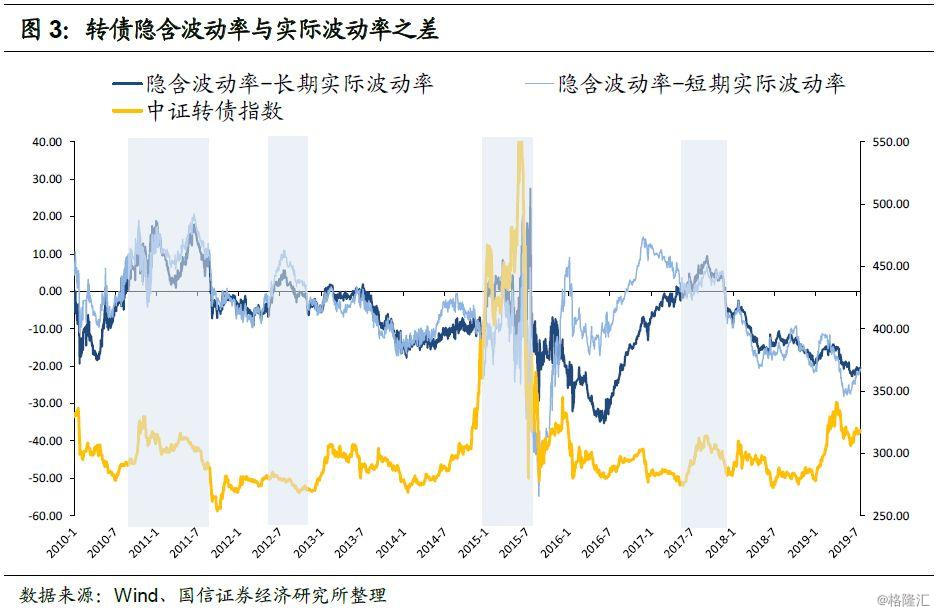

如前所述,转债隐含波动率在多数时期都比正股实际波动率要低,当这种关系发生突破时,我们发现以下规律:当隐含波动率上穿实际波动率时,意味着转债市场很可能出现过热现象,随后转债指数下跌风险较高;当隐含波动率下穿实际波动率时,二者差额再次回归到负区间,意味着市场恢复理性,随后转债指数企稳。

历史上出现过4次转债隐含波动率上穿实际波动率,之后一段时间中证转债指数均出现下跌:

(1)2010年8月下旬,转债隐含波动率同时上穿正股长期波动率与短期波动率,中证转债指数在2010年11月触顶回落;2011年8月底转债隐含波动率同时下穿正股长期波动率与短期波动率,中证转债指数在2011年9月底触底,期间跌幅23%。

(2)2012年6月初,转债隐含波动率同时上穿正股长期波动率与短期波动率,中证转债指数在2012年6月触顶回落;2012年10月底,转债隐含波动率先后下穿正股长期波动率与短期波动率,中证转债指数在2011年11月底触底,期间跌幅4.2%。

(3)2015年初,转债隐含波动率上穿正股长期波动率,2015年6月初,继续上穿短期波动率,中证转债指数在2015年6月触顶回落;2015年7月下旬,转债隐含波动率先后下穿正股长期波动率与短期波动率,中证转债指数在2015年8月底触底,期间跌幅51.1%。

(4)2017年6月中旬,转债隐含波动率同时上穿正股长期波动率与短期波动率,中证转债指数在2017年9月触顶回落;2017年11月底,转债隐含波动率同时下穿正股长期波动率与短期波动率,中证转债指数在2017年12月底触底,期间跌幅10.3%。

由此来看,隐含波动率上穿实际波动率可以看作是一个转债市场卖出信号,信号出现后转债市场触顶回落风险较大,领先时间0-2.5个月,直到隐含波动率再次回落至实际波动率下方后,转债指数企稳,领先时间1个月左右。

隐含波动率下沉至实际波动率-15%——买入信号

(转债隐含波动率-实际波动率)差额基本与未来一段时间的中证转债指数涨跌幅负相关,即(隐含波动率-实际波动率)差额越低,则未来一段时间转债指数上涨概率越高。从一元回归方程的拟合度指标R2来看,(隐含波动率-长期实际波动率)指标与未来12个月转债指数涨跌幅的相关性最为显著。

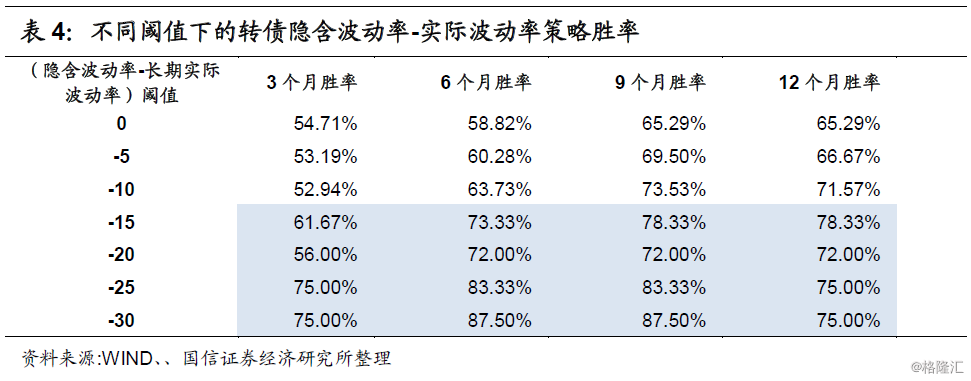

因此,在实际运用过程中,我们可以寻找一个合理的阈值,当观测到转债隐含波动率与实际波动率之差低于该阈值时,买入转债,若投资窗口期内策略胜率足够高,这个阈值就可视为买入信号。

从历史数据分析中可以得到以下结论:当转债隐含波动率-长期实际波动率低于-10%时,3个月胜率高于50%,6个月胜率高于60%,9-12个月胜率高于70%;当阈值设定为-15%时,3个月胜率就能提高到60%以上,6个月胜率提高到70%以上,9-12个月胜率接近80%;继续降低阈值,则各期胜率提升效果明显减弱。

由此可见-15%或许就是这个合理的阈值,当转债隐含波动率下沉至实际波动率-15%以下,此时买入转债的短期和长期投资胜率均较高。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员