格隆汇8月7日丨IPO那点事(ID:ipopress)消息,港交所信息显示,8月6日,保利物业发展股份有限公司递交港股上市申请,显示独家保荐人广发融资(香港)、华泰金融控股(香港)和农银国际。

值得注意的是,该公司于2017年8月29日在全国中小企业股份转让系统挂牌。之后,自愿申请股份于2019年4月11日在新三板终止挂牌。

保利物业发展是一家具有央企背景的物业管理服务综合运营商,于2017年,业内有约118,000家运营中的物业管理公司。根据中指院2019年的综合实力排名,保利物业发展在中国物业服务百强企业中排名第四,其2018年度品牌价值逾人民币90亿元。在中国提供物业管理服务超过23年,专注于中国的一、二线城市。

截至2019年4月30日,保利物业发展的合同管理面积达371.4百万平方米,遍布全国27个省、直辖市及自治区的136个城市,在管面积为197.8百万平方米,于中国管理817项物业(包括549个住宅社区及268个非住宅物业)。

截至2018年12月31日,保利物业每项在管物业的平均在管面积约为252,345.7平方米,远高于同日物业服务百强企业的行业平均水平(仅为193,652.6平方米)。

该公司三条主要业务线为物业管理服务,非业主增值服务,及社区增值服务。物业管理服务覆盖多类物业,包括住宅社区、商业及写字楼以及公共及其他物业(如学校及科研场所、产业园、公共服务设施和城镇)。

IPO那点事(ID:ipopress)获悉,中国保利集团是保利物业发展的最终控股股东。其管理的物业主要由保利发展控股集团(包括其合营企业及联营企业)开发,其余则由其他物业开发商开发或自若干公共及其他物业的业主取得。

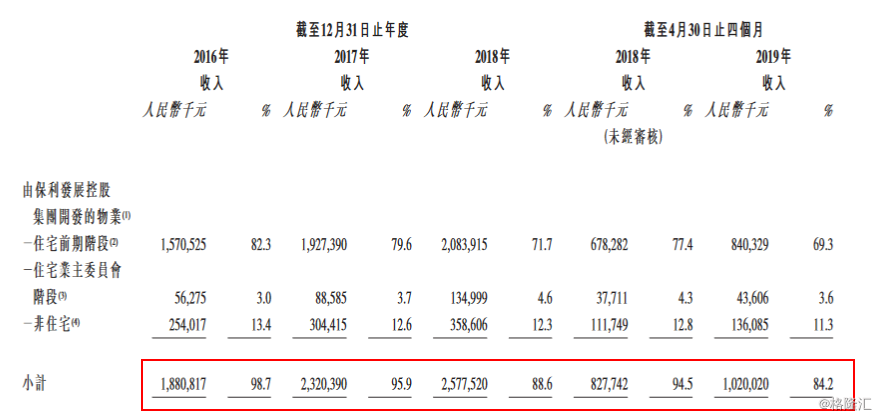

2016年-2018年,由保利发展控股集团开发的物业占其物业管理所得收入的98.7%、95.9%和88.6%。

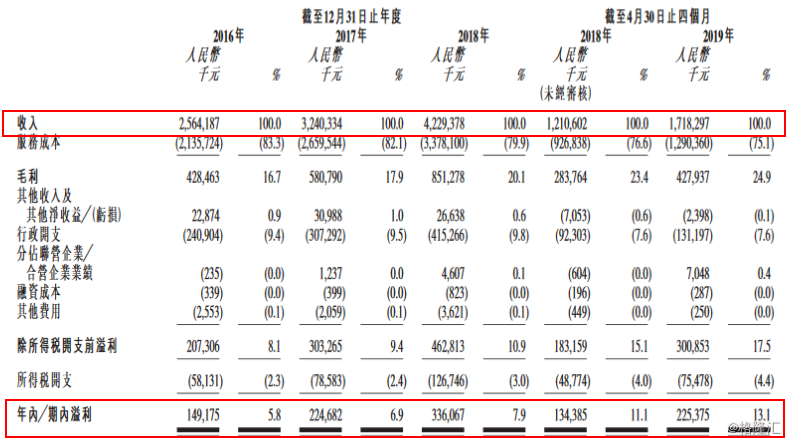

招股书显示,2016至2018年,保利物业发展的总收入25.6亿元、32.4亿元、42.29亿元,年内溢利分别为14.9亿元、22.5亿元、33.6亿元,毛利率分别为16.7%、17.9%、20.1%。

竞争优势方面:

保利物业发展在央企背景的物业服务百强企业排名第一;母公司保利发展控股作为中国房地产行业的标杆龙头,为其带来持续确定的增长机会;依托央企品牌,持续构建物业服务新体系;专注实施数字化、智能化信息系统的管理,降本增效成果显现等。

募资用途方面:

用于把握战略投资机会,择优并购,以进一步发展战略联盟及扩大物业管理业务的规模;将用于进一步开拓增值服务;用于升级数字化及智能化管理系统;将用作运营资金及一般公司用途。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员