作者:明明债券研究团队

来源:明晰笔谈

报告要点

生产改善、但需求回落、库存走弱是7月PMI数据中的一个矛盾,但实际数据中制造业增加值、主营业务收入、产成品库存却鲜有分化,说明采购经理对PMI分项数据的预测相对独立。微观数据显示生产端的改善集中在上游,缺乏下游需求端支撑,结合历史上生产-新订单之差的水平对基本面和债市的影响来看,当前生产-新订单之差已达到近年来高位,对债市仍为利好。

分化的产、销、库。理论上,企业扩产往往对应着企业销售改善或库存回补;反之,企业生产收缩也伴随着企业销售走弱或库存减少。然而,7月PMI数据却呈现出生产强、需求弱、库存回落的组合,与一般认知并不一致。从历史上看,PMI数据中生产强、销售弱、库存回落的组合时有发生,产销库的分化并非偶然。考虑到PMI并不是严谨地基于产量、销量和库存的实际数据形成的统计指标,我们需要参考其他数据加以佐证。

实际情况:孤立的判断和“飘忽”的生产。回顾历史我们发现用制造业的增加值、营业收入、产成品存货三者走势较为一致,鲜有出现理论上的背离。进一步,我们将视角推至PMI产销库分化的四个时期,可以发现这四个时期内的工业数据均呈现出生产弱、销售疲软、库存回落的组合,这与PMI数据的差异主要体现在生产端。我们认为PMI分项间的矛盾说明采购经理对PMI各指标的判断相对独立,并未考虑指标间的自洽性,而预期与实际的差异往往显示企业对年中和年末生产活动存在高估,这可能和企业季节性备货有关。

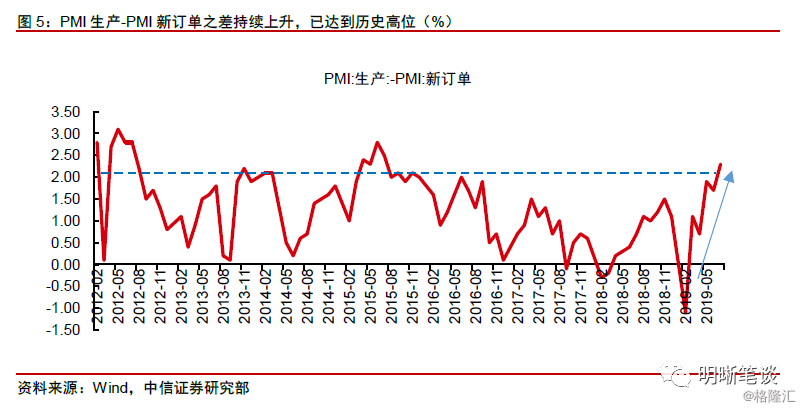

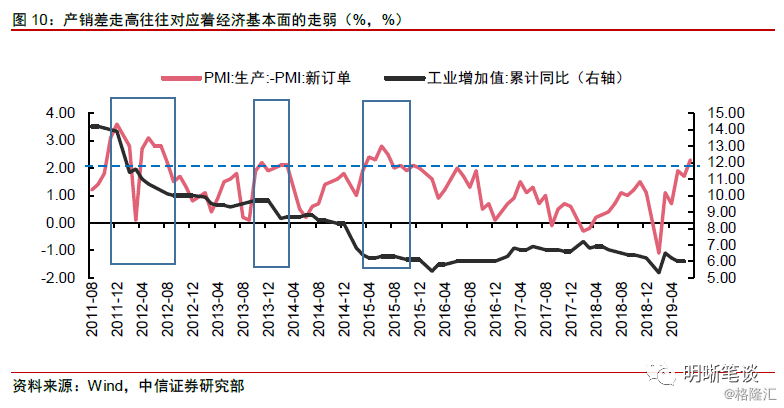

生产与需求的裂口已达高位。7月PMI生产与PMI新订单之差扩大至历史高位,但结合微观数据看,当前制造业的生产难言改善,生产端的走强主要靠上游行业带动,而下游行业的生产仍在磨底,说明当前生产端的改善更偏向上游带动而非下游需求端的好转,依然显示的是产需的背离,因此可持续性并不强。同时,结合历史经验看,产需之差维持高位往往对应着经济基本面的走弱和债市收益率的下行。

生产改善、但需求回落、库存走弱是7月PMI数据中的一个矛盾,但实际数据中制造业增加值、主营业务收入、产成品库存却鲜有分化,说明采购经理对PMI分项数据的预测相对独立,即便我们认为当前的生产预期与实际一致,结合微观数据来看生产端的改善也集中在上游,缺乏下游需求端支撑,结合历史上生产-新订单之差的水平对基本面和债市的影响来看,当前生产-新订单之差已达到近年来高位,对债市收益率存在利好,综合判断,我们看好利率在基本面引导下接近3.0%并在内外共振倒逼货币宽松后向下突破的机会,风险情绪的回落对利率债和黄金而言也均是机会。

正文

7月31日,统计局公布了2019年7月PMI数据。值得注意的是,PMI分项指标中,生产指标回升而新订单、库存指标回落。为什么会出现生产强、需求弱、库存回落的组合?这种组合又反映了什么问题?

分化的产、销、库

理论上,企业所生产的产品一般有两个去向:其一,部分商品会被企业以销售的方式输送至下游主体;其二,未被销售的部分则暂时留在企业中形成库存。因此,一般来说,企业扩产往往对应着企业销售改善或库存回补;反之,企业生产收缩也伴随着企业销售走弱或库存减少,而企业生产加速(减速)、销售回落(改善),但库存却减少(增加)的组合看起来并不合理。

然而,7月PMI数据却呈现出生产强、需求弱、库存回落的组合,与一般认知并不一致。7月PMI数据中,生产指标从6月的51.3%回升至52.1%;新订单指标从6月的49.6%小幅回升至49.8%,但仍维持在50%的荣枯线以下;原材料库存、产成品库存指数分别从6月的48.2%和48.1%下降至48.02%和47.0%,整体呈现生产扩张、需求和库存收缩的组合,有违上述关系。

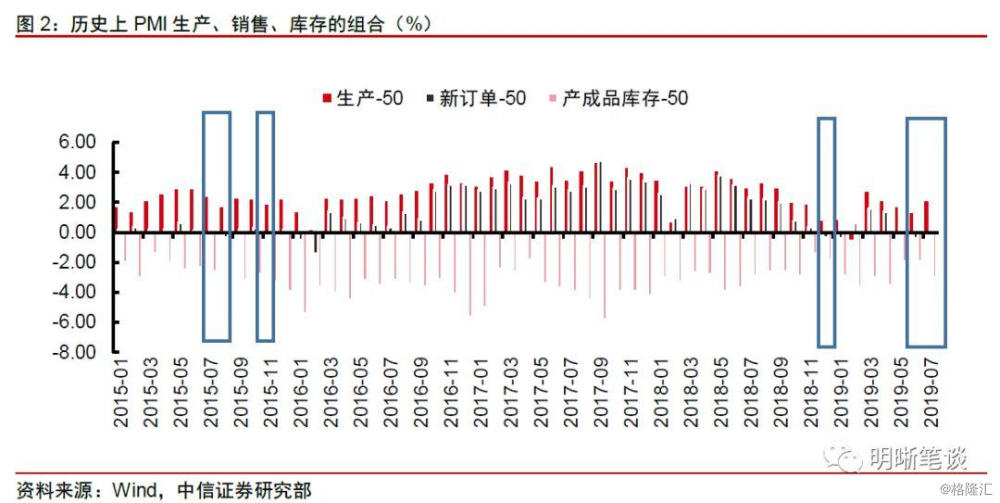

从历史上看,PMI数据中生产强、销售弱、库存回落的组合时有发生,产销库的分化并非偶然。自2015年至今,生产扩张、订单收缩而库存回落的组合共出现过四次,分别为2015年7月至8月、2015年11月、2018年12月、2019年6月至7月。值得一提的是,我们对库存回落的判断是基于环比下滑,因为产成品库存指标始终位于荣枯线以下,即收缩区间,可能反应2015年后制造业整体的感知始终有降低库存的倾向,这里面可能有产能过剩后的主动出库存,也有网购时代下物流仓储效率提升降低了库存要求的影响。

PMI数据可以综合反映企业的生产、销售、库存的情况,但PMI并不是严谨地基于产量、销量和库存的实际数据形成的统计指标,而是通过向企业发放问卷调查的形式编制而成,不仅可能与实际数据表现存在偏差,还可能缺乏指标间的呼应,为求稳妥,我们需要参考其他数据加以佐证。那么,从实际经济数据看,三者间的矛盾是否依然存在?

实际情况:孤立的判断和“飘忽”的生产

工业数据中有几个指标能够用来反映企业的生产、销售和库存:工业增加值、工业企业营业收入和工业产成品存货恰好与之一一对应。我们将视角转到实际数据上,来探究生产、销售、存货间的关系。

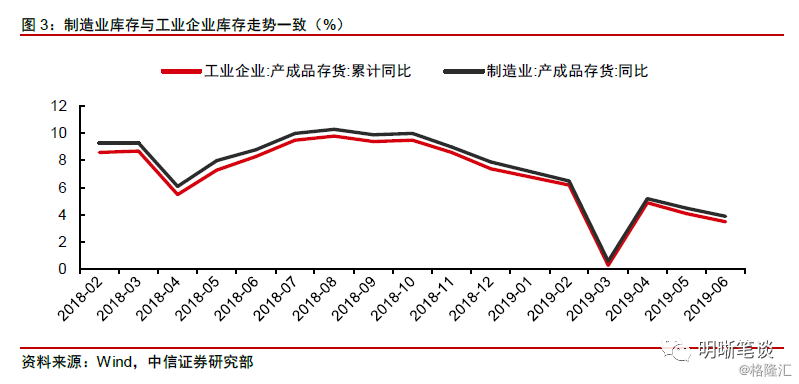

首先需要明确的是,PMI数据仅反映制造业企业的情况,一个更严谨的做法是用制造业(而非全部工业)的增加值、营业收入、产成品存货数据进行研究,但制造业产成品存货数据的时间序列相对较短,给我们的研究带来一定的困难,考虑到制造业存货与工业企业产成品存货的走势高度一致,因此我们用工业企业的产成品存货来作为制造业存货的近似指标。回顾历史我们发现三者走势较为一致,鲜有出现理论上的背离。

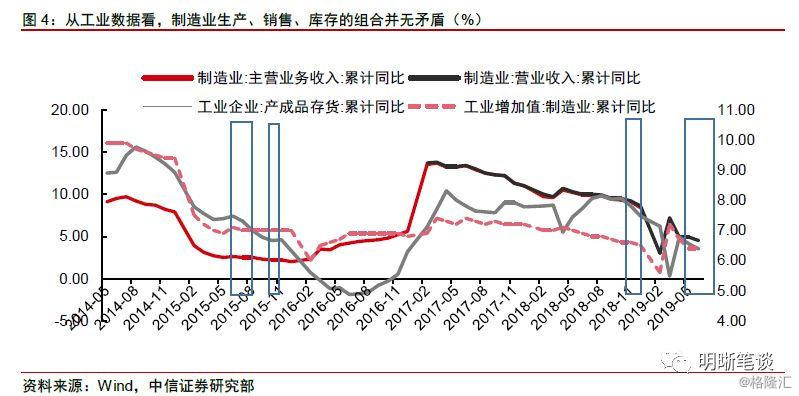

进一步,我们将视角推至前文中提到的发生背离的四个时期,具体来看,2015年7月,制造业增加值同比从前值7.1%回落至7.0%,营业收入同比则从前值2.6%回落至2.5%,产成品存货同比从7.4%回落至6.8%,整体呈生产、需求、库存齐弱的组合。2015年11月、2018年12月和2019年6月也均为制造业增加值同比持平或下降,而营业收入、产成品存货同比均较前值回落,四个时期的工业数据均呈现出生产弱、销售疲软、库存回落的组合,这与PMI数据的差异主要体现在生产端(在前文中提到的四个背离阶段中,PMI的分项数据呈生产强、销售与库存走弱的组合),为何?

我们认为,PMI数据反映的是采购经理的预期,虽存在一定领先,但可能与实际数据背离,而工业企业数据则更为客观。根据国家统计局的解释,采购经理指数(PMI)是通过向企业采购经理发布调查问卷,根据调查结果汇总、编制而成的指数,可以反映企业对未来生产经营环境的看法,具有一定的领先性;而工业数据则由统计局通过工业企业统计报表制度搜集,相对PMI数据来说更加客观、准确。

由于实际数并未有此背离,因此我们认为PMI分项间的矛盾说明采购经理对PMI各指标的判断相对独立,并未考虑指标间的自洽性,而预期与实际的差异往往显示企业对年中和年末生产活动存在高估,这可能和企业季节性备货有关。我们此前的报告《债市启明系列20190530—当前是主动补库存吗?》曾指出,PMI存货指标与工业数据中的存货指标联动性并不是一一对应的,事实上,对于生产指标来说也是如此,即PMI生产的回升并不意味着制造业生产活动绝对好转,而观察制造业的实际数据并未有明显背离,这说明采购经理对各指标的判断可能相对独立。另外,我们发现PMI分项指标出现分化的四个时期均发生在年中和年末,这可能和企业的季节性备货行为有关。

生产与需求的裂口已达高位

虽然PMI数据有着波动较大、趋势性相对不明显、单月数据可能失真等不足之处,但PMI数据的公布更为及时,且涉及面广、信息较为详细,因此仍需关注PMI数据表现。自2019年5月开始,PMI数据持续呈现出生产强、需求弱的组合,PMI生产与PMI新订单之差也已扩大至历史高位,对此我们仍想看看,实际中的生产是否真的像PMI生产所示一样强?

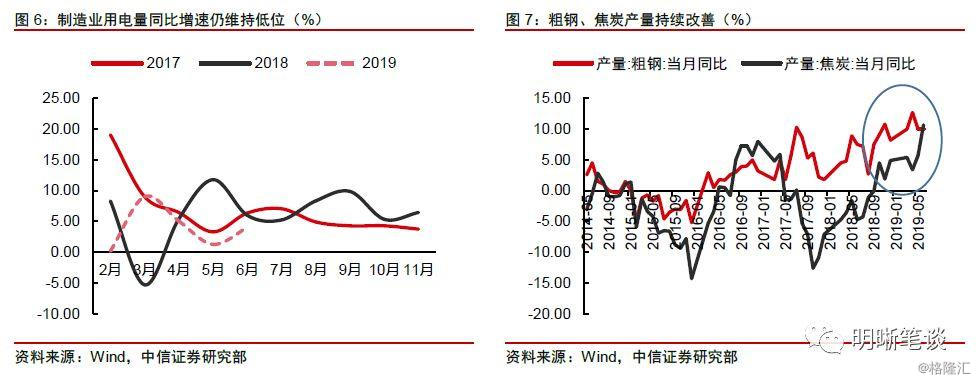

结合微观数据看,当前制造业的生产难言改善,生产端的走强主要靠上游行业带动,而下游行业的生产仍在磨底。分行业看,6月焦炭、粗钢产量大幅改善,同时由于低基数效应,2019年高炉开工率的表现也强于去年同期;而下游行业中半钢胎开工率维持在历史低位、汽车产销量也均维持在低位,综合近三个月的发电量也未见明显反弹,反映出当前生产端的改善更偏向上游带动而非下游需求端的好转,依然显示的是产需的背离,因此可持续性并不强,这种背离同样体现在生产和利润的背离之中,我们在此前的报告《债市启明系列20190730——生产向左、利润在右反映了什么?》中已做分析。

结合历史经验看,产需之差维持高位往往对应着经济基本面的走弱和债市收益率的下行。7月PMI生产指数-PMI新订单指数之差录得2.3%,创下2015年下半年供给侧改革以来的历史新高。而从历史看,每当生产-订单之差处于高位时,往往伴随着经济基本面走弱和债市收益率下行。具体来看,2011年11月-2012年8月,生产-新订单之差持续位于历史高位,而工业增加值则从14%的高位持续至10%,10年期国债收益率则从3.78%下滑至3.47%,与之相似的还有2012年11月至2013年3月、2015年3月-2015年12月,均呈现出产销差均触及高位,而工业增加值、现券收益率不断探底的特征。

生产改善、但需求回落、库存走弱是7月PMI数据中的一个矛盾,但实际数据中制造业增加值、主营业务收入、产成品库存却鲜有分化,说明采购经理对PMI分项数据的预测相对独立,即便我们认为当前的生产预期与实际一致,结合微观数据来看生产端的改善也集中在上游,缺乏下游需求端支撑,结合历史上生产-新订单之差的水平对基本面和债市的影响来看,当前生产-新订单之差已达到近年来高位,对债市收益率存在利好,综合判断,我们看好利率在基本面引导下接近3.0%并在内外共振倒逼货币宽松后向下突破的机会,风险情绪的回落对利率债和黄金而言也均是机会。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员