机构:天风证券

评级:买入

目标价:37.68港元

纯正央企血统,四十载打造行业巨头,激励措施到位

公司为国资委实际控制央企地产龙头,1979年在香港成立,1992年登陆香港资本市场。成立至今40载,专注地产开发主业,全面布局全国一线、核心二线城市,2018年销售额突破3000亿港元,全国名列前茅。2018年6月公司发布股权激励计划,面向包括董事、高管及核心技术人才和管理人员共404人,总共授出1.07亿份股份期权(占比0.98%),绑定核心管理层和大股东诉求一致,公司披露未来还将陆续分批次推出股权激励计划。

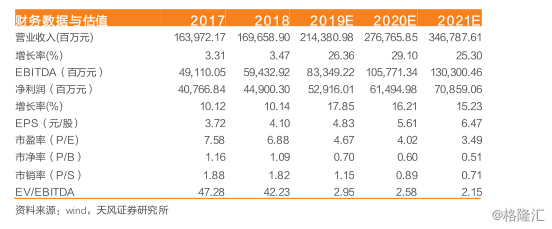

2019年开始公司业绩增速或将步入上升通道

2019年开始公司结转营收有望明显提升,16、18销售均价上涨带动毛利率提升,业绩有望加速释放。16、17年公司营收增速放缓且处于低位,主要受14年销售额增速放缓拖累。15-18年公司全口径销售额年复合增速约为20%,维持较高增速,19年H1公司销售额增速约为29%(港币口径)的高速增长,完成全年目标(3500亿港币)的55%,对20、21年公司结算规模形成有力支撑。同时,16、18年公司重点布局的一二线城市销售均价分别上涨20.3%、23.5%,有望带动公司毛利率大幅上升。

深耕核心一二线,深化合作拿地

公司始终秉持深耕一二线城市的战略,17、18年加快权益合作。18年新增土储1764万方,目前在手土储来看公司全国土地储备布局以华北、长三角、华南核心省会城市为中心,扩张核心一二线城市,收缩三线城市的战略坚定执行。北方城市以京津为核心,辐射济南、青岛,2018年四城土储面积达2086万方,占总土储比重30%,华南地区以广州为重点,2018年土地储备572万平方米,占比8.2%,辐射以珠海、佛山为主的二线城市。截至2018年,公司(不含中海宏洋)于国内外房地产市场累计进驻城市达到40个,累计总土地储备达到7010万平方米,其中一线城市占比17.7%,二线城市占比76.4%,三线城市不断收缩。

商业地产发展迅速,积极探索城市运营

2018年,公司商业地产实现营业收入40.6亿港元,同比增长38.1%,毛利率68.6%,同比增长0.9个百分点。2020年目标收入50亿港币,到2023年目标收入100亿。目前公司持有商业物业超过409万平方米,其中在写字楼领域占据优势,商业物业营收的70%来自写字楼租金,且公司运营一年以上的写字楼平均出租率长期保持在90%以上,公司重点深耕的北京、上海、南京的写字楼出租率高达98%,展现了公司在商业物业上的高运营效率。

融资优势显著,财务杠杆加速发力,管理红利有望加速释放

公司的财务费率与综合融资成本长期处于行业低位。公司凭借较高的信用评级,财务费率与综合融资成本长期处于行业低位,为公司高净利率经营奠定基础。近10年来公司财务费用率不超1.5%,2018年公司财务费用率0.9%,明显低于可比公司。公司的综合融资成本低位稳定,2018年公司综合融资成本仅为4.3%,同比上升0.03PCT,处于行业低位区间。公司的销售、管理费用均属于行业领先水平,公司核心管理层及职业经理人制度带来的管理红利有望步入释放期。

投资建议:公司深耕地产四十年,2016-18年合约销售复合增速达20%,19、20年有望继续高速增长,已售未结货值较充裕;公司土储约7010万方,且94%为一二线核心城市的核心地段,资源价值十分丰厚;公司多年以来保持行业领先水平的融资成本,通过多种融资方式控制了融资成本。预计随着前期高速销售额步入竣工结算期,公司业绩有望超预期释放。基于以上,我们预计公司19-20年归母净利润分别为529亿、615亿,对应EPS为4.83、5.61元,出于谨慎我们给予公司7倍PE,对应2019年目标价位37.68HKD,首次覆盖,给予“买入”评级。

风险提示:政策调控力度超预期,商业物业进展不及预期,汇兑损益风险

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员