IPO那点事(ID:ipopress)消息,港交所信息显示,7月30日,烨星集团控股有限公司递交港股上市申请,显示独家保荐人为同人融资。

烨星控股是一家物业管理服务供应商,向中国住宅及非住宅物业提供全面的物业管理及相关服务。根据灼识咨询报告,于2018年,按所管理的总建筑面积计,烨星控股于北京非国企背景开发商附属公司物业管理市场中排名第九,市场份额约为0.7%。

IPO那点事获悉,烨星控股的前身可以说是2003年成立的鸿坤物业,隶属于鸿坤集团。2018年8月,鸿坤物业挂牌新三板。鸿坤物业股票自2018年12月19日起,终止在新三板挂牌。

因此,就上市规则而言,盛达丰、伟赋、赵伟豪、吴虹及赵彬均为烨星控股的控股股东。吴虹女士为赵彬先生的配偶,而赵伟豪为其儿子。

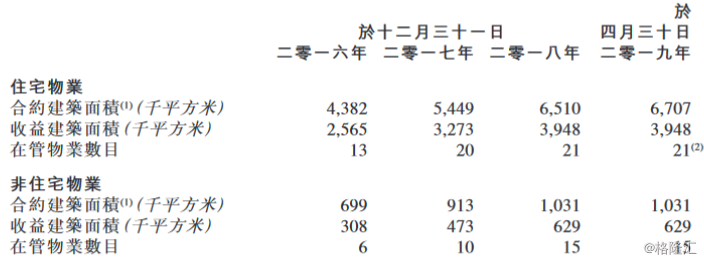

于2019年4月31日,烨星控股在遍及京津冀地区、海南省、湖北省及陕西省的八个城市提供物业管理服务,管理的总收益建筑面积约为4.6百万平方米,包括21项住宅物业(总共超过38,000个单位)及15项非住宅物业。

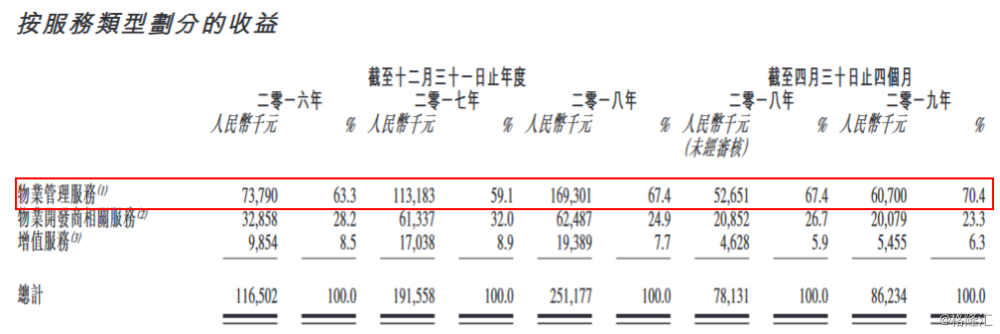

于往绩记录期,该公司的大部分物业管理服务收益乃来自京津冀地区,分别占物业管理服务总收益约96.1%、93.7%、90.9%及90.2%。

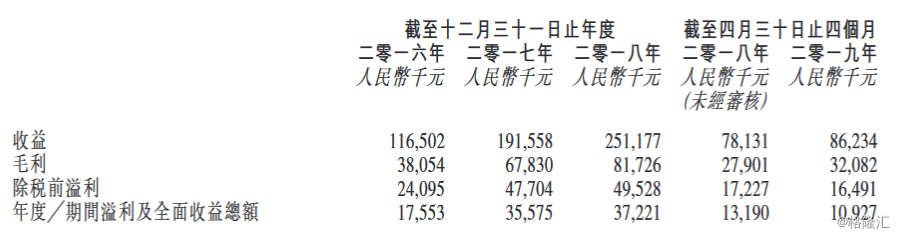

招股书显示,2016年至2018年,烨星控股的收益分别是1.16亿元、1.91亿元、2.51亿元;年度溢利分别是1755.3万元、3557.5万元、3722.1万元。2019年1-4月,公司收益、年度溢利分别是8623.4万元、1092.7万元。

IPO那点事(ID:ipopress)注意到,往绩记录期内,来自五大客户的收益分别占总收益的约38.1%、42.4%、40.0%及37.4%。来自母集团鸿坤集团的收益分别占总收益的约34.7%、39.0%、36.3%及33.5%,当中大部份来自提供物业开发商相关服务所贡献。

主要风险因素:

烨星控股未必一定能按计划或按有利的条款取得新物业管理委聘,亦不能确定是否能取得任何新的物业管理委聘,而此或会对业务、增长前景、经营业绩及财务状况造成重大不利影响;

物业管理服务协议被终止或不获重续可能会对该公司的业务、经营业绩及财务状况造成重大不利影响;

透过收购而扩大地理覆盖范围的计划可能不成功;

其中一大部分的收益来自向鸿坤集团开发的物业提供物业管理服务;

可能无法成功收取物业管理费,而此可能导致易应收款项出现额外减值亏损或撇销;

容易受到劳工及分包成本波动所影响。

募资用途方面:

扩大中国物业管理服务的地理据点;

开发及提升信息科技系统及技术创新,以尽量提高成本和营运效率及服务质素;

增加增值服务;

员工发展及一般营运资金。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员