作者:长信基金安昀

来源:点拾投资

今天分享的是第一章:有效市场理论是如何破坏投资行业的。有效市场理论是资本市场中非常重要的理论,并且由此派生出一系列的投资框架和理念。从基准的概念到CAPM定价模型,从风险管理到Beta和Alpha的剥离。但是,如果市场真的有效,那么为什么每隔几年都会出现一次泡沫呢?这一章的内容中,作者详细讲解了,有效市场理论是如何破坏投资行业的。

译者:长信基金安昀

有效市场理论类似于Monty Python剧团里面的那只死鹦鹉,无论你怎么指出它已经死了,信众们还是觉得它只是睡着了。凯恩斯说,每个诉说自己只注重实践的人其实都是某位已经故去的经济学家思想的奴隶。有效市场理论给我们留下了一系列坏的理念:从CAPM到Benchmark,从风险管理到所有者权益价值。其中最有危害的是它指出了唯一一条跑赢市场和同行的道路---成为一个卓越的预测者。我们绝对应该把有效市场理论扔进历史的垃圾堆。

学院派的理论有极强的路径依赖,一旦一种理论被采纳,几乎不可能否定它。如同Max Planck所说,科学普及的代价是持有旧观念的一代人死去。对有效市场理论的争论有时候会上升到宗教范畴。Gene Fama曾在一次会议上声明:“上帝明白市场是有效的!”在我听来,这种说法有明显的偏见嫌疑(基于信仰而不是基于证据做判断)。

有效市场理论最令我困扰的并不是作为一种学院理论,而是它切实妨碍了理性的投资。它派生出了一系列严重影响投资行业的坏理念。比如,资本资产定价模型(CAPM)把ALPHA和BETA区分开,这使得许多投资者偏离了投资的初心--邓普顿爵士所说的“税后实际回报的最大化”。

有效市场理论还派生出了Benchmark概念,而Benchmark又派生出了相对收益考核,后者则派生出了羊群基金经理这个新品种----只关注自己的持仓和同行的对比。正如凯恩斯的名言:宁可平庸地失败,不愿卓越地胜出。

此外,有效市场理论还是风险管理、期权定价理论、MM理论等的核心,这些都对投资者造成了严重的影响。但是最具破坏性的是它给出了战胜市场和同行的唯一方法。第一是要有内幕信息,这当然是违法的;第二是你要有超越同行的预测能力。多年来,这已经使得投资行业成为一个野蛮的赛狗游戏。

有效市场理论的典型反面证据是泡沫的存在。GMO把两倍标准差偏离趋势定义为泡沫。按照有效市场理论,两倍标准差的情形每44年才会发生一次。但现实是自1925以来发生了30多次,平均每三年一次。

有效市场理论的支持者会搬出他们的原子弹:主动管理难以跑赢指数。然而数据显示,投资经理们并非缺乏选股能力,而是对偏离Benchmark的恐惧导致他们的组合过度分散化。对机构投资经理来讲,下岗风险最小化才是核心考虑,他们甚至都没有尝试想跑赢。

先以一个演讲开场---“有效市场理论怎么了?”,这是在CFA英国年会上献给我的良师益友彼得.伯恩斯坦的。跟他一起讨论问题是我度过的最美好的时光。

金融界的死鹦鹉

作为CFA英国分支的听众,大家应该很熟悉Month Python的死鹦鹉。有效市场理论正是金融界的死鹦鹉。在这出喜剧中,怒气冲冲的顾客向宠物店主抱怨说昨晚买的鹦鹉已经死了,而店主却坚持说它只是睡着了。

有效市场理论(EMH)对我们行业造成了很多破坏,但在例举这些破坏之前,我先解释一下为什么EMH会存在。学院派的理论有极强的路径依赖,一旦一种理论被采纳,几乎不可能否定它。如同Max Planck所说,科学普及的代价是持有旧观念的一代人死去。我能找到的最早的EMH的某种形式诞生于中世纪。圣阿奎那曾经和其他僧侣争论谷物的合理价格,圣阿奎那认为市场价格就是合理价格。

假设我们都在另一个平行宇宙长大,David Hirschleifer正欢迎我们来到无效市场理论(Deficient Markets Hypothesis)的世界。一群来自芝加哥大学的社会学家正在推荐他们的无效市场理论,即价格不会准确反映任何信息。一位来自斯坦福大学的经济学家发明了一种错误资产定价模型(Deranged Anticipation and Perception Model --DAPM),他用代表市场错误定价的代理变量来预测证券的回报率。想象一下,当学者们发现用那些错误定价变量和情绪指标(比如日照时间)是很有效的预测指标时的激动心情。此时大家一定觉得DMH是社会学领域的最有效的理论。可以确定的是,实干家肯定非常不满,他们觉得事实上很难用这些象牙塔里的理论去赚钱。但是理论家一定会捍卫他们的理论,说按照跨期无效市场理论,市场的错误定价会被修复得非常缓慢,或者说短期的事件研究无法证明理论是无效的。总得来讲,是很难推翻这个理论的。

在金融界我们似乎对优美的理论有一种迷恋。我们的批判性思维似乎已经被优美的数学模型淹没了。当我还是个刚开始学习金融的学生的时候,我也曾痴迷于EMH和理性预期等理论的优雅。然而,我们要记得,在实战中是没有优雅的位置的。

上面我提到了金融界似乎缺乏逻辑思维,但这种缺乏其实不止于金融界,人类天生就有这个缺陷。我们总是倾向于用结论来评判一个论证过程是否成立,而不是看它在既定假设条件下是否符合逻辑。请看下列命题:

1.没有警犬是凶残的。

某些受过很好训练的狗是凶残的。

所以,某些受过很好训练的狗不是警犬。

2.没有富含营养的东西是便宜的。

某些维他命片是便宜的。

所以,某些维他命片没有营养。

3.没有成瘾性的东西是便宜的。

某些香烟是便宜的。

所以,某些成瘾性的东西不是香烟。

4.没有富翁是勤奋的。

某些有钱人是勤奋的。

所以,某些富翁不是有钱人。

这四段命题里面既有逻辑性,也有可信性。表1.1按照这两个维度对它们进行了分类,它可以使我们看到人们做决定时采取的是什么标准。

如图1.2所示,人们做决定时的关键因素是可信性而非逻辑性。当命题兼具可信性和逻辑性时,有90%的受访者认为结论是对的;然而,当命题可信但不符合逻辑的时候,依然有66%的受访者认为结论是对的;当命题符合逻辑但不可信时,只有60%的受访者认为结论是对的。所以,我们确实倾向于以事情的可信性而非逻辑性来做判断,这清晰的表明,当对某件事情信仰很强烈的时候,逻辑早就被抛诸脑后了。

已故经济学家的奴隶

EMH对投资行业的破坏首先体现在资本资产定价模型(CAPM),第二章我会专门论述。CAPM的危害之一是投资绩效归因。Alpha和Beta的区分使人们完全模糊了投资的本质。邓普顿说,投资的目标就是税后真实回报的最大化。而我们做的并非专注于这个目标,而仅仅是把投资经理分类。Bob Kirby指出,绩效归因的本意是好的,但是被滥用了,反而阻碍了投资目标的达成。

跟踪Benchmark对投资行业的危害体现在它创造了一种新的风险---岗位风险。对于一个跟踪Benchmark的投资者来说,投资风险来自于跟踪误差。这就创造出了一个新物种---羊群基金经理,他们只关注自己的持仓和同行是否偏离很大。这个新物种完美体现了凯恩斯的名言:“宁可平庸地失败,不愿卓越地胜出。”CAPM和Benchmark又引发了指数投资的流行。因为只有在有效市场中,按市值加权的指数才是最优的指数,否则它会导致超配估值最贵的股票,低配最便宜的股票。

面对价值和动量等能够产生超额收益的因子时,EMH信众们的说法是在有效市场中只有风险因子才能产生收益,所以价值和动量等一定也是风险因子。而行为金融学家的观点,正是机构投资者的羊群行为导致了上述因子可以获取超额收益。我曾经专门撰文指出,无论从任何方面衡量,价值因子的风险都比成长因子低。EMH把风险定义为回报率的标准差,而如图1.4所示,价值股票的回报率高于成长股票,但是风险(波动率)却低于成长股票,这在EMH的世界里是不可能存在的。

另一个问题严重的领域是风险管理,其方法论和工具都有严重缺陷。比如VAR指标就给人一种虚幻的安全感,模型的输入变量比如波动率和相关性本身就是投资组合的内生变量,但是市场的运行更类似于扑克牌而不是轮盘赌,考虑其他投资者的行为也是很重要的。风险不应该用波动率来衡量,我从来没有见过长期投资者很介意波动率的。第十一章我会介绍投资者应该关注的“风险三角形”:估值风险、商业模式和盈利能力风险和资产负债风险。在CAPM中,风险的代理变量是Beta。但就像格雷厄姆指出的,Beta衡量的是价格的变化率,而不是风险。Beta经常被分析师和CFO们用在计算资本成本上,但这也是有问题的,数据显示风险和回报之间并非正相关关系,甚至有一些负相关。在实操上计算Beta也有一些问题,比如你是用日数据、周数据还是月数据?这对计算结果会有不可忽视的影响。在Fernandez和 Bermejo一篇最近的论文中指出,最好的办法可能是假设所有股票的Beta都等于1。

EMH还为Modigliani和Miller的股息中性和资本结构中性理论(MM理论)提供了背书。这些概念经常被不择手段的人滥用。比如,很多公司更喜欢回购而不是发放股息,更喜欢留存利润而不是分配利润,他们觉得股东以何种方式收到回报是无差别的。这完全忽视了公司是多么容易滥用留存利润,以及回购相比股息远为短视。MM理论也鼓励了公司更大规模的举债,该理论认为无论是通过留存利润、增发股票还是举债来筹资,对股东都是一样。

但是EMH对行业造成的最无可挽回的伤害在于它影响了主动投资经理追求Alpha的方式。EMH认为主动投资经理寻求Alpha只有两种方式,一是有内幕消息,二是比别人预测地更准确。同时,EMH还指出这种机会是很短暂的,因为存在无数的套利者。所以EMH鼓励投资者去预测未来,而这在我看来是最浪费时间的事情,尽管我们行业百分之八九十的投研流程都涉及到预测,但是没有丝毫证据能说明我们可以看到未来(见图1.6和1.7)。另外,由于EMH坚持说机会是转瞬即逝的,所以这导致了羊群基金经理们越来越只注重短期。图1.8显示了纽交所股票的平均持有时间,目前降低到了仅6个月。对Benchmark和相对排名过于注重导致了羊群基金经理们每天都在猜测凯恩斯所说的选美比赛的结果,不是在真正的投资。

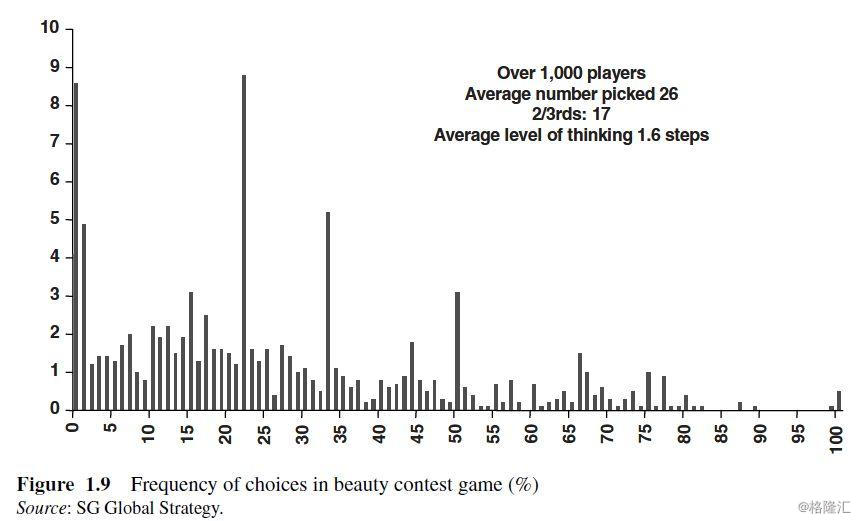

我们在专业投资者内部进行了一个调查来模拟凯恩斯所谓的选美比赛。参与者需要从0-100中随意选出一个数字,选到所有参与者所选数字的平均值的2/3的那位将会是胜利者。下图1.9展示了调查的结果。很显然数值最大的答案不会超过67,因为如果你选67的话,你要假设所有其他参与者都选了100。然而,我们还是收到了不少高于67的答案。我们从图中还可以看到许多被高频提及的答案,比如50,。我们觉得选择50的投资者基本上没有动脑子,而是简单的把0和100做了一个平均。33那个高峰说明这些投资者预期其他人都选了50,而22那个高峰则说明投资者预期其他人都选了33。我们注意到0还有一个高峰,选0的人一定是精通博弈论的,因为唯一稳定的纳什均衡解就是0。然而,0是正确答案的前提是其他所有人都选0。调查的最终结果,所有人的平均值是26,三分之二就是17,1000位参与者中只有3个人猜对了答案。

我设计这个调查的初衷是想让大家意识到,要始终领先别人一步---包括领先别人买入和领先别人卖出,是多么难的事情。然而,这正是我们行业的同仁每天花最多时间做的事情。

另一个明显的反证:泡沫

我们现在来看对于EMH的另一个明显的反证---泡沫。这在学院经济学中并没有引起太多的重视,如同Larry Summers所说:“传统金融学只专注于计算两瓶8oz的番茄酱的价格加起来是否等于16oz的,而不去思考16oz的番茄酱价格本身。”

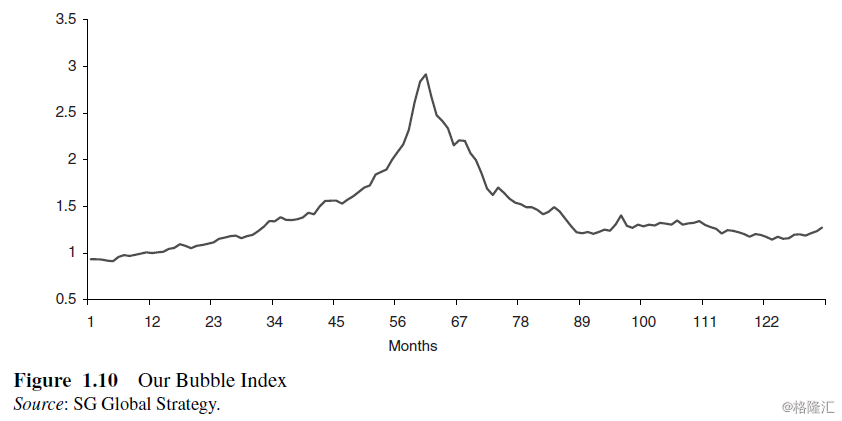

第一个股票交易所是1602年建立的,而第一个泡沫发生在118年之后,即南海泡沫。自此之后,泡沫便成为家常便饭。GMO把两倍标准差偏离趋势定义为泡沫。按照有效市场理论,两倍标准差的情形每44年才会发生一次。但现实是自1925以来发生了30多次,平均每三年一次。从历史上历次泡沫的回顾中(比如南海泡沫、1840年的铁路泡沫、80年代的日本泡沫和科网泡沫),我总结出了一点点规律(如图1.10)。泡沫的膨胀过程一般会有3年左右,然后无一例外的破裂了,价格跌回原来原型一般是两年。虽然每次泡沫的背景不同,但背后的机理是差不多的。如同马克.吐温所说:“历史不会简单重复,但会押着同样的韵脚”。能查到的第一份对泡沫的规律进行研究的论文是J.S. Mills在1867年写的,他用了一个和明斯基非常类似的框架来理解泡沫的起落。但是现代的商学院一般都认为在泡沫破裂前是无法识别泡沫的,而我认为泡沫是有着可识别的清晰演化路径的。泡沫存在本身和对泡沫的识别清晰地为EMH提供了反证。

EMH的核弹

作为一个行为金融学家,我经常提醒人们要谨防证实性谬误,即只寻找符合自己观点的证据。EMH的捍卫者最强有力的证据就是主动基金经理无法战胜市场。Mark Rubinstein说这是他们的核武器。而在我看来,这个论据既有逻辑错误也有实证问题。逻辑错误在于某种程度上的循环论证, EMH教育主动基金经理们跑赢的主要手段是不断去预测,其结果就是他们当然跑不赢。

实证问题有二。其一来自Jonathan Lewellen最近的一篇论文,他回顾了机构投资者1980-2007年的所有持仓,发现这些持仓总体上是复制市场指数的。而在此期间,美国市场机构投资者的持股比例从30%上升到了70%。他发现机构投资者根本就没想跑赢。他按照各种因子把机构持仓和指数成分进行了对比,发现除了市值因子略有偏离外,在其他因子上,包括在那些长期被证明有明显超额收益的因子上,几乎和指数没有偏离。Lewellen总结道:机构投资者们似乎没有在跑赢市场方面做任何努力,他们的持仓基本上是复制市值加权指数的。按照CAPM,他们组合的Beta是1.01,季度alpha在0.08%。他们没有在任何被证明长期有显著超额收益的因子上做任何暴露。这意味着,他们似乎根本没有渴望胜利,也没有想尽可能取得好的收益。

究其原因,我们认为,机构投资者的两个主要担忧阻止了他们做正确的事情,一是投资经理担心下岗,二是机构本身担心失去管理规模,所以什么都要。

第二个证据来自于Randy Cohen, Christopher Polk and Bernhard Silli的一篇论文,他们回顾整理了1991-2005年间美国基金经理的“最好想法”,即他们愿意明显偏离市场指数的地方。这个“最好想法”组合的表现是优异的,1991-2005年间年化收益是19%,而指数仅12%,即主动基金经理们最有信心的股票组成的组合能够大幅跑赢指数。这意味着他们持有的其他股票是大幅拖累组合表现的。所以,相对收益考核所导致的基金经理不敢大幅偏离指数的倾向,是机构投资者表现平平的核心原因。Cohen总结道:“共同基金整体表现平平的原因并非主动基金经理缺乏选股能力,而是机构因素导致他们过度分散化”。

正如Shiller所说,EMH是经济学上最大的错谬之一。我们应该停止教授它,毕竟成功的投资者在距离EMH和MPT诞生以前很久就存在了。绝大多数长期非常成功的投资者都是价值投资者,他们都对EMH嗤之以鼻。然而,想要消除EMH的影响,我是悲观的。正如Jeremy Grantham论述投资者会从危机中学到些什么的时候说的:“短期,他们学到很多;中期,一点点;长期,完全忘记了。”又如JK Galbraith说的:“金融是人类世界中历史被忘却得最快的极少数几个领域之一”。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员