作者:天风证券研究所银行廖志明团队

摘要

银行“类货基”资产配置的三大特征

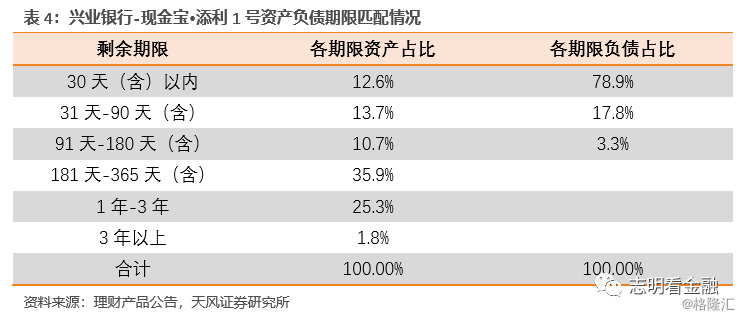

银行“类货基”收益率中枢比公募货基高约100BP。公募货基收益率在2.4%-2.6%区间较为集中,类货基在3.4%-3.6%区间较为集中,两个区间刚好相差100BP。为什么“类货基”的收益率会更高呢?由于目前受到的约束相对宽松,“类货基”提高的收益率可以有三种方式:资质略微下沉、拉长资产久期、加杠杆。在资产配置上表现出三大特征:1)大多没有充分使用杠杆,尽管公募理财杠杆率上限在140%,但大多数“类货基”都控制在120%附近及以下;2)多数依托投资较大比例的国股行二级资本债、同业借款来提升收益率,其中,同业借款主要投向金融租赁、消费金融、AMC等非银持牌金融机构,收益率一般高于同业存单;3)适当拉长资产久期,兴业·添利1号,19Q1末其期限在91天以上的资产占比73.7%,而期限在30天(含)以内的负债占比78.9%,提振整体收益率,增加客户吸引力,规模上升较快。

“类货基”产品靠什么提升收益率?

1)拉长资产久期,以兴业·“添利1号”为例。其资产端久期较长,可实现较高收益率。且资管部可从总行获得流动性支持,为较大的赎回垫资,问题并不太大。2)二级资本债策略,以平安·天天成长B为例。从19Q1末到19Q2末,杠杆率从约140%降到了约120%,前十大持仓中二级资本债占比12.5%,发行主体上更偏好大行。3)增配同业借款,以上海·福利派为例。同业借款收益率较高,故而受到类货基的青睐。前十大持仓中,同业借款占6席(占比39.1%),其中5笔给到了金租(占比30.7%)。从同业存单到同业借款,可视作信用下沉,以获得较高的收益率。4)配置信用债,以宁波·天利鑫B款为例。19Q2末前十大持仓有11%的同业存单+政金债,另有12.6%的企业债+城投债。既有保证流动性的部分,又有信用债来博取较高收益。

市值法vs摊余成本法,市值法“类货基”行路难

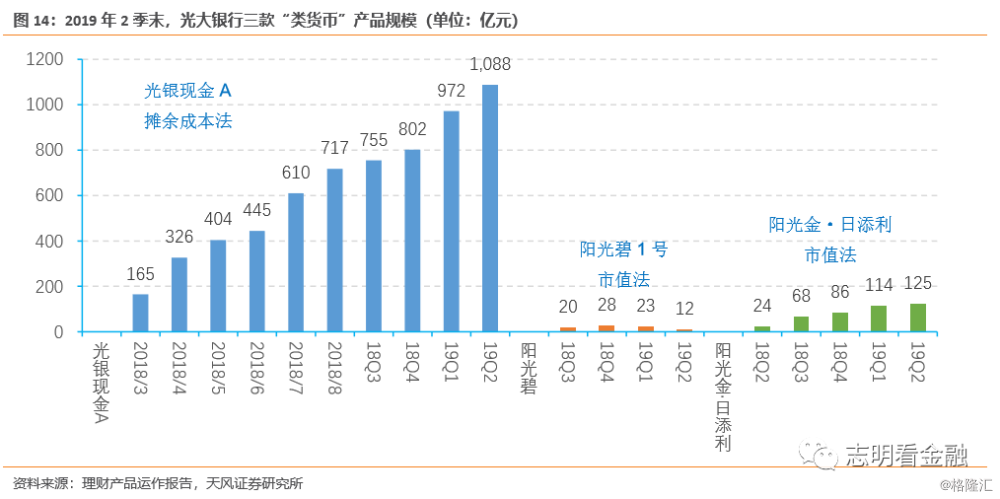

“类货基”产品中,摊余成本法、市值法是并存的。例如,光大就有两条路线:1)以摊余成本计价的“光银现金A”,能避免净值的过大波动,故在资产配置上保有较高的自由度,从而能以较高收益吸引客户、迅速上量;2)以市值法计价的“阳光碧”,虽然目前客户接受度不高,但可为市值法积累经验。市值法“类货基”规模扩张较慢。光银现金A于18年2月成立,到19年2季末规模已达1088亿;而阳光碧和阳光金·日添利在19年2季末的规模分别为12亿、125亿,不仅规模相对较小,扩张速度也不高。

投资建议:类货基提振收益率有道,理财子公司前途光明

银行“类货基”可以通过拉长资产久期、投资较高收益品种(二级资本债、同业借款、信用债等)、加杠杆等方式提振收益率。银行股龙头(招行、宁波、平安)年初以来涨幅已不低,短期性价比有所下降,个股上可兼顾龙头及滞涨个股,如低估值、基本面较好的光大、工行、兴业等。

风险提示:对类货基的监管政策收紧;净值型产品推广不及预期。

正文

1. 银行“类货基”资产配置特点

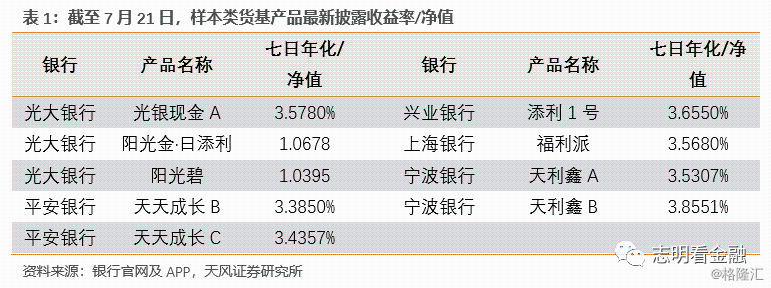

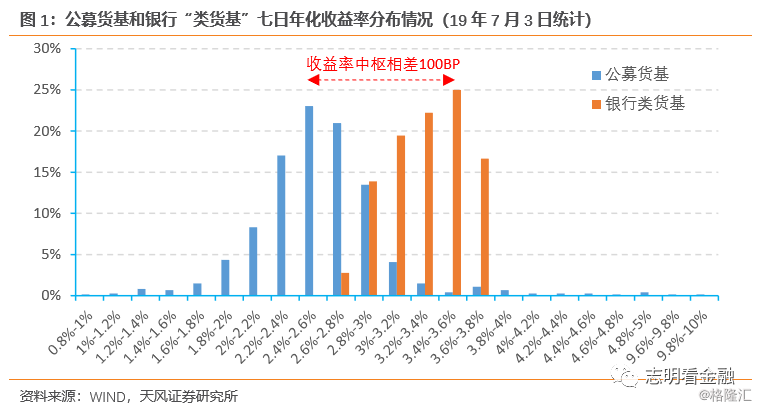

1.1. 收益率中枢高出货基约100BP

银行“类货基”收益率中枢比公募货基高约100BP。选取734只公募货基,以及36只银行“类货基”产品(仅选取披露七日年化收益率的现金管理类产品),对比二者截至7月3日的七日年化收益率。画出分布图后发现,以0.2%为步长,公募货基收益率在2.4%-2.6%区间较为集中,类货基在3.4%-3.6%区间较为集中,两个区间刚好相差100BP。八成以上(82.8%)的货基七日年化在2%-3%之间,八成以上(83.3%)的“类货基”七日年化在3%-4%之间。

为什么“类货基”的收益率会更高呢?类货基 vs 公募货基,优势明显:1)投资范围,货基只能投资于货币市场工具(包括短债等),而类货基还可以投资于债券/其他债权/公募基金等;2)投资期限,货基投资的存款/央票/存单需在1年以内,债券/债务融资工具/ABS需在397天内,而类货基目前暂无久期要求;3)杠杆率,货基是120%,类货基则可达140%;4)估值方法,尽管央行720《通知》明确类货基可以参照公募货基“摊余成本+影子定价”估值,但未正式明确偏离度的控制要求。

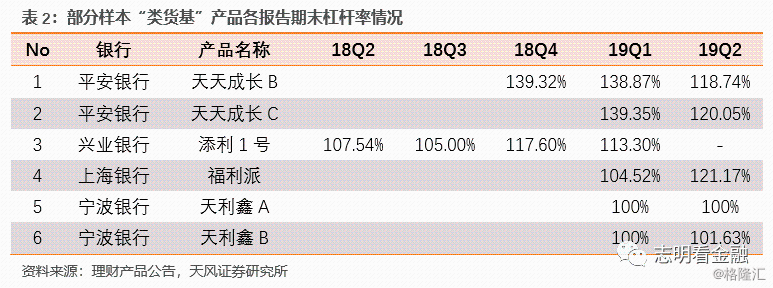

1.2. 多数没有充分运用杠杆

“类货基”提高的收益率可以有三种方式:1)资质略微下沉;2)拉长资产久期;3)加杠杆。上市银行中,光大、兴业、平安、上海、宁波为其类货基产品披露了季报或运作报告。从中一般都能够看到资产配置情况和杠杆率情况,但久期却少有披露。我们先来看杠杆率。

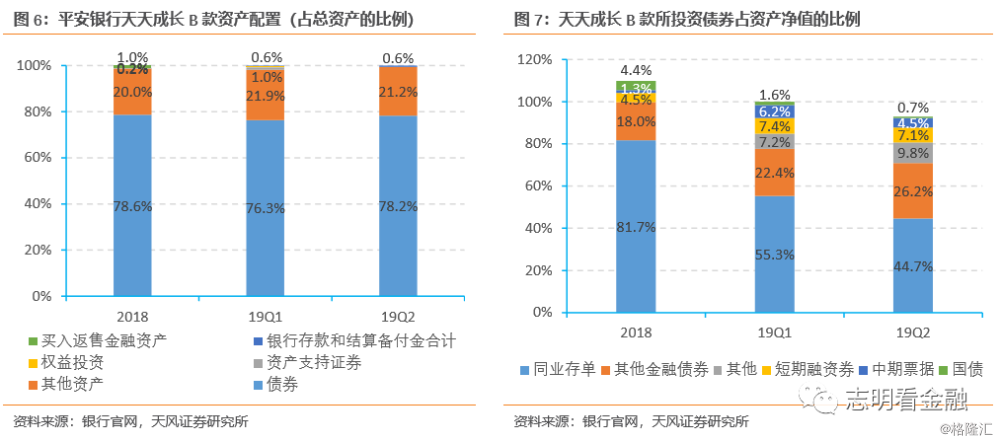

“类货基”大多没有充分使用杠杆。尽管按照资管新规的要求,银行公募理财杠杆率上限在140%,但大多数“类货基”都控制在120%附近及以下。宁波银行的天利鑫A/B款几乎没有使用杠杆。尤其是,19年2季度以来,能观察到部分产品的杠杆率在下降。平安银行的天天成长B款/C款,在18Q4和19Q1末的杠杆率非常接近140%,但是到了19Q2末,都基本降到了120%附近。这可能是因为高风险金融机构处置,通过卖出回购加杠杆的成本有所升高。

1.3. 配置相对较高收益的资产

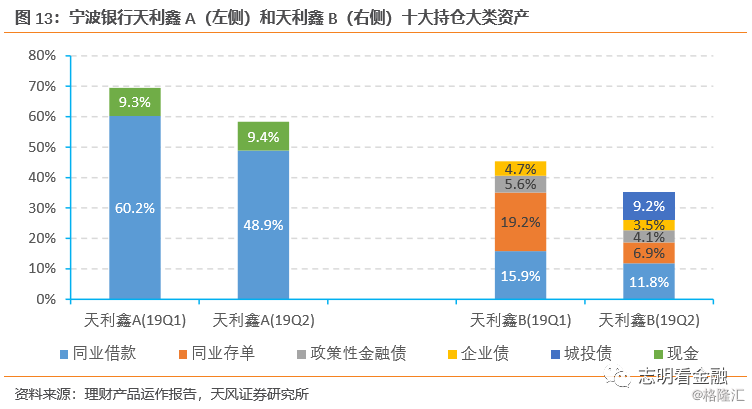

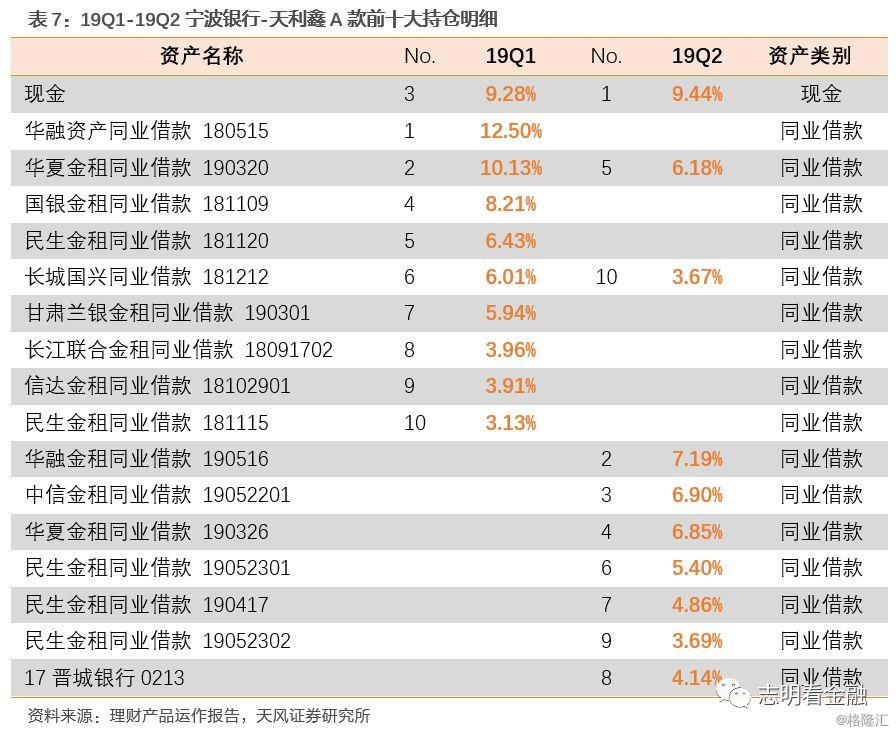

(一)增配同业借款,减配同业存单

部分产品出现同业存单持仓下降、同业借款持仓提高。一来可能是资质较好的银行同业存单利率下行,投资回报低;二来可能是高风险金融机构处置的背景下,中小行存单持有风险或有上升。因此,我们观察到,部分产品同业存单的持仓比例下降。19年二季度,宁波银行天利鑫B十大持仓中,同业存单持仓比例从19.2%下降到6.9%;平安银行天天成长B款从9.4%下降到0%。同时,有些产品的十大持仓出现以同业借款为主导的现象。例如,19年2季末,上海·福利派同业借款占51.1%(占整体资产),宁波·天利鑫A款同业借款48.9%(前十大持仓)。就我们观察的到的范围,这些同业借款,大多数借给了金融租赁公司、消费金融公司、四大AMC。对这些非银持牌金融机构的借款,不同于企业贷款,银行理财将其视作类似银行存款的标准化资产。

(二)配置商业银行二级资本债

二级资本债,是商业银行为补充二级资本而发行的债券,收益率相对较高而流动性不佳。“类货基”可通过持有二级资本债来增加收益率。例如,19年1季末光大·光银现金A前十大持仓中有8只二级资本债,在资产净值中占比19.8%;19年2季末平安·天天成长B款前十大持仓中二级资本债占资产净值比12.5%。

(三)配置信用债,资质略微下沉

“类货基”也可通过适当持有信用债来提振收益。例如,19年1季末光大·阳光碧的第1、2、7大持仓均为信用债(发行人为大唐集团、华电江苏、云能投),占比16.1%。宁波·天利鑫19年2季末的十大持仓中有4只信用债,1只是六合国资的企业债,还有3只城投债,占资产净值比合计12.6%。

1.4. 适当拉长资产久期以提高收益率

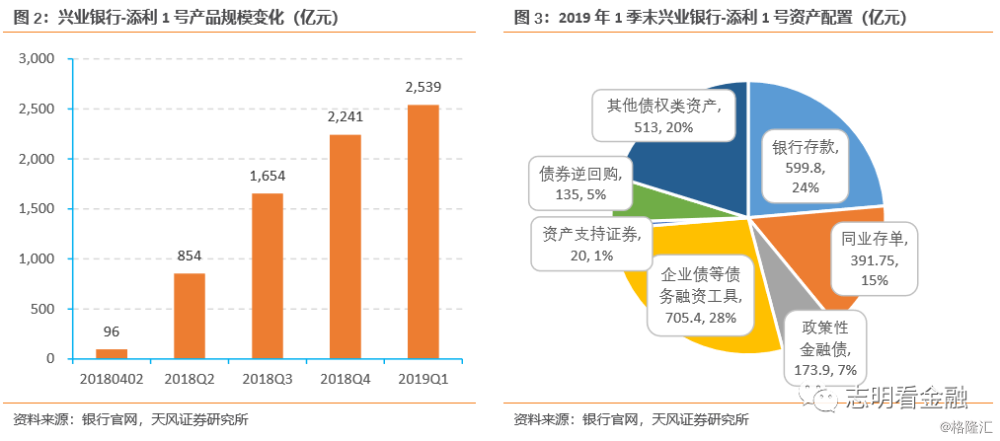

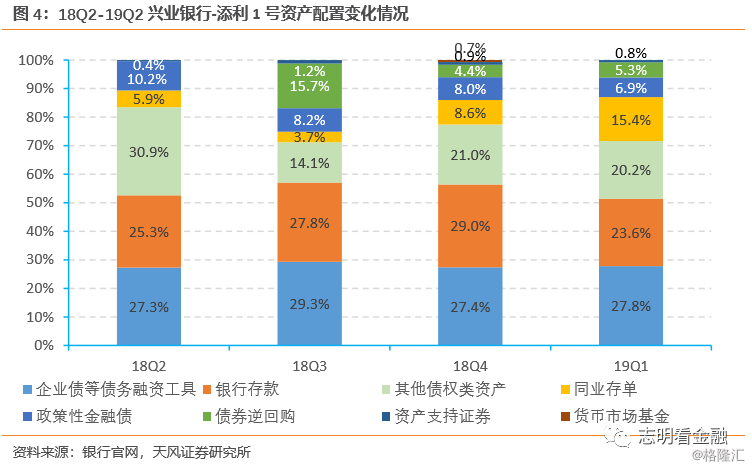

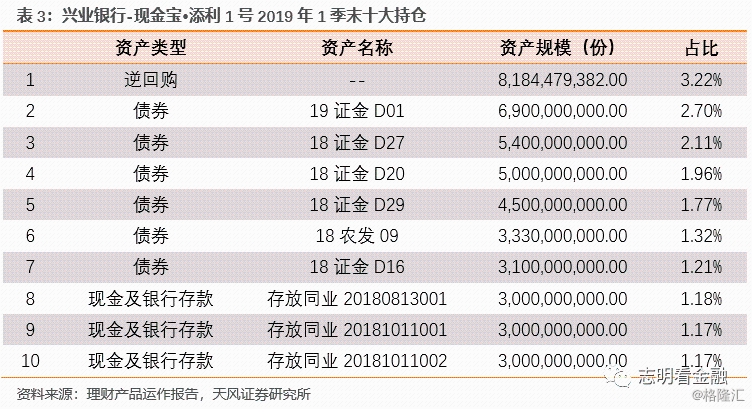

适当拉长资产久期以提高产品收益率,增加对客户的吸引力。在我们采集的9款类货基样本中,只有兴业银行添利1号,在季报中披露了资产负债期限情况。截至19年1季末,其期限在91天以上的资产占比73.7%,而期限在30天(含)以内的负债占比78.9%,资产负债期限存在较大的错配。能这样做,主要是银行资管部可以通过总行获得流动性支持,可以为较大的赎回垫资,问题并不太大。但由此可以实现相对公募货基更高的收益率,从而使产品规模较快上涨。添利1号18年4月成立时规模仅96亿,到19年1季末产品净值已达2539亿。

2.纵观银行“类货基”提升收益率之策略

2.1. 兴业·现金宝“添利1号”:拉长资产久期

高流动性投资占比45.9%,债券平均久期不超过3年。2019年一季度运作报告披露,a)“银行存款、同业存单、利率债等具有高流动性资产投资占比45.9%,符合产品协议对于本产品流动性资产最低投资比例(30%)的要求”;b)“投放的资产以中短期限的货币工具、政策性金融债、高评级信用债为主”;c)“其中货币工具期限以1年内为主,债券的久期不超过3年,信用债主体评级均在AA+以上”。

添利1号规模上升很快。以兴业银行-添利1号为例。产品18年4月成立时规模仅96亿,到19年1季末资产净值已达2539亿。

资产配置变化情况。1)企业债等债务融资工具占比较高,近几个季度保持在27%-30%之间,如果期限较长的话,收益也会比较可观;2)其他债权类资产占比较高,18年中报达到30.9%但近期有所压缩,到19Q1末下降到20.2%。这个“其他债权类资产”具体投了什么,季报并未披露。

2.2. 平安·天天成长B:二级资本债

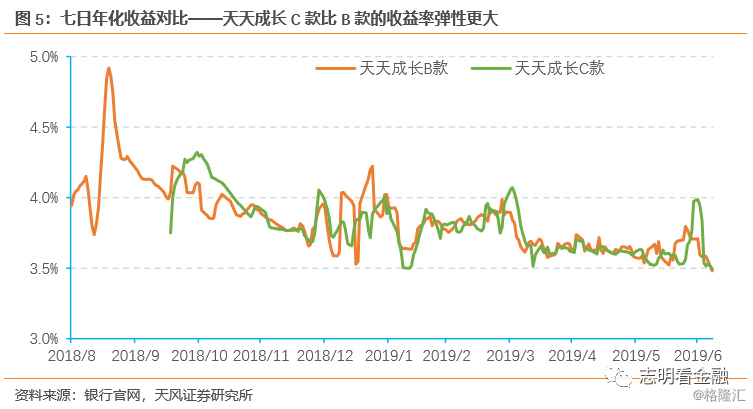

“类货基”收益率整体呈现下行趋势。平安银行目前在售的类货基,主要是“天天成长”系列(包括A款/B款/C款)。从7日年化收益率来看,C款的弹性比B款略大。但2018年10月以前收益率在4%以上,之后就在3.5%-4%之间震荡,19年3月以来,开始向下接近3.5%。这里我们主要以B款为例。

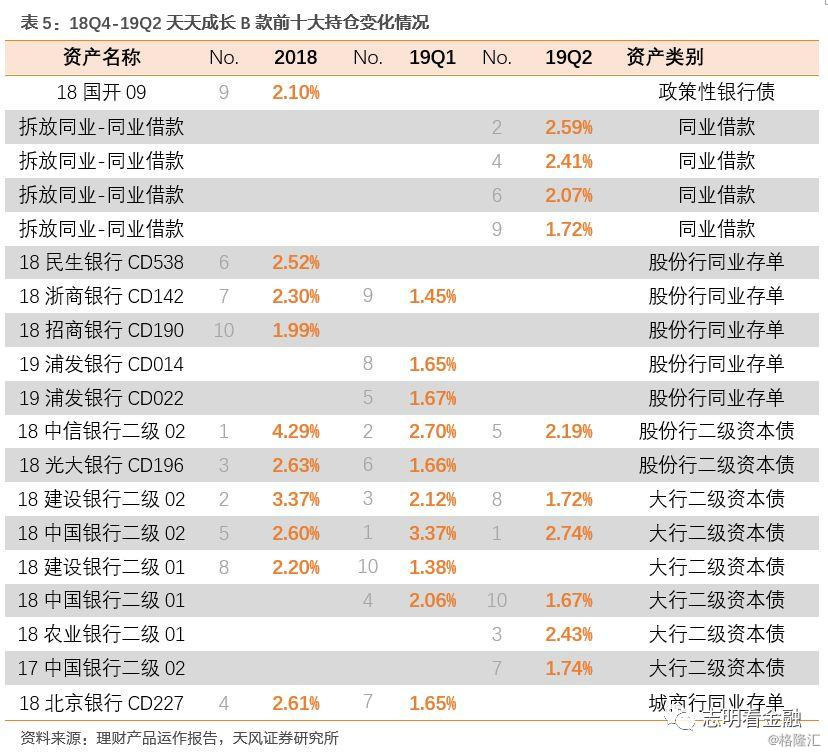

趋势来看,同业存单换成同业借款,二级资本债回归大行。1)整体集中度下降,18年末十大持仓占比26.6%,到19年二季度末下降到21.3%;2)同业存单置换为同业借款,18年末和19年一季度末还有9.4%和6.4%的同业存单,到19年二季度末就换成8.8%的同业借款了;3)大行二级资本债占比提升至10.3%,股份行二级资本债占比下降至2.2%,风险偏好有下降趋势。

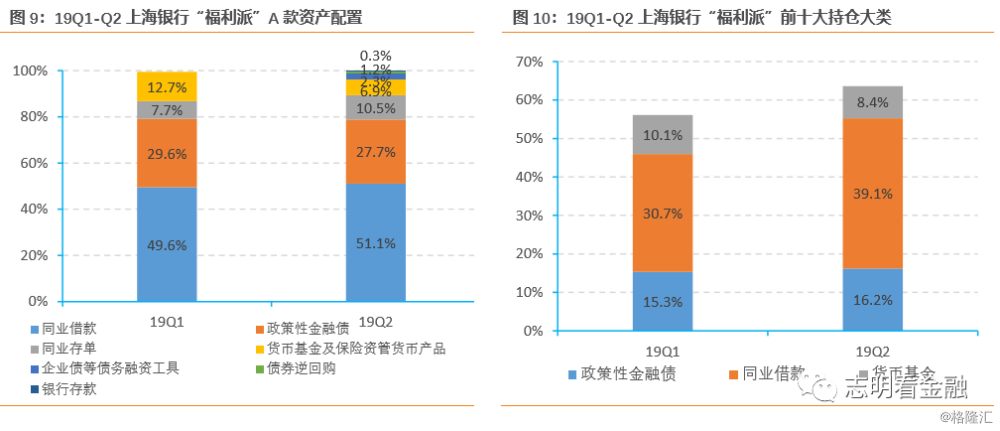

2.3. 上海·福利派:借款金租

“福利派”分A/B款,与一般的公募货基类似。A款给1万起点,面向个人投资者;B款100万起点,面向机构投资者。19Q2的资产配置中,大约是五成的同业借款、三成的政策性金融债、一成的同业存单。以同业借款为主,不同于一般的公募货基以同业存单为主。同业借款收益率相对较高,受到类货基的青睐。

从19Q1末到19Q2末,1)十大持仓集中度上升,从56.1%提升到63.6%;2)同业借款的分量提升,从30.7%提升到39.1%。同业借款都给了谁?19Q2依次是:长城资产、兴业金租,各占产品净值的8.37%,苏银金租、徽银金租、山东汇通金租、中国外贸金租各占5.58%。前十大持仓中,同业借款占6席(占比39.1%),其中5笔给到金融租赁公司(占比30.7%)。同业存单的发行人是银行,而同业借款则可以借给非银,这种操作可以视作评级下沉,所换来的,就可能更高的利率。

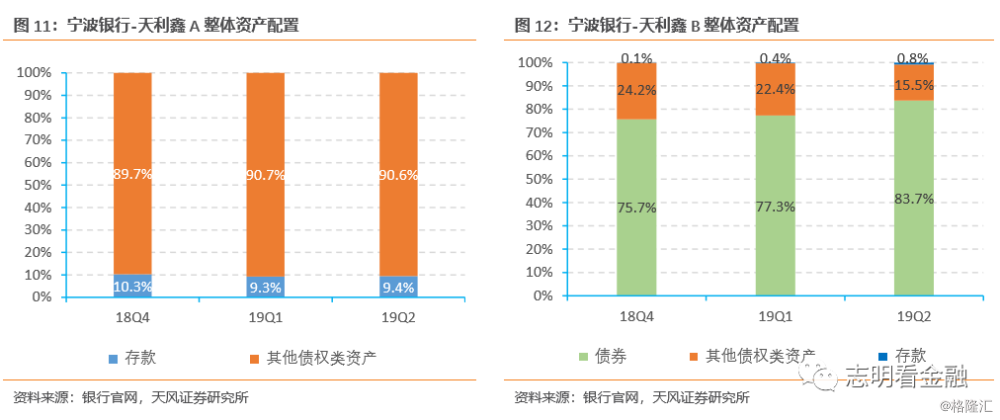

2.4. 宁波·天利鑫A/B:信用债

天利鑫A/B的资产配置截然不同。天利鑫A约有9成资产投资于“其他债权类资产”,结合十大持仓中9席都是同业借款来看(在资产净值中占比48.9%),该产品应该是将同业借款计入了“其他债权类资产”,导致该科目比较庞大。天利鑫B有8成左右的资产投资于债券,2成投资于其他债权类资产,且19年上半年以来,债券占比有提升之势。可见,A款偏向同业借款,B款偏向债券。

天利鑫B款前十大持仓主要配置同业借款+城投债。既有11.8%的同业借款和9.2%的城投债来适当提振收益,又有6.9%的同业存单保障流动性,是当前比较常见的银行“类货基”配置方式。

3. 市值法vs摊余成本法,市值法类货币行路难

3.1. 光大银行的两条路线

光大的现金管理类产品分两条路线。一类是以摊余成本计价的,以“光银现金A”为代表,另一类是以市值法计价的,以“阳光金·日添利”和“阳光碧”为代表。两条路线的扩容难度不同。光银现金A在18年2月份成立,到19年2季末规模已达1088亿元,规模扩张迅速;而阳光碧和阳光金·日添利到19年2季末的规模分别为12亿、125亿,不仅规模相对较小,扩张速度也不高。主要是市值法估值下,产品净值波动较大,从而客户接受度不高的缘故。特别地,阳光碧1号的规模还有所下滑,从18年末的28亿下降到了19年2季末的12亿。

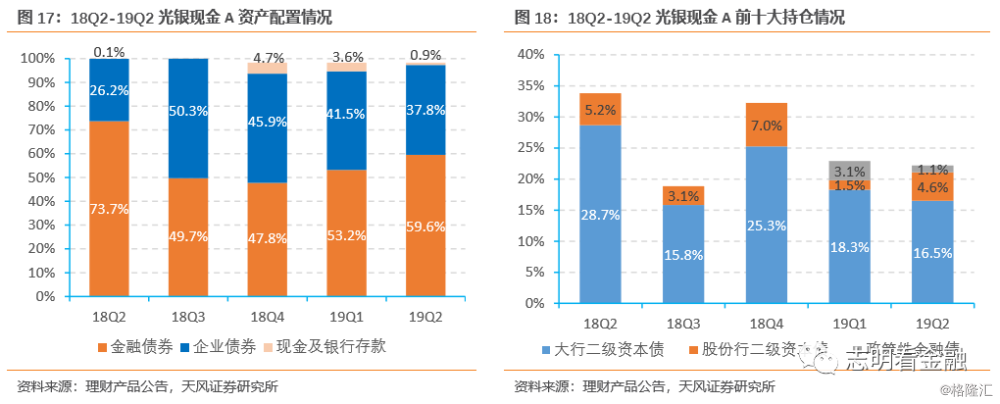

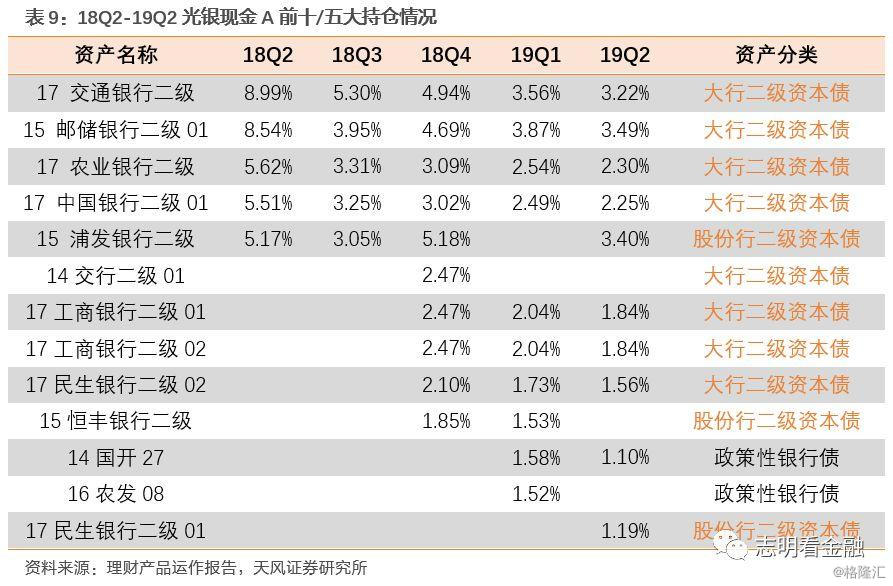

3.2. 光银现金A:主投二级资本债

光银现金A配置了较多的二级资本债。整个组合主要是金融债券和企业债券,19年2季末金融债券占比接近6成,企业债券接近4成。从前十大持仓来看(18Q2、18Q3仅统计前五大),除了19年1季末以来有1-2笔政策性金融债之外,其余时候都由二级资本债占据。19年2季末的前十大持仓中,大行二级资本债在资产净值中占比16.5%,股份行的二级资本债占4.6%。

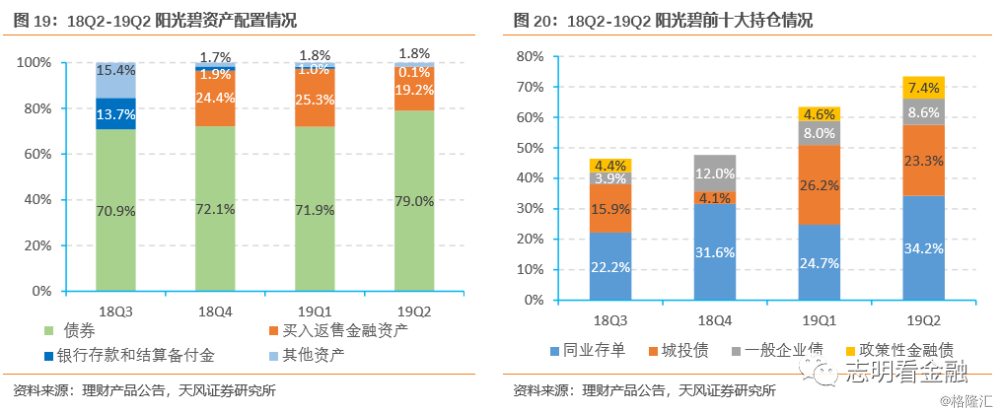

3.3. 阳光碧&阳光金·日添利:同业存单+城投债

阳光碧以同业存单和城投债为主。18年4季末以来的资产配置中,债券约占8成、买入返售金融资产约占2成。这里的“债券”是广义的,包括同业存单、城投债、一般企业债、政策性金融债等。因此可以说,阳光碧,在投资资产选择上已在向公募货基贴近。前十大持仓在资产净值中的占比在提升,从18年3季末的46.4%提升至19年2季末的73.5%。但这主要是因为产品规模在收缩,从18年末的28亿收缩至19年2季末的12亿。

前十大持仓的变动相对频繁。1)对前十大持仓4个季度末的统计中,共涉及23只个券,表明调仓相对较频繁;2)19年2季末的十大持仓中,同业存单占资产净值比位34.2%,城投债+一般企业债占比为31.9%,二者的体量相当,以前者保证流动性,以后者提升收益率,这是平衡的做法。

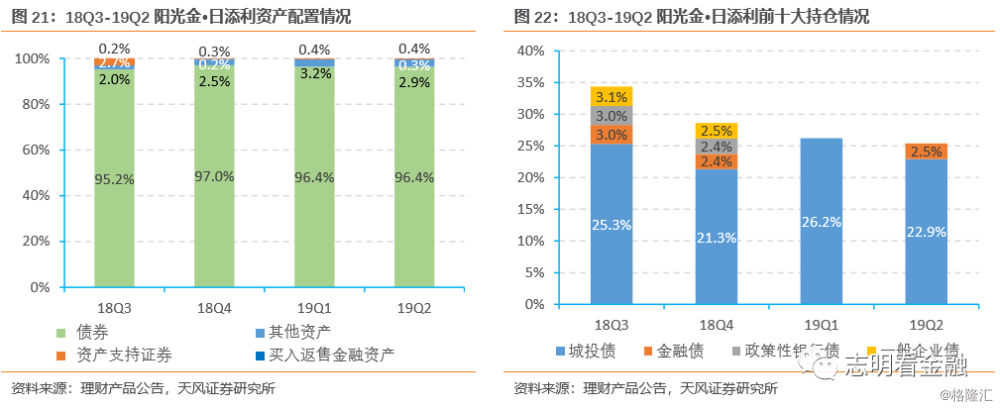

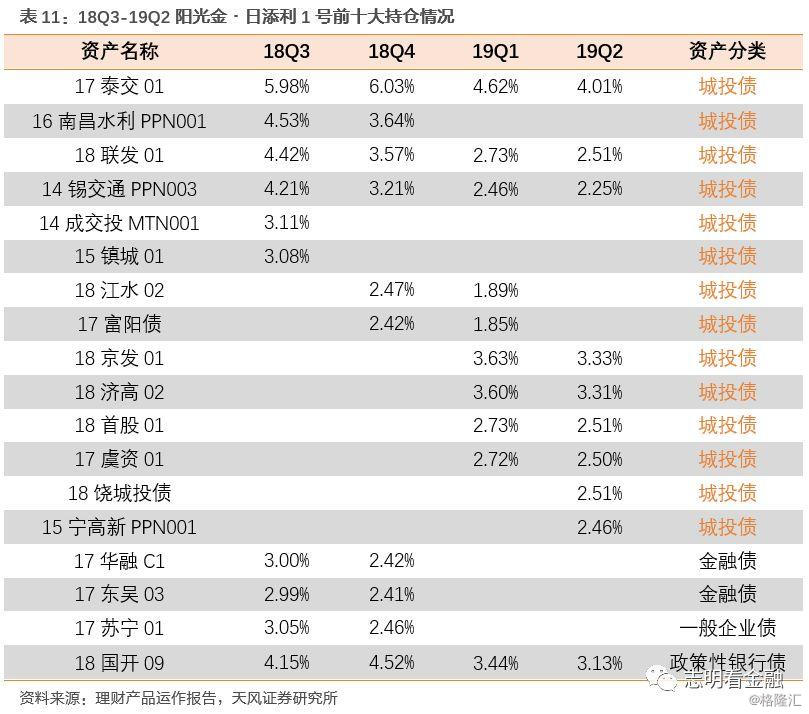

阳光金·日添利1号主要配置城投债。观察18年3季末到19年2季末这4个时点,债券在其资产净值中的占比都在95%以上,令这款产品在投资风格上与公募债基类似。前十大持仓体现出浓厚的城投债偏好。前十大持仓中的城投债,在资产净值中要占到1/4左右,而其他的券种占比都较低;特别地,其中并没有出现同业存单或存款类的较高流动性的品种。

阳光金·日添利1号主要配置城投债。观察18年3季末到19年2季末这4个时点,债券在其资产净值中的占比都在95%以上,令这款产品在投资风格上与公募债基类似。前十大持仓体现出浓厚的城投债偏好。前十大持仓中的城投债,在资产净值中要占到1/4左右,而其他的券种占比都较低;特别地,其中并没有出现同业存单或存款类的较高流动性的品种。

前十大持仓清单表现出“类债基”的风格。1)4个季末时点共涉及18只个券,调仓频率一般;2)有3只城投债至少已持有了3个季度,有6只至少持有了1个季度;3)19年2季末除了一笔占比3.13%的国开债之外,有22.9%的城投债,作为每日申赎的现金管理类产品,投资风格上却能接近债基,这是银行理财的优势之一。

4. 投资建议:类货基提振收益率有道,理财子公司前途光明

(一)银行“类货基”资产配置的三大特征

银行“类货基”收益率中枢比公募货基高约100BP。公募货基收益率在2.4%-2.6%区间较为集中,类货基在3.4%-3.6%区间较为集中,两个区间刚好相差100BP。为什么“类货基”的收益率会更高呢?由于目前受到的约束相对宽松,“类货基”提高的收益率可以有三种方式:资质略微下沉、拉长资产久期、加杠杆。在资产配置上表现出三大特征:1)大多没有充分使用杠杆,尽管公募理财杠杆率上限在140%,但大多数“类货基”都控制在120%附近及以下;2)多数依托投资较大比例的国股行二级资本债、同业借款来提升收益率,其中,同业借款主要投向金融租赁、消费金融、AMC等非银持牌金融机构,收益率一般高于同业存单;3)适当拉长资产久期,兴业·添利1号,19Q1末其期限在91天以上的资产占比73.7%,而期限在30天(含)以内的负债占比78.9%,提振整体收益率,增加客户吸引力,规模上升较快。

(二)“类货基”产品靠什么提升收益率?

1)拉长资产久期,以兴业·“添利1号”为例。其资产端久期较长,可实现较高收益率。且资管部可从总行获得流动性支持,为较大的赎回垫资,问题并不太大。2)二级资本债策略,以平安·天天成长B为例。从19Q1末到19Q2末,杠杆率从约140%降到了约120%,前十大持仓中二级资本债占比12.5%,发行主体上更偏好大行。3)增配同业借款,以上海·福利派为例。同业借款收益率较高,故而受到类货基的青睐。前十大持仓中,同业借款占6席(占比39.1%),其中5笔给到了金租(占比30.7%)。从同业存单到同业借款,可视作信用下沉,以获得较高的收益率。4)配置信用债,以宁波·天利鑫B款为例。19Q2末前十大持仓有11%的同业存单+政金债,另有12.6%的企业债+城投债。既有保证流动性的部分,又有信用债来博取较高收益。

(三)市值法vs摊余成本法,市值法“类货基”行路难

“类货基”产品中,摊余成本法、市值法是并存的。例如,光大就有两条路线:1)以摊余成本计价的“光银现金A”,能避免净值的过大波动,故在资产配置上保有较高的自由度,从而能以较高收益吸引客户、迅速上量;2)以市值法计价的“阳光碧”,虽然目前客户接受度不高,但可为市值法积累经验。市值法“类货基”规模扩张较慢。光银现金A于18年2月成立,到19年2季末规模已达1088亿;而阳光碧和阳光金·日添利在19年2季末的规模分别为12亿、125亿,不仅规模相对较小,扩张速度也不高。

投资建议:类货基提振收益率有道,理财子公司前途光明

银行“类货基”可以通过拉长资产久期、投资较高收益品种(二级资本债、同业借款、信用债等)、加杠杆等方式提振收益率。银行股龙头(招行、宁波、平安)年初以来涨幅已不低,短期性价比有所下降,个股上可兼顾龙头及滞涨个股,如低估值、基本面较好的光大、工行、兴业等。

5. 风险提示

对类货基的监管政策收紧;净值型产品推广不及预期。

报告来源:天风证券股份有限公司

报告发布时间:2019年7月23日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员