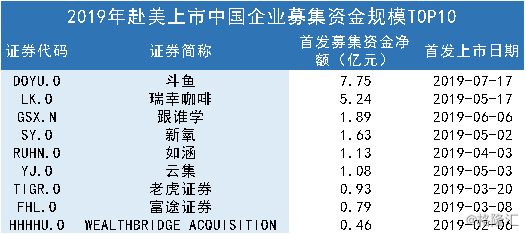

游戏直播平台斗鱼(DOYU.O)于美国东部时间17日早晨(北京时间17日晚间)登陆纳斯达克,股票代码为“DOYU”。当天公司宣布每股美国存托凭证定价为11.5美元。

斗鱼计划最多发行77295170股ADS,最大融资规模为8.89亿美元,若承销商不行使超额配售部分则为7.75亿美元。截至目前,斗鱼已成为湖北本地最大的上市互联网企业,同时更是今年以来中国互联网行业最大美股IPO。

(资料来源:wind)

回顾在美国上市的中资互联网企业今年以来的股价表现,其中直播相关的企业依然被市场追捧。但值得注意的是近期纳斯达克指数持续出现调整,在此环境下,斗鱼上市后投资价值如何受到众多投资者、媒体关注,对斗鱼上市后表现更是议论纷纷。那么究竟斗鱼上市后股价长远将走向何方,有何投资价值呢?下面来看看

侧重布局头部主播,坐拥流量头把交椅

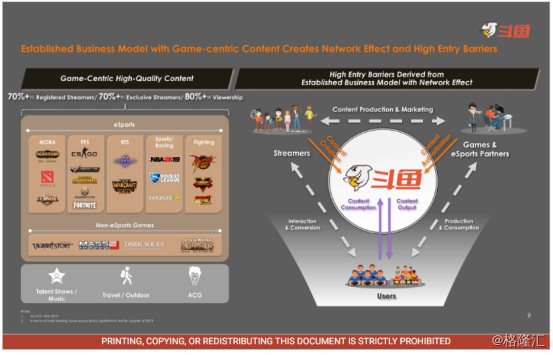

我们先来看看,斗鱼的商业模式是如何的呢?从产业上看,直播平台的商业模式上主要连接着三方:主播、用户及广告商。斗鱼的商业模式也是在此基础上发展而来。

(资料来源:公司公开资料)

斗鱼与游戏行业内容生产者建立了共赢的商业合作,核心内容以游戏为主,其次是秀场、户外、ACG内容。其中内容提供者除了主播之外,电子竞技合作方也为斗鱼提供大量电子竞技赛事转播。而广告方主要群体也为合作的游戏厂商,切斗鱼与游戏厂商多以联运形式进行合作。

简单来看直播行业的飞轮效应驱动核心还是内容为王,而内容生产者主要仍是主播。主播为平台提供内容及吸引用户,平台通过为主播及用户提供服务从而提升品牌,随后平台通过品牌吸引更多用户,从而吸引更多主播入驻平台。

这时公司的战略则出现了差异,以斗鱼与虎牙两大巨头差异也较为明显:斗鱼在保持吸引和培养中小主播的同时,坚持向外争夺头部主播的布局战略;而虎牙则减弱争夺头部主播带来的负担,更依赖公会管理体系,培养中小主播生态。

头部主播战略意在布局头部优质内容同时抢占流量,有利于流量的持续扩张;而公会模式重点在于深入培养主播、包装以及对外宣传,更有利于通过消化存量流量提高变现效率。

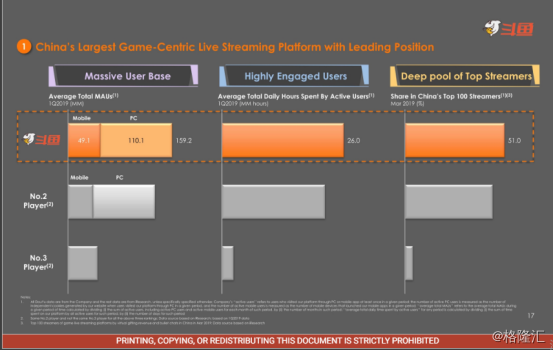

长期的布局效果开始显现,目前斗鱼头部主播数量位列行业第一。根据招股书显示,截至2019年第一季度,全网TOP100的主播中,斗鱼签下主播共51名。

目前看来,从流量上看,斗鱼坚持侧重头部主播的布局使其获得流量“头把交椅”。根据招股书显示,截至2019年一季度,斗鱼总活跃用户为1.6亿人,同比增速25.7%,由于行业预期增速19.2%,平均次月活跃用户留存率为78.6%;2019第一季度,活跃用户日均观看总时长达2600万小时,去年同期为1730万小时;每活跃用户日均观看时长为56分钟,去年上年同期为42分钟。

(资料来源:公司公开资料)

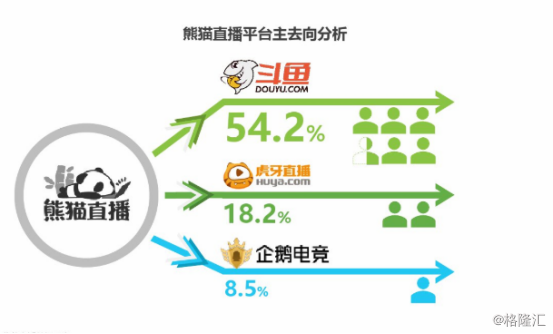

从发展阶段来看,游戏直播行业经历了以秀场为主的初生阶段,再到超过200家平台竞争的“百播大战”的洗牌格局,2019年熊猫的退出标志双雄多强的格局形成,行业洗牌进入下半场。在此之际斗鱼凭借着更多的头部主播在流量上暂居第一,但是未来的行业发展中,斗鱼能否保持优势呢?下面来看看。

行业洗牌下半场,斗鱼或成“最大赢家”?

斗鱼在行业的龙头地位逐步稳固,在未来直播行业“马太效应”中,斗鱼有望成为“最大赢家”,原因有三:

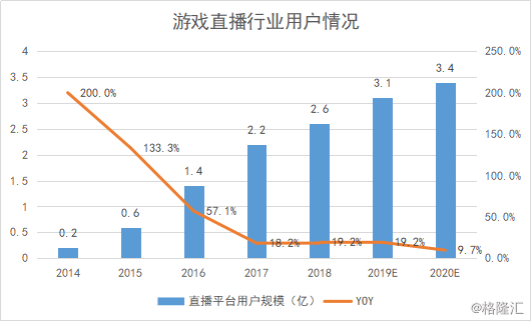

1.头部主播代表最优质内容,而在流量“天花板”显现的趋势下,优质内容更是弥足珍贵。根据艾媒咨询数据显示,预计到2020年游戏直播行业用户规模为3.4亿元,增速下降到9.7%。

(资料来源:艾媒咨询)

而随着行业洗牌进入下半场,行业洗牌仍要加速,驱动集中度仍将持续提高,其中将有更多的主播进行再分配,这也意味着流量再分配。

过去行业仍处于野蛮生长的阶段时候,头部主播个人的影响力远远超过了直播平台,因此产生不惜高价恶性争夺头部主播,其实质是流量的争夺。但随着行业竞争格局稳定后,直播平台品牌影响力逐渐超越主播,定价话语权提升,高价恶性竞争结束。

主播流转从价格导向变为平台品牌导向,这对于更善于吸引头部主播的斗鱼而言,无疑最具优势。

以近期最大的主播流转事件为例,根据艾瑞咨询报告显示,2019年3月熊猫直播宣布退出后,其中接近54.2%的主播都重新入驻到斗鱼平台。

(资料来源:艾瑞咨询)

2.头部主播争夺减缓,以外延带动内生,留存率更高。向外吸引优质主播是外延,以公会孵化主播为内生。过去由于行业处于高价争夺头部主播的竞争状态下,通过外延形式获取主播资源主要靠价格,这对公司现金流的压力无疑是沉重的。因此虎牙率先降低了头部主播竞争的参与度,转而更侧重公会模式内生孵化主播,这也是虎牙率先上市且实现盈利的一大因素。

但如今,如上文所述,斗鱼通过外延获取头部主播的成本正持续减小。同时,在流量争夺更激烈、行业规范更严格的驱使下,大部分独立的主播开始与公会合作。因此,斗鱼公会体系建立迎来契机。近年,入驻斗鱼的公会快速增加,内生能力正在持续提升,在行业流量第一的基础上,斗鱼培养腰部主播的内生效率有望进一步提高。

而头部主播通常与平台签订的是独家合约,且锁定年份,因此如今主播在平台的留存率提高,从而未来用户的留存率也有望达到更高水平。根据艾瑞咨询数据,2017-2018年,斗鱼平台上注册的主播数量从390万增长至600万,而签订独家协议的主播数量从约2000个增至5200个。

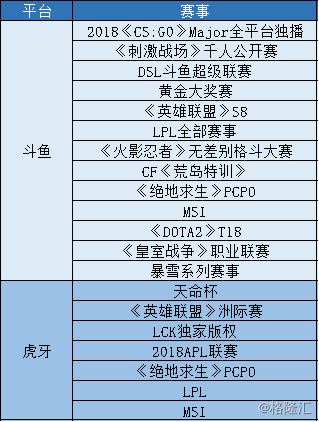

3.电竞布局的先行优势,多元内容获取流量。近年游戏直播平台中,最为火热的莫过于电子竞技赛事,这类赛事能够吸引大量的新增用户。而根据市场不完全统计,斗鱼在电子竞技的布局更有优势,头部赛事的掌控领先于虎牙。

(资料来源:国信证券)

综合上面三个因素,可预见斗鱼的流量优势有望持续提升,通过布局头部主播建立的“护城河”正逐渐显现。

营收增速实现“反超”,多元化变现前景巨大

在互联网企业中“流量-变现-利润”的分析模型中,当行业流量规模增速变缓之际,投资者便回会更加关注企业的变现能力及盈利能力。变现重在开源,扩大营收;盈利重在节流,提高效率。

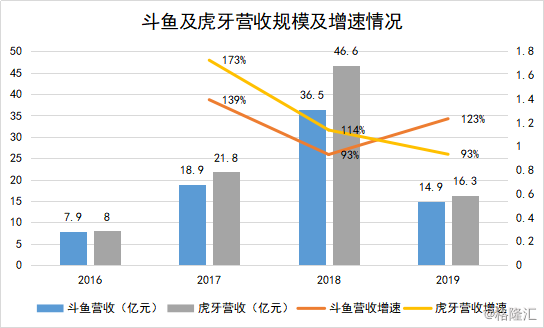

先从斗鱼的变现能力来看,斗鱼2018年年度及2019年Q1营业收入分别为36.5亿元及14.9亿元,同比增速为93%、123%。公司营业收入保持高速增长,但斗鱼与虎牙的变现能力对比并未停止。斗鱼拥有较大的流量基础,但虎牙近年的营收相对更高,投资者普遍认为虎牙的变现能力更强。

但值得注意的是,下图可见,2019Q1斗鱼的营收增速为123%,超过了虎牙的营收增速93%。此次营收增速实现超越,意味着斗鱼的变现能力成长速度超过了虎牙。

(资料来源:公司公开资料)

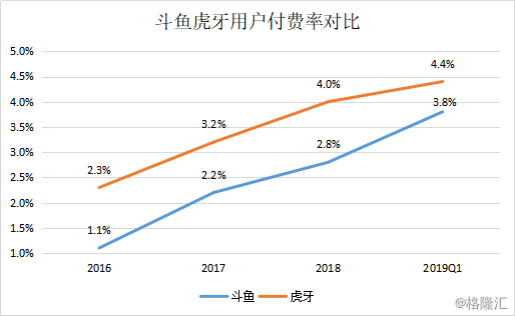

同时,从付费率上看,斗鱼的付费率在2019年提速增长,截至2019年Q1公司用户付费率达到3.8%,正快速拉升付费率水平。

(资料来源:公司公开资料)

斗鱼未来变现能力有望追平虎牙甚至实现反超。主要驱动因素有两个:

1.斗鱼社区生态活跃度高、用户粘性强,建立社交闭环推动付费用户持续增长。与虎牙背靠YY,企鹅背靠腾讯不同,斗鱼并不依赖社交流量引流,而是通过提升平台的社交属性来获得更强的用户体验和用户粘性。

(资料来源:公司公开资料)

斗鱼继承了ACFUN弹幕文化基因,在社区生态打造上具备优势。例如,近期推出的抽奖及竞猜功能,极大的提升了用户与主播的互动能力;头部主播、贵族用户的“定制礼物”极大增强用户归属感,与付费意愿;“鱼吧”类似于类似贴吧,且附加长视频功能;“友邻”、“斗鱼车队”则方便用户在关联直播间跳转,头部主播担当流量引擎,带动流量辐射。

除此之外,斗鱼嘉年华作为斗鱼每年线下的品牌活动,有利与打通线下流量。这一品牌活动受到武汉政府大力支持,刺激当地旅游业发展,同时对提高平台品牌力有重要作用。

2.多元化变现方式推动变现能力快速提升。

截至2018年年底,斗鱼营收结构中,主播业务收入占比为86.1%,广告及其他收入占比为13.9%。虽然仍以直播为主要收入途径,但斗鱼比行业其他游戏直播平台拥有更丰富的变现途径,其中核心有两个:电子竞技产业链和游戏联运推广。

电子竞技生态系方面,斗鱼希望通过电竞赛事直播来吸引电子竞技的受众和广告商,从而刺激更多优质赛事转播权。通过良性循环,整个电竞生态系统的整体商业价值也会随之提升。斗鱼也提到,获取电竞赛事的转播权已成为直播平台电竞战略的重要组成部分。此外,自主赛事的搭建也更是重中之重。

游戏联运方面,斗鱼与游戏厂商合作在网站首页、直播页面及直播内容中进行联运推广。随着5G技术的到来,除了目前已经形成的高画质直播提升外,未来还有望实现云游戏,即用户、游戏及直播三者只需通过平台便可即时交互。

(资料来源:公司公开资料)

可见,多元化变现或成为斗鱼营收新增长动力。

看完公司的变现能力后,下面再来看看公司的盈利能力。

突然盈利?盈利能力大幅提升并非偶然

2019年第一季度,斗鱼利润大幅提升,实现扭亏为盈,公司季度例如达到0.19亿元。盈利能力的提升离不开效率的提升。斗鱼效率的提升体现在两个方面:1.收入分成及内容成本下降,推升毛利率;2.运营成本下降,进一步推升利润率。

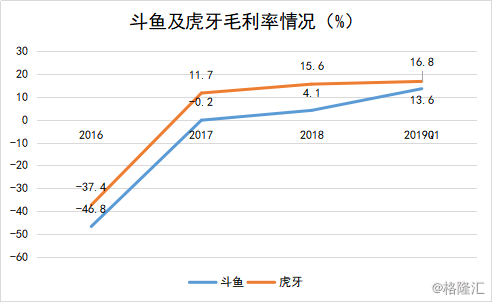

首先来看公司的毛利率。可以看到公司毛利率从2018年4.1%快速提升至今年第一季度的13.6%,几乎与虎牙的毛利率相差无几。

(资料来源:公司公开资料)

斗鱼作为游戏直播平台,其最主要的成本组成就是主播收入分成&内容成本、以及服务器带宽成本。

在招股书中,斗鱼称得益于技术突破,过去一年极大地降低了带宽成本。在主播签约与转会上,由于行业趋于稳定,前两年的天价转会与随意挖角行为已经很少见了。其中结合目前行业的趋势判断,平台定价权提升是主要驱动因素,因此公司的盈利能力提升并非偶然。

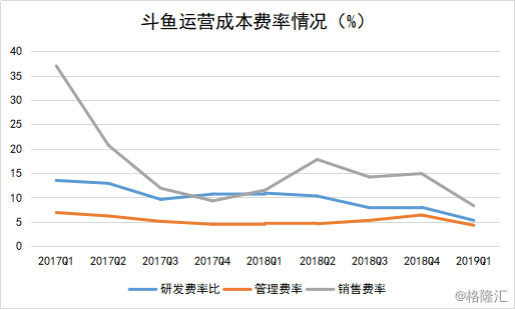

再来看看,公司的运营成本是因何下降的。运营成本中主要来源三个费用:研发费用、管理费用和销售费用。其中主要源于研发费用及销售费用费率的持续下降。

(资料来源:公司公开资料)

其中研发费率从2018年一季度的10.9%下降至目前的5%;销售费率从2018年二季度的17.8%下降至目前8.3%。销售费用的下降最为明显,可能的因素在吸引流量及推广的费用减少,或一部分成本转嫁至公会体系中;也可能由于多元化业务,如赛事、线下活动等需要支付的广告费用和地推费用有所减少。

总体看来,斗鱼的盈利能力能否持续提升关键仍在于毛利率能否提升,而在技术提升和主播签约和分成稳定的趋势下,对于公司盈利能力能否持续提升,大家拭目以待吧。

结尾:最后谈谈估值

从估值上看,斗鱼P/MAU为0.023倍,虎牙为0.037倍;斗鱼PS(TTM)为5.37倍,虎牙为5.59倍。不管是那种估值方式,虎牙目前的估值都略高于斗鱼。

(资料来源:公司公开资料)

对比公司ARPPU可见,虎牙获得市场更高估值的因素便在于,历史数据上虎牙的变现能力及盈利能力更优。但值得注意的是斗鱼一季度的变化。从付费率、毛利率、净利率三个维度看,斗鱼与虎牙的差距正快速减少。而斗鱼拥有更多的头部主播及活跃用户,公司未来成长性及成长空间更高,因此两者估值差有望快速缩小。未来斗鱼未来的投资价值相信已不言而喻了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员