上半年以来,在国际贸易局势不断升级,全球经济增长趋势放缓背景下,铜价一度受消费低迷影响跌至两年来低位。但7月19日的期铜价格迎来了久违的大涨,再次挑动市场对下半年铜市价格的美好预期。

今日的铜期货在盘中突然大幅走高,并拉动股票市场相关个股跟着上涨。截至收盘,上海期铜主力合约上涨2.52%,合约价格收报47970元/吨。

而在股票市场,作为铜产业的几大龙头的涨势也较为可观,其中云南铜业(000878.SZ)大涨6.54%,江西铜业(600362.SH)上涨4.36%,铜陵有色(000630.SZ)上涨2.56%。

从市场交易情况看,今日的铜概念期货及股票交投较为活跃,江西铜业及云南铜业的换手率均在5%之上,而期货方面的铜9月主力合约成交量37.517万手,创下了今年以来的最高纪录。

消息面看,今日期股两市的铜板块大涨得益于近日出现的不少利好消息。

在日前关于6月及今年以来铜矿产量及铜库存的数据陆续公布,从数据看,今年的全球铜矿产量出现了一定的下滑,而同时国内精炼铜及铜产品的库存周期性下滑也还在持续。

据亚洲金属网统计数据显示,2019年6月底中国精炼铜生产商库存量为1.17万吨,环比下滑4.1%,同比减少66.6%。

同时,据7月18日消息,赞比亚矿业部周四公布的数据显示,今年1-6月赞比亚铜产量降至393,419吨,上年同期为410,919吨。赞比亚矿业部常务秘书Paul Chanda表示,产量的下降主要是受到矿石品位下滑影响,但全年产出很可能会超过2018年水平。

据消息称,2019年二季度,力拓铜矿总产量14万吨,同比下降13%,不过阴极铜产量8万吨,同比增加33%。其中,力拓Kennecott铜矿产量4万吨,同比下降20%,主要由于采矿作业转移至低品位矿区,而同时阴极铜产量6万吨,同比增加55%。力拓Escondida铜矿产量8.3万吨(30%权益产量),同比下降10%,主要由于铜矿品位下降。2019年二季度,Oyu Tolgoi露天矿铜矿产量1.3万吨(34%权益产量),同比下降1%,环比下降15%,主要由于铜矿品位下降。

不过,从行业情况看,市场在多空方向上仍存在一些分歧,主要在于需求方面出现旺季不旺的情况,同时从中国的铜消费的各个领域来看,存在较大的不确定性,包括汽车和空调市场看不到企稳迹象、房地产投资增速和施工增速下行,显示短期铜价上行的动力仍然不足。

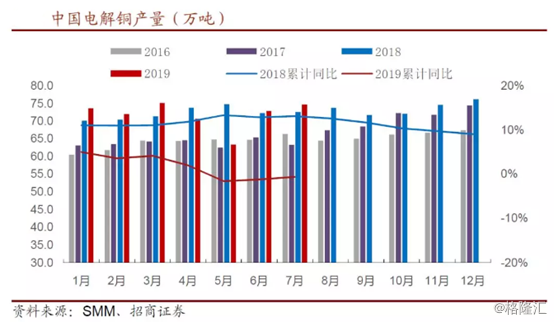

另一方面,据招商研报资料显示,2019年6月SMM中国电解铜产量为72.83万吨,环比大增14.96%,同比小增0.8%,产量环比大幅增加主因国内冶炼厂集中检修影响减弱,与此同时年内新扩建产能释放。同时,进入7月,虽仍有部分冶炼厂产量会受到检修影响,但相较二季度已经大大降低,显示铜的供应量增加或会超出市场预期。

不过,梳理众多券商机构观点发现,大部分机构对铜市还是相对看好的。

光大证券分析师李伟峰、刘慨昂表示,展望下半年,环保等有望成为供给扰动因素,随着下游触底回升有望带来补库需求,预计下半年有色行情将好于上半年。行业配置上,中线看好铜、钛品种价格趋势,短期关注铝及材料加工估值修复。

中信建投期货分析师江露指出,从目前宏观面来看,近期美联储降息预期升温无疑对铜市场形成提振。然而目前国内需求端依然疲软,加之铜市场持仓下滑至60万手下方,反映出当前做多动能并没有那么充足。近期仍需关注是否有进一步利好因素驱动。

华闻期货研究所分析师谢雨杉强调,目前铜市场空头继续撤退,因此铜重心略有上移。美联储本月降息的预期可能已经不会改变,这对于铜市场构成利好。总体来看,当前资金对有色的青睐有限。虽然基本面偏弱,但由于铜相对需求有所下滑,价格也已下跌到相对低位,继续下跌空间不大。

华泰期货研究院金属部认为,今年全球铜精矿供应弹性较小,同时新增项目进展缓慢,铜矿供应偏紧局面凸显,而在原有矿山基础上增产通常需要至少2—3年,因此不仅下半年铜精矿维持供应偏紧格局,预计未来1—2年全球铜矿紧张格局仍会延续,这将制约国内外精炼铜的产量。从长周期来看,未来铜供应增量依然有限,需求依然温和增长,因此铜价中长期依然值得看好。

铜行业相关上市企业方面,据机构的研报梳理,有云南铜业、江西铜业、紫金矿业、铜陵有色,以及洛阳钼业、鹏欣资源等矿资源优势标的值得关注。

江西铜业:公司是集铜的采、选、冶、加于一体的特大型联合企业,拥有中国两座最大的已开采露天铜矿、一座中国最大规模的铜冶炼厂以及中国最大的井下铜矿山中的一座。公司铜金属储量约占全国已探明可供工业开采储量的三分之一、自产铜精矿含铜金属量约占全国的四分之一。公司不仅是中国最大的铜生产基地,也是中国最大的伴生金、银生产基地。

2018年公司合并营业收入2152.90亿元。同比增长4.99%;归属于母公司股东的净利润24.47亿元,同比增长52.43%;归属于上市公司股东的扣除非经常性损益的净利润13.63亿元,同比下降42.91%。

紫金矿业:公司是中国企业中拥有金、铜、锌资源储量最多的企业之一,其中,铜资源储量4,952万吨,接近国际一流矿业公司的水平。公司矿产金、铜、锌产量位居国内前三甲,利润水平保持行业领先。

2018年度公司营业收入1059.94亿元,同比增长12.11%;实现归属母公司股东净利润40.94亿元,同比增长16.71%。集团总资产为1128.79亿元,较年初增长26.38%,归属母公司股东净资产为404.55亿元,较年初增长15.59%。

2018年,集团生产黄金241,628千克,同比上升13.03%;产铜683,078吨,同比增长7.40%。 铜业务销售收入占报告期内营业收入的19.90%,毛利占集团毛利的36.24%。

云南铜业:公司主要产品有电解铜、铜杆、硫酸、铁精矿、贵金属等,公司还回收铅、锌以及铋、硒、铂、钯等多种有色金属和稀贵金属,公司产品在国内市场占有率达12%。

今年一季度实现营收114.12亿元,同比增长22.82%;净利1.74亿元,同比增长61.81%;归属于上市公司股东的扣除非经常性损益的净利润134,384,288.55元,同比增长23.33%。

铜陵有色:是中国铜行业集采选,冶炼,加工,贸易为一体的大型全产业链铜生产企业,业务范围涵盖铜矿采选,冶炼及铜材深加工等。主要产品涵盖阴极铜,黄金,白银,铜线,铜板带及铜箔等。目前,公司铜冶炼产能135万吨/年,铜材深加工综合产能40万吨/年。

2018年,公司实现营业收入845.89亿元,利润总额13.38亿元,归属于母公司净利润为7.09亿元,同比增长31.99%;经营现金流净额56.65亿元;期末公司总资产469.86亿元,净资产179.28亿元,资产负债率58.53%,同比下降2.5个百分点。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员