(一)4+7集采全国扩面座谈会纪要流出

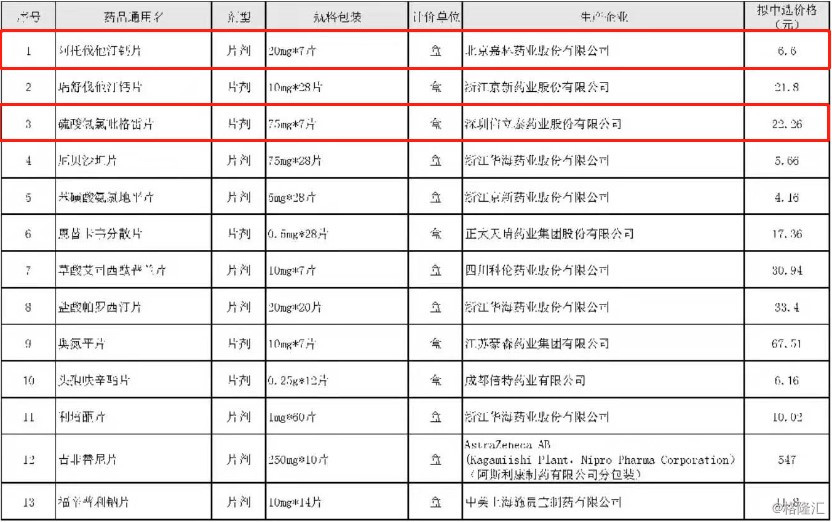

上周末,网上流传国家医保局关于药品 4+7 集采扩面企业座谈会纪要,第二轮集采将实行全国联动,可多家企业中选,具体品种仍然是第一批中选的 25 个品种。

根据座谈会纪要,所有企业以4+7中标价作为天花板报价,多家中标,平分市场。同时,本次扩面坚持四个不变:带量采购、过评品种、效果协同、操作机制;出现两个改变:适度竞争、多家中标,强调“契约精神”及“违约责任”,具体规则如下图所示。

按照目前的网传资料来看,第一批集采品种进行全国推广的进度是超市场预期的,第二批集采的时间则会延续到明年,因此相对而言仿制药板块的短期业绩确定性提高。同时,由于独家改多家中标以及标期延长(3家以及上的标期是2-3年),因此药品降价幅度可能会更温和一些。

去年12月带量采购谈判结果出台后,我们曾发布文章《带量采购对药企的影响,从信立泰的氯吡格雷谈起》。文章通过简要追溯国内药品行业的历史,分析了带量采购对药企的影响,指出:带量采购是一项重塑仿制药行业生态的政策,其本质是一种去渠道化,并且以氯吡格雷为例指出:仿制药未来的市场规模、利润率以及对应的估值都还有不小的水分。

本文将以乐普医疗的氯吡格雷和阿托伐他汀钙为例,再次探讨带量采购新政下(尚不确定是否按此落地),未来仿制药行业可能发生的变化。

(二)乐普丢标的两个产品

第一批带量采购共中标25个品种,其中和乐普医疗相关的两个产品是氯吡格雷和阿托伐他汀,乐普在上次谈判中,均没有选择低价中标。

近期我们也在《乐普医疗:业绩预告很好,但更重要的是集采风险释放的节奏》中指出,尽管乐普医疗业绩依旧亮眼,但是仿制药板块的压力依然存在、风险远没有得到释放,所谓的风险和压力就是这两大品种的降价压力。

回顾去年12月,乐普没有在氯吡格雷和阿托伐他汀两个大品种上采取低价中标策略,估计主要是基于:1)两个品种的竞争格局均不算差(当时过评的均只有一个对手),价格在降价前也有优势,没预料到对手的低价中标策略;2)11个试点城市占全国用量很小,公司对自己在其他地区的销售能力比较自信(两大品种过去多年高增长)。

那么现在的问题是,集采推向全国并取消独家中标,同时后续会有新的“光脚者”不断加入带量采购。乐普会采取什么样的策略、其他企业又会采取什么样的策略呢?两大品种的市场又会发生什么变化呢?

(三)第一批带量采购执行超预期

在分析本次带量采购的影响之前,我们先回顾一下第一批带量采购的执行情况:

根据国务院深化医药卫生体制改革领导小组发布的《深化医药卫生体制改革2018年工作总结》,截至2019年4月14日,“4+7”已经完成了约定采购总量的27.31%,采购药品的用量超出预期。(PS:本次中选周期为12个月,执行时间为2019年3月20日,也即在不到一个月时间实现了超27%的采购量)

同时,根据IQVIA发布的数据,相比2019年1/2月,2019年3/4月医院渠道(≥100张床位)的某治疗冠心病的中标药品的销量增长超过1500%,销售额增长超过500%,而已通过一致性评价但未中标的同类仿制药销量下滑30%,销售额下滑40%。

总之,第一批带量采购结果显示中标品种采购量超预期,可能原因有:

据此判断,一旦带量采购进行全国推行,基本就意味着公立医院端的市场基本就被中标品种占据。毕竟在药品质量和疗效一致的情况下,无论是患者,还是医保资金都会对成倍的价格差相当敏感。而目前国内绝大部分的处方药的使用都集中在公立医疗机构,这可能就意味着中标品种将拿到全国大部分的市场份额。

所以下文我们就以中标品种将拿到全国大部分市场为基本假设进行分析。

同时,医保局在《关于国家组织药品集中采购和使用试点医保配套措施的意见》中指出:“对非中选药品的医保支付原则做出调整”。

所以我们也做出假设:由于国产仿制药之间的差异被无限缩小,无论中标与否,国产仿制药在医院端的显著价格差异都无法维持,甚至原研药也很难再继续享受“超国民待遇”。这意味着,在成本可以承受的情况下,国产仿制药甚至原研药的最优策略就是中标。

(四)以乐普的两个品种为例分析可能的演变

首先,我们这里暂时不考虑管理费用、研发费用以及税收等项目,只将生产成本和销售费用作为影响药企决策的成本因素。

然后,我们结合第三部分的分析,假设企业均有中标意愿,这意味着成本是非常重要的竞争优势。如前文所述,本次座谈会流出的规则是以上次中标价为天花板报价,最低价企业中标,其于企业依次选择是否接受报价,直至选定三家企业中标(目前还没确定是否只有三家)。所以,产品的竞争格局就显得尤为重要,具体来说就是同品类药品通过一致性评价的产品是否超过三家(含原研)将决定降价幅度。

那么接下来,我们就分别以氯吡格雷和阿托伐他汀两个品种为例分析一下可能出现的结果。不过请各位读者注意,以下数据均为假设和推算值,与实际值可能存在较大差异,而且我们仅分析医院端市场,并未考虑OTC端的利润贡献(绝大多数处方药都是以医院为绝对核心渠道)。

1)氯吡格雷

截至目前,氯吡格雷这个品种仍只有信立泰和乐普医疗通过了一致性评价,石药的氯吡格雷获批上市,但是目前还不确定是否视为通过一致性评价,我们这里暂不考虑石药以及其他集采扩面前新通过的企业,所以这个游戏目前还是赛诺菲、信立泰和乐普三个player。

我们假设三家企业均无原料药和产能压力,也即三者均可以不受限制的进行抢标。

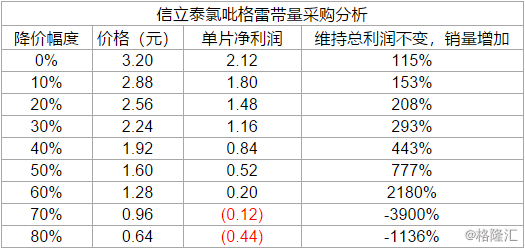

上一轮4+7集采中,信立泰以3.2元/片(75mg)中标,较公司之前中标价降幅约58%。信立泰近两年的制剂产品毛利率基本在90%,我们这里也假设氯吡格雷(75mg)降价前的毛利率是90%,并假设企业生产成本不变。由此得出:信立泰氯吡格雷成本0.76元/75mg,按照去年4+7的价格计算,毛利率是76%。

4+7之前信立泰的三费基本在40%,其中销售费用率接近30%,也即集采前75mg氯吡格雷对应的销售成本是2.3元/片。

这里我们假设集采后氯吡格雷销售费用率10%,也即销售费用0.32元/片,并假设之后每次集采后的销售费用都是0.32元/片。汇总下来,信立泰的氯吡格雷的成本就是1.08元,也即企业能接受的最低报价是1.08元。因此,我们可以得出下面的降价弹性模型:

根据上表,信立泰在下次谈判时所能接受的最大降幅约60%,此时产品单价将降为1.28元/片,单片净利润0.2元,净利润率16%。

集采前氯吡格雷市场规模约100亿元,假设当时市场均价就是7.6元/片,我们可以计算出之前的需求量约13亿片,再假设集采推行后,产品用量相比集采前增长30%,可以得出集采后的需求量约17亿片。那么,按照极限报价,总市场规模也不过20亿元,医保资金的支付压力将得到极大缓解。

但现在问题就是信立泰会报什么价格、乐普会报什么价格、赛诺菲又会报什么价格?

假如只有这三家企业具备中标资格,那么也就意味着只要某家药企报的最低价格只要不低于自身的成本价,那么其就有动力跟标(核心逻辑参见第三部分)。

结合乐普的财报,我们估计乐普氯吡格雷的生产成本低于信立泰的生产成本,同时假设外资赛诺菲的生产成本略高于信立泰。

结合上表的数据,信立泰和乐普均没有动力把价格降至极限水平(降幅60%),因为无论如何,二者均能够获得一定的市场份额,且用量最多变化不过翻倍;而价格每变化10%,单片的净利润差异变化则就可以变化很多。(比如,假设信立泰降价60%独家中标,其利润也不过3亿元,而下文降价30%的模型得出的利润是6.85亿元)

因此按照现有的格局,氯吡格雷大概率会是温和降幅,三家均中标。

比如,我们假设信立泰降价30%,乐普和赛诺菲相继跟标,那么三家企业的市场规模和利润大概如下:

注:为了简化计算,三者的净利润率均假设为50%(净利润率=1.16/2.24)

预计信立泰和赛诺菲作为“穿鞋者”,利润较集采前均会受到负面影响,乐普作为市占率较低的企业,会凭借销量的增加实现利润增长。但是,这里乐普的氯吡格雷能够增加利润是建立在降价幅度温和且中标的前提之下,其实也就是建立在player不超过3家的前提之下。

如果竞争格局恶化,带量采购的结果又会是怎么样的呢?我们可以看一下竞争格局已经恶化的阿托伐他汀。

2)阿托伐他汀

截至目前,阿托伐他汀这个品种已经有德展健康、乐普医疗、兴安药业和齐鲁制药通过了一致性评价,我们这里也暂不考虑集采扩面前新通过的企业,那么这个游戏目前就已经有辉瑞、德展健康、乐普医疗、兴安药业和齐鲁五个player。

这里也假设五家企业均无原料药和产能压力,也即均可以不受限制的在成本价之上进行抢标。同时,我们假设最后只有三家企业能够选择跟标(如前文所述,这一点政策可能还会有调整)。

前文讲过,对于仿制药甚至原研药来说,按照目前的集采执行态势,最好的策略就是中标。但是阿托伐他汀目前已经有5个player,就算原研药企辉瑞凭借品牌优势和降压药在OTC渠道占比相对较高的特点放弃跟标,还是有4个国内player进行竞争,这就必然引起激烈的价格战。

上一轮4+7集采中标阿托伐他汀的是德展健康,20mg剂型的中标价0.94元/片,相对于公司原价格降幅约83%。德展健康18年的毛利率约93%,销售费用率约53%,我们也近似估计其阿托伐他汀在集采前的毛利率和销售费用率分别为93%和53%,则其在集采前的单片生产成本和销售费用分别约0.39元和2.99元。

类似的,我们再次假设上次4+7集采阿托伐他汀的销售费用率降为10%,则单片销售费用下降为0.09元,并假设之后销售费用不再变化,那么德展健康的阿托伐他汀成本为0.48元。也即企业能接受的最低报价是0.48元,因此,我们可以得出下面的降价弹性模型:

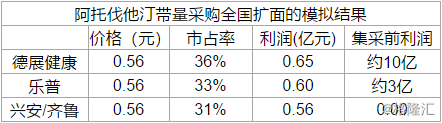

根据上表,德展健康在下次谈判时所能接受的最大降幅约40%,此时产品单价将降为0.56元/片,单片净利润0.08元,净利润率14%。

集采前阿托伐他汀市场规模约100亿元,假设当时市场均价就是5.6元/片,我们可以计算出之前的需求量约18亿片,再假设集采推行后,产品用量相比集采前增长30%,可以得出集采后的需求量约23亿片。那么按照极限报价,总市场规模也不过13亿元,医保资金的支付压力同样将得到极大缓解。

因为这里有五家企业具备中标资格,那么也就意味着必然有企业丢标。我们可以先假设辉瑞愿意丢标,但是另外四家...德展就靠阿托伐他汀一个品种、乐普上次作为相对的“光脚者”丢标已经受了较大影响、兴安和齐鲁都是绝对的“光脚者”。

德展和乐普拥有阿托伐他汀的原料药,因此假设它们的成本更低,而且德展和乐普均会担心丢标,所以预计会选择低价策略,但是由于兴安和齐鲁是纯增量,因此在价格允许的情况下也都有动力跟标。

所以本文判断,阿托伐他汀最后的博弈结果可能是乐普医疗或者德展健康以最低价中标(降幅40%),兴安药业或者齐鲁制药有一个player选择跟标,最终市场也是三家企业中标。

因此按照现有的格局,阿托伐他汀大概率会是较大的降幅,三家企业中标。

比如,我们假设德展降价40%,乐普和齐鲁/兴安相继跟标,那么三家企业的市场规模和利润大概如下:

注:为了简化计算,三者的净利润率均假设为14%(净利润率=0.08/0.56)

这个结果可能超出许多人的预期。

德展健康和乐普医疗作为“穿鞋者”,利润较集采前均会受到非常大的负面影响,兴安/齐鲁作为“光脚者”,会凭借销量突破而获得一定的利润。但是,对于“光脚者”来说,就连阿托伐他汀这样一个曾经的百亿级重磅产品的仿制药利润都不到一个亿,根本原因就是竞争格局带来的价格战以及相应的总规模缩水,这在国外,就叫做专利悬崖。

(五)总结与启示

1)对于乐普

氯吡格雷有望通过这一次集采扩面实现利润增长,但不可持续,而且前提是目前的竞争格局能够维持;阿托伐他汀由于竞争格局恶化,其在公立医疗机构的利润将明显下滑。

2)对于仿制药行业

首先,时间就是金钱,格局决定利润。第一句话的意思是仿制药产品的生命周期大大缩短,企业必须抢仿、抢评才能保证利润;后一句话的意思是带量采购对于格局较差的品种是重大利空,对于格局较好的品种确实可能是短期利好。

其次,传统的仿制药企在中长期仍然有很大的风险,特别是大单品驱动、后续管线不够丰富的药企。

第三,因为仿制药生命周期缩短,所以拥有丰富且可持续的产品梯队远比仿制几个重磅产品重要。因为,到了仿制药、到了带量采购环节,基本就不存在重磅品种了,曾经专利期内100亿市场的重磅药可能迅速变成20亿...

最后,“光脚者”确实是纯增量,也将凭借带量采购实现迅速放量,但是利润高低一是取决于竞争格局,二是要看产品数量,所以利好“光脚者”的逻辑虽然成立,但是利好究竟力度如何就很难说了。而且“光脚者”要想实现可持续发展也必须不断获得新批文。

3)产品是否纳入带量采购目录值得关注

目前来看,适合实行带量采购的产品多数属于学术推广相对成熟的品种,比如本文的氯吡格雷和阿托伐他汀,但是国内还有许多尽管专利到期,但是学术推广、医患认知以及市场渗透率依旧很低的产品,它们是否被纳入带量采购、以及纳入带量采购之后药企会如何应对又需要进一步分析。

最后,本文只是针对带量采购政策座谈会纪要的分析,并不是已经落实的政策,而且以上诸多数据皆是假设和推演得到,与事实差异可能较大,供读者参考讨论。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员