作者:江海证券屈庆

来源:屈庆债券论坛

主要内容:

一、利率债投资策略:在数据真空期,市场对7月经济基本面悲观的预期暂时无法证实或证伪,贸易摩擦依然在反复。央行依然在引导资金面边际收紧,对全球其他央行的宽松行为并未跟随,继续“以我为主”,后续资金利率下行的空间不会太大。我们认为短期内债券利率进一步下行的概率不大,从期限利差角度分析也进一步佐证了我们的判断,后续利率可能维持窄幅震荡或者震荡中略有上行。。

在包商银行事件之后,为了缓解流动性紧张和信用分层现象,央行投放大量资金呵护资金面,导致6月份资金面极度宽松。DR001从5月28日2.79%一路下行,6月底时接近1%,7月4日最低时达到0.84%。7月份之后资金利率开始逐步回升。跨过半年末之后,央行上周未进行公开市场操作,逐步回笼资金。本周一顺延MLF到期1885亿,叠加15日开始缴税,央行续作MLF 2000亿,周二至周四分别逆回购投放1600亿、1000亿和1000亿。从历史经验来看,7月缴税额大约6000-7000亿,本周资金缺口依然存在,短端资金利率还在上行。本周缴税对资金面的影响可能还在持续。

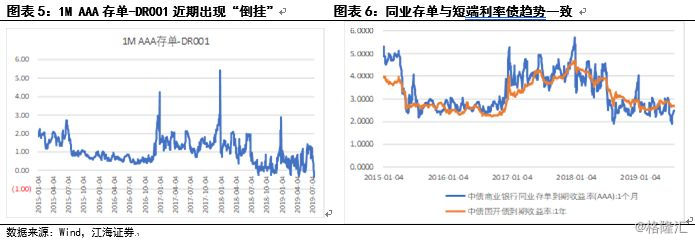

进入7月之后,随着资金面边际收紧,同业存单的利率出现一定程度的上行,短端资金成本上行速度更快,1M AAA存单-DR001的利差一路收窄,最近三日出现倒挂。目前同业存单与短端利率的利差已经处于年内低点。也基本处于15年以来的低点。19年以来同业存单与短端利率的利差的均值中枢约为50BP。我们认为,目前倒挂的利差很难持续,后续同业存单与短端利率的利差会出现一定程度的修复。即使后期资金利率略有下行,同业存单利率也很难下行。

目前,货币政策和流动性层面对短端利率仍有支撑。目前央行的公开市场操作基本上以部分对冲为主,最近两周还在净回笼资金。央行前期表态不搞“大水漫灌”,稳健的货币政策还未转向。截至目前,下周共有3600亿逆回购到期,以及5020亿MLF到期,资金缺口较大。我们认为央行可能适度对冲,难有更加宽松的预期。DR001最近几日加权平均价在2.7%以上,后续即使回落,预计也在2%以上。

同业存单的利率是利率债定价的基础。从趋势上来看,同业存单与短端利率债的走势十分一致。由于期限较短,且受到前期风险事件的冲击,同业存单的利率波动更大。考虑利差修复等因素,我们认为同业存单利率目前下行空间有限,同时也进一步制约了短端利率债的下行空间。

再考虑10年国开-1年国开的期限利差。目前利差水平约为85BP,也基本回到年内低点,今年的10Y-1Y利差处于80-120BP区间震荡,年内均值大约为96BP。拉长区间来看,今年利差变动的波动比较类似于2016年的情况,但绝对位置比2016年更高。从期限结构角度分析,较低的利差水平,加上短端利率债下有底,现阶段长端利率债继续下行的空间也已经比较有限。

一、利率市场展望:存单利率与资金利率倒挂,制约利率下行空间

受到7月缴税的持续性影响,周四债券市场资金面依然较为紧张,DR001加权平均为2.7957%。和周三一样,央行投放1000亿逆回购,部分对冲缴税影响。10年国开开盘基本与前日持平,早盘受到韩国央行意外降息影响,利率出现0.5BP下行。下午5年和10年国开一级市场招标好于预期,利率再下1BP。3-5Y利率债下行1-2BP。10年国债期货全天涨0.2%,增仓2280手。

在包商银行事件之后,为了缓解流动性紧张和信用分层现象,央行投放大量资金呵护资金面,导致6月份资金面极度宽松。DR001从5月28日2.79%一路下行,6月底时接近1%,7月4日最低时达到0.84%。7月份之后资金利率开始逐步回升。跨过半年末之后,央行上周未进行公开市场操作,逐步回笼资金。本周一顺延MLF到期1885亿,叠加15日开始缴税,央行续作MLF 2000亿,周二至周四分别逆回购投放1600亿、1000亿和1000亿。从历史经验来看,7月缴税额大约6000-7000亿,本周资金缺口依然存在,短端资金利率还在上行。本周缴税对资金面的影响可能还在持续。

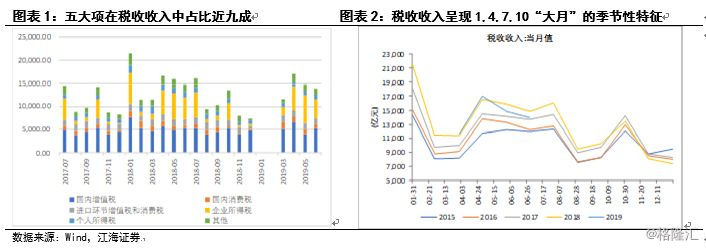

按照规模占比排序,我国主要税种分别是国内增值税、企业所得税、国内消费税、进口环节增值税和消费税,以及个人所得税五大项,2018年之后五大项合计占比大约达到总量的89%。缴税分为报税和缴税两个环节。以月或季作为纳税期,增值税的报税截止日一般为下月15日或下季初15日。企业所得税、个人所得税、国内消费税等税种的报税截止日为15日。缴税截止日一般在报税截止日之后3天。

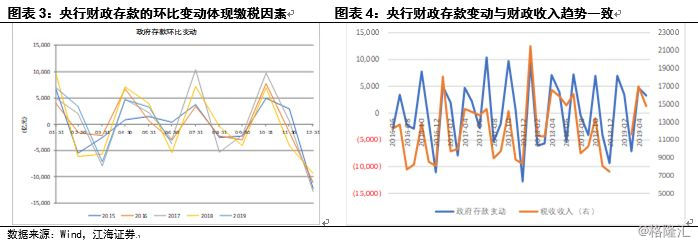

我们从两个维度看税收收入的变化,一个是财政部口径的税收收入月度数据,另一个是货币当局资产负债表中政府存款的环比变动。两者的变动趋势总体一致。一般来看,由于季度上缴因素,1,4,7,10月的财政存款增加相对明显,可以称为“大月”。税收收入的增减多少与企业盈利等因素有关系,可以通过工业增加值、工业企业利润、PMI等数据观测来粗略估计。

缴税对资金面的影响往往不只在15日申报日当天,考虑到后三天为缴税截止日,以及缴税也有三天左右的宽限期,缴税对资金面的影响可能持续在一周左右的时间。考虑历史上7月缴税的影响,2018年DR001在7月17日达到阶段高点,2017年DR001在7月20日达到最高点,2016年DR001在7月25日达到高点之后回落。资金面的松紧不仅要看当月缴税的多少,还要考虑央行在该阶段的公开市场投放力度。现阶段央行投放力度依然难以弥补7月缴款的资金缺口。随着缴税的影响逐渐减弱,资金利率可能略有下行,但下行空间依然有限。

进入7月之后,随着资金面边际收紧,同业存单的利率出现一定程度的上行,短端资金成本上行速度更快,1M AAA存单-DR001的利差一路收窄,最近三日出现倒挂。目前同业存单与短端利率的利差已经处于年内低点。也基本处于15年以来的低点。19年以来同业存单与短端利率的利差的均值中枢约为50BP。我们认为,目前倒挂的利差很难持续,后续同业存单与短端利率的利差会出现一定程度的修复。即使后期资金利率略有下行,同业存单利率也很难下行。

目前,货币政策和流动性层面对短端利率仍有支撑。目前央行的公开市场操作基本上以部分对冲为主,最近两周还在净回笼资金。央行前期表态不搞“大水漫灌”,稳健的货币政策还未转向。截至目前,下周共有3600亿逆回购到期,以及5020亿MLF到期,资金缺口较大。我们认为央行可能适度对冲,难有更加宽松的预期。DR001最近几日加权平均价在2.7%以上,后续即使回落,预计也在2%以上。

同业存单的利率是利率债定价的基础。从趋势上来看,同业存单与短端利率债的走势十分一致。由于期限较短,且受到前期风险事件的冲击,同业存单的利率波动更大。考虑利差修复等因素,我们认为同业存单利率目前下行空间有限,同时也进一步制约了短端利率债的下行空间。

再考虑10年国开-1年国开的期限利差。目前利差水平约为85BP,也基本回到年内低点,今年的10Y-1Y利差处于80-120BP区间震荡,年内均值大约为96BP。拉长区间来看,今年利差变动的波动比较类似于2016年的情况,但绝对位置比2016年更高。从期限结构角度分析,较低的利差水平,加上短端利率债下有底,现阶段长端利率债继续下行的空间也已经比较有限。

展望后期,在数据真空期,市场对7月经济基本面悲观的预期暂时无法证实或证伪,贸易摩擦依然在反复。央行依然在引导资金面边际收紧,对全球其他央行的宽松行为并未跟随,继续“以我为主”,后续资金利率下行的空间不会太大。我们认为短期内债券利率进一步下行的概率不大,从期限利差角度分析也进一步佐证了我们的判断,后续利率可能维持窄幅震荡或者震荡中略有上行。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员