作者 | 宁珲阿禅

数据支持 | 勾股大数据

今日,港交所又一金融衍生工具“界内证”(Inline Warrant)首批50只上市。香港市场的结构性工具(衍生工具)种类进一步繁盛。

图注:首批50只界内证的标的物为恒生指数以及5只个股,腾讯、平安、友邦、建行以及中国移动。首批发行商包括法巴、摩通、法兴、汇丰以及海通等五家投行。而这50只界内证的主要到期期限集中在2020年的1月和2月,即大约半年后。有分析家戏称,界内推出之后,“香港人可以用马上买月饼的钱去买新年的年糕了”。

界内证的命名,与目前窝轮和牛熊证的方式类似,采取“QQZZ年月界A”共八个字符代表。而最后的英文字母不一定从A开始排起。例如,摩通发行的一款在2020年1月到期的恒指界内证,目前该公司已经发行了三款,目前这款属于第四款。则这一款的命名应该是:恒指摩通零一界E。

后续还有38只界内证于2019年7月19日、22日以及23日陆续上市。届时上市交易的界内证总共有88只。

熟悉港股的朋友知道,港交所目前推出的金融衍生工具(港称“结构型产品”)包括牛熊证(CBBC)和窝轮(Warrant)。那么新推出的这款“界内证”与牛熊证和窝轮有什么不同?又有什么样的投资获利机会呢?本文带您一探究竟。

1

“界内证”的交易规则

界内证其实就是发行商与投资者进行的一场赌局。

界内证基于正股/指数(underlying stock)发行,每只的发行与交易价格一般在0.25与1港元之间,有效期在6个月到5年不等。发行时会预先设定上限价和下限价。

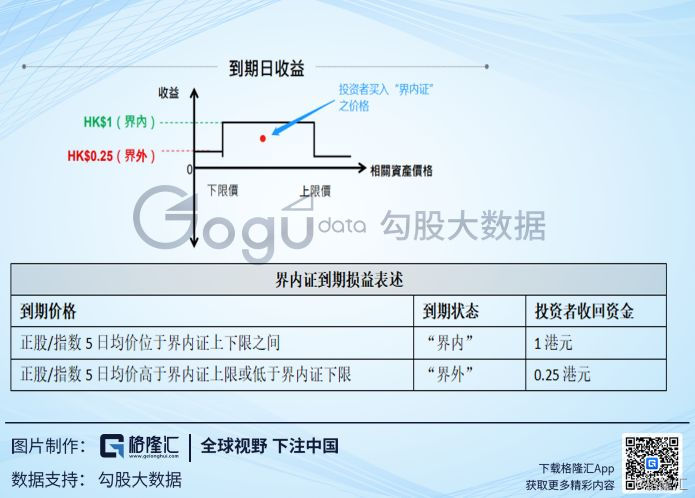

在界内证到期的时候,将正股/指数5日平均价格与上限和下限进行比较:如果股票价格低于下限或者高于上限,则属于“界外”,投资者输,每只界内证可收回0.25港元;如果正股/指数价格位于上下限之间,则属于“界内”,投资者赢,每只界内证收回1港元。

界内证的到期日收益可按下图来表示。

既然大多数情况下界内证的发行和交易价格都在0.25到1港元之间,则如果到期收回1港元,则投资者盈利;相反如果到期回收0.25港元,则投资者亏损。

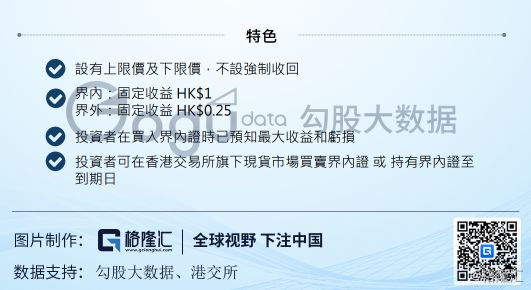

界内证与牛熊证最大的不同在于,界内证不设强制回收,这使得界内证比牛熊证人性化了许多。相信不少投资牛熊证的朋友,都有过被“强制回收”(即港股行话中“杀牛”或“杀熊”)经历。而一旦回收,大多数情况是血本无归,颗粒无收的;即便有回收残值,但也要锁定7天才能回款,严重制约资金使用效率。

这一点上,界内证与窝轮(认股权证)比较类似,只要没到期,哪怕正股价格暂时落于“界外”,你都可以持续持有,“捱”到最后,期待正股价格落回到“界内”。

此外,界内证与牛熊证和窝轮不同的另一点是,盈利和亏损都有限。假设一只界内证当前以0.4港元交易,那么买入界内证,最大的亏损就是1毛5(0.4-0.25=0.15港元),而最大的盈利是6毛(1-0.4=0.6港元)。而牛熊证和窝轮与此不同,这两者的亏损和盈利都是无限(本金全部亏损,或收益无上限)。

最后,界内证不仅可以持有到期,也可以在公开市场交易。假设投资者买入某界内证,如果在买入之后价格上涨,则可以直接卖出获利,而不同等到最后到期(因为等到到期会面临比一定的不确定性)。

由于界内证是新事物,而投资者对于其玩法还需要一个熟悉的过程,因此今日界内证总体成交比较清淡。例如下面这只恒指摩通零一界F(47003.HK),全日成交额只有6.98万港元。

图注:上市第一日成交并不旺盛。从盘口信息处可以看到做市商(摩通)提供的流动性。

2

界内证价格的影响因素

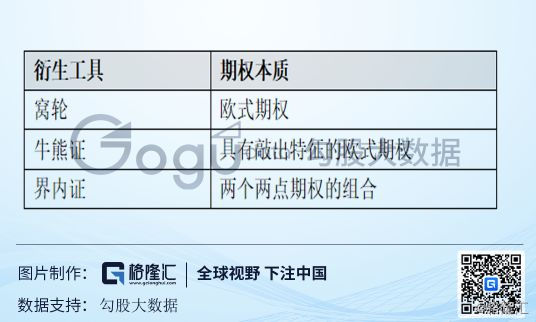

界内证与其它衍生工具一样,本质上都是期权。因此我们可以用期权的思路去理解界内证的构成,并分析它的价格随正股价格的变化规律。

下表展示了目前港股市场三大衍生工具(窝轮、牛熊证、以及即将上市的界内证)的期权本质。

窝轮就是一个普通欧式期权,分为看涨和看跌两种,其价格跟标的物价格按比例同向变动。

牛熊证是具有“敲出特性”的欧式期权(European option with Knock-off provision),回收价就是期权的敲出价,一旦“敲出”则提前结算。除此之外,牛熊证仍然符合欧式期权的特征。

界内证,从构成上看属于两个两点期权(binary option)的组合。这两个期权的行权价就是界内证对应的上限价格和下限价格。而界内证的价格就是这两个两点期权的价格之和。

界内证与窝轮和牛熊证一样,不仅有到期损益的特征,并且在其生命期内都会有自己的价格。那么我们需要关注的是,界内证的价格会受什么因素影响?

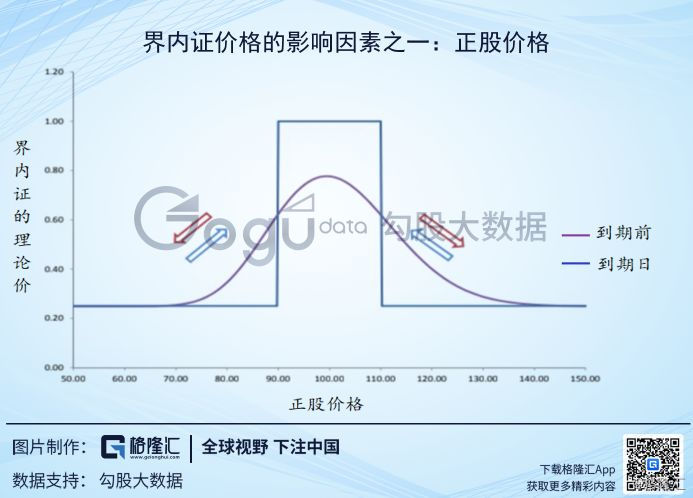

第一,正股的价格。

在界内证未到期之前,正股的价格落于“界内”,则越靠近价格上下限,相应的界内证价格越高;相反正股的价格落于“界外”,则越远离价格上下限,相应界内证的价格越低。

由于界内证尚未到期,所以界内证随正股的价格变化不是像到期时的直上直下“几字形”状态,而是是平滑的,如下图所示成一个草帽形。

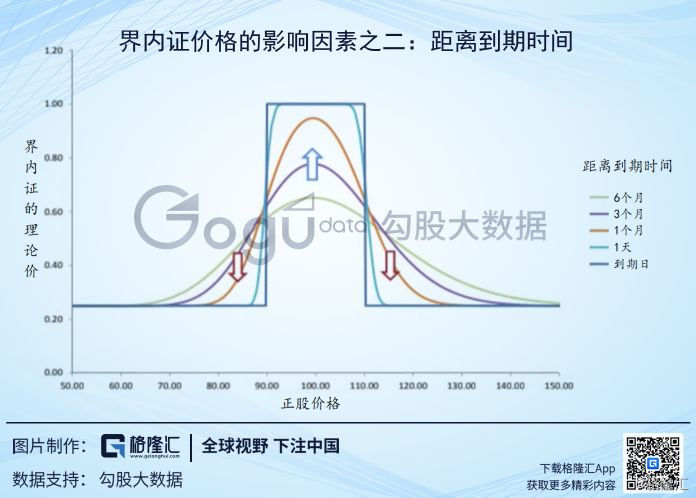

第二,距离界内证到期的时间。

当正股的价格处在“界内”的范围,距离到期越近,则界内证的价格越高;距离到期越远则价格越低。当正股的价格处在“界外”的范围,距离到期越近,则界内证的价格越低;距离到期越远则越高。

界内证价格随时间的变化方向,按图中箭头所示。位于界内是一个向上的箭头,说明越接近到期价格会增加;位于界外是一个向下的箭头,说明越接近到期价格会降低。

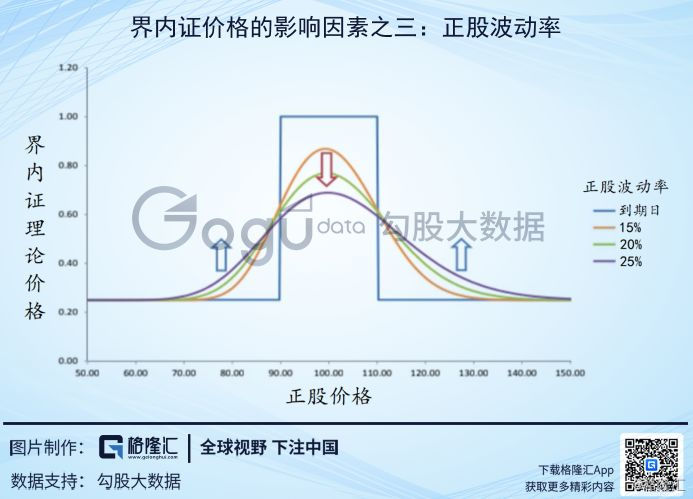

第三是相应正股的波动率。

当正股价格位于“界内”的时候,正股波动率越高界内证越便宜,当正股位于“界外”的时候,正股波动率越高界内证越贵。如下图中箭头的方向所示。

界内证的投资价值,一方面是持有到期,赌正股价格落于“界内”;另一方面则是根据界内证自身的价格变化来通过低买高卖获利。

所以,当我们了解了界内证价格变化的因素,那么在投资界内证的时候,即便正股价格暂时落于“界外”,但只要正股的变化方向可以使界内证的价格增加,那么同样可以赚取界内证价格变化的收益。

3

风险

界内证同窝轮和牛熊证一样,是由投行和券商发行,供投资者购买。但与窝轮和牛熊证不同的是,界内证是同时做多和做空一个两点期权,因此对于时间价损(time decay)这块,不仅是大行可以赚投资者,投资者也可以赚大行。

举个例子,窝轮和牛熊证,不论是价内(in the money)还是价外(out of the money),其价值都会随着时间推移而降低。但是对于界内证而言,只有当正股落于“界外”的时候,越临近到期界内证的价值会下降;而如果正股价格落于“界内”,则界内证的价值会随着时间推移而增加。

在这种情况下(即正股位于“界内”),那么随着到期临近,则相当于是大行(发行商)在倒贴时间价值给投资者。

但是,无论如何,买的不如卖的精。由于大行(发行商)发行的种类多,那么产品之间彼此可以对冲,此外还可以通过正股形成对冲,而投资者手持有数的几个“证”,想要分散风险就不那么方便了。

因此,即便收益和亏损都有上下限,但界内证仍然属于金融衍生工具,其赌博的本质与窝轮和牛熊证是一样的。投资于“界内证”仍要注意规避风险.

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员