机构:招商证券

评级:买入

目标价:6.2港元

■ 创梦天地是中国首屈一指的独立手游发行商

■ 游戏收入主要受ARPPU及付费率上升驱动

■ 我们预测2018-21年收入和经调整净利润的复合年增长率分别为21%和30%,我 们首次覆盖创梦天地并给予买入评级;目标价为6.2港元

腾讯力挺的中国多功能游戏平台

创梦天地是中国领先的独立手游发行商,曾发行过多款知名海外休闲游戏,包括: 地铁跑酷、神庙逃亡2、纪念碑谷和梦幻花园等。公司也充当内容提供商的角色, 并自主研发了如魔力宝贝和全民冠军足球这样的高质量游戏。通过基于源代码和本 地化经验的精细化游戏运营,创梦天地能够大幅度延长游戏的生命周期,因此能转 化更多的客户终身价值。其大型的用户基础(平均MAU约1.3亿),也为公司提供 了充足的变现机会。更重要的是,创梦天地和腾讯建立了坚实的战略合作伙伴关 系,并在内容、技术和商业化上都有密切合作。

游戏是现金牛;线下体验店潜力巨大

我们认为游戏业务仍将是公司的现金牛,预期该业务在2019/2020/2021年将实现 29%/19%/17%的同比增长,分别占总收入的90%/90%/89%。收入的快速增长主要 源于:1)ARPPU的快速提升(2019年预测:人民币28.1元;2020年预测:人民 币31.1元;2021年预测:人民币34.7元),和2)付费率的提升(2019年预测: 5.8%;2020年预测:6.0%;2021年预测:6.0%)。这是由于公司更为专注于具 有较高ARPPU和付费率的中重度游戏类别,如RPG、SLG和消除类游戏。除此之 外,创梦天地在娱乐新零售方面的试点 - 好时光影游社,一旦能利用腾讯的资源 找到一个可复制的盈利模式,也具有巨大潜力。

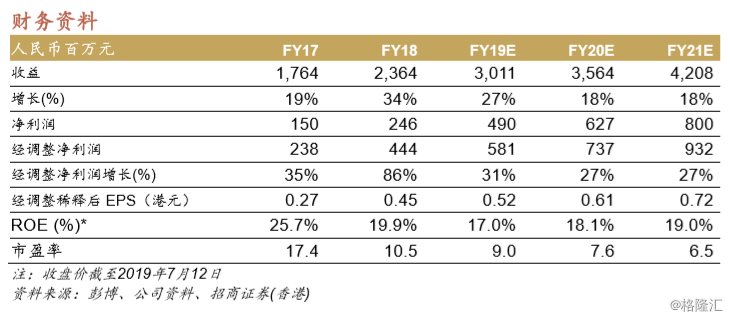

财务预测

我们预测2018-2021年,公司总收入及经调整净利润将分别以21%和30%的复合年 增长率增长。我们预测同期游戏收入将以22%的复合年增长率增长。对于非游戏业 务,我们预期线上广告将以8%的复合年增长率增长,而线下体验店的收入将由 2018年约5百万元人民币增长至2021年的1.19亿元人民币。我们预期毛利率将由 2018年的44%扩张至2019年的46%、2020年的47%及2021年的47%,主要驱动因 素为:1) 魔力宝贝及全民冠军足球以净额法确认收入;2)公司利用自营分发渠道 令渠道成本比率下降,以及3) 自主研发游戏数目增加从而减少内容成本比率。

首次覆盖,给予买入评级;目标价6.2港元

我们相信,作为游戏平台创梦天地的收入更为多样化,因此将不太受手游发布的高 不确定性所影响。另外,我们看好公司能够延长其游戏生命周期的能力,以及它在 腾讯生态系统内特殊且稳固的地位。我们首次覆盖创梦天地,给予公司 6.2 港元的 目标价。我们采用了市盈率估值法,给予创梦天地 79 亿港元的估值(基本情况), 这是基于本地对标公司平均 12.0 倍的 19 年预测市盈率。悲观和乐观情况:我们得 出股价区间为 5.6 港元至 6.9 港元,相当于 10.8 倍至 13.2 倍 2019 年预测市盈 率。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员