机构:招商银行

评级:买入

目标价:6.95 港 元

概要。中联重科上周五发盈喜,意味二季度净利润同比增长 1.9 倍至 2.5 倍。 2019 上半年净利润介乎 24亿至 27亿元人民币,已占全年市场预测的 72-82%, 表现远超预期。考虑到意外强劲的盈利表现,我们上调 2019-21 年盈利预测 3239%,并基于 1.2 倍 2019 年预测市帐率(从 1 倍上调),上调目标价至 6.95 港 元。中联重科(H股)是我们的行业首选。

二季度盈利爆炸性增长。中联重科初步估计其上半年的净利润增长 1.72 倍至 2.12 倍至 24 亿至 27 亿元人民币(基于中国公认会计准则计算)。增长主要 受数项因素驱动,包括(1)房地产及基建项目带动混凝土和起重机设备的使 用;(2)中联重科核心产品如泵车、塔式起重机和建筑起重机的需求强劲; (3)费用率下降。在 2019 年二季度,隐含净利润介乎 14 亿至 17 亿元人民 币,同比增长 1.9倍至 2.5倍,环比增长 39-69%。

对起重机和混凝土机械看法维持正面。根据中国工程机械工业协会数据,汽 车起重机的销量在今年首五个月同比大幅增长 63%(以国内九家主要企业计 算),我们相信中联重科的销量增长将高于平均水平。基建开支回升及国家排 放标准升级料将继续推动汽车起重机的未来需求。另一方面,自今年年初以来 房地产建设持续回暖,塔式起重机和混凝土机械的需求获得支持。我们预计中 联重科将从较小型的塔式起重机企业获得更多市场份额。

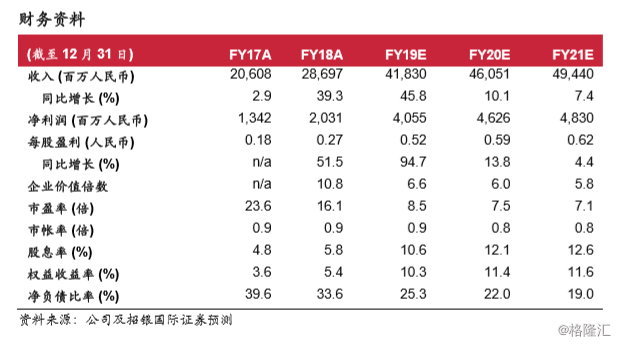

上调 2019-21 年盈利预测 32-39%。我们将 2019/20/21 年收入预测上调 7%/8%/8%,并上调我们的毛利率假设。此外,我们假设显著的经营杠杆效应 将带动盈利增长。

重申「买入」。我们的新目标价 6.95港元是基于 1.2倍 2019年预测市帐率、 以及 2019-21 年 10-12%权益收益率而定。我们以 2013 年估值作为基准,当 时权益收益率为 12%。公司将迎来的催化剂包括:(1)短期内市场带动盈利 增长;(2)月度行业销售数据持续强劲。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员