作者:赵伟团队

来源: 长江宏观固收

报告摘要

融资收紧或对房企拿地和复工影响较大,加大下半年地产调整压力

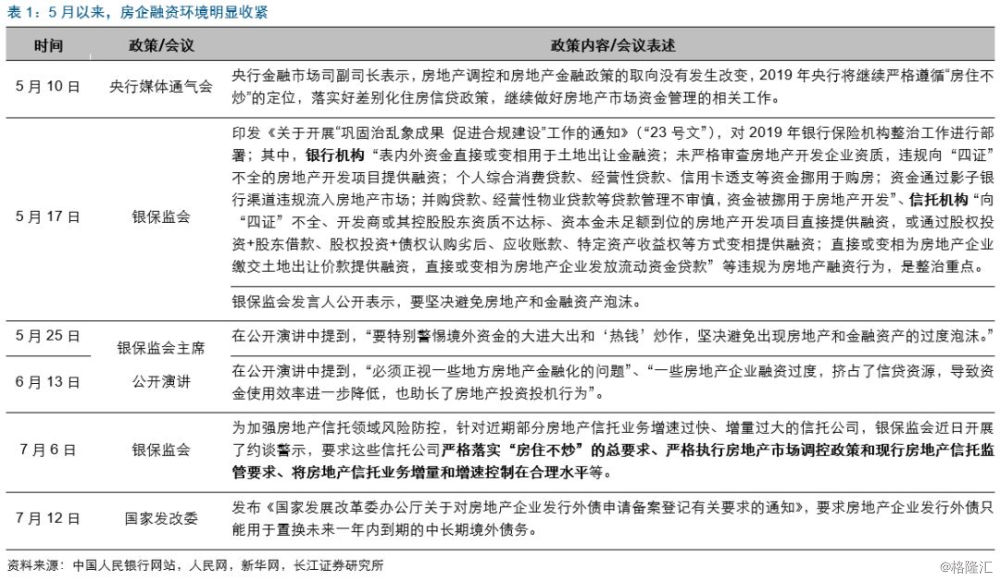

近期,房企境内融资监管趋严、境外发债也明显收紧,引发市场关注。5月17日,银保监会出台“23号文”,对银行和信托机构为房地产领域融资的监管进一步从严。7月以来,房地产信托融资监管进一步增强,发改委也发布新政、明确要求房企发行境外债券只能用于置换未来一年内到期的中长期境外债务。

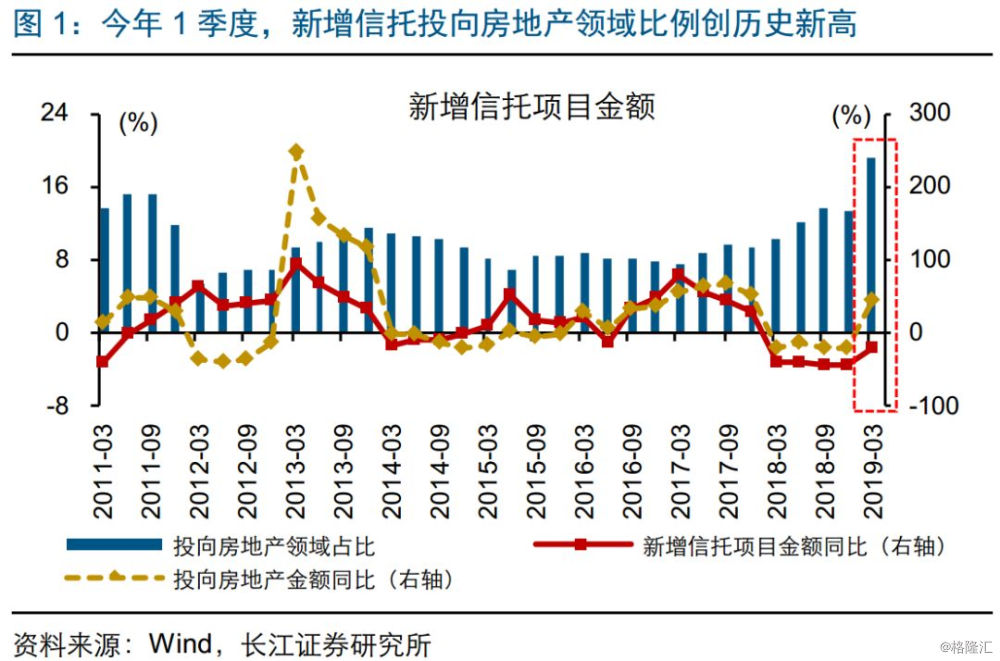

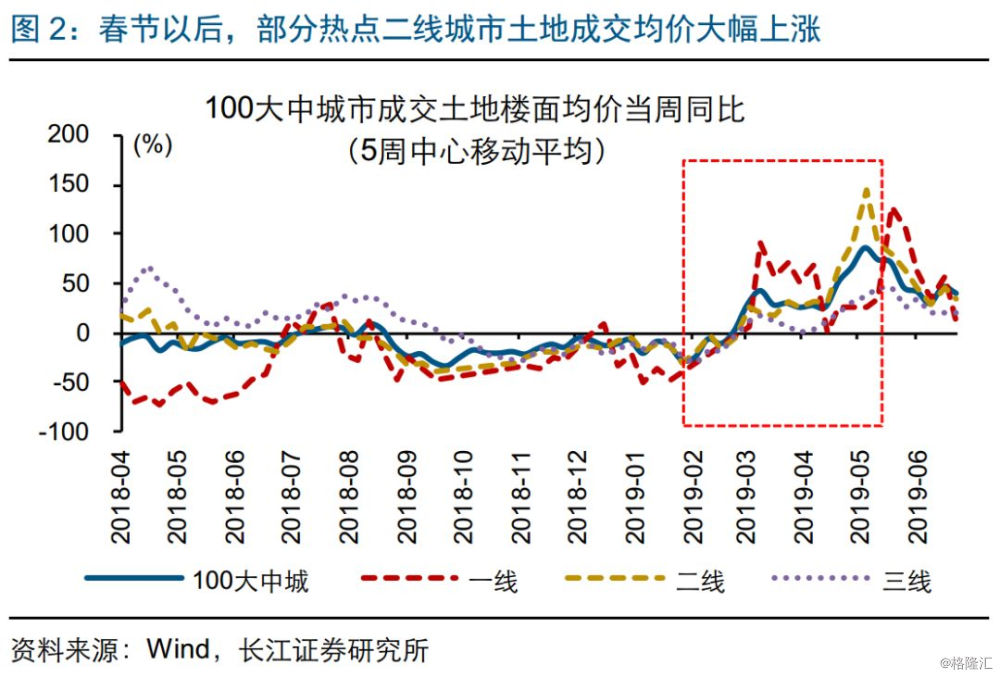

房企融资收紧,或与前期资金向房地产领域过度集中、部分热点城市土地市场快速升温等有关。今年1季度,新增信托金额同比增速-23%,但流向房地产金额同比大增43%,占当季新增信托比重19%、创历史新高。资金向房地产领域的过度集中,在一定程度上推升土地价格,在部分热点二线城市表现尤为显著。

融资收紧的同时,下半年房企债务到期规模较高,资金压力进一步增加;“有保有压”调控思路下,销售回款或较难对冲。伴随房企融资收紧,5月起地产债和信托发行均已放缓;下半年地产债和信托到期规模较大,或加大房企资金压力。“有保有压”调控思路下,房贷利率出现回升,销售回款支持或较为有限。

未来一段时间,融资收紧或对房企拿地和复工影响较大,加大地产调整压力。考虑到信托在房地产前端融资中占据重要地位,信托融资收紧或将直接影响房企拿地;此外,融资收紧还将直接和间接影响房企复工,加大地产调整压力。棚改缩量的滞后拖累、融资收紧的可能影响,均指向下半年地产调整压力较大。

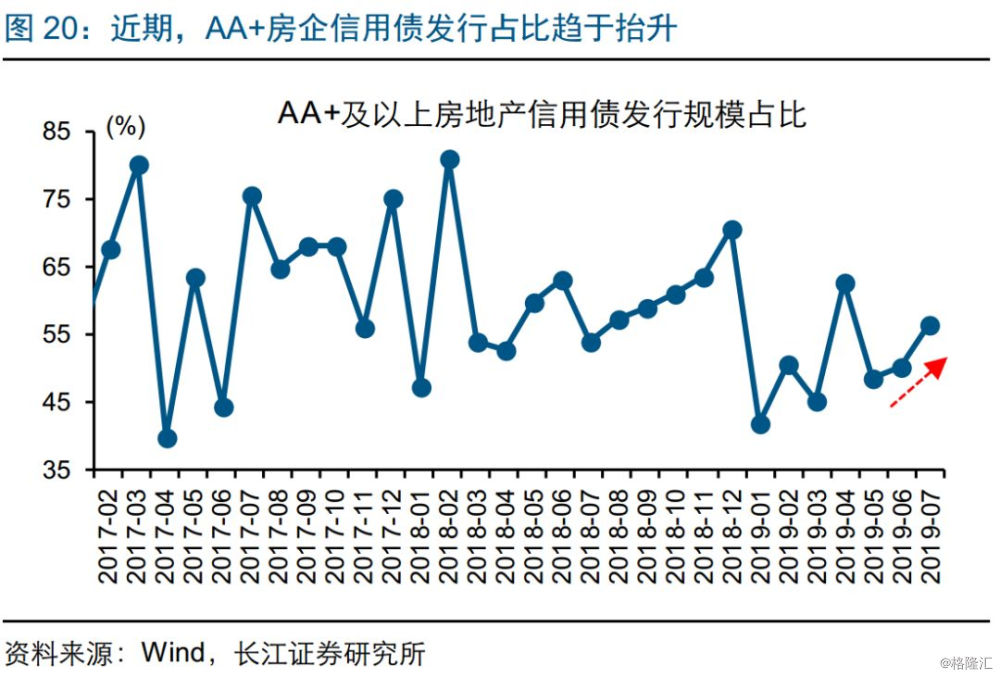

地产承压、融资收紧背景下,行业结构分化或将进一步加大。优质大型房企,具备融资渠道和成本优势,受融资环境收紧的冲击或小于中小房企。回顾历史,地产市场承压、融资收紧环境下,行业分化往往较为明显。5月以来,AA+及以上地产债发行占比快速抬升,不同规模和资质房企的融资分化已有所显现。

风险提示:

1. 宏观经济或监管政策出现大幅调整;

2. 海外经济政策层面出现黑天鹅事件。

报告正文

国内热点

地产融资之“变”

事件:7月6日,银保监会对部分信托公司进行约谈警示;7月12日,国家发改委发文,要求房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。

(资料来源:发改委网站,新华网)

点评:

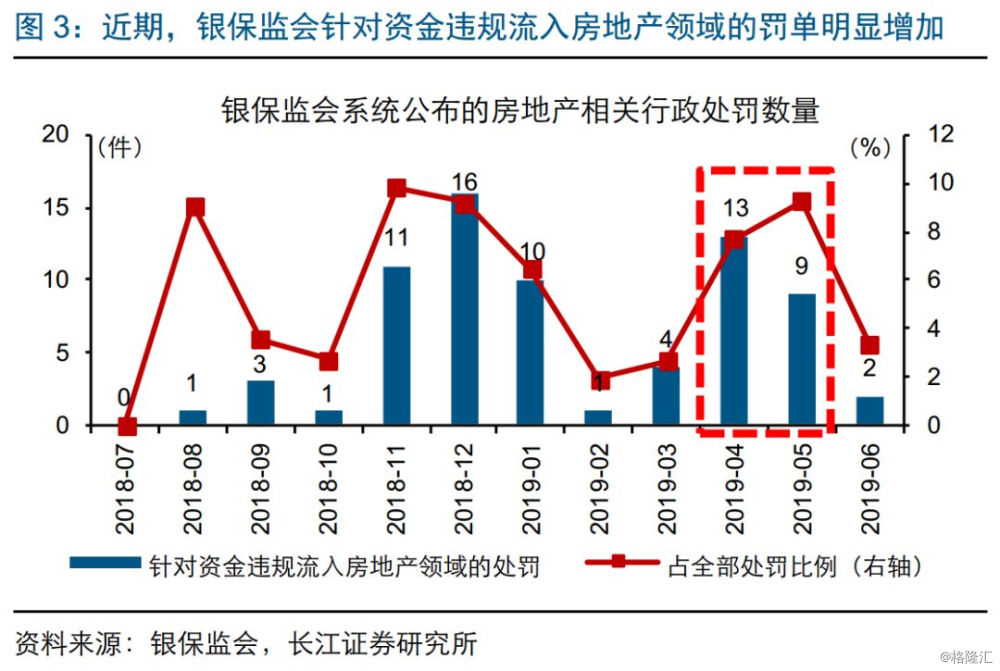

近期,房企境内融资监管趋严、境外发债也明显收紧,引发市场关注。5月以来,针对资金违规流入房地产领域的融资监管明显趋严,银保监会5月17日发布“23号文”,明确要求商业银行、信托、基金等金融机构不得违规进行房地产融资,对银行和信托等机构为房地产领域融资的金融监管进一步从严。7月以来,房地产信托融资监管进一步增强,发改委也发布新政、明确要求房企发行境外债券只能用于置换未来一年内到期的中长期境外债务。

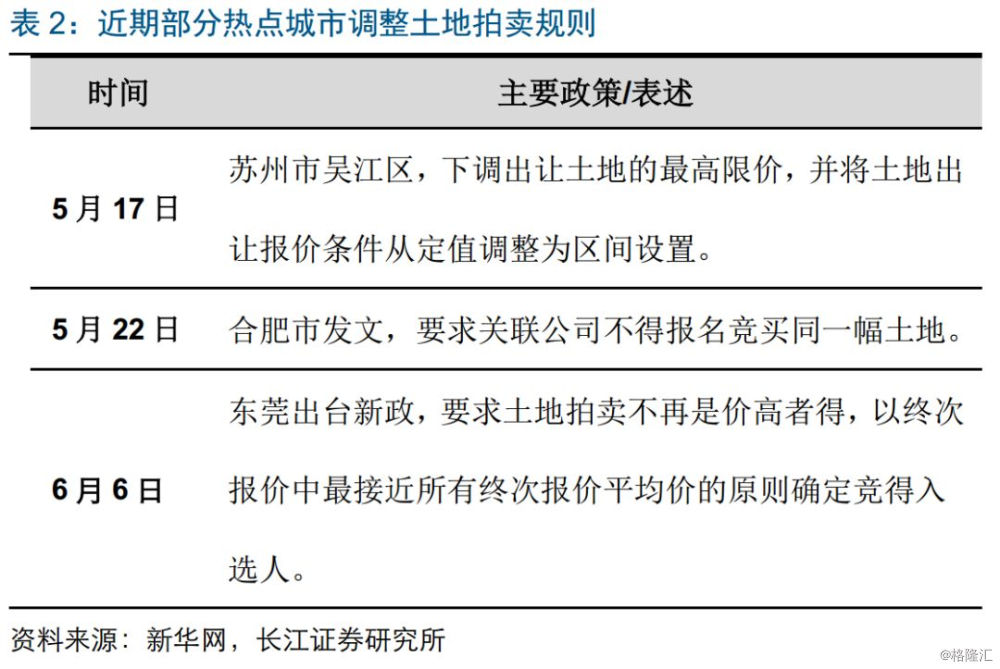

房企融资环境收紧,或与前期资金向房地产领域过度集中、部分热点城市土地市场较快升温等有关。今年1季度,全国新增信托项目金额同比增速-23%、仍处于负增区间,但投向房地产的金额同比大增43%,占当季新增信托比重19%、创历史新高。4月以来,银保监会针对资金违规流入房地产处罚明显增加。资金向房地产领域的过度集中,叠加部分城市“因城施策”调整地产政策,在一定程度上推动土地价格上涨,在苏州、合肥等部分热点二线城市表现尤为显著。

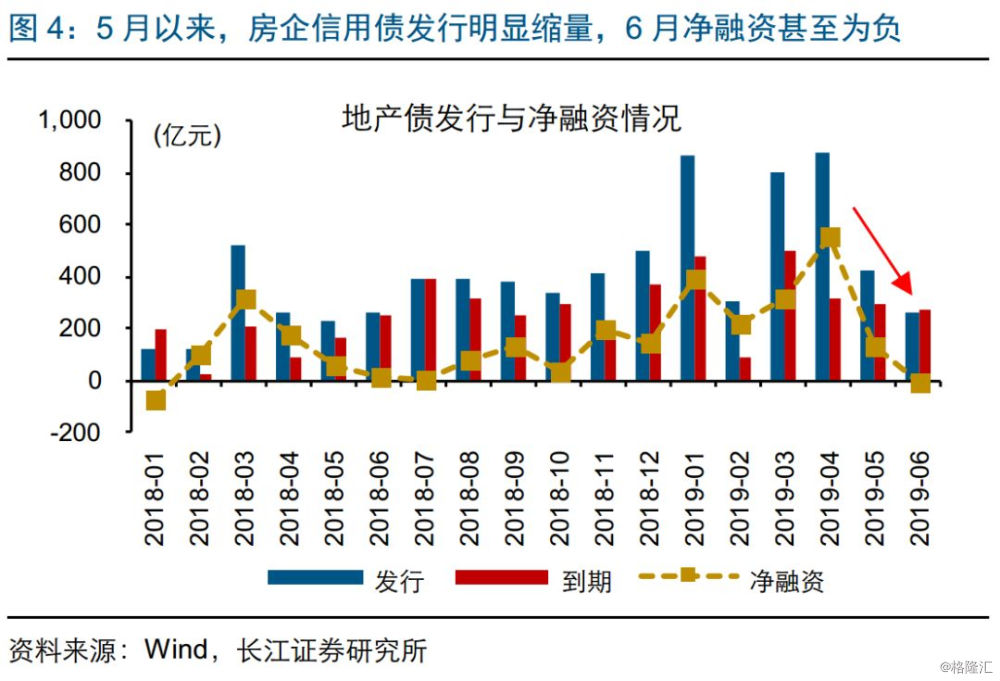

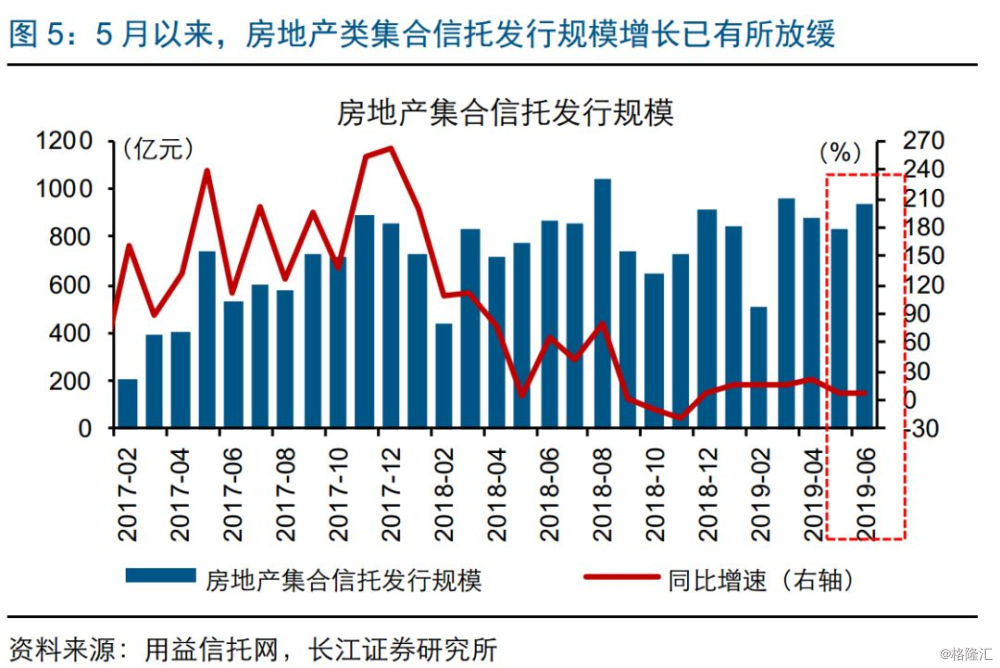

伴随房企融资收紧,5月以来地产债发行已明显缩量,房地产信托发行也有所放缓。去年底至今年4月,房企融资环境边际改善,地产信用债和房地产信托发行规模呈现改善态势。5月以来,伴随房企融资环境收紧的影响逐步显现,地产债发行量已连续两个月大幅回落,6月净融资额甚至为负;5、6月,房地产集合信托发行规模当月同比分别增长7%和8%,也明显低于前4个月的平均增速(17%),信托增长已明显放缓。

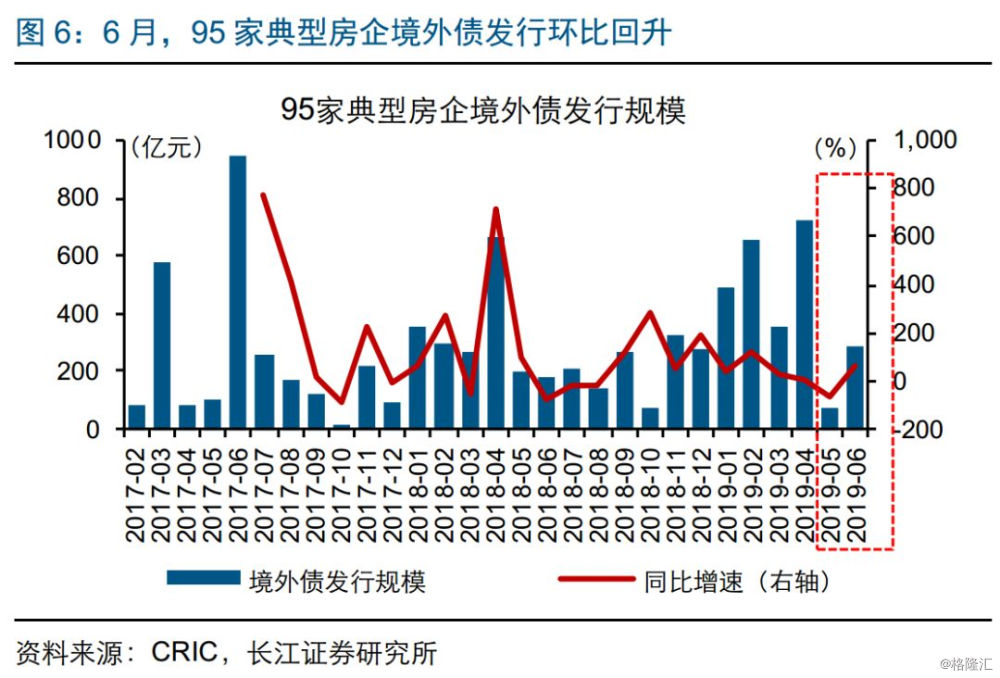

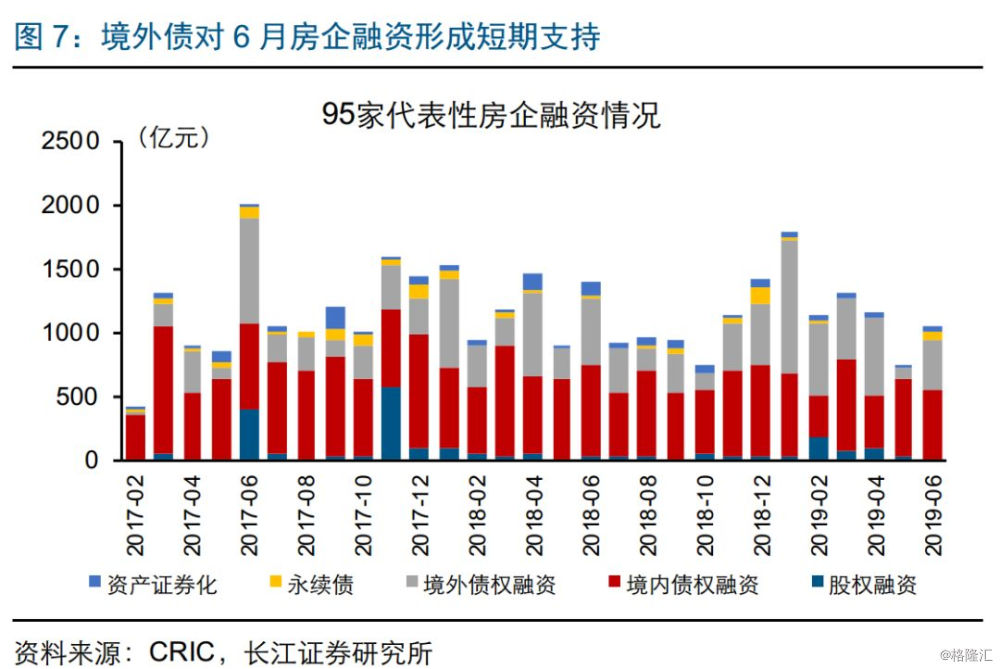

发行用途限制下,房企境外发债或也将明显承压。6月,代表性房企境外债券发行规模环比回升,在一定程度上对冲了境内地产债缩量的拖累,对6月房企融资形成支持。然而,考虑到发改委对境外债发行用途的限制(只能用于置换未来1年内到期的中长期境外债),未来一段时间房企境外融资或也将明显承压。回顾历史,去年5月发改委及财政部出台政策限制境外债用途后,2018年下半年房企境外债发行规模也曾明显减少。

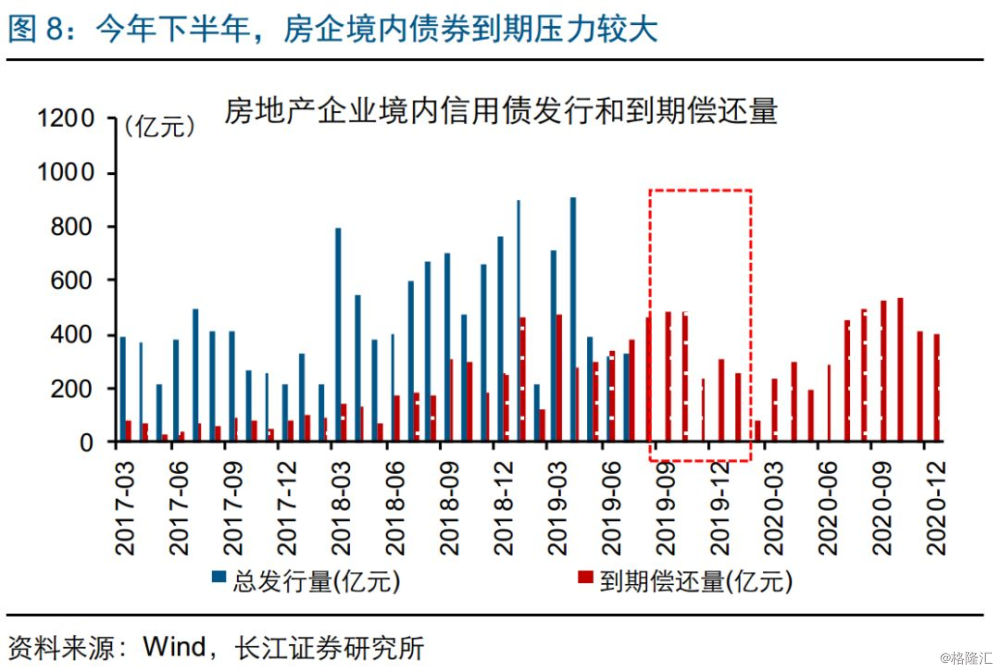

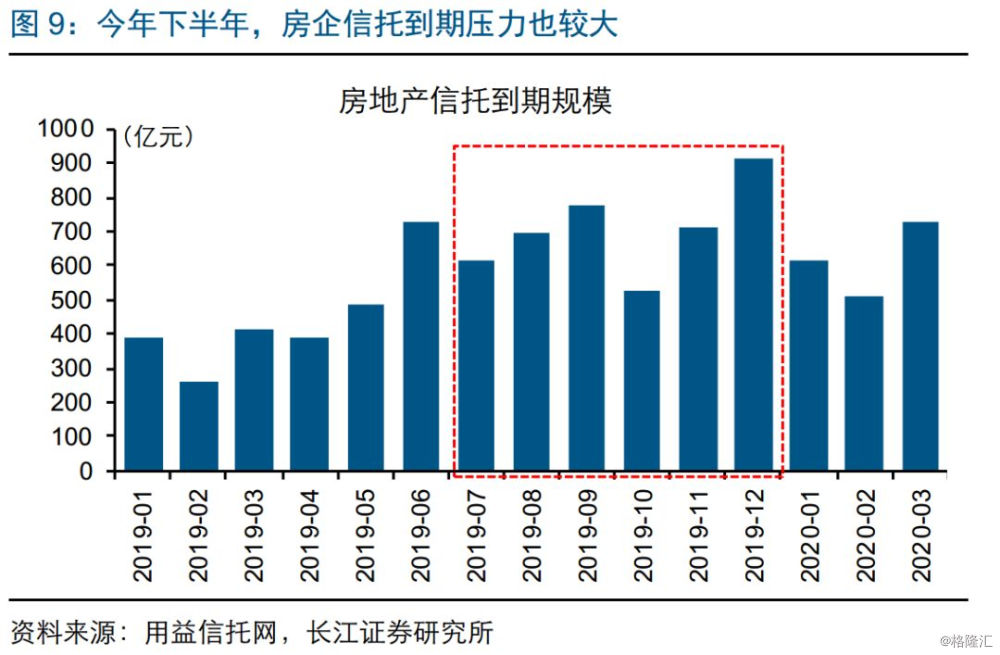

融资收紧的同时,下半年房企债务到期规模较高,进一步加大资金压力。2019年,房企进入信用债偿付的高峰期,全年境内地产债到期规模或超过4000亿元,并且在下半年分布较多;下半年,房地产信托产品的到期规模也明显高于上半年。考虑到地产债和信托到期压力较大,而境外融资支持较为有限、较难对冲境内融资收紧的影响,下半年房企资金压力或将进一步加大,较大的偿债压力或对房企经营性资金形成一定挤压。

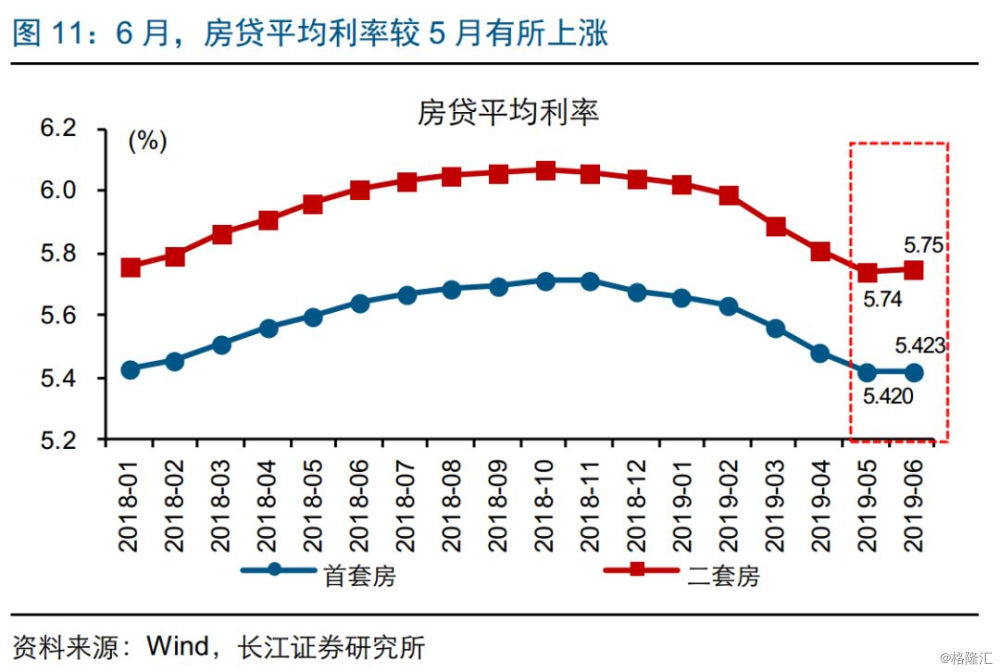

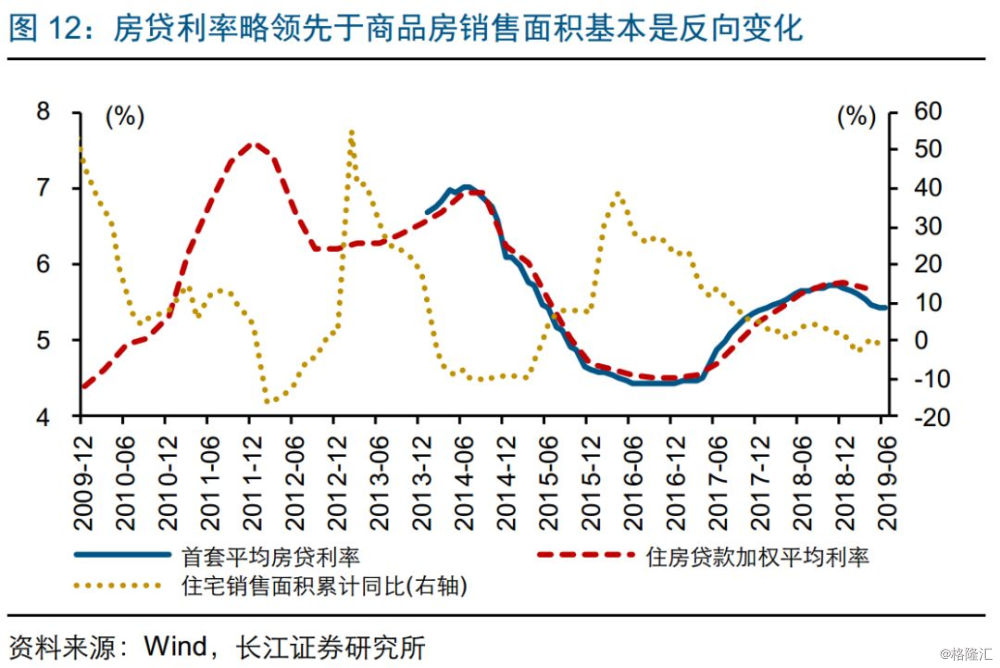

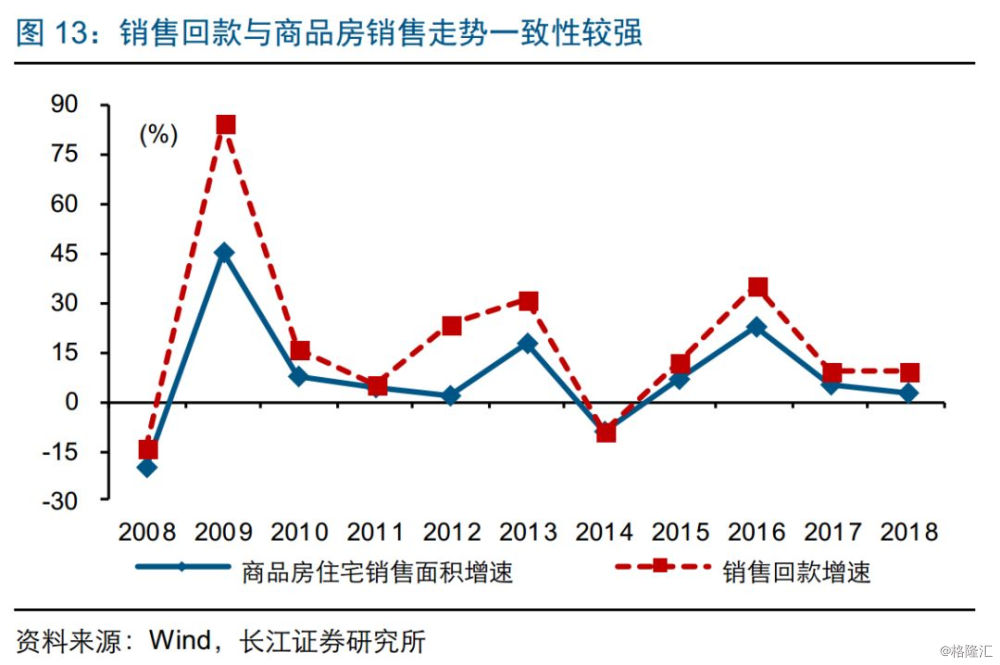

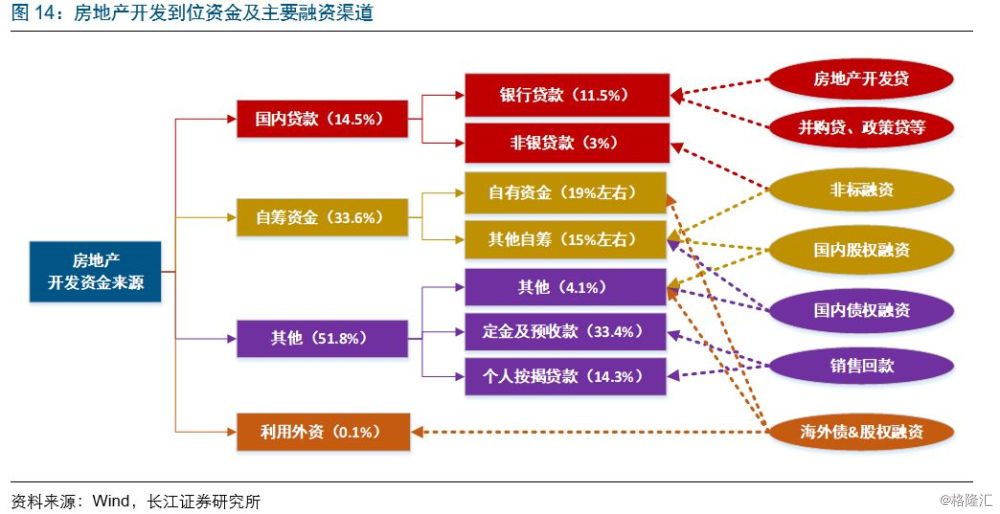

“有保有压”调控思路下,部分热点城市需求端调控收紧、房贷利率已现回升,销售回款或较难对房企融资形成有效支持。房企销售回款,与商品房销售面积增速走势一致性较强,而后者受到地产调控政策、房贷利率等因素影响。近期房企融资环境收紧的同时,部分热点城市需求端调控也在发力;今年6月,天津、宁波、苏州等城市房贷平均利率较5月明显抬升,首套房贷平均利率下降的城市占比明显收缩,使得6月全国房贷平均利率止跌回升。“有保有压”调控思路下,销售回款或较难对房企融资形成有效支持。

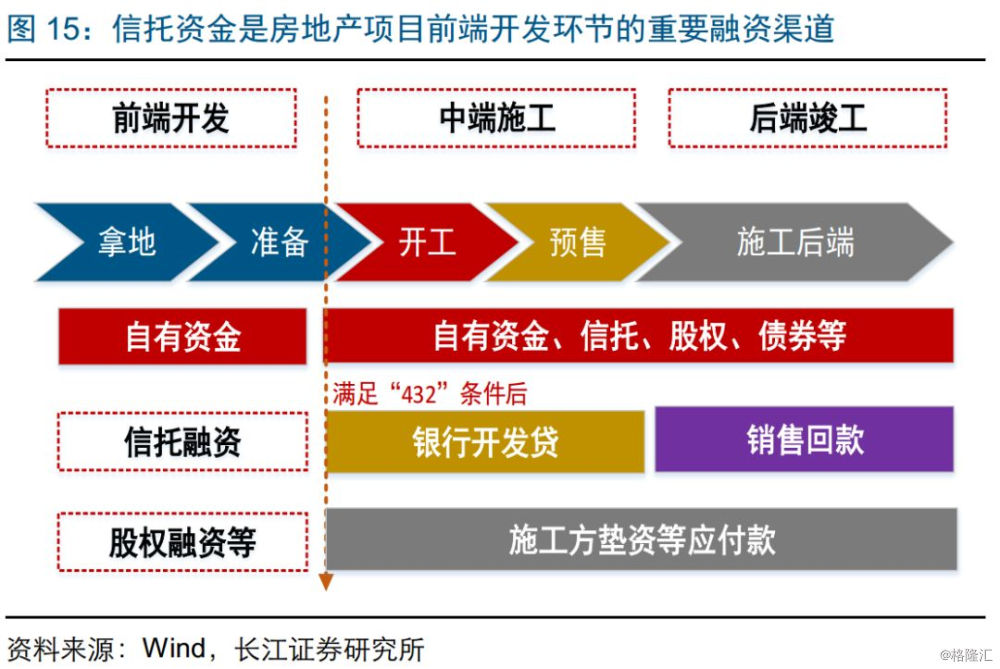

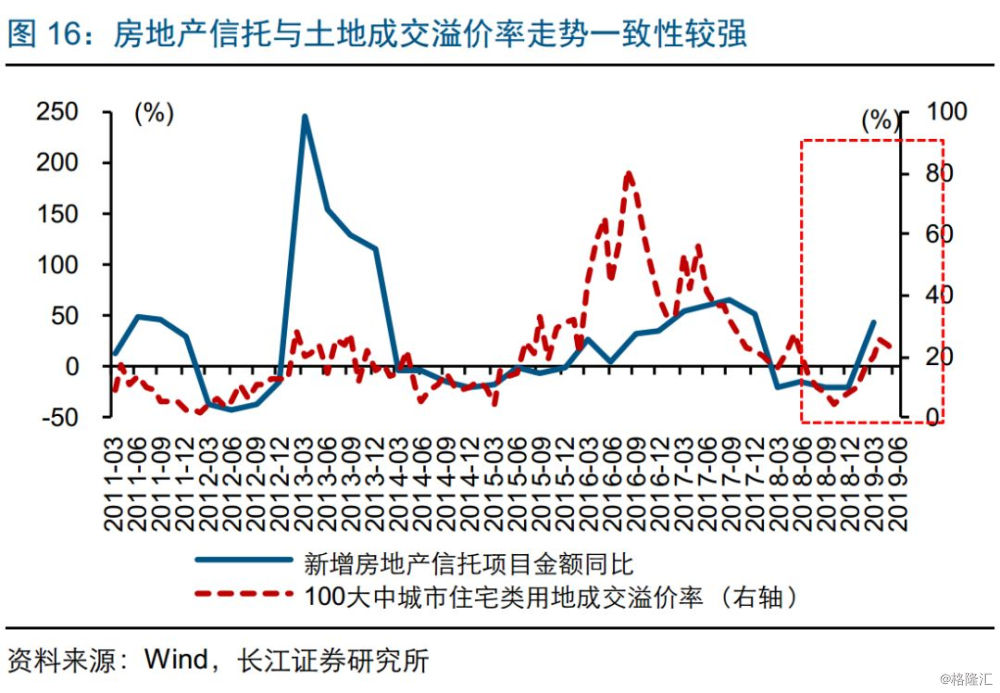

考虑到信托资金在房地产前端融资中占据重要地位,信托融资收紧或将直接影响房企拿地,对土地市场的影响或率先体现。“23号文”之前,尽管房企拿地一般要求使用自有资金 ,但信托资金通过股权投资+股东借款、股权投资+债权认购劣后等方式,仍在房企前端融资中起到重要作用。未来一段时间,房地产信托融资收紧,或将直接影响房企拿地行为,对土地市场产生一定影响。高频数据显示,100大中城用地成交溢价率6月已经较5月有所回落,信托融资收紧的影响或已有所显现。

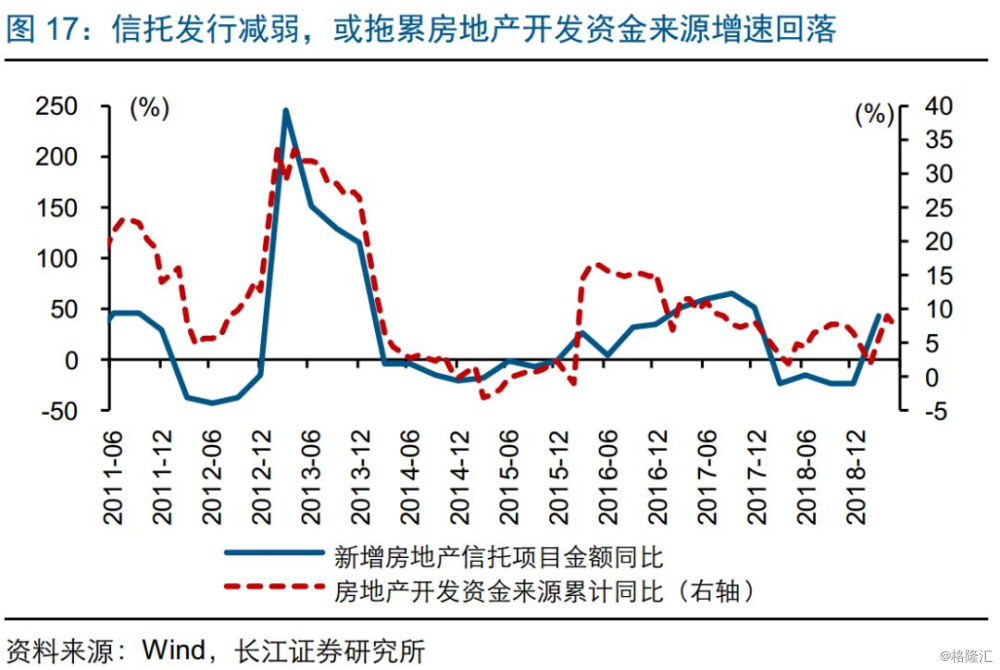

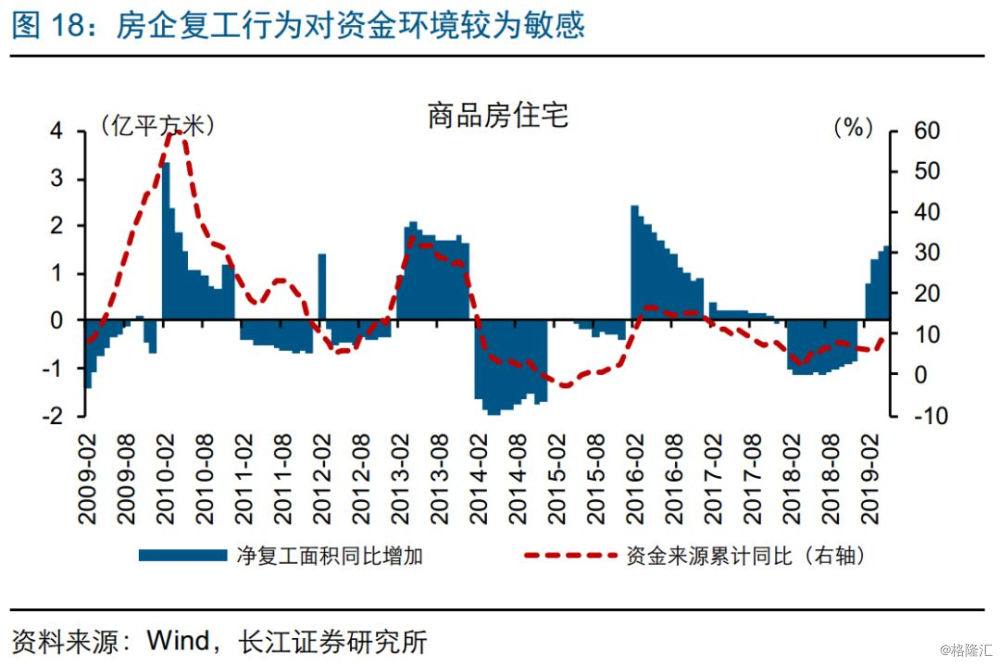

此外,融资收紧还将直接和间接影响房企复工,加大下半年地产调整压力。去年底以来,中长期期房交付压力约束逐渐显现、短期房企融资环境边际改善等因素影响下,地产净复工面积明显增加,是近期地产投资“韧性”的重要来源。回顾历史,房企复工行为对资金环境的变化较为敏感。下半年,地产债和房地产信托到期偿还规模较高,房企资金来源压力较大,或在一定程度上影响房企复工进度,进而影响建安投资和地产投资。棚改缩量对地产的滞后拖累、融资收紧对房企拿地和复工的可能影响,均指向下半年地产调整压力较大。

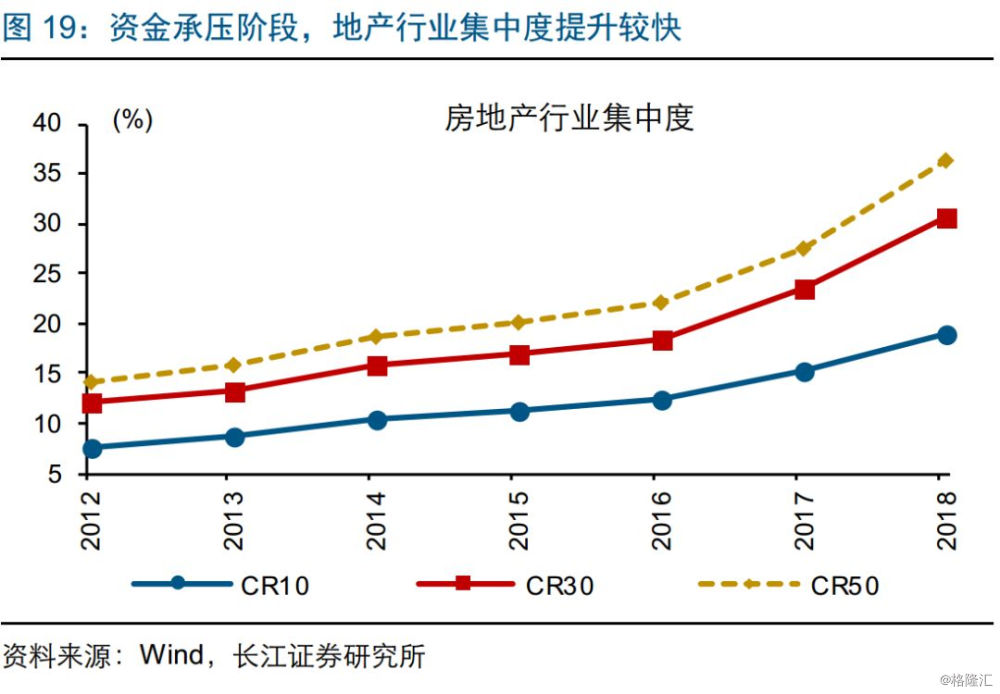

地产承压、融资收紧背景下,行业结构分化或将进一步加大。优质大型房企,具备融资渠道和成本优势,受融资收紧影响或明显小于中小房企。回顾历史,地产市场承压、融资收紧环境下,行业分化往往较为明显,行业集中度也加速上升;例如2014年和2017年地产调整阶段,规模房企的销售集中度均加速提升。AA+及以上地产债,5月以来发行占比快速抬升,不同规模、不同资质房企的融资分化已经有所显现,未来一段时间行业结构分化或进一步加大。

经过以上分析,可以发现:

1) 5月,银保监会出台“23号文”,对银行和信托机构为房地产领域融资的监管进一步从严。7月以来,房地产信托融资监管进一步增强,境外发债约束也明显增加。

2) 房企融资收紧,或与前期资金向房地产领域过度集中(1季度,19%的新增信托金额流向房地产领域,创历史新高)、部分热点城市土地市场快速升温等有关。

3) 融资收紧的同时,下半年房企债务到期规模较高,资金压力进一步增加;“有保有压”调控思路下,房贷利率出现回升,销售回款或较难对房企资金起到有效支持。

4) 融资收紧,或对房企拿地和复工影响较大,进而影响地产投资。棚改计划开工缩量对地产的滞后拖累、融资收紧的可能影响,均指向下半年地产调整压力较大。

5) 地产承压、融资收紧背景下,行业结构分化或将进一步加大。5月以来,AA+及以上地产债发行占比快速抬升,不同规模和资质房企的融资分化已有所显现。

注释:

[1]2018年5月,发改委和财政部联合印发《关于完善市场约束机制 严格防范外债风险和地方债务风险的通知》,要求“围绕推进供给侧结构性改革的方向……募集资金重点用于支持创新发展、绿色发展、战略性新兴产业、高端装备制造业以及“一带一路”建设和国际产能合作等”。

[2]2016年930地产调控开启后,南京、广州、佛山等多城纷纷出台土地拍卖政策,明确要求房企拿地必须使用自有资金。

[3]以统计局公布的2018年房地产开发资金来源总额和分项资金来源计算占比,分项占比之和并非完全等于100%。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员