7月11日晚,港股公司超威动力(00951.HK)公告发布上半年业绩预告,预期截至2019年6月30日止6个月的未经审核纯利较上年同期大幅增加,有关盈利上升乃主要由于成本下降令毛利率有所提升所致。

虽公告没有提及具体的盈利数据情况,但这不妨碍该消息引发了市场关注,今日早盘,超威动力的股价一度高开近7%,高见3.4港元,不过随后很快有所回落,截至收盘,小涨2.21%,报3.24港元,成交718.84万港元,目前市值35.77亿港元。

从近日超威动力的股价表现情况看,或许市场亦早有预期其业绩或有所改观。不过,令笔者好奇的是,超威动力的中期业绩预告纯利大增原因中,所谓的成本下降是指公司管理、财务或销售成本下降所致,还是铅酸电池产品的原料成本下降所致?这又是否能意味着铅酸电池行业回暖?

期间费用维持稳定,营运能力有所改善

资料显示,超威动力控股有限公司成立于 1998 年并于 2010 年在香港主板上市。公司主要业务包括铅酸动力电池及其他相关产品、风能与太阳能发电配套储能电池及锂离子电池的生产及销售。其为雅迪、爱玛、绿源及立马等自行车厂商提供原装电池。该公司还通过其子公司从事物业投资及发展业务以及提供网络技术及电子商务技术服务。

截止至 2017 年公司铅酸动力电池市占率约在 40%左右,稳定位居行业前二位。

回顾超威动力2018年度的业绩表现:总营收269.48亿元,同增9.3%,净利4.13亿元,同降9.3%,稍不及市场预期。公司2018年铅酸业务总营收246.5亿元,虽同比增长9.3%,但增速同比下降5.6%;其中电动自行车业务营收194.2亿元,同比增长7.3%,而增速同比下降9.4%,低速电动车业务营收52亿元,同增15.8%。

可以看出,公司的电动自行车的铅酸电池业务增长的放缓是拖累了业绩增长的最大因素,背后原因则是电动自行车的替换市场份额增长低于预期。

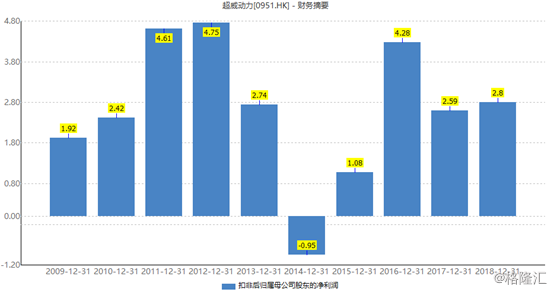

2018年公司的扣非规模净利润2.8亿元,同比增长11.7%,涨幅略高于营业总收入,可见总体上还算表现够争气。

从期间费用指标看,2018年虽然销售费用同降0.2%,但管理费用和财务费用率有小幅微增长,期间费用率合计达6.99%,依旧较高,不过整体波动较为稳定,意味着未来波动也不会大变。

事实上,公司自2017年以来的毛利率也在持续改善,而期间费用并没有明显变化,因此这部分的费用成本或可排除在公司所指的中期业绩成本下降的原因范畴。

不过,公司2018年的库存周转天数同比下降6天,应收周转天数也下降了1.5天,导致公司营业周期下降7.68天,显示公司营运能力是有所改善,或是改善公司毛利率的一大原因。

另外,公司回收业务营收同降15.8%,说明公司在再生铅业务的布局与预期相差较大,不过这部分收入占比很小,对经营影响不大。

总体看,超威动力的近两年财报数据看,公司在近年来确实是有一定的业绩改善趋势。

不过,从逐渐放缓的增速也可看出,公司以铅酸为主打的经营发展战略似乎在近年来走得不顺畅了。这背后也是整个铅酸电池行业共同面临的问题,存量市场内份额增长的放缓与锂电在补贴退坡压力下中低端车型动力电池配套的竞争加剧所致。

既然不大可能是公司期间费用成本方面的下降,那很可能就是公司的产品成本在下降,这或直接体现在原料方面的价格出现了下降。

铅酸电池原料成本下降,但行业回暖尚有待观察

作为销售毛利率仅12%左右的超威动力,铅酸电池产品收入占总收入比例超过90%,因此作为铅酸电池产品成本结构比重最大的铅金属价格波动对公司利润影响最大。

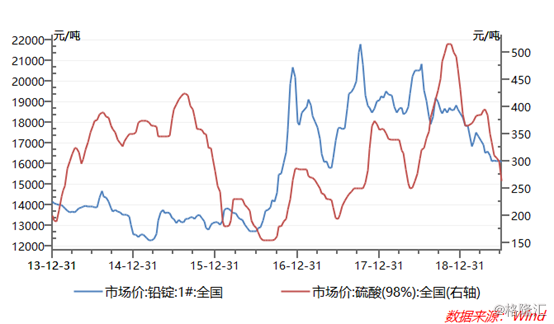

查看wind数据显示,近2年来国内铅锭的价格走势,可以看到铅的价格自从2017年的高点以来在逐渐回落,尤其是今年以来,铅锭的价格已经回到1.6万元之下,与比年初下降幅度超过1成。

同时,另一原料硫酸的价格也在今年出现明显回落,目前市场平均价格已经回落到210-230区间,相比年初下降幅度超30%。

这两种原料成本下降对铅酸电池企业来说无疑是一个巨大的利好,或许也是超威动力说言的成本下降之因。不过,这或许并不能意味着铅酸电池行业出现回暖拐点。

污染是目前铅酸电池面临的最大困境,铅酸电池以铅作为极板原料,而铅本身就是一种重金属污染物,对人体和环境都有一定害处,同时铅酸电池的制作和回收一直是制约其可持续发展的瓶颈。随着我国对环保产业的要求持续推进,引导更环保的锂电池替代铅酸电池一个必然的长期趋势。

从电池的成本角度看,虽然目前同样电容量的锂电池制作成本还大大高于铅酸电池的成本,但铅酸电池本身的制作工艺已经非常成熟,除了原料价格变动因素外,难以再在其他途径降低单位成本。同时铅酸电池的容量密度和使用寿命远远低于锂电池,这使得锂电池在长期使用上具有成本优势。

而且锂电池随着制造工艺的不断提升,和各原料的价格还有很大的下降空间,这使得在不久的将来还会大幅度降低与铅酸电池的制造成本差距,提高性价比。

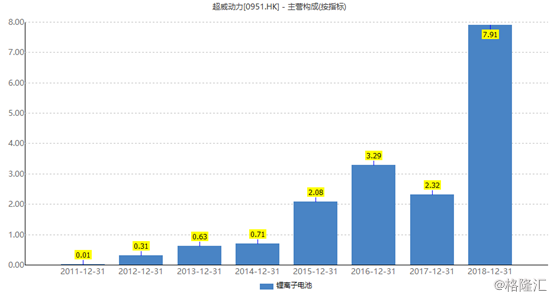

从动力电池方面的铅酸电池和锂电池的销量增速可以看出,虽然铅酸电池依然占据近9成的市场份额,但其市场规模增长在明显放缓,而锂电池的增速却呈现爆发式的增长,替代铅酸的趋势十分明确且强劲。

即使是更大规模的两轮电动车市场,随着《新国标》的正式落地和严格执行,铅酸电池逐步被锂电池替代也是大势所趋。

铅价回落的背后其实也多少意味着铅的供需层面发生变化,这背后正是铅酸电池需求增速放缓的原因之一。

铅酸行业的出路在哪里?

不过,毕竟铅酸电池的市场规模依然在动力电池及电动自行车领域占据很大一部分份额,铅酸电池产业已经非常成熟,从制造到应用再到回收的闭环运营也相当成熟,在很未来长的一段时间,铅酸依然能凭着其成本优势和性能特点占据大部分市场份额。

而随着政策上对高污染低产能效率的铅酸电池企业的产能出清和淘汰,会使得这个行业的集中度在优势劣汰中不断提高,头部企业或者依然能活下去,只是可能不再那么滋润。

对于铅酸电池行业企业来说,如何通过不断推陈出新,尽量提高经营效率和通过有效管理降低期间费用来应对产业竞争加剧的压力是当务之急。

当然,未来更大的出路或许在于在巩固自身渠道及市场优势的基础上,尝试布局锂电产业,用两条腿走路来应对新行业格局之争。

回到超威集团,据悉超威在2007年便投资设立北京锂先锋科技有限公司,成为超威集团全资子公司浙江超威创元实业有限公司的前身,2011年超威创元迁至浙江省长兴县,开始研发、生产电动自行车用锂电池。

另一家铅酸电池企业京球也在采用三元锂电材料圆柱封装电芯的研发,另外还有旭派、天能等铅酸蓄电池企业也选择两条腿走路。

2018年度,超威的锂电池产品营收7.91亿元人民币,同比增长2.4倍,势头很猛。不过现对于公司269.48亿元的总营收来说,业务量几乎算是忽略不计,后续还需继续发力。

另一家铅酸电池界的大佬天能动力方面同样存在类似问题,其2018年财报显示,公司镍氢及锂电池产品的营收仅5.53亿元,相比2017年的12.23亿元还大幅减少,同时对于该公司总营收345.52亿元来说,同样是可以忽略不计。

可见,这两家铅酸巨头对跨界搞锂电似乎并不太感冒。有业内人士指出,即使新国标实施后,动力锂电池可能会分得一杯羹,但由于两种材料体系完全不同,如果没有深厚的技术积累和资金支持,企业根本无法从铅酸蓄电池领域直接介入锂电领域,企业竞争力也将大打折扣。因此,这些头部铅酸巨头对锂电的进军缓慢也说得过去。

锂电池相对于铅酸电池,虽然不能说是降维打击竞争,但说如稚童与中年成人之间的竞争关系或是普遍认可的。

生于忧患,死于安乐,在充分竞争的行业中,企业如果只满足于当下的滋润,就有可能被忧患感满满的后来者跟上,逐渐丧失自身优势。

2018年,超威动力的研发支出8.85亿元,同比增长14%,是该公司的年度净利润2倍多;天能动力的研发支出11.14亿元,同比增长26.24%,增速约是净利润增速的4倍。

看得出来,这些铅酸电池巨头其实也是不断在积累研发力量,还是有忧患意识的。

不过,截至12日,天能动力方面还没有今年上半年的业绩预告,同是港股铅酸电池的领域的寡头,超威已经业绩报喜,天能将会怎样呢,一起拭目以待。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员