作者:周岳、肖雨

来源:岳读债市

基本结论

事件:继6月24日DR001跌破1%后,7月2日,R001与DR001再度跌破1%,7月3日更是分别下行至0.95%和0.86%,历史上仅出现过三次隔夜回购利率R001逼近或跌破1%的局面,体现了银行间短期流动性极度充裕。我们解读如下:

本次隔夜利率破“1”的原因:1)包商银行事件后,为缓解流动性分层监管层多管齐下补充流动性;2)减税叠加地方债发行前提,以往7月资金面紧张的局面有所缓解;3)流动性分层仍然存在,结构上资金淤积在“银行间”。

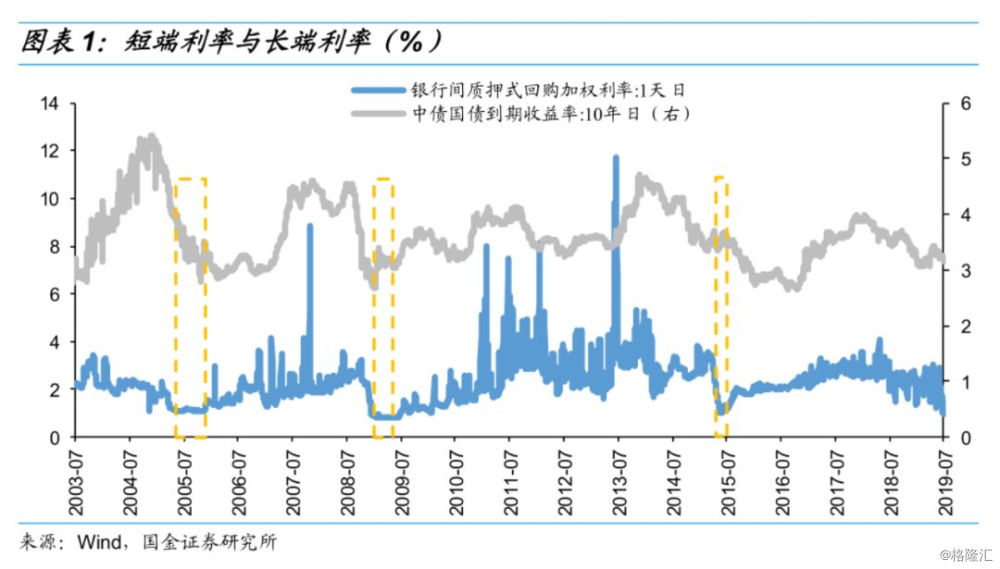

隔夜回购利率破“1”的历史回顾:

2005年5月-2005年11月:最低低至1.0530%,这一轮隔夜利率下行逼近“1”,主要是货币政策的数量工具作用,主要形式为发行央票;

2008年12月-2009年7月:最低低至0.8077%,这一轮隔夜利率下行跌破“1”,主要是货币政策的数量和价格工具共同作用,主要形式为发行央票、降息、降准;

2015年5月-2015年6月:最低低至1.0241%,这一轮隔夜利率下行跌破“1”,主要是货币政策的价格工具作用,主要形式为发行降息、降准。

短端创新低,长端怎么走?经济基本面总体偏弱,但与此同时较强的稳增长预期和较窄的下行空间压制了做多动能。资金面整体极度宽松叠加流动性分层格局下,资金倾向于扎堆风险相对可控的短端品种。

隔夜利率会长久维持低位吗?货币政策“松紧适度”的主基调并未改变,因而隔夜利率破“1”更多源于包商银行事件冲击。类似2005年和2009年持续6个月左右徘徊在1%附近的可能性不大,随着7月中上旬较大流动性缺口的出现,预计短期流动性过剩的局面大概率不会持续太久。

风险提示:1)流动性分层加剧;2)货币政策超预期宽松

事件:继6月24日DR001跌破1%后,7月2日,R001与DR001再度跌破1%,7月3日更是分别下行至0.95%和0.86%,历史上仅出现过三次隔夜回购利率R001逼近或跌破1%的局面,体现了银行间短期流动性极度充裕。我们解读如下:

一、本次隔夜利率破“1”的原因

我们认为近期隔夜利率降至低位的原因主要来自三个方面:

1)包商银行事件后,为缓解流动性分层监管层多管齐下补充流动性

5月24日突发包商银行被接管后,同业刚兑被打破,流动性分层加剧,为缓解市场流动性分层以及季末年中资金面可能出现的紧张,监管层在6月份进行了一系列操作以改善中小型银行及非银机构的流动性情况:6月央行通过公开市场操作合计释放流动性15,650亿元,此外还开展了25亿元央行票据互换操作(CBS)以补充银行资本金,近两周公开市场操作净投放3,250亿元;6月9日,金稳委和银保监会发声表态,大型国有银行与股份制银行将继续与中小银行正常开展同业业务;6月16日,央行调整10家头部券商待偿还短期融资券余额上限,目前已确定的券商余额上限达3,043亿元。一系列操作最终导致流动性总量处于较高水平。

2)减税叠加地方债发行前提,以往7月资金面紧张的局面有所缓解

往年经验看,6月末7月初属于“税期+季末考核+地方债密集发行”的三重叠加窗口,因此往往是全年资金面最为紧张的几个时点之一,但今年减税政策叠加地方债发行前提,跨季节点上的资金面并不如往年紧张。

3)流动性分层仍然存在,结构上资金淤积在“银行间”

包商银行事件后,流动性分层尽管已得到极大缓解,但流动性在大机构和中小机构之间的传导仍然存在梗阻,资金更倾向于在银行间内部的传导,银行与非银间的传导仍然不畅,大量流动性淤积在真正的“银行间”市场,DR007利率已下行至0.8623%,带动货币市场短端利率普遍大幅走低。

二、隔夜回购利率破“1”的历史回顾

我们以R001作为观察指标,总结回顾了历史上三次类似的情形,简单加以分析:

2005年5月-2005年11月:最低低至1.0530%,这一轮隔夜利率下行逼近“1”,主要是货币政策的数量工具作用,主要形式为发行央票。期间3个月期央票平均每月发行1,050亿元,2004年平均每月央票发行仅471亿元;期间3个月期央票发行利率低至1.0456%。2015年12月3个月期央票发行利率上行至1.8131%,较10月末快速上行65bp,相对宽松的货币政策有所转向,带动隔夜利率开始上行。

2008年12月-2009年7月:最低低至0.8077%,这一轮隔夜利率下行跌破“1”,主要是货币政策的数量和价格工具共同作用,主要形式为发行央票、降息、降准。价格工具方面,为了应对国际金融危机和国内经济下行压力,2008年四季度,央行3次降息2次降准,宽松信号极度明确;数量工具方面,2008年12月3个月期央票发行利率较11月大幅下行65bp至1.13%,期间连续6个月发行利率低于1%(维持在0.965%)。2009年7月,3个月期央票发行利率上行至1.0279%,并重启1年期央票发行,相对宽松的货币政策有所转向,带动隔夜利率开始上行。

2015年5月-2015年6月:最低低至1.0241%,这一轮隔夜利率下行跌破“1”,主要是货币政策的价格工具作用,具体为降息、降准。2015年央行5次降息,4次全面降准,1次定向降准。本轮不同于前两次的情况在于,货币政策宽松时间较久,但短端利率维持低位的时间较短,未等货币政策转向,隔夜利率便重归上行。

三、短端创新低,长端怎么走?

前3轮隔夜利率大幅下行,对长端利率的影响各不相同。2005年,隔夜利率逼近“1”期间,带动长端利率下行;2009年隔夜利率跌破“1”期间,长端利率并未下行,隔夜利率回升后,长端利率也未下行;2015年,隔夜利率逼近“1”期间,未能带动长端利率下行,但隔夜利率有所回升后,长端利率开始大幅下行。

本轮隔夜回购利率R001在6月24日开始逼近“1”(1.0655%),7月2日跌破“1”(0.9842%),以R001出现下行趋势为起始点,期间10年期国债收益率下行约11bp,但同期短端R001大幅下行约115bp,总体而言,短端向长端的传导难言顺畅。从原因看,前3轮隔夜利率的下行均是货币政策明显宽松后的结果,但本次隔夜利率下行的货币政策基调是“稳健的货币政策要松紧适度”,导致本次隔夜利率大幅下行的主要原因是为应对包商银行事件冲击,央行多举措缓解流动性分层后导致的短期流动性过度充裕。

在明确本轮短端利率下行并非货币政策“主动式”宽松后,长端利率下行的逻辑仅剩基本面走弱。从1-5月的累计同比指标看,经济基本面总体偏弱,但与此同时较强的稳增长预期和较窄的下行空间(10年期国债收益率距离年内前低不足15bp)压制了做多动能。资金面整体极度宽松叠加流动性分层格局下,短期过剩的流动性倾向于扎堆风险相对可控的短端品种。

对比来看,2009年的情况与本次较为类似,2008年12月隔夜利率开始逼近“1”时,10年期国债收益率已经下行至2.92%,几乎不存在做多空间,因此当时短端利率走低并未带动长端利率下行。相比之下,2005年和2015年两次长端利率的下行,均伴随“宽松的货币政策、相对较弱的基本面以及较大的下行空间”,长端做多动能较充足。

四、隔夜利率会长久维持低位吗?

本次隔夜利率的走低本身不是货币政策宽松的结果,央行二季度货币政策例会亦重申“稳健的货币政策要松紧适度,把好货币供给总闸门,不搞‘大水漫灌’”,货币政策“松紧适度”的主基调并未改变,因而隔夜利率破“1”更多源于包商银行事件冲击。

从流动性总量考虑,在跨季的时点,央行上周全周暂停逆回购亦有回笼短期过剩流动性的考虑,叠加7月本身资金面存在压力,短期因素叠加导致的资金面极度宽松显然不具备长久性。

从风险偏好考虑,包商银行事件的影响尚未完全褪去,流动性分层真实存在,流动性风险能否有效缓释将对隔夜利率维持在低位的时间产生一定影响。

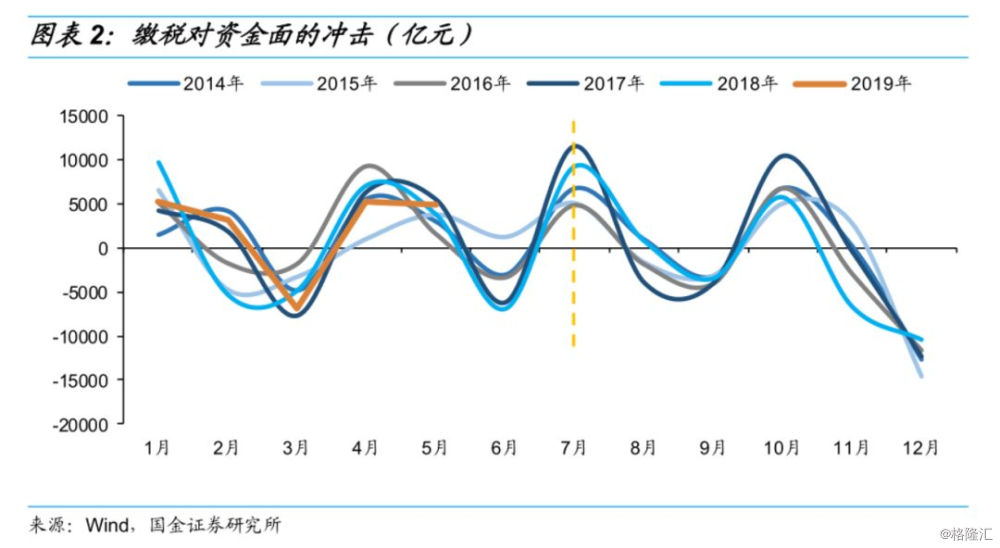

从近期资金面考虑,缴税方面,7月历来是缴税大月,以2014年-2018年的均值看,缴税对财政存款(资金面)的冲击约为7,500亿元左右;公开市场操作方面,7月有5,600亿元逆回购到期,均在12号以前,有6,905亿元MLF到期,分别为13号1,885亿元和23号5,020亿元,公开市场操作共计12,505亿元到期;地方债发行方面,截至6月底,全年新增债额度剩余9,033亿元,意味着7-9月理论上每月只需发行3,011亿元新增地方债,不考虑置换债的情况,预计地方债发行对7月资金面的冲击约3,000亿元。M0、缴准等影响不大。因此7月流动性缺口预计约为2.3万亿元左右,其中7月中上旬预计面临1.5万亿元-1.7万亿元左右的流动性缺口,短期流动性压力不小。

综合来看,隔夜利率类似2005年和2009年持续6个月左右徘徊在1%附近的可能性不大,随着7月中上旬较大流动性缺口的出现,预计短期流动性过剩的局面大概率不会持续太久。

五、风险提示

1)流动性分层加剧;

2)货币政策超预期宽松。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员