作者:寻瑕小姐姐

来源:寻瑕记

01

2001年9月的狮城一如既往的炎热,国际大专辩论赛决赛现场如火如荼。这一场以“金钱是不是万恶之源”为题的“金钱之辩”,以武大2:3惜败马来亚辩论队告终,当年的阵容中不乏《奇葩说》选手胡建彪、周玄毅,成为南方报业中坚力量的袁丁,还有摘得最佳辩手的余磊。

2007年,余磊顶着“25岁董秘”的光环从当代系旗下上市公司人福医药辞任,赴天风证券,成为“最年轻的董事长”。

同年8月,证监会为期3年的券商综合治理落幕。历经3年的跌宕起伏,生死悬念,券商的行业座次最终落定。

汉唐、南方、闽发、华夏等因为大幅亏损和挪用存款保证金进入破产程序;国君、银河剥离不良资产并引入汇金投资入股充实资本金;中信、华泰、广发托管收购其他证券公司,实现跨越式发展。

此后十年间,券业江湖风云变幻。

以创业板和中小企业上市为契机,平安、国信等凭借其“大企业、小作坊”的模式,试图在投行领域异军突起。2011年,平安、国信股票及债券承销金额进入前五,达到729亿和552亿。平安证券灵魂人物薛荣年出走华林,喊出“不留平安一片纸”。

2012年,万福生科造假上市案事发,平安赔偿1.79亿,罚款7,665万。2018年3月,证监会发布最严投行内控指引,投行的平安模式寿终正寝。2018年度,平安证券投行业务排名滑出前20。

以并购重组发展为契机,西南证券在徐鸣镝的带领下,并购重组业务突飞猛进。2010年,借壳上市的西南证券定向增发60亿元。此后又恰逢IPO堰塞湖与并购重组大发展,2015年度,西南证券并购重组业务收入进入行业第四,仅次于华泰、中金和广发,2016年度更是进入行业前三。

2016年,西南证券因为九好案被罚,投行业务停摆,公司董事长翁振杰、副总裁徐鸣镝辞职,2018年,西南投行业务收入5.43亿,不足2016年投行业务收入的1/3。股票承销业务仅1单,投行业务彻底没落。

以券商创新与资管业务发展为契机,华融证券差点实现弯道超车。2017年度,华融证券资管业务收入超10亿元,位列行业第5。公司收入和利润均进入行业前20。

2018年4月,赖小民被调查,而后严监管、去杠杆大幕拉开,股市急转直下,股票质押产品频频爆仓。华融接连踩雷保千里、暴风、天马、神雾等上市公司股权质押业务。2018年度,净利润亏损逾10亿元。

券商综合治理之后的十余年,几乎每一次中小券商的逆袭,都是以牺牲风险控制、放宽业务标准为前提实现的,随后也在行业的长跑中被拉回平庸的轨道。

突围难,上位难,奔袭之路多最终倾覆。行至今日,中小券商成功逆袭的样本很少。

02

2017年,券商分化之年。

2016年12月,刘士余抛出“妖精论”,各路资本派系深渊薄冰,危如累卵。华信、明天、九鼎、当代、中植等已经初具金控雏形的大鳄,谁会成为下一个整治目标,各家机构惴惴不安。

2017年春节,被多方举报的赖小民,似乎已经预见到大限将至,经请托邀得某政要赴宴,一席虚与委蛇的饭局之后,该政要礼貌握手,自行结账离去,留下措愣的赖小民内心纠结翻滚。

2018年4月,华融几位高管出境参加业绩发布会被阻拦,次日赖小民被留滞调查。2018年,华融证券牵涉多起资本市场爆雷事件,亏损10亿元,涉诉金额40亿元。

2017年10月,洛克菲勒·叶在收购俄油之后,撰文《盛夏与严冬仅一步之遥》,誓言“不做胡雪岩”。

“华信入股俄油经国外媒体公布出来,把我们列入国际能源十强,我们成为了焦点。十几年努力终于见到丰硕的成果,感觉到骄傲自豪,这是可以理解的。但我今天不是来和大家庆功,而是来警告失败的。”

话毕不及半年,2018年3月1日,华信被查,华信证券因多个资管产品涉及为集团融资,无法兑付。

2017年春节,特猫柔·肖从港被带回调查。经过两年的盘查与清点,明天系旗下金融牌照陆续瓜分,雪松摘得中江信托,天风洽购恒泰证券,包商银行被接管。此外,新时代证券在2018年4月称“面临前所未有的困难”,“最离奇上市事件”主角的太平洋证券则在2018年度亏损13亿元,业绩行业垫底。顶着明天系的光环与阴影,整合上市似乎就已是逆袭的终点。

九鼎的金控之路也在2018年走到尽头。2016年抛出对九州证券增资300-500亿的方案,并于2017年初报送青海证监局,2018年1月,青海证监局要求九州证券减资,九州证券重回2017年初中石化进入时的股权结构。2018年,九鼎拟转让九州证券给山东高速,转让富通保险给周大福,重拾3000多名LP的信任,全面回归投资主业。

金控巨头分崩离析,券商格局进一步分化,安邦、华信、明天、九鼎等纷纷被拆散,其控股的券商也被逐一瓜分。

2017年1月,当代集团入主重庆力帆足球俱乐部,尽管曾是最佳辩手,但甚少在公开场合发言的余磊上台发言:

“我们不是入主重庆力帆,我们是要加入重庆力帆,我们承认重庆力帆17年来的光辉历史,将来这个俱乐部的主场还是在重庆。尹老爷子作为重庆力帆的创始人和守护者,地位永远不会变。”

2018年5月,上峰光谷之行后,久拖未决的天风证券IPO申请终于上会审核,10月成功获批上市。

03

从2006年12月底的净资产1.02亿元增至123.2亿元,天风用了12年时间。6次增资贡献了86亿元。

天风证券在净资本上的两次逆袭,一次是IPO,一次是配股。

2014年就推出上市计划的天风证券,彼时净利润仅2.06亿,行业排名第77位。而同期申请上市的国泰君安、东兴证券、中泰证券,甚至山西证券、第一创业证券都远远超过天风证券。“上市梦”相对于天风这样一个级别的券商而言,稍显遥远。

但是,拜上市计划所赐,天风的最后一轮融资受到机哄抢,并在2015年牛市的5178大顶之际成功说服湖北省三级国资、艾路明及各路股东成功增资51亿。

2019年4月,天风证券公布配股预案,拟配股募集资金不超过80亿元,此举将极大增厚天风的净资产,跃升行业第21位。

为完成配股,艾路明控制的5家主体需出资13.1亿元;武汉东湖开发区、武汉国资、湖北省国资控制的6家主体需出资23.27亿元。

配股方案也引发了市场颇多争议:80亿的融资需求,相比其净资产规模是否过大;相对于1.79元/股的IPO价格和当时11元左右的股价,5.15元/股的配股价格是否过低,是否涉嫌“资本绑架”,募集资金用于炒股是否恰当等等。

搞定各家股东参与配股,为天风证券接下来的行业布局突破了净资本的瓶颈。

2019年6月,天风公告收购明天系旗下恒泰证券,暨雪松收购中江之后,又一家明天系金融机构归入民营企业旗下,在明天系资产处置的整体方案中,似乎也隐含了“民营资产民营收”的思路脉络。

纵览98家券商,大多数是国企,民营券商或自身存在种种问题,或实力不够资金不足,上峰光谷考察后,在2018年实现IPO的天风证券,无疑是最佳人选。

天风证券一直被认为是“国资搭台,民营操盘”的典范。湖北三级国资积极支持,但不干涉经营的微妙平衡一直继续着。

在这一格局下,湖北三级国资都赚到了钱。从介入天风证券开始,武汉国资累计出资9.22亿元,目前市值70亿;湖北省投资公司累计出资8.53亿元,目前市值57亿。

IPO和配股的两次机遇,夯实了天风证券的净资本,化解了各方曾有的质疑,为收购恒泰证券铺平道路,也为股东带来高成长的预期。

2012年底,天风只有12家营业部,同年12月,证券业协会将券商营业部划分为A、B、C三种类型,并放开证券公司新设营业部审批。到2018年12月31日,天风证券营业部数量已经达到了98家。

设营业部不难,难的是找到营业部的老大。天风营业部老大来源无非三个,公司内部培养、挖角其他券商的营业部负责人、私募领域的业内人士等。

根据天风证券公布的招股说明书,上海兰花路营业部和深圳平安金融中心营业部一直在其营业部中排名前两位。包括这两家营业部法人在内,天风共有7家营业部法人,同时担任资产管理类公司股东,而按规定,证券公司高管人员和分支机构负责人不得在其他营利性机构兼职或者从事其他经营性活动。

这可能是天风证券在“营业部赚钱”和“营业部老大自己也赚钱”之间,求得的妥协。

券商的自营、经纪、投行、资管四大业务常常面临协同的诱惑与迷思。

为大股东提供股票质押服务的同时,承接上市公司投行项目;提供IPO服务时,由直投子公司进行投资;操作债券投行项目时,由资管团队进行认购。看起来很美,执行很难。不仅有隔离墙的合规要求,且各个条线在客户归属和责权利方面很难协调一致。

在业务协同的痛点上,天风的做法是,资管团队如果要拓展投行业务,可以招聘投行人员,挂靠在投行团队,但由资管团队管理,并承担这部分人员的成本收益。

针对某些特定业务例如固定收益,天风从国开行挖角的IRS女王翟晨曦,则同时负责固定收益的自营,和固定收益的资管与投顾。

同样的灵活性还体现在爆雷资管产品的处置上。

2018年的爆雷潮,券商资管产品也未能幸免。

2017年12月,ST天马公告,喀什星河将持有的24.62%流通股质押给天风证券天泽3号资管计划,逾期后展期。2018年,天泽3号将债权转让给湖北省AMC平台——湖北天乾资产管理有限公司。湖北天乾又将债权转让给武汉邦克凡医疗管理有限公司。

经查询企查查,这笔债权处置留下了诸多关联方的蛛丝马迹。

湖北天乾是武汉当代科技产业集团控股的湖北第二家地方AMC;武汉邦克凡2016年工商年报预留联系电话为027-87596992,该电话亦为武汉当代科技投资有限公司的联系电话;其法定代表人周立铭同时是多家当代系公司的董事。

天风证券将问题债权处置给了关联方,但对上市公司的经营介入仍在继续。

2018年10月,2018年10月*ST天马董事会改组,新任董事长为天风天睿董事总经理武剑飞,新任董事还包括天风天睿董事长于博。2018年10月后,公司股价从1.4元触底回升,但距离天泽3号的本金仍有巨大差距。

对于金融机构而言,创业文化与规范管理的碰撞,制度创新和合规边界的碰撞,在合规和效率之间的取舍,恰恰是各家机构发展路径和发展速度出现分化的原因。

挖角牛人:薪酬与效益的平衡

“天风的创业文化打动了我”。

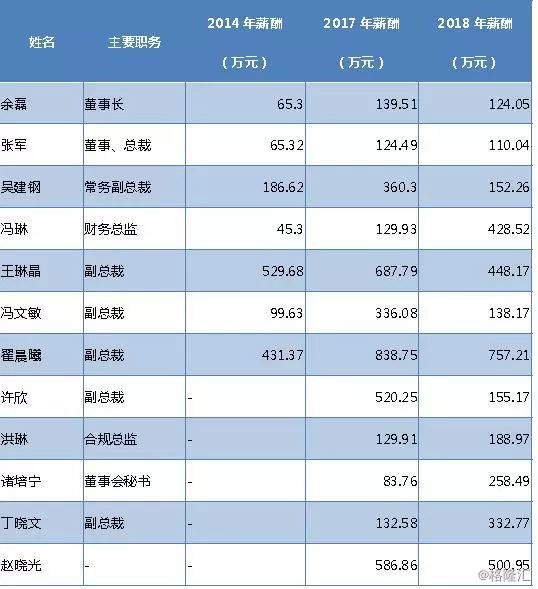

据公开信息,天风证券部分高管薪酬情况如下:

2013年,原东海证券投资银行部总经理冯文敏加盟天风证券,担任投资银行总部上海业务部总经理。

2014年,国开行翟晨曦任职天风证券副总裁兼固定收益部总经理。当年薪酬431万元,2017年和2018年薪酬高达838.75万元和757.21万元。至2017年末,天风证券资产管理中债券投资647亿元,占公司资产管理产品的半壁江山。至2018年末,天风证券债券自营投资141.26亿元,相比2014年末的21.61亿元,增长了6倍。

2015年从华融证券挖了许欣,现任分管资管业务副总裁;原广西证监局副局长洪琳也于2016年9月加入天风,现任合规总监。

从2016年的夏天开始,天风证券研究所以“高薪+合伙人”的条件,大量招兵买马。

2017年,赵晓光履新天风证券研究所所长,当年薪酬586.86万元,2018年薪酬500.95万元。短短一年时间,天风证券聚拢了一批新财富团队,在业界树立了一杆旗帜。

2018年,天风证券经纪业务收入达到6.16亿元,其中交易席位租赁收入3.4亿元,行业排名第93位。而2015年的牛市中,天风交易席位租赁收入仅仅是3122.8万元。除了实实在在的基金分仓收入外,研究所的光环效应也给投行、资管、经纪、股权质押等各个业务带来了丰富的客户资源。

作为一家中等规模券商,天风证券在重金挖角牛人方面可谓不遗余力,薪酬水平基本可与一线券商匹敌,甚至远超很多国有背景券商。先后加盟的关键人物也成为了天风的中流砥柱。

04

2015年股灾,率先入场救市、实现浮盈的是头部券商;场外期权、存托凭证等创新业务的准入,头部券商优势明显;2019年BS事件,获准提升短融上限、发行金融债,担纲信用翘板,呵护非银流动性的,依然是头部券商。

严监管、弱行情,头部券商的优势地位是市场和监管共同倒逼的结果。

听过了万国管金生、君安张国庆、南方阚治东、平安薛荣年等等令人唏嘘的大佬故事,看过了起起伏伏的券商排名,理解了资本、体制、文化、人心等等对券商发展的制约和决定性作用,十数年以来,券商江湖依旧风起云涌。

银河的没落,华泰的进阶,中信的内幕交易门,申万宏源的合并,中金中投的整合,尽管精彩,仍是头部券商的座次重排,并没有后起之秀能够撼动;而中小券商的进阶之路,曾经的新秀西南受制于投行事件风波,沉寂多年;西南之后,天风决心最大,道路最为清晰,但是否能一举做强,仍有待时间检验;其余各家大多尚无突破的面相。

中小券商若想逆风而行向阳而生,需要强大的股东背景和资本支持,需要一个灵魂人物带领一帮有能力的团队,还需要一个创新灵活市场化的薪酬机制。

券业30余年光景,潮起潮落,强者恒强。成功的道路,需要步步为营,而跌落的道路,一朝踏错满盘皆落索。日渐固化的头部格局,虎视眈眈的外资竞争,异军突起的互联网券商,所有从业人员需要面对的问题是:

我们真的需要98家同质化的券商吗?

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员